9. Инструменты формирования заемного капитала фирмы.

- инвестиционные банковские кредиты

Инвестиционные банковские кредиты обычно выдаются на срок, не превышающий срока окупаемости самого проекта, как правило, не менее одного года, имеют целевой характер, который необходимо документально подтвердить платежами по заключенным договорам в рамках утвержденной проектно-сметной документации. Инвестиционные проекты финансируются за счет собственных источников заемщика.

- Бридж-кредиты под будущее IPO.

Данный тип финансирования является хорошей альтернативой для инвестиционных кредитов в случае, если компания объявила о намерении выйти на публичный рынок, но дата планируемого размещения запланирована на более поздний период, чем период реализации текущей инвестиционной программы. Как правило, если эмитент и банк — организатор выпуска — подписали мандатное письмо на проведение IPO, организатор с высокой степенью вероятности предоставит бридж-кредит сроком не более двух лет на время подготовки к IPO.

Cтруктурированные инструменты внешнего финансирования подразумевают наличие нескольких (или даже многих) инвесторов для корпоративного заемщика, а также вспомогательных компаний, участвующих в подготовке кредитного продукта. Кроме того, некоторые инструменты внешнего финансирования могут быть структурированы в виде обращаемой ценной бумаги, то есть пройти процесс секьюритизации долга. Начнем рассмотрение структурируемых инструментов с несекьюритизированных и, следовательно, некотируемых.

- Синдицированные банковские кредиты.

Этот инструмент финансирования, по сути, схож с инвестиционным банковским кредитом, в котором контрагентом (инвестором) компании-заемщика выступают несколько банков, организованных в пул во главе с организатором займа.

Данный инструмент применяется в следующих случаях:

- открытый доступный кредитный лимит заемщика в основном обслуживающем банке недостаточен для финансирования инвестиционного проекта заемщика;

- процентная ставка, предложенная по инвестиционному кредиту заемщику банком, выше ожидаемой со стороны заемщика;

- управление риск-менеджмента обслуживающего банка оценивает инвестиционный проект как слишком рисковый для инвестиционной политики банка и рекомендует распределить риск между несколькими банками.

- ECA-финансирование

В странах Евросоюза широкое распространение получила государственная поддержка экспорта продукции, в особенности тяжелого и наукоемкого машиностроения, приборостроения. В рамках господдержки создается кредитное экспортное агентство (ECA, Export Credit Agency; так, в Германии — Hermes, в Австрии — OeKB), которое предоставляет финансирование покупателям продукции вне пределов Евросоюза.

Данный тип финансирования может быть исключительно интересен российским предприятиям, осуществляющим масштабную закупку машин и оборудования в Европе в рамках собственных инвестиционных программ.

Все перечисленные преимущества призваны в итоге склонить предприятие, заинтересованное в приобретении оборудования, к его покупке в той или иной стране. Однако у данного типа финансирования есть и обратная сторона: довольно привлекательные условия займов компенсируются жесткими первоначальными требованиями ECA-агентств, а именно:

- наличие отчетности по МСФО за 1–2 года;

- оплата не менее 15% стоимости оборудования за счет собственных средств;

- минимальный контракт, подлежащий финансированию — 5 млн евро;

- юрисдикция договора — в соответствии с законодательством страны производителя.

- LBO-финансирование

LBO (Leveraged Buyout) — это способ осуществления операций по слияниям и поглощениям, который заключается в покупке контрольного пакета акций корпорации с помощью кредита. Ввиду того что количество сделок по слияниям и поглощениям, осуществляемых российскими предприятиями как в России, так и за рубежом, ежегодно растет, данный инструмент среднесрочного (долгосрочного) финансирования также активно предлагается коммерческими банками. Основное преимущество LBO-финансирования заключается в том, что финансово устойчивое предприятие способно осуществить покупку другого предприятия сопоставимых (по объему выручки, балансовой стоимости активов и пр.) или даже больших масштабов на 80–85% за счет привлеченных средств под залог акций приобретаемого предприятия. Де-факто без партнерства с банком предприятие было бы не в силах профинансировать такое приобретение.

Среди секьюритизированных инструментов привлечения внешнего финансирования наибольший интерес представляют кредитные ноты, вексельные и облигационные займы, еврооблигации.

- Кредитные ноты

Кредитные ноты (СLN, Credit Linked Notes) — это долговые ценные бумаги, выпускаемые на международном рынке капиталов специально созданной иностранной компанией (SPV) (эмитентом), предоставляющей кредит российской компании-заемщику или ее аффилированной иностранной структуре.

- Вексельные и облигационные займы.

Выпуск корпоративных векселей, облигаций — это перспективный, эффективный и достаточно простой инструмент привлечения финансовых средств без залога имущества. Оба инструмента представляют собой секьюритизированные долговые ценные бумаги, которые эмитируются российскими компаниями в соответствии с правилами ФСФР России и котируются на вторичном рынке долговых инструментов, в частности на ММВБ. Оба инструмента схожи по процедуре подготовки к размещению. Основное отличие в том, что вексельные займы характеризуются меньшим объемом (до 500 млн руб.), большей доходностью и локальным характером обращения (имеется в виду, что инвесторами выступают в основном региональные банки); средний размер облигационного займа составляет 1,5–2 млрд руб., а покупателями являются как портфельные инвесторы, так и крупные банки федерального значения. Таким образом, облигационный заем де-факто представляет собой следующую эволюционную ступень внешнего беззалогового привлечения финансирования для развивающейся российской компании.

Ни под каким предлогом нельзя допускать просрочек оплаты вексельного долга. Это сразу скажется на стоимости привлекаемых займов и ограничит круг кредиторов. Поэтому лучше не выбирать весь лимит суммы возможного вексельного займа, а оставлять его часть для рефинансирования текущего вексельного долга в случае нехватки денежных средств для выполнения графика погашения векселей.

Сроки обращения векселей при первом выпуске варьируются в интервале от 3 до 24 месяцев. Инвесторы боятся вкладывать в незнакомые для себя бумаги, поэтому необходимо предлагать короткие векселя. В то же время всегда находятся покупатели либо уже знакомые с предприятием, либо желающие зафиксировать доходность на длительный срок. Соответственно предложение векселедателя должно включать как короткие, так и длинные бумаги.

минимальный объем вексельного займа желателен не менее 100 млн руб., а облигационного займа — 1 млрд руб.

- еврооблигация

Он представляет собой облигации, номинированные в иностранной валюте (долларах США или евро) и обращаемые за пределами страны эмитента, то есть на международном фондовом рынке. Эмитент, который принимает решение о размещении еврооблигаций, должен как минимум иметь отличную репутацию публичного заемщика внутри страны, отчетность по МСФО за три года, прозрачную корпоративную структуру управления, включая наличие независимых директоров и комитета по аудиту. Ввиду того что заем предоставляется в иностранной валюте, эмитент должен быть способен генерировать существенный объем валютных поступлений в течение срока обращения облигационного займа либо, как в случае с CLN, иметь четкую политику по минимизации валютного риска на период обращения долга.

10. Понятие фундаментальной (полной, инвестиционной) стоимости капитала фирмы.

Теоретически, полная стоимость компании = чистая стоимость компании (стоимость 100% ее акций) плюс сумма всех долговых обязательств.

На практике, при расчете мультипликаторов вместо суммы всех долговых обязательств используется, как правило, так называемый чистый долг, определяемый как сумма долгосрочных (более 1 года) долговых обязательств минус денежные средства в ликвидной форме на балансе (касса, средства на счетах в банках). Корректировка на ликвидные денежные средства делается для того, чтобы нивелировать влияние на оценку "стоимости бизнеса" (то есть возможности зарабатывать в будущем) стоимости активов, в бизнесе непосредственно не участвующих и являющихся накоплениями прошлых доходов.

11. Использование концепции портфеля-копии для анализа фундаментальной стоимости компании.

12. Концепция портфеля-копии как основа модели дисконтиования денежных потоков.

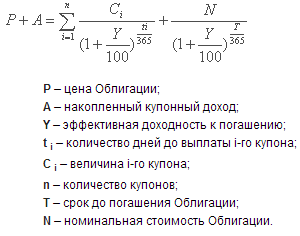

Доходность к погашению (англ. Yield to maturity; общепринятое сокращение — YTM) — это ставка внутренней доходности денежного потока по облигации при намерении покупателя удерживать эту облигацию до погашения. Расчет данного показателя позволяет инвестору рассчитать справедливую стоимость облигации. Расчет YTM аналогичен расчету IRR (ставки внутренней доходности).

13. Способы анализа доходности заемного капитала.

14. Инструменты формирования собственного капитала фирмы.

- Вклады

- IPO

- нераспределенная прибыль.

- амортизационные отчисления

15. Принципиальные сходства и различия в анализе стоимости собственного и заемного капитала

16. Модель дисконтированных дивидендов: случай фиксированных выплат.

DDM=DPS/k

17. Модель дисконтирования потоков дивидендов фирмы со стабильным ростом.

P=DPS/(k-g)= (DPS0*(1+g))/(k-g)

Данное допущение справидлво в отношении традиционной компании, работающей на стабильном рынке, который растет лишь в той степени, в которой растет экономика.

18. Стабильно растущая фирма: понятие, критерии, темп и источники роста.

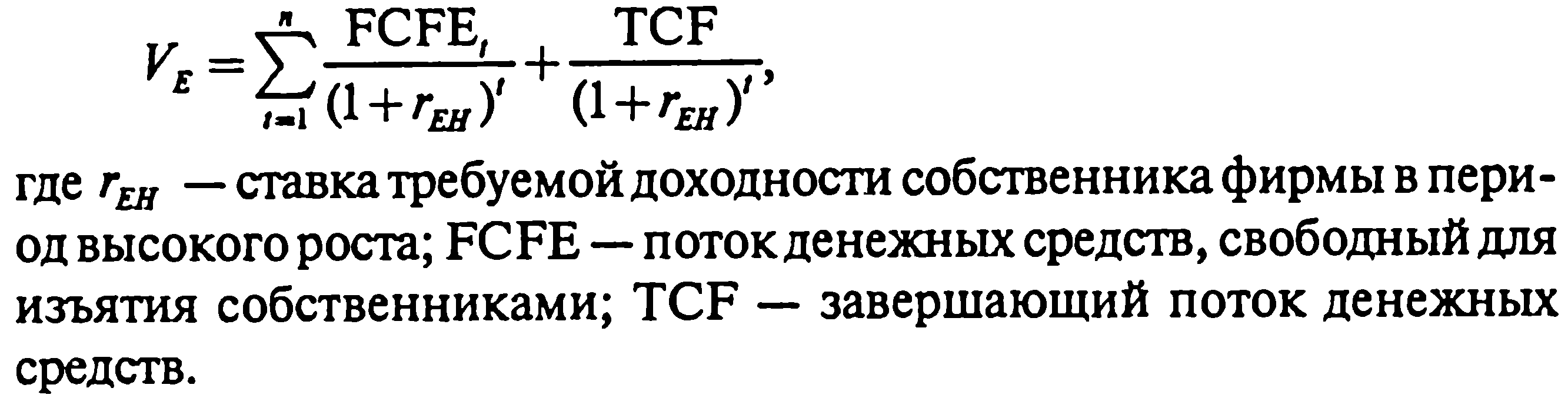

Отличие от гордона в том, что оценивается целая компания, а не акция и дисконтируется CF, а не поток дивидендов.

Модель справедлива при том, что темпы роста компании близки к темпам роста национальной экономики. Компания должна иметь пропорциональные стабильные инвестиции в оборотный и основной капиталы. Для компании должен быть характререн средний уровень риска. Инвестиции должны быть примерно равны сумме амортизации.

19. Фирма с нестабильным ростом – дисконтирование потоков дивидендов, растущих разными темпами, двухстадийная модель.

Смысл в том, что на первом периоде денежные потоки не стабильны и растут разными темпами, а потом устаканиваются.

20. Принципы оценки перспектив роста фирмы.