В рамках анализа проведём оценку уровня и состава текущей дебиторской задолженности предприятия.

Проанализируем динамику дебиторской задолженности по данным балансов за 3 кв. 2007 и 2008 годов соответственно.

Таблица 2.8 Основные показатели управления дебиторской задолженностью

| Показатель | Уровень показателя | Изменение | ||

| 01.10.2007 | 01.10.2008 | абсолютное | относительное, в % | |

| Дебиторская зад-ть (покупатели и заказчики), тыс руб | 60,32% | |||

| В т.ч. просроченная | - | - | - | - |

| Общая величина оборотных активов | 118,69% | |||

| доля дебиторской задолженности в общей сумме оборотных активов | 96,69% | 70,89% | -25,80% |

Проведённый анализ показывает, что доля дебиторской задолженности в общем объёме оборотных активов снизилась на 25,8 процентных пункта, т.е. уменьшилась иммобилизация – отвлечение из хозяйственного оборота оборотных средств предприятия, хотя в абсолютном выражении рост дебиторской задолженности составляет 1 411 000 рублей. Таким образом, с помощью факторинга удалось «высвободить» дополнительные финансовые ресурсы в размере 1364,82 тыс рублей (25,8% от 5290 тыс руб).

Обобщённым показателем возврата задолженности является оборачиваемость, которая рассчитывается как отношение объёма продаж за период к средней величине дебиторской задолженности за период и показывает, сколько раз задолженность образуется и поступает в организацию за изучаемый период. Ускорение оборачиваемости в динамике рассматривается, как положительная тенденция. Рассчитывается также период погашения дебиторской задолженности как отношение количества дней в периоде к коэффициенту оборачиваемости. Этот показатель отражает среднее количество дней, необходимое для её возврата.

Рассчитаем динамику данных показателей по данным счетов 51 и 62 за 2008 год. Полученные данные сгруппированы в Таблице 2.9.

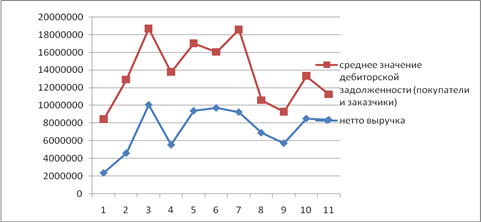

Динамика средней дебиторской задолженности и выручки по оплате представлена на Графике 2.1.

График 2.1 Динамика средней дебиторской задолженности и выручки по оплате ООО «Ратис» за 11 месяцев 2008 года.

По Графику 2.1 видно, что выручка и дебиторская задолженность росли неравномерно. Это связано как с сезонными колебаниями бизнеса (наибольшие отгрузки приходятся на весенне-летний период), так и с молодостью и нестабильностью бизнеса.

Динамику оборачиваемости дебиторской задолженности в днях за 2008 год отражает График 2.2:

График 2.2 Динамика периода оборачиваемости за 2008 год в днях.

По Графику 2.2 видно, что оборачиваемость в 2008 году снижалась и достигла 10 дней в ноябре. Это говорит об эффективном управлении дебиторской задолженностью. С января период оборачиваемости сократился почти в 8 раз. Хотя средний период за 11 месяцев 2008 года составил 31 день. В связи с переходом в 2009 году на новые договорные условия (увеличение отсрочки по основным дебиторам) период оборачиваемости дебиторской задолженности в первом квартале 2008 составил 52 дня. Однако с апреля по ноябрь 2008 года (т.е. с начала использования факторинга) средний период гашения составил 23 дня. Таким образом, сравнивая средние значения за январь-март и за апрель-ноябрь (именно средние значения обеспечивают сопоставимость данных), можно сделать следующие выводы:

-средняя выручка по оплате выросла на 2241553 рублей или на 39,5%;

-средняя дебиторская задолженность сократилась на1854892 рублей или на 24,15%;

-средняя оборачиваемость выросла на 0,62 раз или на 83,78%;

-средний период обращения дебиторской задолженности сократился на 29 дней или на 55,72%.

Рассчитанные показатели оборачиваемости могут быть уточнены, если брать более точные средние значения дебиторской задолженности (например, как среднее хронологическое еженедельных, ежедневных остатков по счёту 62 за рассматриваемый период). В этом случае показатели будут более точными, чем в приведённой таблице, где среднее значение рассчитано как среднее арифметическое значение по месяцам. Либо можно составить статистическую таблицу по всем поставкам за 2008 год и рассчитать период оборота дебиторской задолженности как средневзвешенные значения периодов гашения. В этом случае мы уберём погрешность, связанную с усреднением дебиторской задолженности.

Для проведения факторного анализа с целью установить количественное влияние факторинга на динамику средней дебиторской задолженности и показателей её оборачиваемости выделим в структуре выручки по оплате поступления от факторинга, а в структуре дебиторской задолженности средние остатки по дебету 62 счёта по клиентам, переданным на факторинг и по прочим клиентам. Преобразуем соответствующие показатели:

Во=Воф+Вопр, (4) где

Во- выручка по оплате;

Воф - поступления от факторинговой компании (Д51К76);

Вопр - прочие поступления от дебиторов (Д51К62).

ДЗср=ДЗф+ДЗпр, (5) где

ДЗср - среднее значение дебиторской задолженности;

ДЗф – средняя задолженность по клиентам, переданным на факторинг;

ДЗпр – средняя дебиторская задолженность по прочим клиентам.

Полученные данные сгруппированы в Таблице 2.

Таблица 2.10 Динамика основных показателей оборачиваемости дебиторской задолженности ООО «Ратис» за 2008 год в разрезе групп клиентов.

| Показатель | янв.07 | фев.07 | мар.07 | апр.07 | май.07 | июн.07 | среднее с янв по март | среднее с апреля по ноябрь |

| нетто выручка | ||||||||

| среднее значение дебиторской задолженности (покупатели и заказчики) | ||||||||

| выручка по факторинговым клиентам | ||||||||

| выпучка по прочим | ||||||||

| среднее значение ДЗ по факторинговым клиентам | ||||||||

| средняя задолженность по прочим клиентам | -12172 | |||||||

| оборачиваемость, раз | 0,39 | 0,55 | 1,16 | 0,67 | 1,22 | 1,52 | 0,74 | 1,36 |

| период оборачиваемости, дни | 78,61 | 50,72 | 26,73 | 44,56 | 25,37 | 19,71 | 52,02 | 23,03 |

| оборачиваемость по факторинговым клиентам | 0,38 | 0,53 | 1,16 | 0,35 | 0,96 | 1,47 | 0,73 | 1,25 |

| период 1 оборота по факторинговым клиентам | 80,55 | 57,98 | 26,78 | 88,26 | 32,46 | 21,15 | 55,10 | 29,34 |

| оборачиваемость по прочим клиентам | 1,94 | -11,34 | 1,26 | 4,04 | 3,49 | 2,11 | 2,23 | 1,79 |

| период 1 оборота по прочим клиентам | 15,95 | -2,73 | 24,57 | 7,68 | 8,89 | 14,69 | 12,60 | 21,08 |

| d1 | 0,99 | 1,00 | 0,98 | 0,91 | 0,89 | 0,91 | 0,99 | 0,80 |

| d2 | 0,01 | 0,00 | 0,02 | 0,09 | 0,11 | 0,09 | 0,01 | 0,20 |

Проанализируем изменение основных показателей под влиянием изменений показателей по факторинговым клиентам и прочим клиентам, используя аддитивную факторную модель.

1. Средняя выручка за апрель-ноябрь изменилась по сравнению с январем –мартом на на 2241553 рублей или на 39,5%, в том числе:

-увеличилась на 4,77% за счёт роста выручки по факторинговым клиентам;

-увеличилась на 34,73% за счёт роста выручки по прочим клиентам.

Таким образом, финансовые ресурсы от факторинга были направлены на привлечение новых клиентов.

2. Средняя дебиторская задолженность сократилась на 1854892 рублей или на 24,15%, в том числе:

- уменьшилась на 38,73% за счёт сокращения средней дебиторской задолженности по факторинговым клиентам на 60%;

-увеличилась на 14,57% за счёт увеличения средней дебиторской задолженности по прочим клиентам.

Как мы видим, по клиентам, переданным на факторинговое обслуживание (ООО «Строй Девелопмент», ЗАО «Пальмира», ЗАО «Теплотрансресурс») средняя дебиторская задолженность не исчезла полностью, а сократилась на 60%. Это связано с тем, что, во-первых, финансирование по факторингу происходит лишь в размере 90% от суммы поставки и только в рамках лимита финансирования клиента. Дебиторская задолженность при этом может быть больше.

Зависимость общего коэффициента оборачиваемости дебиторской задолженности от коэффициентов оборачиваемости клиентов, переданных на факторинговое обслуживание, и прочих клиентов выражается формулой:

Кодз=d1 х Кодзф+d2 х Кодзпр, (6) где

d1=доля средней дебиторской задолженности по факторинговым клиентам в общей дебиторской задолженности;

d2=доля средней дебиторской задолженности по прочим клиентам в общей дебиторской задолженности;

Кодзф – коэффициент оборачиваемости дебиторской задолженности по факторинговым клиентам, раз;

Кодзпр – коэффициент оборачиваемости дебиторской задолженности по прочим клиентам, раз.

Добавим соответствующие строки в расчётную Таблицу 2.10 и проведём факторный анализ изменения средней оборачиваемости в апреле-ноябре по сравнению с январём-мартом за счёт изменения показателей d1 х Кодзф и d2 х Кодзпр.

3. Средняя оборачиваемость выросла на 0,62 раз или на 83,9%, в том числе:

-увеличилась на 37,47% за счёт изменения показателя d1 х Кодзф:

∆Кодзd1 х Кодзф =∆(d1 х Кодзф)/Кодз0

∆Кодзd1 х Кодзф =(0,8 х 1,25-0,99 х 0,73)/0,74=(1-0,7227)/0,74=0,3747

-увеличилась на 46,53% за счёт изменения показателя d2 х Кодзпр:

∆Кодзd2 х Кодзпр=∆(d2 х Кодзпр)/ Кодз0

∆ Кодзd2 х Кодзпр =(0,2 х 1,79-0,01 х 2,23)/0,74=(0,358-0,0223)/0,74=0,4653

В свою очередь, показатель d2 х Кодзпр увеличился на 0,3440 или на 1930,96% в том числе:

-увеличился на 2439% за счёт изменения d2;

-уменьшился на 508% за счёт изменения Кодзпр.

Таким образом, средняя оборачиваемость изменилась в большей степени за счёт увеличения доли прочих клиентов в структуре дебиторской задолженности.

4. Показатель длительности одного оборота дебиторской задолженности обратно пропорционален оборачиваемости.

По факторинговым клиентам удалось сократить период оборота на 25,77 дней, а по прочим клиентам он увеличился на 8,48 дней. Для более эффективного управления следует сокращать период обращения и по прочим клиентам путём ведения кредитной политики или передачи их на факторинговое обслуживание.

Помимо динамики и показателей оборачиваемости дебиторской задолженности целесообразно рассмотреть её структуру.

Безнадёжных долгов в составе дебиторской задолженности нет.

В 2007 году в числе действующих клиентов компании было 8 контрагентов: ООО «Автомасла и оборудование», ООО «Межтрансавто», МСС, ООО «Строй Девелопмент», ЗАО «Пальмира», ООО «Темп СК», ЗАО «Теплотрансресурс» и ООО «Фортуна». С января 2008 у ООО «Ратис» появилось 28 новых контрагентов. Т.е. за 2008 год прирост клиентской базы составил 350%. Отчасти это связано и с применением факторинга, т.к. организация направляла полученные ресурсы на финансирование отгрузок по новым клиентам. Рост средней дебиторской задолженности по прочим клиентам составил 1924% в апреле-ноябре по сравнению с январём-мартом и должен стать объектом управления и оптимизации. Следует рассмотреть возможность перевода новых клиентов на факторинговое обслуживание.