ГОСБЮДЖЕТ И НАЛОГОВАЯ ПОЛИТИКА

Государственный бюджет и его структура

Для управления макроэкономической стабильностью правительство может использовать два основных экономических инструмента: бюджетно-налоговую и кредитно-денежную политики. Рассмотрим вначале бюджетно-налоговую политику. Государственный бюджет – это централизованный фонд денежных средств, которыми распоряжается правительство страны под контролем парламента. Государственный бюджет включает доходную и расходную части. Государственные расходы – это целенаправленное использование бюджетных средств на удовлетворение общественных потребностей государства. К числу основных статей государственных расходов относятся:

· административно-хозяйственные расходы;

· военные расходы;

· социальные расходы (образование, здравоохранение, пособия матерям, инвалидам и т.д.);

· государственные инвестиции в науку, развитие инфраструктуры и т.д.;

· обслуживание государственного долга;

· поддержка госпредприятий (характерна для России).

Доходная часть государственного бюджета складывается из налогов на граждан и предприятия, таможенных платежей, продажи госсобственности, поступлений от выплаты долгов иностранных государств. Если расходы госбюджета превышают доходную часть, то образуется дефицит госбюджета, который покрывается заимствованием недостающих денег внутри страны (внутренние займы) или от внешних кредитных организаций (внешние займы). Правительство может покрыть дефицит путем выпуска дополнительной денежной массы, однако этот путь однозначно ведет к повышению уровня инфляции. Если, наоборот, доходы превышают расходы, то образуется профицит госбюджета, который обычно направляется на поддержку отечественной валюты, увеличение золото-валютных запасов, создание Стабилизационного фонда и выполнение целевых государственных программ.

А вот некоторые цифры. Федеральный бюджет России исполняется с профицитом с 2000 года (112,7 млрд. руб. в 2000 году, 272 млрд. руб. за 2001 год, 150,4 млрд. руб. - 2002 год, 227,6 млрд. руб. - 2003 год, 730,7 млрд. руб. – 2004 год, 1 трлн. 536,8 млрд. за 2005 год). Профицит федерального бюджета России в 2006 году на кассовой основе составил 1 трлн. 999,39 млрд. руб., или 7,38% ВВП.

По данным Минфина, доходы федерального бюджета в 2006 году составили 6 трлн.276,74 млрд. руб. (порядка $250 млрд.) - на 1,7% больше показателя, предусмотренного уточненной росписью поступления доходов на год. Расходы по кассовому исполнению равнялись 4 трлн. 277,35 млрд. руб., что на 3,8% ниже показателя уточненной бюджетной росписи. Это рекордный показатель за семь лет.

Федеральная налоговая служба в минувшем году перечислила в бюджет почти 3 трлн. руб., федеральная таможенная служба – 2,864 трлн. руб., Росимущество направило в федеральный бюджет 69,83 млрд руб., другие федеральные органы власти - 342,96 млрд. руб.

Виды налогов

Налоги подразделяются на прямые и косвенные. Прямые налоги – это подоходный налог, налог на доход корпорации, налог на имущество, налог на наследство и др. Косвенные налоги взимаются через надбавку к цене. К ним относятся налог на добавленную стоимость (НДС), акцизы, налоги с продаж, таможенные пошлины и др. В большинстве развитых стран НДС составляет 17-19%. Подакцизными товарами являются алкогольные напитки, табачные изделия и бензин. По структуре налогов можно судить об уровне экономического развития страны. Взимание прямых налогов характерно для стран с развитой экономикой. Если, например, две трети или более всех налоговых поступлений приходится на косвенные налоги, то речь идет о стране со слаборазвитой экономикой.

С точки зрения ставок, налоги бывают прогрессивными (средняя ставка растет по мере роста дохода), регрессивными (средняя ставка снижается по мере роста дохода) и пропорциональными (средняя ставка не зависит от размера дохода). В России, например, пропорциональным является подоходный налог, который составляет 13%. В большинстве развитых стран используется прогрессивная система взимания подоходного налога, что представляется более справедливым и рациональным. Обычно в таких странах существует минимальный доход, с которого подоходный налог не взимается.

Существуют налоги, которые взимаются с владельцев определенных благ. Например, дорожный налог взимается с владельцев автотрансорта. В некоторых странах существует налог на домашних животных. В Советском Союзе какое-то время существовал налог «на бездетность», средства от которого направлялись на помощь многодетным семьям.

Субсидии обычно предоставляются правительством для стимулирования производства или потребления определенных товаров или услуг. Субсидии могут даваться всем гражданам на определенный товар (например, хлеб), гражданам с низким доходом (например, на оплату квартиры), фирмам, использующим труд инвалидов.

Хотя в налоговой практике преобладает принцип прогрессивного налогообложения, осуществлять налоговую политику необходимо так, чтобы налоговая система, с одной стороны, была эффективной (приносила больший доход государству, способствовала росту экономики), и, с другой стороны, была справедливой, чтобы не создавать социальной напряженности в стране. В мире накоплен большой опыт, когда стремление пополнить государственный бюджет приводило к обратному результату: вывозу капитала за рубеж, уходу в «теневую» экономику, предпочтению деятельности не на товарном рынке, а на рынке ценных бумаг. Подтверждением сказанного является кривая американского экономиста А.Лаффера (рис.8.1).

Рис.8.1. Кривая Лаффера

На рисунке по горизонтали показана налоговая ставка, а по вертикали – налоговые поступления в бюджет, т.е. данная кривая устанавливает принципиальную (качественную) зависимость величины поступлений в бюджет от величины налоговой ставки. Эта кривая показывает, что вначале при росте налоговой ставки поступления в бюджет увеличиваются, достигают максимума и затем начинают падать. Это говорит о том, что для каждой страны налоговая ставка зависит от многих факторов: законопослушности населения, сложившийся системе налоговых льгот, скидок и субсидий. Одних людей снижение налоговой ставки стимулирует работать лучше, других – хуже. Обычно снижение налоговой ставки вызывает рост потребления, оживление экономики, но приводит к росту дефицита государственного бюджета. Такое явление имело место в 80-е годы в США в период правления президента Рейгана и получило название «рейганомики».

В результате постоянного совершенствования систем налогообложения в разных странах вырисовывается общая тенденция изменения налоговой политики: унификация налоговых систем, перенос тяжести налогового бремени на физических лиц. Мировая практика выработала следующие важнейшие принципы формирования налоговой системы:

1. Экономическая эффективность: налоговая система не должна входить в противоречие с эффективным распределением ресурсов.

2. Административная простота: налоговая документация должна быть простой, понятной налогоплательщику, дифференцированной для различных категорий налогоплательщиков.

3. Гибкость: налоговая система должна быть в состоянии быстро реагировать (в некоторых случаях автоматически) на изменяющиеся экономические условия. Другим проявлением гибкости налоговой системы может быть снижение ставки налога на прибыль для инновационных отраслей промышленности.

4. Обязательность: в большинстве развитых стран уклонение от уплаты налогов или сокрытие доходов является уголовным преступлением.

5. Поощрение (с помощью налоговых льгот) спонсорской и благотворительной деятельности корпораций и физических лиц.

6. Справедливость: налоговая система должна быть справедлива (в общечеловеческом понимании) в подходе к различным индивидуумам.

Последний тезис является дискуссионным, поскольку есть сторонники как пропорциональной (принятой в России), так и прогрессивной (принятой в большинстве развитых стран) систем налогообложения. Какова должна быть шкала прогрессии при прогрессивном налогообложении? Имеет ли право государство требовать отчета граждан об источниках дохода? На чьей стороне (налогоплательщика или государства) должна лежать обязанность доказательства легальности полученного дохода? (Последние два вопроса особенно актуальные для России с ее высоким уровнем коррумпированности государственного аппарата и большим объемом «теневой» экономики).

Распределение налогового бремени

Налогоплательщик старается вести себя таким образом, чтобы, в конечном счете, уменьшить ту часть налогового бремени, которую ему предстоит нести. На рынке налогоплательщиками являются производители и потребители, а получателем - государство. Таким образом, вопрос стоит о том, на чьи плечи ложится «налоговое бремя». Добиваясь уменьшения налогового бремени, налогоплательщик может использовать два легальных пути: сократить налоговые обязательства за счет изменения структуры и интенсивности своей экономической деятельности (уменьшения налогооблагаемой базы) или переложением налогового бремени на других. Способность переложения налогового бремени зависит от двух факторов:

- ценовой эластичности (чувствительности спроса и предложения к изменению цены);

- характера рынка (конкурентный или монопольный).

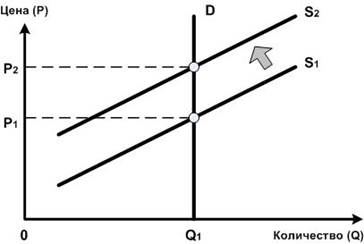

Если рынок является конкурентным, то возможности переложения налогового бремени определяются соотношением эластичности спроса и эластичности предложения. Допустим, что спрос абсолютно неэластичен, т.е. нечувствителен к цене (рис.8.2). Тогда производители перекладывают налог на потребителя за счет увеличения цены (возросшие издержки привели к сокращению предложения). На рисунке кривая предложения S1 смещается вверх в положение S2. Перемещение налога осуществляется при этом за счет роста уровня цен от P1 до P2.

Рис. 8.2. Переложение налога на потребителя при абсолютно неэластичном спросе

Неэластичным спросом обладают подакцизные товары (алкоголь, табак, бензин), а также ряд товаров, не имеющих хороших заменителей.

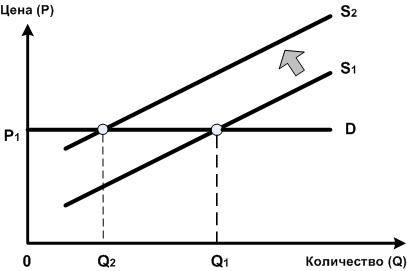

Пусть теперь спрос абсолютно эластичен (рис.8.3). В этом случае, хотя кривая предложения S1 также смещается вверх, цена P1 не будет расти. Таким образом, при наличии многих товаров-заменителей именно производители попадают под действия налога.

Рис. 8.3. Переложение налога в случае абсолютно эластичного спроса

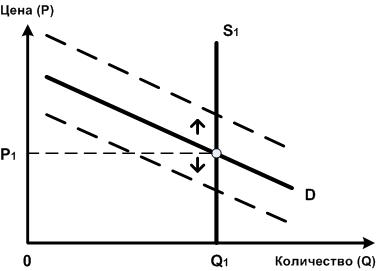

Если предложение абсолютно неэластично (рис.8.4), т.е. не изменяется под влиянием изменения спроса (показано пунктиром), то налоговое бремя ложится на производителей, поскольку они не могут отреагировать на повышение издержек уменьшением предложения. Вертикальная прямая абсолютно неэластичного предложения остается на месте при росте издержек, и цена не меняется.

Рис. 8.4. Невозможность переложения налога при абсолютно

неэластичном предложении

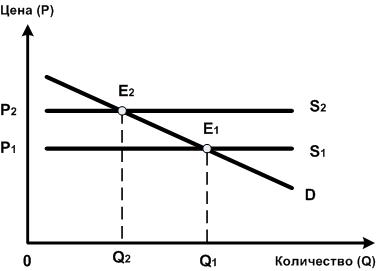

В случае абсолютно эластичного предложения (рис.8.5.) продавцы могут варьировать объем предложения, они не станут продавать товар по цене, не возмещающей прирост издержек. Предложение будет уменьшаться, а цена расти до тех пор, пока покупатели не возьмут на себя налоговое бремя. Но продавцы все же оказываются в некотором проигрыше: они вынуждены частично переключаться на торговлю другими товарами.

Рис. 8.5. Переложение налогового бремени в случае абсолютно

эластичного предложения

Рассмотренные простейшие ситуации позволяют сделать вывод о том, что на конкурентном рынке отдельного товара или услуги переместить налоговое бремя на контрагентов удается той стороне, которая обладает преимуществом в эластичности сделок по цене.

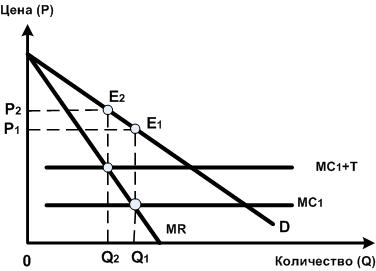

Рассмотрим теперь возможность переложения налогового бремени на покупателя у монополии (рис.8.6). На рисунке показаны кривая спроса D и лежащая ниже кривая предельного дохода MR. При наложении на монополию налога T кривая предельных издержек смещается вверх из положения MC1 в положение MC2.

Рис.8.6. Распределение налогового бремени на монопольном рынке

Здесь возможны два случая. Если равновесное положение Q1 и цена P1 соответствует оптимальному количеству предлагаемого продукта и уменьшение предложения (при более высокой цене) вызовет сокращение продаж, то налоговое бремя ложится полностью на монополиста, и он вынужден поделиться с государством частью своей монопольной ренты. Если же монополист может сократить предложение до Q2 и увеличить цену до P2, то он переложит часть налогового бремени на потребителя.