Идентификация факторов риска осуществляется предпринимателем для ответа на следующие вопросы:

- где сосредоточены основные факторы риска;

- какие из факторов риска наиболее опасны для данного вида деятельности (принимаемого решения);

- какие из факторов риска являются управляемыми, а какие - нет.

Идентификация факторов риска предусматривает отнесение рисков к одной из трех основных категорий:

- опасные факторы риска;

- допустимые по степени опасности факторы риска;

- неопасные факторы риска.

Идентификация факторов риска может осуществляться в разрезе конкретной операции или для некоторой сферы деятельности компании, например, финансовой. В первом случае речь идет об «элементарном» рисковом событии, во втором - о сложном событии, состоящем из нескольких элементарных.

Цели предпринимательства и факторы его эффективности, а также основные риски, возникающие на пути достижения целей, могут быть установлены и измерены в ходе проведения общих и локальных целевых исследований.

Начинать следует с концептуального уровня идентификации рисков. Информация, полученная именно на этом уровне, окажет определяющее влияние на будущий процесс управления рисками. Применяемые на концептуальном уровне исследования методы и технологии исследования рисков предполагают получение информации в качественных шкалах (номинальной, порядковой, балльной и т.п.).

Прежде всего, необходимо как можно точнее определить, с каким из возможных проявлений риска придется сталкиваться. При этом необходимо принимать во внимание подавляющую тенденцию. В отношении проявления различают риск как «возможность», риск как «опасность» и риск как «неопределенность».

Первое проявления, т.е. риск как «возможность», означает, что главным образом прослеживается связь между риском и доходом: чем больше риск, тем больше и возможный успех, доход.

Риск как «опасность» связывается с возможностью таких событий, за которыми, как правило, следую негативные последствия для организации. Потенциально к числу таких событий, за которыми обычно следуют материальные потери и моральный ущерб для организации, относят аварии, катастрофы, хищения, шпионаж, шантаж, мошенничество, судебные иски т т.п.

И, наконец, проявление риска как «неопределенности» во многом связывается с психологическими представлениями человека о неизведанном, неизвестном.

После того, как риски концептуально идентифицированы, необходимо переходить к изменениям на операционном уровне – на уровне решаемых задач в рамках намеченных на концептуальном уровне целей. Оценку возможного влияния и соответствующих вероятностей возникновения тех или иных исходов следует осуществлять с учетом того, что может существовать диапазон возможных результатов, а также что риск может случаться неоднократно в течение определенного периода.

С учетом подобных осложнений целесообразно оценивать наиболее пессимистический сценарий. При этом обязательно следует учитывать финансовое влияния, влияние на жизнеспособность и цели организации. Результаты подобного анализа на операционном уровне могут выражаться в качественных или количественных шкалах с обязательной проверкой их согласованности.

Риск может выявляться различными способами: от сложного вероятностного анализа в моделях исследования операций до чисто интуитивных догадок. Важно только своевременно и как можно более точно установить, какая информация, какого качества и к какому сроку нужна, а затем выбрать один из доступных источников информации и принять решение о наилучшем способе ее получения из этого источника. И после того, как риск будет идентифицирован и измерен, предпринимателю останется «только решить», как воздействовать на управляемые факторы, чтобы ослабить отрицательное влияние риска и усилить положительный эффект рискованного предприятия.

В настоящее время системно рассматривают только три источника информации: накопленный практический опыт, личное мнение и мнения специалистов (экспертов). Информацию из этих источников можно получить различными способами, различающимися по частоте и оперативности обращения к источнику, по затратам на получение информации и другим важным характеристикам.

Каждый предприниматель чаще всего черпает информацию из собственного опыта и знаний, а собственная интуиция помогает ему заполнить пробелы в позитивном знании. Но бывает, что сам предприниматель не имеет достаточных знаний или опыта по разрешению стоящей перед ним проблемы по управлению рисками. В подобной ситуации предприниматель начинает искать наиболее подходящий источник получения недостающих данных, информации или знаний.

Перед ним оказываются две принципиальные возможности: искать необходимую информацию в одном из доступных источников, в которых зафиксирован исторический опыт предпринимательской деятельности – учебники, справочники, официальные бюллетени и т.п., или обратиться к знаниям, умениям и навыкам признанных специалистов в той или иной сфере предпринимательства (экспертам).

Следует считать экспертом только того, кто лично работает в сфере деятельности, интересующей предпринимателя, является признанным специалистом по решаемому вопросу, может и имеет возможность высказывать суждение по этому вопросу и делает это в доступной для предпринимателя форме.

Эксперты выполняют информационную и аналитическую работу на основе своих личных представлений о решаемой задаче. Однако от того, как организован процесс экспертного оценивания, как происходят обработка и анализ экспертной информации, во многом зависит «потребительская полезность» получаемых ответов.

Для придания результатам оценки предпринимательских рисков большей убедительности и доказательности, для снижения уровня субъективности, а также зачастую для повышения конфиденциальности анализа в практике принятия рискованных решений предпринимательской деятельности прибегают к моделированию.

Арсенал средств моделирования достаточно широк: от простейших аналитических моделей, состоящих из одного уравнения с несколькими переменными, до сложнейших концептуальных комплексов когнитивного моделирования развития целых социально-экономических систем. Имитационное, в частности, статистическое моделирование является основным способом формализации и исследования сложных систем, функционирование которых сопряжено с рисками. Статистическая модель позволяет непосредственно вводить риски в процесс моделирования и тем самым учитывать их в оценке результата. Антирисковые мероприятия, планируемые к выполнению, также вводятся в модель с учетом их стоимости, при этом целесообразно проводить оценивание их влияния на изменение показателей, характеризующих конечный результат, и на изменение пространства рисков и понижение неопределенности исходов проекта.

Особое место моделирование занимает в работе финансовых аналитиков. В настоящее время принято выделять два основных направления анализа рынка ценных бумаг:

- технический анализ;

- фундаментальный анализ.

Каждый из указанных видов анализа базируется на собственных гипотезах и предназначен для достижения разных информационных целей. Так, например, технический анализ проводится в предположении, что существуют повторяющиеся тенденции и циклы динамики курсовой стоимости ценных бумаг. Исходную информацию для проведения технического анализа дает изучение конъюнктуры рынка тех или иных акций. Для этого исследуют ретроспективу, внимательно анализируют спрос и предложение в последний период проведения торгов, а также стремятся выявить повторяющиеся и текущие тенденции в изменении курсовой стоимости рассматриваемых акций. В основу фундаментального анализа положена гипотеза, согласно которой истинная стоимость любого финансового актива равна приведенной стоимости всех наличных денежных потоков, которые ожидаются в будущем от обладания этим активом, т.е. положен доходный подход к объекту оценивания. В ходе проведения такого вида анализа должны быть установлены время поступления и величины дисконтированных денежных потоков, а также оценка величины ставки дисконтирования. На основе таких предварительно полученных оценок рассчитывают приведенную к настоящему времени стоимость финансового актива, а далее сравнивают вычисленную приведенную стоимость актива с его текущим рыночным курсом и выводят общее заключение на перспективу.

Задание 1

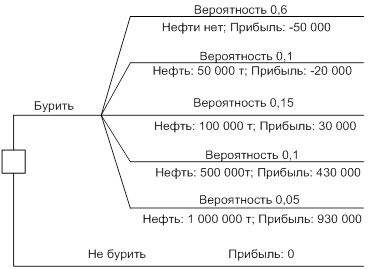

Нефтедобывающая компания решает вопрос о бурении скважины. Вероятность успешности бурения, объёмы добычи и экономический результат представлены в таблице:

| Вероятность исхода | 0,6 | 0,1 | 0,15 | 0,1 | 0,05 |

| Годовой объём добычи, т. | не найдено | 50 000 | 100 000 | 500 000 | 1 000 000 |

| Экономический результат, тыс. у.е. | - 50 000 | - 20 000 | 30 000 | 430 000 | 930 000 |

Построить дерево решений вопроса о бурении скважины для компании. Построить функцию полезности для данного выбора (предполагается, что руководство компании безразлично к риску), определить полезность по вариантам решений.

Принять максимальную полезность равной 100 U (utility), U – условная единица полезности.

Решение:

Ожидаемое значение выигрыша составит:

0,6 (-50 000) + 0,1 (-20 000) + 0,15 * 30 000 + 0,1 * 430 000 + 0,05 * 1 000 000 = 62000 тыс. у.е.

Если ЛПР, представляющее фирму, безразлично к риску и принимает решение о проведении буровых работ на основании рассчитанного значения выигрыша, то оно воспринимает ожидаемую полезность как пропорциональную ожидаемому значению.

В этом случае функция полезности U (v), где v – прибыль, получаемая при различных исходах, является прямой с положительным наклоном.

Значения полезностей могут быть найдены за два шага:

1. Присваиваются произвольные значения полезностей выигрыша для лучшего и худшего исходов, причем первой величине ставится в соответствие меньшее число.

U (-50 000) = 0, а U (930 000) = 100

Тогда полезности промежуточных выигрышей будут находится в интервале от 0 до 100.

2. Игроку предлагается на выбор: получить некоторую гарантированную денежную сумму v, находящуюся между лучшим и худшим значениями S и s, либо принять участие в игре, т.е. получить (1 – p) – наименьшую сумму. При этом вероятность следует изменять (повышать или понижать) до тех пор, пока ЛПР станет безразличным в отношении к выбору между получением гарантированной суммы и игрой. Пусть указанное значение вероятности равно p0. Тогда полезность гарантированной суммы определяется как среднее значение полезностей наименьшей и наибольшей сумм, т.е.:

U (v) = p0 U (S) + (1 – p0) U (s).

Пусть для ЛПР безразлично, потерять 20000 тыс. у.е. или принять участие в игре (выигрыш 930 000 тыс. у.е. с вероятностью 0,1 или проигрыш 50 000 тыс. у.е. с вероятностью 0,9.

U (-20) = 0,1 U (930) + 0,9 U (-50) = 0,1 * 100 + 0,9 * 0 = 10.

Задание 2

В банк представлено шесть инвестиционных проектов, которые характеризуются следующими итоговыми показателями:

| № проекта | Минимальный доход, млн. руб. | Максимальный доход, млн. руб. | Затраты на реализацию, млн. руб. | Коэффициент λ, рассматриваемый как показатель оптимизма по проекту |

| 100 000 | 500 000 | 100 000 | 0,60 | |

| 500 000 | 1 800 000 | 340 000 | 0,45 | |

| 200 000 | 600 000 | 100 000 | 0,80 | |

| 2 000 000 | 3 500 000 | 550 000 | 0,35 | |

| 400 000 | 1 500 000 | 400 000 | 0,90 | |

| 350 000 | 3 000 000 | 300 000 | 0,60 |

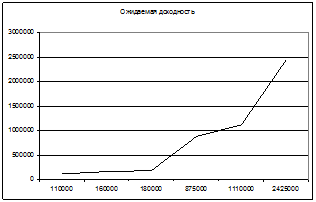

Провести ранжирование проектов по показателю ожидаемой доходности, с учётом экспертной оценки рискованности их финансирования (указана как коэффициент λ, рассматриваемый как показатель оптимизма при принятии решения банком). Отобразить представленные проекты на двухмерной карте в координатах: «стандартное отклонение – ожидаемая доходность».

Решение:

Определим минимальную прибыль и максимальную прибыль каждого проекта, а также коэффициент пессимизма:

| № проекта | Минимальная прибыль, млн. руб. | Максимальный прибыль, млн. руб. | Коэффициент λ, рассматриваемый как показатель оптимизма по проекту | Коэффициент λ0, рассматриваемый как показатель пессимизма по проекту |

| 400 000 | 0,60 | 0,40 | ||

| 160 000 | 1 460 000 | 0,45 | 0,55 | |

| 100 000 | 500 000 | 0,80 | 0,20 | |

| 1 450 000 | 2 950 000 | 0,35 | 0,65 | |

| 1 100 000 | 0,90 | 0,10 | ||

| 50 000 | 2 700 000 | 0,60 | 0,40 |

Определим ожидаемую доходность для каждого проекта:

| № проекта | Эффект |

Таким образом, наиболее доходным является проект №4, наименее – проект №5.

Список использованной литературы

1. Абчук В.А. Риски в бизнесе, менеджменте и маркетинге. – М.: Изд-во Михайлова В.А., 2006. – 480 с.

2. Воробьев С.Н., Балдин К.В. Управление рисками в предпринимательстве. – М.: Дашков и К, 2006. – 772 с.

3. Догиль Л.Ф. Управление хозяйственным риском. – М.: Мисанта, Книжный Дом, 2005. – 224 с.

4. Ермасова Н.Б. Риск-менеджмент организации. – М.: Альфа-Пресс, 2005. – 240 с.

5. Гончаренко Л.П., Филин С.А. Риск-менеджмент. – М.: КноРус, 2006. – 216 с.

6. Маккарти М.П., Флинн Т.П. Риск: управление риском на уровне топ-менеджеров и советов директоров. – М.: Альпина Бизнес Букс, 2005. – 234 с.

7. Москвин В.А. Управление рисками при реализации инвестиционных проектов. – М.: ФиС, 2004. – 352 с.

8. Найт Ф.Х. Риск, неопределенность и прибыль. – М.: Дело, 2003. – 360 с.

9. Пикфорд Д. Управление рисками. – М.: Вершина, 2004. – 352 с.

10. Ступаков В.С., Токаренко Г.С. Риск-менеджмент. – М.: ФиС, 2006. – 288 с.

11. Тактаров Г.А., Григорьева Е.М. Финансовая среда предпринимательства и предпринимательские риски. – М.: ФиС, 2006. – 256 с.

12. Тэпман Л.Н. Риски в экономике. – М.: ЮНИТИ-ДАНА, 2003. – 380 с.

13. Уткин Э.А., Фролов Д.А. Управление рисками предприятия. – М.: ТЕИС, 2003. – 247 с.

14. Фомичев А.Н. Риск-менеджмент. – М.: Дашков и К, 2006. – 292 с.

15. Чернова Г.В., Кудрявцев А.А. Управление рисками. – М.: Проспект, ТК Велби, 2005. – 160 с.