Реализация планов предприятия определяется его финансовой устойчивостью и платежными возможностями компании. Для того чтобы знать возможности предприятия развивать свою деятельность необходимо проводить анализ его финансово-имущественного состояния и платежных обязательств. Для этого целесообразно провести анализ бухгалтерского баланса ЗАО "Натусана", его финансовой устойчивости и платежеспособности на современном этапе развития.

Для целей определения рейтинга кредитоспособности используется методика оценки финансового состояния ЗАО "Натусана" (Приложение 1).

Методика оценки финансового состояния предприятия основана на проведении экспресс-анализа с использованием рейтинговых значений и применяется в целях классификации по уровню риска. После расчета основных оценочных показателей в каждой из групп, предприятию присваивается категория по каждому из этих показателей на основе сравнения рассчитанных значений с нормативными. Далее, на основании определенных категорий показателей, в соответствии с их весами, рассчитывается сумма баллов по каждой группе.

Заключительным этапом рейтинговой оценки финансового состояния является определение категории предприятия, проводимое на основе рассчитанной суммы баллов по всем группам показателей. В качестве исходных данных в методике используется информация из бухгалтерского баланса (форма № 1) и отчета о прибылях и убытках (форма № 2). Оценка финансового анализа формируется в течении 10 дней после сдачи бухгалтерского баланса.

Для характеристики финансового положения предприятия используются различные коэффициенты, расчет которых основан на агрегированных показателях баланса. Основой его расчета являются бухгалтерские балансы Общества за анализируемый период. Данные за 2007, 2008, 2009 гг. представлены в Приложениях.

|

|

Рассмотрим состав активов и пассивов аналитического баланса ЗАО "Натусана" (таблица 1).

Таблица 1- Актив и пассив аналитического баланса ЗАО "Натусана"

| Показатель | Значение показателя | Изменение за анализируемый период | |||||

| на начало анализируемого периода (на 31.12.2007) | на 31.12.2008 | на конец анализируемого периода (31.12.2009) | (гр.5-гр.2), тыс. руб. | (гр.5: гр.2), % | |||

| в тыс. руб. | в % к валюте баланса | в тыс. руб. | в тыс. руб. | в % к валюте баланса | |||

| Актив | |||||||

| 1. Иммобилизованные средства* | 60 230 | 56 799 | 77 301 | 46,4 | +17 071 | +28,3 | |

| 2. Текущие активы**, всего | 57 793 | 65 710 | 89 323 | 53,6 | +31 530 | +54,6 | |

| в том числе: запасы (кроме товаров отгруженных) | 48 144 | 40,8 | 57 214 | 54 811 | 32,9 | +6 667 | +13,8 |

| в том числе: -сырье и материалы; | 48 144 | 40,8 | 57 214 | 54 811 | 32,9 | +6 667 | +13,8 |

| - готовая продукция (товары). | – | – | – | – | – | – | – |

| затраты в незавершенном производстве (издержках обращения) и расходах будущих периодов; | – | – | – | – | – | – | – |

| НДС по приобретенным ценностям | 5 381 | 4,6 | – | – | -5 381 | -100 | |

| ликвидные активы, всего | 4 264 | 3,6 | 7 686 | 34 507 | 20,7 | +30 243 | +8,1 раза |

| из них: - денежные средства и краткосрочные вложения; | 2 888 | 2,4 | 5 133 | 33 589 | 20,2 | +30 701 | +11,6 раза |

| - дебиторская задолженность (срок платежа по которой не более года) и товары отгруженные; | 1 376 | 1,2 | 2 553 | 0,6 | -458 | -33,3 | |

| Пассив | |||||||

| 1. Собственный капитал | 55 503 | 78 563 | 126 031 | 75,6 | +70 528 | +127,1 | |

| 2. Долгосрочные обязательства, всего | 4 982 | 4,2 | 7 726 | 4 488 | 2,7 | -494 | -9,9 |

| из них: - кредиты и займы; | – | – | – | – | – | – | – |

| - прочие долгосрочные обязательства. | 4 982 | 4,2 | 7 726 | 4 488 | 2,7 | -494 | -9,9 |

| 3. Краткосрочные обязательства (без доходов будущих периодов), всего | 57 538 | 48,8 | 36 220 | 36 105 | 21,7 | -21 433 | -37,3 |

| из них: - кредиты и займы; | 8 500 | 7,2 | 13 055 | 3 011 | 1,8 | -5 489 | -64,6 |

| - прочие краткосрочные обязательства. | 49 038 | 41,5 | 23 165 | 33 094 | 19,9 | -15 944 | -32,5 |

| Валюта баланса | 118 023 | 122 509 | 166 624 | +48 601 | +41,2 |

*Иммобилизованные средства включают внеоборотные активы и долгосрочную дебиторскую задолженность (т.е. наименее ликвидные активы).

|

|

**Текущие активы – это оборотные активы, за исключением долгосрочной дебиторской задолженности.

Активы организации на 31.12.2009 г. характеризуются примерно равным процентом иммобилизованных средств и текущих активов (46,4% и 53,6% соответственно). Активы организации за два года увеличились на 48 601 тыс. руб. (на 41,2%). Учитывая рост активов, необходимо отметить, что собственный капитал увеличился еще в большей степени – на 127,1%. Опережающее увеличение собственного капитала относительно общего изменения активов следует рассматривать как положительный фактор.

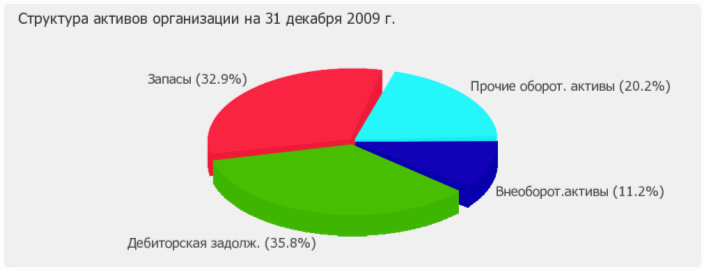

На диаграмме ниже представлена структура активов организации в разрезе основных групп:

Рост величины активов организации связан, в основном, с ростом следующих позиций актива баланса (в скобках указана доля изменения данной статьи в общей сумме всех положительно изменившихся статей):

денежные средства – 30 701 тыс. руб. (50,3%)

дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) – 23 026 тыс. руб. (37,7%)

|

|

запасы: сырье, материалы и другие аналогичные ценности – 6 667 тыс. руб. (10,9%)

Одновременно, в пассиве баланса прирост произошел по строке "нераспределенная прибыль (непокрытый убыток)" (+70 528 тыс. руб., или 100% вклада в прирост пассивов организации за два последних года).

Среди отрицательно изменившихся статей баланса можно выделить "налог на добавленную стоимость по приобретенным ценностям" в активе и "кредиторская задолженность: поставщики и подрядчики" в пассиве (-5 381 тыс. руб. и -10 342 тыс. руб. соответственно).

Данные таблицы показывают, что ЗАО "Натусана" формирует свои пассивы, наращивая в большей степени собственный капитал, рост которого составил 127,1%. Данный рост произошёл из-за увеличения суммы нераспределенной прибыли на 70530 тыс. руб.

Собственный капитал ЗАО Натусан по состоянию на 31.12.2009 равнялся 126 031,0 тыс. руб. За весь анализируемый период отмечен стремительный рост собственного капитала организации – на 127,1%.

Рассмотрим оценку стоимости чистых активов организации ЗАО "Натусана" (таблица 2)

Таблица 2- Оценка стоимости чистых активов ЗАО "Натусана"

| Показатель | Значение показателя | Изменение | |||||

| на начало анализируемого периода (на 31.12.2007) | на 31.12.2008 | на конец анализируемого периода (31.12.2009) | (гр.5-гр.2), тыс. руб. | (гр.5: гр.2), % | |||

| в тыс. руб. | в % к валюте баланса | в % к валюте баланса | в тыс. руб. | в % к валюте баланса | |||

| 1. Чистые активы | 55 503 | 64,1 | 126 031 | 75,6 | +70 528 | +127,1 | |

| 2. Уставный капитал | 0,4 | 0,4 | 0,3 | – | – | ||

| 3. Превышение чистых активов над уставным капиталом (стр.1-стр.2) | 55 003 | 46,6 | 63,7 | 125 531 | 75,3 | +70 528 | +128,2 |

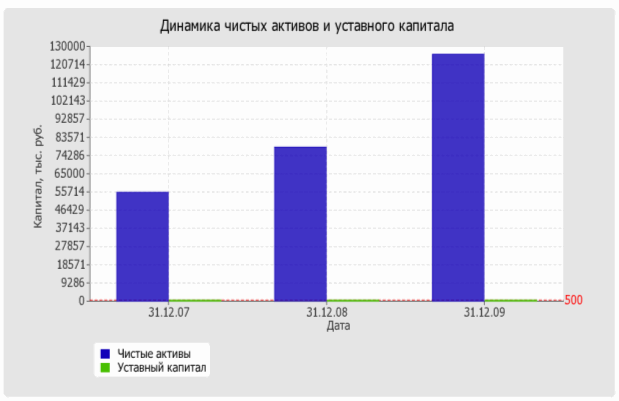

Чистые активы организации по состоянию на 31.12.2009 намного (в 128,2 раза) превышают уставный капитал. Данное соотношение положительно характеризует финансовое положение ЗАО Натусан, полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. Более того необходимо отметить увеличение чистых активов на 127,1% за рассматриваемый период (31.12.07-31.12.09 г.). Приняв во внимание одновременно и превышение чистых активов над уставным капиталом и их увеличение за период, можно говорить о хорошем финансовом положении организации по данному признаку. На следующем графике наглядно представлена динамика чистых активов и уставного капитала организации.

Динамика чистых активов и уставного капитала организации ЗАО "Натусана"

Далее рассмотрим коэффициенты структуры формирования активной и пассивной части аналитического баланса (таблица 3).

Таблица 3 – Коэффициенты структуры актива и пассива аналитического баланса ЗАО "Натусана"

| Статьи баланса | 2007г. | 2008г. | 2009г. | Отклонение 2009г. к 2007г.% |

| 1 Денежные средства и краткосрочные финансовые вложения (S) | 2.45 | 4.2 | 20,2 | + 17,75 |

| 2 Дебиторская задолженность и прочие оборотные активы (Ra) | 31,4 | 30,2 | 35,8 | + 4,4 |

| 3 Запасы и затраты (Z) | 45,4 | 47,4 | 32,9 | - 12,5 |

| Всего текущие активы (Аt) | 79,2 | 81,8 | 88,8 | + 9,6 |

| 4 Иммобилизованные средства (F) | 20,8 | 18,2 | 11,2 | - 9,6 |

| Итого активов (имущество предприятия) (Ва) | 100,0 | 100,0 | 100,0 | - |

| 1 Кредиторская задолженность и прочие краткосрочные пассивы (Rp) | 36,4 | 14,9 | 19,6 | - 16,8 |

| 2 Краткосрочные кредиты и займы (Кt) | 12,3 | 14,7 | 2,1 | - 10,2 |

| Всего краткосрочный заёмный капитал (краткосрочные обязательства) (Рt) | 48,8 | 29,6 | 21,7 | - 27,1 |

| 3 Долгосрочный заёмный капитал (долгосрочные обязательства) (Kd) | 4,2 | 6,3 | 2,7 | - 1,5 |

| 4 Собственный капитал (Ес) | 47,0 | 64,1 | 75,6 | + 28,6 |

| Итого пассивов (капитал предприятия) (Вр) | 100,0 | 100,0 | 100,0 | - |

Следует отметить, что анализ структуры аналитического баланса характеризуется значительным превышением доли иммобилизованных активов по отношению к доле собственного капитала, что оказывает серьезное влияние на финансовое положение компании. Таким образом, следует провести анализ финансовой устойчивости ЗАО "Натусана".

Задача анализа ликвидности бухгалтерского баланса возникает в связи с необходимостью дать оценку платёжеспособности предприятия, т.е. её способности своевременно и полностью рассчитаться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Наиболее ликвидными активами являются оборотные активы (А1),такие, как денежные средства и краткосрочные финансовые вложения.

Ко второй группе (А2) относятся быстро реализуемые активы: готовая продукция, дебиторская задолженность и отгруженные товары.

К третьей группе (А3) относятся медленно реализуемые активы (производственные запасы, незавершённое производство).

Четвёртая группа (А4)- труднореализуемые активы, к которым относят основные средства, нематериальные активы, незавершённое строительство и долгосрочные финансовые вложения.

Также на четыре группы делятся и обязательства предприятия:

1) П1 – наиболее срочные обязательства;

2) П2 – среднесрочные обязательства;

3) П3 – долгосрочные кредиты банка и займы;

4) П4 – собственный капитал, находящийся в распоряжении предприятия постоянно.

Баланс предприятия считается абсолютно ликвидным, если:

А1≥П1; А2≥ П2; А3≥ П3; А4≤ П4.

Таблица 4. – Аналитический баланс ЗАО "Натусана"

| Показатели | Годы | |||||

| Начало года | Конец года | Начало года | Конец года | Начало года | Конец года | |

| Наиболее ликвидные активы (А1) | 3843 т.р | 2888 т.р | 2888 т.р | 5133 т.р | 5133 т.р | 33589 т.р |

| Быстро реализуемые активы (А2) | 32988 т.р | 37034 т.р | 37034 т.р | 37040 т.р | 37040 т.р | 59602 т.р |

| Медленно реализуемые активы (А3) | 15941 т.р | 53529 т.р | 53529 т.р | 58024 т.р | 58024 т.р | 54816 т.р |

| Трудно реализуемые активы (А4) | 21502 т.р | 24572 т.р | 24572 т.р | 22312 т.р | 22312 т.р | 18617 т.р |

| БАЛАНС | 72274 т.р | 118023 т.р | 118023 т.р | 122509 т.р | 122509 т.р | 166624 т.р |

| Наиболее срочные обязательства (П1) | 33361 т.р | 42967 т.р | 42967 т.р | 18242 т.р | 18242 т.р | 32625 т.р |

| Краткосрочные пассивы (П2) | 9007 т.р | 14571 т.р | 14571 т.р | 17978 т.р | 17978 т.р | 3480 т.р |

| Долгосрочные пассивы (П3) | 17 руб. | 4982 т.р | 4982 т.р | 7726 т.р | 7726 т.р | 4488 т.р |

| Постоянные пассивы (П4) | 31889 т.р | 55503 т.р | 55503 т.р | 78563 т.р | 78563 т.р | 126031 т.р |

| БАЛАНС | 72274 т.р | 118023 т.р | 118023 т.р | 122509 т.р | 122509 т.р | 166624 т.р |

Для определения ликвидности баланса данного предприятия сопоставим итоги приведённых групп по активу и пассиву за 3 анализируемых года:

2007год: н.г.: А1<П1, А2>П2, А3>П3, А4<П4;

к.г.: А1<П1, А2>П2, А3>П3, А4<П4;

2008год: н.г.: А1<П1, А2>П2, А3>П3, А4<П4;

к.г.: А1<П1, А2>П2, А3>П3, А4<П4;

2009год: н.г.: А1<П1, А2>П2, А3>П3, А4<П4;

к.г.: А1>П1, А2>П2, А3>П3, А4<П4.

Проведя анализ ликвидности бухгалтерского баланса можно сделать вывод о том, что баланс не является абсолютно ликвидным т.к. за анализируемые периоды у предприятия наблюдается нехватка денежных средств для погашения своей кредиторской задолженности и только на конец 2008 года предприятие изыскало необходимое количество денежных средств для погашения наиболее срочных обязательств.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

Текущую ликвидность = (А1+А2)-(П1+П2)

ТЛ 2007 года: начало года = (3843+32988)-(33361+9007) = 36831-42368 =-5537 тыс.руб.; конец года = (2888+37034)-(42967+14571) = 39922-57538 =

-17616 тыс.руб.

ТЛ 2008 года: начало года = 39922–57538 = -17616 тыс.руб.; конец года = 42173-36220 = +5953 тыс.руб.

ТЛ 2009 года: начало года = 42173-36220 = +5953 тыс. руб.; конец года = 93191–36105 = +57086 тыс. руб.

Из полученных результатов видно, что в 2007 году предприятие было неплатёжеспособно, но к концу 2008 года оно восстановило свою платёжеспособность и постепенно увеличивало этот показатель.

Перспективную ликвидность = А3-П3

ПЛ 2007 года: начало года = 15941 – 17 = +15924 тыс.руб.; конец года = 53529 – 4982 = +48547 тыс.руб.

ПЛ 2008 года: начало года = 53529 – 4982 = +48547 тыс.руб.; конец года = 58024 – 7726 = +50298 тыс.руб.

ПЛ 2009 года: начало года = 58024 – 7726 = +50298 тыс.руб.; конец года = 54816 – 4487 = +50329 тыс.руб.

Произведя расчёт перспективной ликвидности видно, что платёжеспособность предприятия за 3 анализируемых периода постепенно увеличивалась. Это произошло из-за увеличения суммы медленно реализуемых активов.

Для анализа платёжеспособности на ЗАО "Натусана" рассчитываются следующие финансовые коэффициенты платёжеспособности:

Общий показатель платежеспособности

(наиболее ликвидные активы (А1) + 0,5*быстрореализуемые активы (А2) + 0,3*медленнореализуемые активы (А3)) / (наиболее срочные обязательства (П1) + 0,5*краткосрочные пассивы (П2) + 0,3*долгосрочные пассивы (П3))

Коэффициент абсолютной ликвидности

(денежные средства + краткосрочные финансовые вложения (А1)) / (текущие обязательства (П1+П2))

Коэффициент "критической оценки"

(денежные средства + краткосрочные финансовые вложения + краткосрочная дебиторская задолженность (А1+А2)) / (текущие обязательства (П1+П2))

Коэффициент текущей ликвидности

(оборотные активы (А1+А2+А3)) / (текущие обязательства (П1+П2))

Коэффициент маневренности функционирующего капитала

(медленнореализуемые активы (А3)) / (оборотные активы – текущие обязательства (А1+А2+А3) – (П1+П2))

Доля оборотных средств в активах

(оборотные активы (А1+А2+А3)) / (валюта баланса)

Коэффициент обеспеченности собственными средствами

(собственный капитал – внеоборотные активы (П4-А4)) / (оборотные активы (А1+А2+А3))

Данные расчетов коэффициентов платежеспособности приведены в таблице 5.

Таблица 5.- Коэффициенты платёжеспособности за анализируемые периоды ЗАО "Натусана"

| Показатель | 2007 год | 2008 год | 2009 год | Нормативное значение | |||

| Начало года | Конец года | Начало года | Конец года | Начало года | Конец года | ||

| Общий показатель платёжеспособности | 0,66 | 0,72 | 0,72 | 1,39 | 1,39 | 2,24 | ≥1 |

| Коэффициент абсолютной ликвидности | 0,09 | 0,05 | 0,05 | 0,14 | 0,14 | 0,93 | ≥0,1-0,2 |

| Коэффициент "критической оценки" | 0,87 | 0,70 | 0,70 | 1,20 | 1,20 | 2,60 | ≈1 |

| Коэффициент текущей ликвидности (покрытия) | 1,25 | 1,50 | 1,50 | 2,80 | 2,80 | 4,10 | ≥1-2 |

| Коэффициент манёвренности функционирующего капитала | 1,53 | 1,49 | 1,49 | 0,91 | 0,91 | 0,49 | Уменьшение показателя – положительный факт |

| Доля оборотных средств в активах | 0,73 | 0,79 | 0,79 | 0,82 | 0,82 | 0,89 | ≥0,5 |

| Коэффициент обеспеченности собственными средствами | 0,20 | 0,33 | 0,33 | 0,60 | 0,60 | 0,73 | ≥0,1 |

После расчёта коэффициентов видно, что ЗАО "Натусана" работает рентабельно, так как за анализируемые периоды все показатели достигают своего нормативного значения.

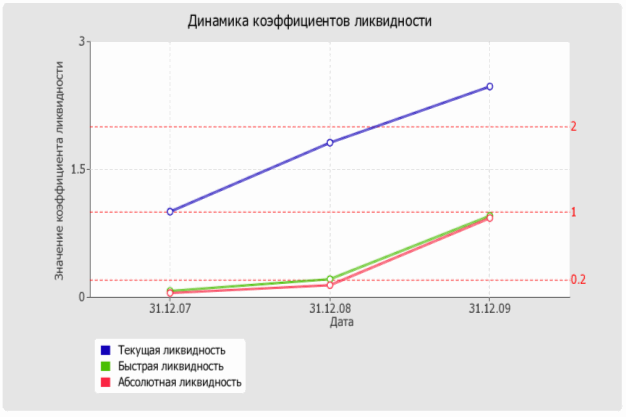

По состоянию на 31.12.2009 значение коэффициента текущей ликвидности (4,10) соответствует норме. При этом за весь рассматриваемый период коэффициент текущей ликвидности вырос на 2,6.

Коэффициент абсолютной ликвидности, имеет значение, соответствующее норме (0,93). При этом за рассматриваемый период (с 31.12.2007 по 31.12.2009 г.) коэффициент вырос на 0,88.

Динамика коэффициентов текущей, быстрой и абсолютной ликвидностей закрытого акционерного общества "Натусана" представлены на графике 1.

График 1

Финансовая устойчивость по величине излишка (недостатка) собственных оборотных средств

| Показатель собственных оборотных средств (СОС) | На начало анализируемого периода (31.12.2007) | на 31.12.2008 | На конец анализируемого периода (31.12.2009) | ||

| Значение показателя | Излишек (недостаток)* | Излишек (недостаток) | Значение показателя | Излишек (недостаток) | |

| СОС1 (рассчитан без учета долгосрочных и краткосрочных пассивов) | 30 931 | -17 213 | -963 | 107 414 | +52 603 |

| СОС2 (рассчитан с учетом долгосрочных пассивов; фактически равен чистому оборотному капиталу, Net Working Capital) | -47 889 | -27 724 | 53 218 | -1 593 | |

| СОС3 (рассчитанные с учетом как долгосрочных пассивов, так и краткосрочной задолженности по кредитам и займам) | 8 755 | -39 389 | -14 669 | 56 229 | +1 418 |

*Излишек (недостаток) СОС рассчитывается как разница между собственными оборотными средствами и величиной запасов и затрат.

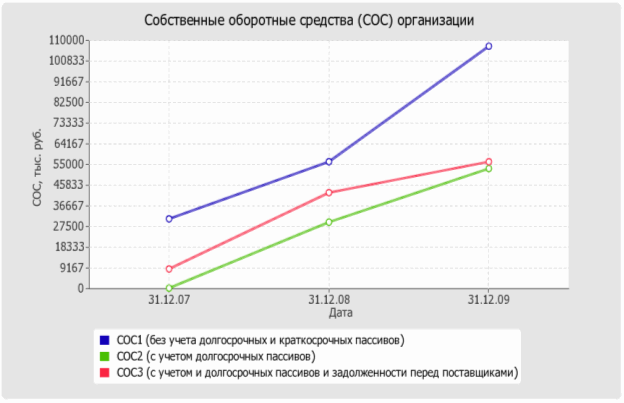

Динамика собственных оборотных средств закрытого акционерного общества "Натусана" представлены на графике 2.

График 2

2.3. Анализ финансового состояния организации коэффициентным способом

Банкротство (несостоятельность)- признанная арбитражным судом или объявленная должником неспособность должника в полном объёме удовлетворить требования кредиторов по денежным обязательствам или исполнить обязанность по уплате обязательных платежей.

Прогноз банкротства:

В качестве одного из показателей вероятности банкротства организации ниже рассчитан Z-счет Альтмана:

Z-счет = 1,2К1 + 1,4К2 + 3,3К3 + 0,6К4 + К5, где

| Коэф-т | Расчет | Значение на 31.12.2009 | Множитель | Произведение (гр. 3 х гр. 4) |

| К1 | Отношение оборотного капитала к величине всех активов | 0,89 | 1,2 | 1,07 |

| К2 | Отношение нераспределенной прибыли и фондов спец. назначения к величине всех активов | 0,75 | 1,4 | 1,05 |

| К3 | Отношение фин. результата от продаж к величине всех активов | 0,42 | 3,3 | 1,39 |

| К4 | Отношение собственного капитала к заемному | 3,1 | 0,6 | 1,86 |

| К5 | Отношение выручки от продаж к величине всех активов | 1,72 | 1,72 | |

| Z-счет Альтмана: | 7,09 |

Предполагаемая вероятность банкротства в зависимости от значения Z-счета Альтмана составляет:

1,8 и менее – очень высокая;

от 1,81 до 2,7 – высокая;

от 2,71 до 2,9 – существует возможность;

от 3,0 и выше – очень низкая.

По результатам расчетов на базе данных отчетности ЗАО "Натусана" значение Z-счета на 31.12.2009 г. составило 7,09. Это говорит о низкой вероятности скорого банкротства ЗАО Натусан.

Для анализа вероятности банкротства на данном предприятии рассчитываются следующие показатели:

- Коэффициент текущей ликвидности;

- Коэффициент обеспеченности собственными средствами;

- Коэффициент восстановления платёжеспособности;

- Коэффициент утраты платёжеспособности;

Результат расчёта по данным показателям приведён в таблице 6.

Таблица 6.-Коэффициенты анализа вероятности банкротства ЗАО "Натусана"

| Коэффициенты | 2007год | 2008год | 2009год | Норматив- ное значение | |||

| Начало года | Конец года | Начало года | Конец года | Начало года | Конец года | ||

| Коэффициент текущей ликвидности | 1,25 | 1,50 | 1,50 | 2,80 | 2,80 | 4,10 | ≥1-2 |

| Коэффициент обеспеченности собственными средствами | 0,20 | 0,33 | 0,33 | 0,60 | 0,60 | 0,73 | ≥0,1 |

| Коэффициент восстановления платёжеспособности | 0,8 | 1,7 | 2,4 | ≥1,0 | |||

| Коэффициент утраты платёжеспособности | 0,8 | 1,6 | 2,2 | ≥1,0 |

Коэффициент восстановления платёжеспособности за первый отчётный период меньше 1,0. Это свидетельствует о том, что у организации не было реальной возможности восстановить свою платёжеспособность. К концу 2007 года коэффициент восстановления платёжеспособности превысил своё нормативное значение на 0,7, что означает появление у предприятия возможности восстановить платёжеспособность. Коэффициент утраты платёжеспособности также не достигает своего нормативного значения за первый анализируемый период, следовательно, предприятие не имело возможности сохранения своей платежеспособности в течение трех месяцев. Но в дальнейшем (на конец 2008 года) такая возможность появилась (превышение своего нормативного значения на 0,6).

Обобщающим показателем финансовой устойчивости предприятия является излишек или недостаток источников средств для формирования запасов и затрат, который определяется в виде разницы величины источников средств и величины запасов и затрат.

Для характеристики источников формирования запасов используют несколько показателей, отражающих различную степень охвата разных видов источников:

- наличие собственных оборотных средств, которое представляет собой разницу величины реального собственного капитала и суммы внеоборотных активов;

- наличие долгосрочных источников формирования запасов, определяемое из предыдущего показателя увеличением на сумму долгосрочных пассивов;

- общую величину основных источников формирования запасов, которая равна сумме долгосрочных источников и краткосрочных заемных средств.

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их

формирования:

- излишек или недостаток собственных оборотных средств, равный разнице величины собственных оборотных средств и величины запасов;

- излишек или недостаток долгосрочных источников формирования запасов, равный разнице величины долгосрочных источников формирования запасов и величины запасов;

- излишек или недостаток общей величины основных источников формирования запасов, равный разнице величины основных источников формирования запасов и величины запасов.

Существует четыре типа финансовых ситуаций:

Абсолютная устойчивость финансового состояния. Она встречается и задается следующей системой условий: излишек собственных оборотных средств или равенство величин собственных оборотных средств и запасов;

Нормальная устойчивость финансового состояния. Она гарантирует платежеспособность предприятия и задается следующей системой условий: недостаток собственных оборотных средств, излишек долгосрочных источников формирования запасов или равенство величин долгосрочных источников и запасов;

Неустойчивое финансовое состояние. Оно сопряжено с нарушением платежеспособности и задается следующей системой условий: недостаток собственных оборотных средств, недостаток долгосрочных источников формирования запасов, излишек общей величины основных источников формирования запасов или равенство величин основных источников и запасов.

Кризисное финансовое состояние. В данном случае предприятие находится на грани банкротства. Данная ситуация задается следующей системой условий: недостаток собственных оборотных средств, недостаток долгосрочных источников формирования запасов, недостаток общей величины основных источников формирования запасов.

В таблице 7 приведены показатели, которые применяются для анализа финансовой устойчивости ЗАО "Натусана".

Таблица 7.- Оценка финансовой устойчивости ЗАО "Натусана"

| Показатели | Значение | На 2007 год | На 2008 год | На 2009 год | Отклонение за 3 года |

| Запасы и затраты | З | 53 525 тыс.р | 58 017 тыс.р | 54 811 тыс.р | 1 286 тыс.р |

| Капитал и резервы | К | 55 503 тыс.р | 78 563 тыс.р | 126 031 тыс.р | 70 528 тыс.р |

| Долгосрочные пассивы | Пд | 4 982 тыс.р | 7 726 тыс.р | 4 488 тыс.р | -494 руб. |

| Внеоборотные активы | Ав | 24 437 тыс.р | 22 179 тыс.р | 17 862 тыс.р | -6 575 тыс.р |

| ИТОГО собственные оборотные средства | Ес | 36 048 тыс.р | 64 110 тыс.р | 112 656 тыс.р | 76 608 тыс.р |

| Краткосрочные кредиты и займы | М | 8 500 тыс.р | 13 055 тыс.р | 3 011 тыс.р | -5 489 тыс.р |

| Излишек/ недостаток основных источников для формирования запасов и затрат | -8 977 тыс.р | 19 148 тыс.р | 60 856 тыс.р | 69 833 тыс.р | |

| Тип финансовой ситуации | З > Ес + М | З < Ес + М | З < Ес + М | ||

| кризисное финансовое состояние | устойчивое финансовое состояние | устойчивое финансовое состояние |

Как показывает проведенный анализ, в организации на 01.01.2007 года наблюдалась кризисная финансовая ситуация. За последующие 2 года ситуация кардинально изменилась – предприятию удалось восстановить финансовую устойчивость. В 2009 году излишек основных источников для формирования запасов и затрат составил 60 856 тыс. руб.

Задачей данного анализа является оценка степени независимости от заёмных источников финансирования.

Для анализа финансовой устойчивости применяются следующие показатели:

Коэффициент капитализации (левериджа) = заемный капитал / собственный капитал

Коэффициент обеспеченности собственными источниками финансирования = (собственный капитал – внеоборотные активы) / оборотные активы

Коэффициент финансовой независимости (автономии) = собственный капитал / валюта баланса

Нормальным значение этого коэффициента считается не менее 0,5

Коэффициент финансирования = собственный капитал / заемный капитал

Кроме абсолютных показателей финансовую устойчивость характеризуют и относительные коэффициенты, приведенные в таблице 8.

Таблица 8. – Показатели финансовой устойчивости ЗАО "Натусана"

| Показатели | На 01.01.07 | На 01.01.08 | На 01.01.09 | Отклонение за 3 года | Нормативное значение |

| Коэффициент финансирования | 0,89 | 1,78 | 3,10 | 2,21 | >1 |

| Коэффициент капитализации (соотношения заемных и собственных средств) | 1,13 | 0,56 | 0,32 | -0,81 | <1 |

| Коэффициент обеспеченности собственными источниками финансирования | 0,33 | 0,56 | 0,72 | 0,39 | >0,6-0,8 |

Коэффициент капитализации соответствует нормативному значению и за 3 года снизился на 0,81, что свидетельствует об удовлетворительной финансовой устойчивости предприятия.

Коэффициент обеспеченности собственными источниками финансирования увеличился за 3 года и соответствует своему нормативному значению. Собственными оборотными средствами в 2009 году покрывалось 72% оборотных активов. Коэффициент обеспеченности собственными источниками финансирования характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

Коэффициент финансирования показывает, что деятельность предприятия финансируется, главным образом, за счет собственных средств. Коэффициент увеличился за 3 года на 2,21, значительно превышает норматив.

Источником информации для анализа рентабельности за отчетный и предыдущий периоды служат формы №1 "Бухгалтерский баланс" (приложение 1-3) и №2 "Отчет о прибылях и убытках" (приложение 4-6)

Рентабельность характеризует эффективность деятельности предприятия, а также мастерство управления инвестициями. Рассчитываются следующие основные показатели рентабельности:

Рентабельность продаж определяется соотношением прибыли (убытка) от продажи работ, услуг к выручке от продаж:

Р1 = (ф.№2, стр.050 / ф.№2, стр.010 * 100%)

2007 год – 35421/144482*100 = 24,52%;

2008 год – 41074/188967*100 = 21,74%;

2009 год – 70246/286532*100 = 24,52%.

Рентабельность продаж в 2009 году увеличилась на 2,78% по сравнению с 2008 годом.

Рентабельность продаж по чистой прибыли определяется соотношением чистой прибыли к выручке от продаж:

Р2 = (ф.№2, стр.190 / ф.№2, стр.010 * 100%)

2007 год – 23613/144482*100 = 16,34%;

2008 год – 23060/188967*100 = 12,20%;

2009 год – 47468/286532*100 = 16,57%.

Рентабельность продаж по чистой прибыли увеличилась в 2009 году по сравнению с 2008 годом на 4,37%.

Экономическая рентабельность по чистой прибыли определяется соотношением чистой прибыли к имуществу предприятия:

Р3 = (ф.№2, стр.190 / (ф.№1(стр.300 н.г.+стр.300 к.г.)*0,5)* 100%)

2007 год – 23613/ ((72274+118023)*0,5)*100 = 24,82%;

2008 год – 23060/((118023+122509)*0,5)*100 = 19,17%;

2009 год – 47468/((122509+166624)*0,5)*100 = 32,83%.

Экономическая рентабельность по чистой прибыли в 2008 году снизилась на 5,65%, а в 2009 году увеличилась на 13,66%.

Рентабельность собственного (акционерного) капитала определяется отношением чистой прибыли к средней величине собственного капитала:

Р4 = ((ф.№2, стр.190 / (ф.№1(стр.490 н.г.+стр.490 к.г.)*0,5)* 100%)

2007 год – 23613/ ((31889+55503)*0,5)*100 = 54,04%;

2008 год – 23060/((55503+78563)*0,5)*100 = 34,40%;

2009 год – 47468/((78563+126031)*0,5)*100 = 23,20%.

Рентабельность собственного капитала в 2008 году уменьшилась на 19,64%, а в 2009 году на 11,2%.

Деловая активность предприятия в финансовом аспекте проявляется, прежде всего, в скорости оборота средств. Для ее определения необходимо произвести расчет следующих показателей:

Производительность труда

ПТ = Выручка от реализации / Среднесписочная численность

Фондоотдача – характеризует уровень использования производственных фондов

ФО = Выручка от реализации/Средняя стоимость основных средств

Коэффициент общей оборачиваемости капитала (ресурсоотдача). Отражает скорость оборота (в количестве оборотов за период) всего капитала.

К1 = (Выручка от реализации) / (средний за период итог баланса)

4) Коэффициент оборачиваемости основных средств. Коэффициент показывает скорость оборота всех внеоборотных средств предприятия.

К2 = (Выручка от реализации) / (Внеоборотные активы (с.190))

5) Коэффициент оборачиваемости мобильных средств. Коэффициент показывает скорость оборота всех оборотных средств предприятия.

К3 = (Выручка от реализации) / (Оборотные активы (с.290))

6) Коэффициент оборачиваемости материальных запасов (средств). Коэффициент показывает число оборотов запасов и затрат за анализируемый период.

К4 = (Выручка от реализации) / (с.210+с.220)

7) Коэффициент оборачиваемости денежных средств. Коэффициент показывает скорость оборачиваемости денежный средств.

К5 = (Выручка от реализации) / (Денежные средства (с.260))

8) Коэффициент оборачиваемости дебиторской задолженности. Коэффициент показывает расширение или снижение коммерческого кредита, предоставленного организацией.

К6 =(Выручка от реализации) / (Дебиторская задолженность (с.230+с.240))

9) Срок оборачиваемости дебиторской задолженности. Коэффициент показывает средний срок погашения дебиторской задолженности.

К7 = (360 дней) / (К6)

10) Коэффициент оборачиваемости кредиторской задолженности. Коэффициент показывает расширение или снижение коммерческого кредита, предоставленного организации.

К8=(Выручка от реализации)/(Кредиторская задолженность (с. 620))

11) Срок оборачиваемости кредиторской задолженности. Коэффициент показывает средний срок погашения кредиторской задолженности.

К9 = (360 дней) / (К8)

12) Коэффициент оборачиваемости собственного капитала. Коэффициент показывает скорость оборота собственного капитала.

К10 = (Выручка от реализации) / (Капитал и резервы (с.490))

В таблице 9 приведены результаты расчетов показателей деловой активности.

Таблица 9. – Показатели деловой активности