Реферат по экономике

Тема: Валютный рынок. Механизм формирования валютного курса.

Исполнитель: студент группы Р-327 радиотехнического факультета Салматов Е.Д.

Преподаватель: Корнеев М.И.

Екатеринбург. 2003

Оглавление.

Оглавление. 2

Введение. 2

1.Валютный рынок. 2

1.1.Общие понятия. Мировой межбанковский валютный рынок FOREX.. 2

1.2.Виды валютных рынков. 2

1.3.Участники валютного рынка. 2

1.4.Функции валютного рынка. 2

2.Валютный рынок Российской Федерации. 2

3.Валютный (обменный) курс. 2

3.1.Механизм формирования валютного курса. 2

3.1.1.Виды валютных курсов и их регулирование. 2

3.1.2.Механизм курсообразования в Российской Федерации. 2

Заключение. 2

Список литературы.. 2

Введение.

Важнейшая особенность международной торговли по сравнению с торговлей внутренней состоит в том, что ее обслуживают разные денежные единицы, то есть разные национальные валюты.

Каждая страна требует при этом, чтобы на ее территории все расчеты осуществлялись только в денежных знаках этой страны и только ими иностранные покупатели платили за приобретаемые для импорта товары производителей этой страны. Из-за этого международная торговля всегда требует решения проблем, связанных с:

1) организацией собственно купли-продажи товаров;

2) валютным обеспечением торговых операций.

Валюта и деньг понятия близкие, но не совпадающие. Деньги - это билеты ЦБ, чеки, монеты, обращающихся в стране. Валюта - иностранные банкноты, чеки и монеты. Валюта - это тоже деньги, но сфера ее действия нацелена на мировой рынок.

Но понятие денег и валюты не тождественны еще и потому, что не всякие национальны знаки стоимости могут выступать в качестве валюты. Валютой становятся те деньги, которые признаны мировыми сообществами в качестве общих эквивалентов. В отношении банковских билетов, выполняющих функции меры стоимости и средства накопления как у себя дома, так и на мировом рынке, понятие валюты и денег совпадают. На практике они свободно пересекают границу и возвращаются обратно. Но неконвертируемые денежные знаки валютой быть не могут.

Но почему нельзя отказаться от многовалютности и создать единые деньги для всего мирового рынка? Ведь это бы существенно облегчило международную торговлю, в которой заинтересованы все страны планеты. Причин тому несколько:

-наличие национальной валюты облегчает правительству поиск средств для расчетов с теми, кто получает деньги напрямую от государства. К ним относятся служащие, включая армию, беднейшие граждане и фирмы, поставляющие товары и услуги для государственных нужд. В крайнем случае, государство может просто осуществить дополнительную эмиссию бумажных знаков;

-наличие национальной валюты позволяет государству управлять ходом дел в экономике страны;

-национальная валюта позволяет обеспечить полный суверенитет страны, ее независимость от воли правительств других стран.

-наличие собственной валюты помогает избежать инфляции, которой "больны" валюты других стран.

Для ведения международной торговли в условиях существования разных валют человечество создало механизм взаимных расчетов между гражданами и фирмами различных стран. Обычно его называют валютным рынком.

Валютный рынок.

Общие понятия. Мировой межбанковский валютный рынок FOREX

С институциональной точки зрения валютный рынок представляет собой множество крупных коммерческих банков и других финансовых учреждений, связанных друг с другом сетью коммуникационных средств связи, с помощью которых идет торговля валютами. На дисплеи компьютеров выведены текущие котировки разных валют, по которым различные банки сейчас торгуют валютой. Любой банк может купить или продать валюту по наилучшему курсу как за свой счет так и по поручению клиента. Время совершения сделки, как правило, составляет от нескольких десятков секунд до 2-3 минут. Подтверждающие сделку документы отсылаются позже, а проводки по банковским счетам осуществляются в течение 2 рабочих банковских дней. Такая форма организации торговли валюты называется межбанковским валютным рынком.

Подавляющая часть валютных операций проводится в безналичной форме, т.е. по текущим и срочным банковским счетам, и только незначительная часть рынка приходится на торговлю монетами и обмен наличных денег.

Все большее число физических и юридических лиц в России, странах СНГ и во всем мире стремится получить доходы значительно большие, чем обеспечивают имеющиеся финансовые инструменты. Такой шанс дает торговля валютой на международном валютном рынке благодаря ежеминутным колебаниям курсов валют.

Предоставление банками и брокерскими конторами возможности вести валютообменные операции в объемах, многократно превышающих фактически вложенные средства, позволяет стать полноправным участником рынка инвестору, располагающему суммой всего от $2000.

Классическая операция Джорджа Сороса (George Soros) в 1992 году по продаже английского фунта стерлингов (GBP) против немецкой марки (DM) и американского доллара (USD) принесла ему в течение двух недель миллиард долларов чистой прибыли, сделав Сороса знаменитым и положив начало его благотворительной деятельности.

В настоящее время банк не может быть конкурентоспособным и существовать без возможности осуществлять торговлю валютой. Валютные операции позволяют банку быть независимым от изменений курса доллара, если средства банка находятся в долларах или любой другой валюте. Закономерности развития рыночной экономики заставят и российские банки включить валютный дилинг в арсенал средств, обязательных для выживания в условиях все обостряющейся конкурентной борьбы в банковских сферах. В ряде стран часть межбанковского рынка оформлена организационно в виде валютной биржи.

Изучение валютного рынка основывается на теории рыночного спроса и предложения. Однако, применительно к валютному рынку теория спроса и предложения используется с существенными изменениями, поскольку валюта является особым товаром. На международной арене она принимает те же формы, что и денежные единицы внутри страны.

Валютный рынок подчинятся законам конкуренции. Поведение его участников определяется желанием максимизировать свои прибыли, играя на разнице валютных курсов. Величина этих прибылей зависит от сочетания широкого круга политических и экономических рисков. При определенных условиях поведение участников валютного рынка приводит к значительным колебаниям валютного курса и к дестабилизации валютного рынка. Нестабильность на валютном рынке может повлечь за собой социальные издержки и серьезные экономические проблемы.

В подобной ситуации задачей официальных органов, ответственных за проведение валютной политики, является приведение в равновесие валютного рынка и создание необходимых условий для его стабильного функционирования.

В отношении операций по покупке валют в английском языке принят устойчивый термин Foreign Exchange Operations, от сокращенного варианта которого и пошло название рынка - FOREX или еще короче - FX.

Мировой валютный рынок - это вся совокупность операций по купле-продаже, расчетам и предоставлению в ссуду иностранной валюты, осуществляемых между участниками валютного рынка. Основной и наибольшей по объему частью мирового валютного рынка являются текущие конверсионные операции по обмену одной валюты на другую, которые и составляют рынок Forex.

Развиваясь постепенно, за достаточно короткий период времени рынок Forex приобрел глобальное значение для всей мировой экономики. Оборот торгов на рынке Forex составляет порядка 1,5 трлн. долларов в день, что значительно превышает объем любого из финансовых рынков.

На этом круглосуточно работающем и являющемся самым ликвидным рынком в мире ежедневно продается и покупается свыше триллиона долларов США и заключаются контракты покупки-продажи валют со сроком от одного дня до 12 месяцев. Основными валютами на этом рынке являются доллар США, евро, японская йена, швейцарский франк и английский фунт стерлингов, а участниками рынка - банки и брокерские конторы, корпорации и экспортно-импортные фирмы, различные фонды, индивидуальные инвесторы.

Операции на валютном рынке являются сегодня одним из основных источников дохода банков во всем мире. Для примера, 80% от всей прибыли крупнейшего швейцарского банка "Union Bank of Switzerland" (UBS) в 1994 году составили конверсионные операции с валютами и только 20% от всей прибыли составили доходы от кредитов, торговли ценными бумагами и т.д. (см. финансовый отчет "UBS Annual Report of 1994").

Существенное отличие рынка Forex от всех остальных рынков это то, что он не имеет какого-либо определенного места торговли. Forex - это огромная сеть соединенных между собой посредством телекоммуникаций валютных дилеров, рассредоточенных по всем ведущим мировым финансовым центрам и круглосуточно работающих, как единый механизм. Валютные дилеры работают в различных финансовых институтах, которые по своей роли делятся на активных и пассивных участников, т.е тех, кто активно участвует в формировании курсов, покупке валют и спекуляциях, и тех, кто использует этот рынок в своих производственных и деловых целях.

Функционирование валютного рынка не прекращается ни на минуту. Свою работу в календарных сутках они начинают на Дальнем Востоке, в Новой Зеландии, проходя последовательно часовые пояса - в Сиднее, Токио, Гонконге, Сингапуре, Москве, Франкфурте-на-Майне, Цюрихе, Лондоне и заканчивая день в Нью-Йорке и Лос-Анджелесе.

В субботу и воскресенье весь финансовый мир отдыхает, поэтому сделок на Forex практически не происходит, однако отдельные операции совершаются и в эти дни.

Естественно, что основными валютами, на долю которых приходится наибольший объем всех операций на рынке FOREX, являются валюты стран с развитой экономикой, торговлей и финансовой сферой: доллар США, евро, японская йена, швейцарский франк и английский фунт стерлингов.

Рынок Forex сформировался в своем современном виде в 70-е годы, когда международная торговля перешла от системы фиксированных курсов к системе плавающих обменных курсов валют. При этом курс одной валюты относительно другой определяется рыночными условиями, т.е. соотношением спроса и предложения на валюту определенной страны.

Возможность получения дохода на валютном рынке основывается на том простом факте, что каждая национальная валюта является таким же товаром, как пшеница или сахар, таким же средством обмена, как золото и серебро.

Если Вы купили товар (валюту) по одной цене, затем продали его по другой, то прибыль или убыток составит разницу между ценой продажи и ценой покупки умноженной на сумму сделки. Экономические условия каждой отдельной страны (производительность труда, инфляция, безработица и др.) влияет на стоимость ее валюты относительно валют других стран и является основной причиной изменения валютных курсов.

Курсы валют непрерывно изменяются относительно друг друга и основным принципом, позволяющим извлекать прибыль на этом рынке, является покупка растущей валюты и ее продажа, когда рост прекратился.

Пример: Курс евро к доллару изменился за 1 час с 0,9100 доллара за евро до 0,9200. Другими словами, 1 евро стал стоить не 91 цент, а 92 цента. Казалось бы изменение совершенно незначительное, но при объеме покупки в 100 000 евро этот 1 цент трансформируется во вполне реальную прибыль. Расчет результата выглядит следующим образом: покупаем 100 000 евро за 91 000 долларов и через час продаем эти 100 000 евро за 92 000 долларов. Прибыль от проведенной нами операции составляет 92 000 - 91 000 = 1 000 долларов США.

Виды валютных рынков.

Можно выделить несколько видов валютных рынков.

Биржевой валютный рынок. Этот рынок функционирует по установленным правилам. Валютные биржи выполняют посреднические функции в качестве торговых площадок. Однако биржа не может сама выступать в качестве партнера по совершаемым сделкам.

Межбанковский валютный рынок. Валютные операции уполномоченных КБ во вне биржевом обороте осуществляются без посредников между банками на основе договорных валютных курсов. Поведение участников этого сектора валютного рынка определяется их взаимной договоренностью, а условия сделок являются коммерческой тайной.

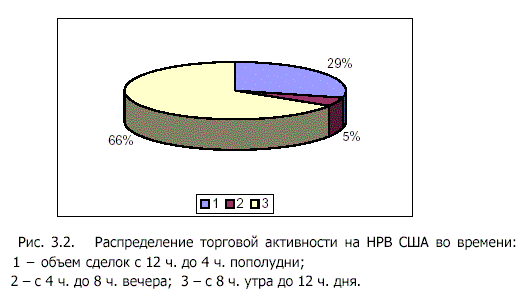

Рынок наличных валютных сделок. Существует несколько причин популярности рынка наличных валют. Прибыль (или убыток) на этом рынке быстро реализуются, благодаря его волатильности (это мера склонности валюты к достижению определенной частоты флуктуаций цены в единицу времени. Представляет собой случайную составляющую изменения цены). Оборот на рынке наличной валюты стремительно возрастает благодаря сочетанию свойственной ему прибыльности и пониженного кредитного риска. Рынок наличной валюты характеризуется высокой ликвидностью (возможностью легко купить или продать данную ценную бумагу или актив), и высокой волатильностью. В течение мирового торгового дня (24 часов) курс евро/доллар может измениться 18 тыс. раз. Курс может «взлететь» на 200 очков за несколько секунд, если рынок оказался под воздействием сенсационной новости. Вместе с тем, курс может оставаться практически неизменным в течение длительного времени, даже в течение часа, если торговля на одном рынке почти закончилась и ожидается ее начало на другом. Такая ситуация является обычной для торгового дня в Нью-Йорке. Так как Калифорнии не удалось в конце 80-х годов создать связь между рынками Нью-Йорка и Токио, имеет место техническое торговое окно (gap) между 4ч. 30мин и 6ч. пополудни по восточному времени США. На рынке наличной валюты Соединенных Штатов большинство сделок заключается между 8ч. утра и полуднем, когда совпадают во времени нью-йоркский и европейский рынки (см. рис. 3.2). Активность рынка резко падает, практически на 50%, когда у Нью-Йорка отсутствует международная торговая поддержка. Ночная торговля ограничена по объему, поскольку весьма не многие банки имеют ночные смены. Большинство банков передает имеющиеся ночные заявки в свои филиалы или в другие банки, находящиеся в это время в рабочих часовых поясах.

Основными участниками рынка наличной валюты являются коммерческие и инвестиционные банки, за которыми следуют страховые компании и корпоративные клиенты. Межбанковский рынок, на котором большинство сделок – международные, отражает глобальный характер валютной конкуренции и совершенство телекоммуникационных систем. Вместе с тем, корпоративные клиенты предпочитают осуществлять валютные операции внутри страны или торговать через иностранные банки, работающие в той же часовой зоне. Несмотря на возросшую активность страховых компаний и корпоративных клиентов, основной торговой силой на валютном рынке остаются банки. Торговля на рынке наличной валюты всегда выглядит более прибыльной, поскольку спрос на наличную валюту существует во всем мире.

Рынок срочных операций. Одним из самых больших валютных рынков выступает рынок спот, или рынок немедленной поставки валюты (в течение 2-х рабочих дней).

Экономические агенты также могут воспользоваться услугами срочного (форвардного) валютного рынка. Если участнику валютного рынка потребуется купить иностранную валюту через определенный период времени, он может заключить так называемый срочный контракт на покупку этой валюты. К срочным валютным контрактам относятся форвардные контракты, фьючерсные контракты (стандартизированные контракты на продажу или обмен, которые требуют поставки продукции, облигаций, валюты, по определенной цене, в определенную будущую дату) и валютные опционы (контракт, дающий своему обладателю право, не порождая обязательства, купить или продать некоторый актив или ценную бумагу по определенной цене в течение фиксированного периода времени).

Как форвардный, так и фьючерсный контракт представляют собой соглашение между двумя сторонами об обмене фиксированного количества валюты на определенную дату в будущем по заранее оговоренному (срочному) валютному курсу. Оба контракта обязательны к исполнению. Различие между ними состоит в том, что форвардный контракт заключается вне биржи, а фьючерсный контракт приобретается и продается только на валютной бирже с соблюдением определенных правил посредством открытого предложения цены валюты голосом.

Валютный опцион – это контракт, который предоставляет право (но не обязательство) одному из участников сделки купить или продать определенное количество иностранной валюты по фиксированной цене в течение некоторого периода времени. Покупатель опциона выплачивает премию его продавцу взамен его обязательства реализовать вышеуказанное право.

Срочный курс слагается из курса спот на момент заключения сделки и премии или дисконта, т.е. надбавки или скидки, в зависимости от процентных ставок в данный момент. Валюта с более высокой процентной ставкой будет продаваться на форвардном рынке с дисконтом по отношению к валюте с более низкой процентной ставкой. И наоборот, валюта с более низкой процентной ставкой будет продаваться на форвардном рынке с премией по отношению к валюте с более высокой процентной ставкой. В международной практике наряду с разницей в процентных ставках используется процент по депозитам на межбанковском лондонском рынке, т.е. ставка ЛИБОР.

Главной причиной появления данного сегмента валютного рынка было стремление банков и их клиентов использовать возможности страхования валютных операций и совершения прибыльных спекулятивных сделок. К услугам форвардного рынка в основном прибегают либо экспортеры, ожидающие получения валютной выручки, либо импортеры, намеревающиеся осуществить платеж за импорт. Участники фьючерсного рынка – банки и небанковские организации, стремящиеся получить доход в результате изменения курсов валют.

1.3.Участники валютного рынка.

Основными участниками валютного рынка являются:

· Центральные банки разных стран мира

· Коммерческие банки

· Биржи и брокерские дома

· Инвестиционные и страховые фонды

· Корпоративные спекулянты

· Частные инвесторы

Основные участники валютного рынка – это коммерческие банки, которые не только диверсифицируют свои портфели за счет иностранных активов, но и осуществляют валютные сделки от лица фирм, выходящих на внешние рынки в качестве экспортеров и импортеров. Валютные сделки по экспорту и импорту товаров и услуг каждой страны составляют основу определения стоимости национальной валюты.

К услугам банков и небанковских финансовых институтов обращаются и индивидуальные участники валютного рынка, например, туристы, путешествующие за пределы своей страны; лица, получающие денежные переводы от родственников, проживающих за границей; частные инвесторы, вкладывающие капитал в иностранную экономику.

Крупнейшие банки, которые занимаются операциями с иностранной валютой, работают в торговых секциях ведущих финансовых центров (Лондон, Нью-Йорк, Токио, Франкфурт, Сингапур, Гонконг). В главнейших центрах, а именно в Лондоне и Нью-Йорке, эти банки имеют 30-40 брокеров, действующих в различных секторах валютного рынка. Самые крупные банки могут иметь 50 таких секторов и более и работать с соответствующим количеством валют.

В начале рабочего дня, перед тем как местные финансовые центры начинают работать, брокеры общаются по телефону со своими партнерами по всему миру. Они делятся информацией и докладывают о тенденциях развития, достижениях и событиях в сфере торговли в тех центрах, где она уже началась. Они дополняют эту информацию техническим анализом, экономическими данными и сведениями о политических условиях, чтобы лучше оценить ситуацию на рынке. Этот анализ позволяет брокерам лучше подготовиться к последующей рыночной деятельности.