НОУ ВПО «РОССИЙСКИЙ НОВЫЙ УНИВЕРСИТЕТ»

Кафедра Экономики, управления и финансов

БАКАЛАВРСКАЯ РАБОТА

на тему:«Инвестиционная политика предприятия»

Студентки 3 курса

факультета Экономики, управления и финансов

очной формы обучения

Николаевой Анастасии Анатольевны

Направление: «Менеджмент»

профиль: «Менеджмент организации»

Научный руководитель:

______________________________

Допущен к защите

заведующий кафедрой

__________ д.э.н., проф.Чайников В.В.

«_____»__________________2017г.

Москва

СОДЕРЖАНИЕ

ВВЕДЕНИЕ…………………………………………………………………….….3

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫИНВЕСТИЦИОННОЙ ПОЛИТИКИ ПРЕДПРИЯТИЯ…………………………………………………..6

1.1. Понятие, сущность инвестиций и их классификация……...…………...….6

1.2. Этапы осуществления инвестиционной политики предприятия ………..11

1.3. Источники осуществления инвестиционной деятельности ………..…....25

ГЛАВА 2. АНАЛИЗ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ ПАО«Магнит»…………………………………………………………………..

2.1. Краткая характеристика предприятия ПАО «Магнит»……..…......……35

2.2. Анализ инвестиционных ресурсов ПАО «Магнит»………………...……39

2.3. Анализ инвестиционной политики ПАО «Магнит»……….…………..64

ГЛАВА 3. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ …………...77

3.1. Предложения…………………………………………………….………. 77

3.2. Методы по совершенствованию ………...…………………….…………84

3.3……………………………………………………………………………… 86

ЗАКЛЮЧЕНИЕ…………………………………….………………………… 93

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ………………………….96

ПРИЛОЖЕНИЯ ………………………………………………………………100

ВВЕДЕНИЕ

Актуальность выбранной темы обусловлена необходимостью проведения анализа инвестиционной политики предприятия ПАО «Магнит».

Цельюкурсовой работы является определение эффективности применяемых способов оценки и составления инвестиционной политики, основных факторов влияния.

Объектом исследования данной работы является инвестиционная политика предприятия ПАО «Магнит».

Предметом исследования являются методы оценки и анализа инвестиционной деятельности предприятия.

Бакалаврская работа состоит из введения, трёх глав, заключения, списка используемой литературы и приложений.

Для достижения цели необходимо решить следующие задачи:

- рассмотреть теоретические основы и принципы инвестиционной политики предприятия;

- рассмотреть основные принципы инвестиционной политики и источники инвестирования;

- провести анализ инвестиционной политики ПАО «Магнит»;

- дать оценку инвестиционной политики.

В первой главе рассматриваются теоретические аспекты инвестиционной деятельности.

Во второй главе бакалаврской работы подробно рассматривается организационно-экономическая характеристика ПАО «Магнит», структура организации, инвестиционная политика, принимаемая на предприятии.

В третьей главе бакалаврской работы представлены рекомендации по совершенствованию инвестиционной политики ПАО «Магнит», представлены предложения по усовершенствованию.

Работа написана на основании данных синтетического и аналитического учёта и отчетности ПАО «Магнит» за 2012-2014 год. Так же были проработаны другие источники информации: интернет ресурсы, учебные пособия, методические рекомендации, нормативные документы.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫИНВЕСТИЦИОННОЙ ПОЛИТИКИ ПРЕДПРИЯТИЯ.

1.1. Понятие, сущность инвестиций и их классификация.

Развитие национальной экономики неразрывно связано с активизацией инвестиционной деятельности предприятий и организации. В Концепции национальной безопасности Российской Федерации отмечено, что в сфере экономики одной из наиболее существенных угроз является снижение инвестиционной, инновационной активности и научно-технического потенциала. Кризис российской экономики 1990-х годов негативно сказался как на макроэкономических показателях, так и инвестиционной активности.

Инвестиции представляют собой денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и иной деятельности в целях получения прибыли или достижения иного полезного эффекта.

Таким образом, инвестиции выступают в денежной (денежные средства, ценные бумаги), материальной (недвижимость, машины, оборудование, иное имущество) и нематериальной формах (имущественные и иные права).

Инвестиционная деятельность реализуется путем вложения инвестиций и осуществления практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.

Предприятия и организации, осуществляя инвестиционную деятельность, сталкиваются с проблемой определения наиболее выгодных направлений вложения инвестиций. Выработка текущих и перспективных направлений инвестиционных вложений осуществляется в процессе разработки инвестиционной политики предприятия.

В свою очередь, инвестиции подразделяются на реальные (в нефинансовые активы) и финансовые; капиталообразующие и портфельные.

Инвестиции в нефинансовые активы - это инвестиции в основной капитал, в нематериальные активы, в прирост запасов материальных оборотных средств.

Финансовые - долгосрочные и краткосрочные инвестиции в различные финансовые инструменты в целях получения дохода.

Капиталообразующие инвестиции (капитальные вложения) - это инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

Портфельными называются инвестиции в долгосрочные ценные бумаги (акции, облигации, векселя и другие).

Инвестиционная политика не может осуществляться без механизма ее реализации.

Он должен включать в себя:

· выбор источников и методов финансирования инвестиций;

· определение сроков реализации;

· выбор органов, ответственных за реализацию инвестиционной политики;

· создание необходимой нормативно-правовой базы функционирования рынка инвестиций;

· создание благоприятных условий для привлечения инвестиций.

Так же различают государственную инвестиционную политику, отраслевую, региональную инвестиционную политику и инвестиционную политику.

Все они находятся в тесной взаимосвязи, но определяющей является государственная инвестиционная политика, так как она создает условия и способствует активизации инвестиционной деятельности на всех уровнях.

Под отраслевой инвестиционной политикой понимается инвестиционная поддержка приоритетных отраслей хозяйства, развитие которых обеспечивает экономическую и оборонную безопасность страны, экспорт промышленной продукции, ускорение научно-технического прогресса и установление неискаженных хозяйственных пропорций на ближнюю и дальнюю перспективу.

Под региональной инвестиционной политикой понимается система мер, проводимых на уровне региона и способствующих мобилизации инвестиционных ресурсов и определению направлений их наиболее эффективного и рационального использования в интересах населения региона и отдельных инвесторов.

Инвестиционная политика в каждом регионе имеет свои особенности, которые обусловлены следующими факторами:

· экономической и социальной политикой, проводимой в регионе;

· величиной имеющегося производственного потенциала;

· природно-климатическими условиями;

· оснащенностью энергосырьевыми ресурсами;

· географическим местонахождением и геополитическим положением;

· состоянием окружающей среды;

· демографической ситуацией;

· привлекательностью региона для иностранных инвестиций и др.

Все большую роль в инвестиционной деятельности в последнее время играют отдельные коммерческие предприятия и организации. Исходя из этого существенно повышается роль инвестиционной политики предприятия. Под инвестиционной политикой коммерческого предприятия понимается комплекс мероприятий, обеспечивающих выгодное вложение собственных, заемных и других средств в инвестиции с целью обеспечения финансовой устойчивости работы предприятия в ближайшей и дальнейшей перспективе. Инвестиционная политика предприятия исходит из стратегических целей его бизнес-плана.

Этапы осуществления инвестиционной политики предприятия.

В формировании инвестиционной политики предприятия можно выделить три этапа:

- на первом этапе определяют необходимость развития предприятия и экономически выгодные направления этого развития. Для этого требуется:

оценить потребительский спрос на выпускаемую продукцию;

выявить ожидаемый спрос на период намеченной инвестиционной политики предприятия;

сравнить затраты на выпуск продукции с действующими рыночными ценами;

выявить производственные возможности предприятия на перспективу;

проанализировать деятельность предприятия за предшествующий период и выявить неиспользованные резервы.

- на втором этапе осуществляется разработка инвестиционных проектов для реализации выбранных направлений развития предприятия;

- на третьем этапе происходит окончательный выбор экономически выгодного инвестиционного проекта, планируемого к реализации. Здесь требуется определить:

· стоимость оборудования, строительных материалов, аренды производственной площади, доставки готовой продукции на рынок сбыта;

· себестоимость заданного объема производства и единицы продукции, выпускаемой на новом оборудовании;

· постоянные и переменные затраты;

· требующиеся объемы инвестиционных ресурсов;

· размер собственных и привлеченных средств, необходимых для реализации проекта;

· показатели эффективности проекта;

· риски, генерируемые проектом.

Таким образом, на каждом этапе разработки и реализации инвестиционного процесса обосновывается экономическая эффективность проекта, анализируется его доходность, т.е. проводится проектный анализ, позволяющий сопоставлять затраты с полученными (прогнозируемыми) результатами (выгодами).

1.3 Источники осуществления инвестиционной деятельности.

Для фирм источниками осуществления инвестиционной деятельности могут служить:

· собственные финансовые ресурсы и внутрихозяйственные резервы инвестора, которые включают в себя первоначальные взносы учредителей в момент организации фирмы и часть денежных средств, полученных в результате хозяйственной деятельности, то есть за счет прибыли, амортизационных отчислений, средств, выплачиваемых органами страхования в виде возмещения потерь от аварий, стихийных бедствий и тому подобное;

· заемные финансовые средства инвестора, в качестве которых выступают банковский кредит, инвестиционный налоговый кредит, бюджетный кредит и другие средства;

· привлеченные финансовые средства инвестора, средства, получаемые от продажи акций, паевых и иных взносов юридических лиц и работников фирмы;

· денежные средства, поступающие в порядке перераспределения из централизованных инвестиционных фондов, концернов, ассоциаций и других объединений предприятий;

· инвестиционные ассигнования из государственных бюджетов РФ, республик и прочих субъектов Федерации в составе РФ, местных бюджетов и соответствующих внебюджетных фондов. Эти средства выделяются в основном на финансирование федеральных, региональных или отраслевых целевых программ. Безвозмездное финансирование из этих источников фактически превращает их в источник собственных средств;

· средства иностранных инвесторов, предоставляемые в форме финансового или иного участия в уставном капитале совместных предприятий, а также в форме прямых вложений в денежной форме международных организаций и финансовых институтов, государств, предприятий различных форм собственности, частных лиц. Привлечение иностранных инвестиций обеспечивает развитие международных экономических связей и внедрение передовых научно-технических достижений.

В зависимости от того, какие источники финансирования привлекает фирма для финансирования своей инвестиционной деятельности, выделяют три основные формы финансирования инвестиций:

· Самофинансирование - это финансирование инвестиционной деятельности полностью за счет собственных финансовых ресурсов, формируемых из внутренних источников. Данная форма финансирования обычно используется при реализации краткосрочных инвестиционных проектов с невысокой нормой рентабельности.

· Кредитное финансирование используется, как правило, в процессе реализации краткосрочных инвестиционных проектов с высокой нормой рентабельности инвестиций. Особенность заемного капитала заключается в том, что его необходимо вернуть на определенных заранее условиях, при этом кредитор не претендует на участие в доходах от реализации инвестиций.

· Долевое финансирование или смешанное представляет собой комбинацию нескольких источников финансирования. Это самая распространенная форма финансирования инвестиционной деятельности, она может применяться при реализации разнообразных инвестиционных проектов.

При выборе источников финансирования инвестиционной деятельности вопрос должен решаться фирмой с учетом многих факторов: стоимости привлекаемого капитала, эффективности отдачи от него, соотношения собственного и заемного капитала, определяющего уровень финансовой независимости фирмы, риска, возникающего при использовании того или иного источника финансирования, а также экономических интересов инвесторов.

К внешним источникам относятся:

· ассигнования из государственного бюджета различных фондов поддержки предпринимательства на безвозвратной основе;

· иностранные инвестиции;

· различные формы заемных средств на возвратной основе.

Внутренние источники инвестиций. Традиционно в России финансирование капитальных вложений осуществлялось в основном за счет внутренних источников. Можно предположить, что и в дальнейшем они будут играть решающую роль, несмотря на активизацию привлечения иностранного капитала. Основным фактором, влияющим на состояние внутренних возможностей финансирования капиталовложений, является финансово-экономическая нестабильность. Инфляция обесценивает накопления предприятий и населения, что существенно снижает их инвестиционные возможности. Тем не менее, недостаточность внутреннего инвестиционного потенциала можно считать относительной.

ГЛАВА 2. АНАЛИЗ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ ПАО«Магнит».

2.1 Краткая характеристика предприятия ПАО «Магнит».

ПАО «Магнит» - ведущая российская розничная компания, была основана в 1994 году г. Краснодар.

Сеть магазинов Магнит осуществляет продажу продуктов питания, косметики, бытовой химии.

Сеть магазинов "Магнит" это:

· Лидер на рынке по количеству торговых объектов и территории присутствия в России — 9 594 магазина в формате «у дома», 219 гипермаркетов, 155 магазинов «Магнит Семейный» и 2 121магазин косметики в 2 361 населенном пункте (по данным на 31 декабря 2015).

· Компания с мощной логистической системой, включающей 33 распределительных центров, автоматизированную систему управления запасами и автопарк, состоящий из 5 882автомобилей, которые обеспечивают своевременную доставку товаров во все магазины сети.

· Крупнейший работодатель России — в компании работает более 260 000 человек. Розничная сеть «Магнит» неоднократно удостаивалась звания «Привлекательный работодатель года».

Таблица1.

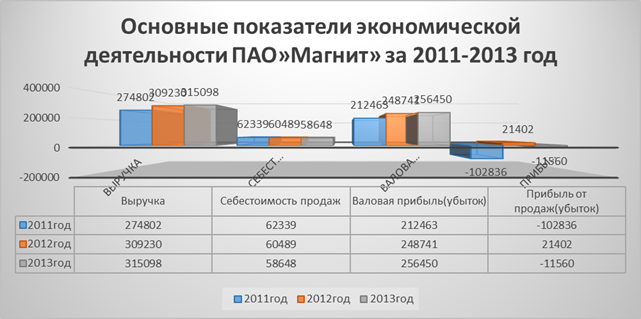

Основные показатели экономической деятельности ПАО»Магнит»

за 2011-2013 год.

(в тыс.руб)

| № П/П | Наименование показателя | Период | ||

| 2011год | 2012год | 2013год | ||

| Выручка | ||||

| Себестоимость продаж | ||||

| Валовая прибыль(убыток) | ||||

| Прибыль от продаж (убыток) | -102836 | -11560 | ||

| Прибыль (убыток) до налогообложения | ||||

| Чистая прибыль |

Из таблицы 1 мы видим, что выручка за 2011 год составила – 274 802 тыс.руб., за 2012 составила – 309 230 тыс.руб., за 2014 год. составила – 315 098 тыс. руб.

Себестоимость продаж в 2011 году составила – 62 339 тыс.руб., в 2012 году составила – 60 489 тыс.руб., в 2013 составила 58 648 тыс.руб.

Чистая прибыль за 2011 составила – 2 165 022 тыс.руб., за 2012 год составила – 77 374 04тыс.руб., за 2013 год составила – 13 073 967 тыс.руб.

*Данные в таблице были взяты из отчёта о финансовых результатах ПАО «Магнит» за 2011-2013гг.

Рис.1 Диаграмма динамики показателей выручки, себестоимости продаж, валовой прибыли(убытка), прибыли от продаж (убытка), ПАО «Магнит» за 2011-2013 год.

Для того, чтобы проанализировать динамику показателей финансовой отчётности за 2011-2013 год, составим таблицу 2.

Таблица 2.

Динамика показателей финансовой отчётности за период 2011-2013 год.

| № П/П | Наименование показателя | Изменения (+,-) | |||

| За 2012 год по отношению к 2011 году. | За 2013 год по отношению к 2012 году. | ||||

| Абсолютный показатель ты.руб. | Относительный показатель (%) | Абсолютн-ый показатель тыс.руб. | Относительн-ый показатель (%) | ||

| Выручка | 0,58% | 3,5% | |||

| Себестоимость продаж | -1850 | -0,33% | -1841 | -0,03% | |

| Валовая прибыль(убыток) | 0,65% | 0,14% | |||

| Прибыль от продаж (убыток) | -81434 | -1,46% | -32401 | -0,6% | |

| Прибыль (убыток) до налогообложения | 1,04% | 10,5% | |||

| Чистая прибыль |

*Данные в таблице 2 взяты из таблицы 1.

Анализируя таблицу 2 и таблицу 1, мы видим какие изменения произошли за период с 2011 по 2013 год.

Анализируя таблицу 2 и таблицу 1, мы видим какие изменения произошли за период с 2011 по 2013 год.

Рис.2 Динамика абсолютных и относительных показателей, выручки и себестоимости продаж за 2011-2013г. ПАО «Магнит»

В таблице 2, мы видим, что в 2012 году по отношению к 2011 году выручка увеличилась на 34428 тыс.руб. по абсолютному показателю и на 0,58% по относительному показателю, в 2013 году по отношению к 2012 году выручка увеличилась на 5868 тыс.руб. по абсолютному показателю, и на 3,5% по относительному показателю.

Себестоимость продукции в 2012 году по отношению к 2011 году уменьшилась на 1850 тыс.рус. по абсолютному показателю, и на -0,33% по относительному показателю, в 2013 году по отношению к 2012 году уменьшилась на 1841 тыс.руб по абсолютному показателю, и на -0,03% по относительному показателю.

Таблица 3.

Динамика и структура активов и пассивов ПАО «Магнит»

| Статья активов и пассивов | Период | Период | |||||||||||||||||||||||||

| 2011 в тыс. руб. | 2012 в тыс. руб. | 2013.в тыс. руб. | 2011 % к валюте баланса | 2012 % к валюте баланса | 2013 % к валюте баланса | ||||||||||||||||||||||

| Активы организации | |||||||||||||||||||||||||||

| 1.Внеобо- ротные активы | 53 485 | 89,51% | 84,41% | 60,81% | |||||||||||||||||||||||

| 2.Оборот-ные активы | 10,48% | 15,58% | 39,18% | ||||||||||||||||||||||||

| 3.Валюта баланса по активам | |||||||||||||||||||||||||||

| Пассивы организации | |||||||||||||||||||||||||||

| 1.Капи-тал и резервы | 73,41% | 69,24% | 62,26% | ||||||||||||||||||||||||

| 2.Долго-срочные обяза-тельства | 26,52% | 22,41% | 25,07% | ||||||||||||||||||||||||

| 3.Кратко-срочные обяза-тельства | 0,06% | 8,3% | 12,66% | ||||||||||||||||||||||||

| Валюта баланса по пассиву | |||||||||||||||||||||||||||

В таблице 3 мы видим, что внеоборотные активы в 2011 году составили - 53 485 тыс.руб., (89,51% к валюте баланса), в 2012 году - 57759347 тыс.руб., (84,41% к валюте баланса), в 2013 году - 49699621 тус.руб., (60,81% к валюте баланса). Оборотные активы составили в 2011году -6267812 тыс.руб.,(10.48% к валюте баланса), 2012 году – 10663274 тыс.руб., (15,58% к валюте баланса), 2013 году – 81717075 тыс.руб., (39,18% к валюте баланса).

Рис.3. Динамика показателей внеоборотных и оборотных активов за 2011-2013г.ПАО «Магнит»

Таблица4.

Оценка ликвидности баланса ПАО «Магнит»

тыс.руб

Рис.3. Динамика показателей внеоборотных и оборотных активов за 2011-2013г.ПАО «Магнит»

Таблица4.

Оценка ликвидности баланса ПАО «Магнит»

тыс.руб

| |||||||||||||||||||||||||||

| Актив | Пассив | ||||||||||||||||||||||||||

| Гпуп-пировка активов по степени активности (А) | Код строки баланса | Период (год) | Груп-пировка пас-сивов по сте-пени лик-видности (П) | Код строки баланса | Период (год) | ||||||||||||||||||||||

| А1-наиболее ликвид-ные | КФВ+ДС | П1 | КЗ+ЗПУ+ПКО | ||||||||||||||||||||||||

| А2-быстро реализуемые | КДЗ+ПОА | П2 | |||||||||||||||||||||||||

| А3-медленно реализуемые активы | З+НДС | П3 | |||||||||||||||||||||||||

| А4-Труднореалируемые активы | П4 | 1300+ 1530+1540 | |||||||||||||||||||||||||

| Валюта баланса по активам | Валюта балнса по пассиву (П) | ||||||||||||||||||||||||||

| *Данные из таблицы взяты из бухгалтерской отчётности ПАО «магнит на 2011-2013г. Актив КФВ+ДС КФВ-краткосрочные финансовые вложения, данные взяты из пояснений к бухгалтерскому балансу за 2011-2013год. Стока (5305,5306?) ДС-денежные средства. А1 за 2011 год – …….. А1 за 2012 год –……… А1 за 2013 год - …… КДЗ+ПОА КДЗ- краткосрочная дебиторская задолженность, данные взяты из бухгалтерского баланса за 2011-2013год, стока 1230. ПОА- прочие оборотные активы, данные взяты из б ухгалтерского баланса за 2011-2013год, стока 1260. А2 за 2011 год –179 653+ 0= 179 653 тыс.руб. А2 за 2012 год – 1 + 5 556 680 = 5 556 681 тыс.руб. А2 за 2013 год – 1 + 5756311= 5 756312 тыс.руб. З+НДС+ДДЗ З-запасы НДС- на добавочную стоимость ДДЗ- долгосрочная дебиторская задолженность А3 за 2011 год – …… А3 на 2012 год – …… А3 за 2013 год - ……. А4 – труднореализуемые активы, строка 1100. А4 за 2011 год – 53 485 900 тыс.руб. А4 за 2012 год – 57 759 347 тыс.руб. А4 за 2013 год – 49 699 621 тыс.руб. Валюта баланса по активу, строка 1600 БО: 2011 год – 59 753 712 тыс.руб. 2012 год – 68 422 621 тыс.руб. 2013 год – 81717 075 тыс.руб. Пассив КЗ+ЗПУ+ПКО КЗ- краткосрочная задолженность, строка 1520. ЗПУ – задолженность перед учредителем. ПКО – прочие краткосрочные обязательства. П1 2011 год - …….. П1 2012 год - ….. П1 2013 год - …… П2 – строка 1510 бухгалтерской отчётности за 2011-2103 год ПАО «Магнит». П2 2011 год – 0 тыс.руб. П2 2012 год – 5 645 730 тыс.руб. П2 2013 год – 10 209 100 тыс.руб. П3 – строка 1450 бухгалтерской отчётности за 2011-2013 год ПАО «Магнит». П3 2011 год – 0 тыс.руб. П3 2012 год –0 тыс.руб. П3 2013 год – 0 тыс.руб. П4 = 1300+1530+1540 П4 2011 год – ………. П4 2012 год – ………. П4 2013 год – ………. Валюта баланса по пассиву, строка 1700 БО: 2011 год – 81 717 075 тыс.руб. 2012 год – 68 422 621 тыс.руб. 2013 год – 59753 712 тыс.руб. Таблица 5. Оценка ликвидности баланса. Изменения за 2011-2013 год. | |||||||||||||||||||||||||||

| Активы | Пассивы | Изменения | |||||||||||||||||||||||||

| 2011 год | 2012 год | 2013 год | |||||||||||||||||||||||||

| А1 | П1 | ||||||||||||||||||||||||||

| А2 | П2 | -89049 | -10029446 | ||||||||||||||||||||||||

| А3 | П3 | ||||||||||||||||||||||||||

| А4 | П4 | -18875485 | |||||||||||||||||||||||||

| Валюта баланса (А) | Валюта баланса (П) | ||||||||||||||||||||||||||

Таблица 6

Динамика показателей финансовой устойчивости организации

| Показатели | Код строки баланса. Относительное значение | Периоды | Отклонения | |||||

| 2011 год | 2012 год | 2013 год | 2012 к 2011г. | 2013 к 2012 | ||||

| Исходные данные для анализа | ||||||||

| 1.Внеоборотные активы | ||||||||

| 2.Оборотные активы | ||||||||

| 3.Валюта баланса | ||||||||

| 4.Собственный капитал | 1300+ ДБП+ РПР | |||||||

| 5.Долгосрочные обязательства | ||||||||

| 6.Заёмный капитал | 1400+ 1510+ 1520+ ЗПУ+ ПКО | |||||||

| Показатели финансовой отчётности | ||||||||

| 7.Собственный оборотный капитал | (п4-п1) >>10% | |||||||

| 8.Коэффициент????? | (п4/п3)>>0,5 | |||||||

| 9.Коэффициент финансовой устойчивости | (п4-п1)/п3 0,8-0,9 | |||||||

| 10.Коэффициент??? | (п7/п7)0,2-0,5 | |||||||

| 11.Коэффициент заёмного капитала | (п6/п3)<<0,5 | |||||||

| 12.Коэффициент обеспеченности собственными оборотными средствами | (п7/п2)>>0,1 | |||||||

| 13.Коэффициент и соотношение заёмного и собственного капитала | (п6/п4)<<1 | |||||||

| 14.Индекс постоянного актива | (п1/п4)<1 | |||||||

Таблица 7

Оценка платежеспоспособности организации.

| Показатель | Код строки баланса | Период | Отношения | |||

| Оптимальный показатель | 2012 по отношению к 2011 | 2013 по отношению к 2012 | ||||

| Исходные данные для анализа | ||||||

| 1.Денежные средства и краткосрочные финансовые вложения | 1250+КФВ | |||||

| 2.Краткосрочная дебиторская задолженность | -199631 | -537702 | ||||

| 3.Общая величина оборотных активов | ||||||

| 4.Краткосрочные обязательства | 1510+1520+ЗПУ +1550 | |||||

| Оценка текущей платёжеспособности | ||||||

| 5.Коэффициент абсолютной ликвидности | 0,2-0,3 | |||||

| 6.Коэффициент критич.ликвидности | 0,8-1,0 | |||||

| 7.Коэффициент текущей ликвидности | 1,5-2 |