Притоки денежных средств:

- НДС

- Налог на прибыль

- ЕСН

- ФСС

- НДФЛ

- Налог на имущество

- Налог на транспортное средство

- Плата за загрязнение окружающее среды

НДСб = НДСпол - НДСупл

НДСб2009 = 7987 - 1386 = 6601 тыс. руб.

Таблица 2.15. Расчет суммы НДС, перечисляемой в бюджет тыс. руб.

| Показатели | |||||

| НДСпол | |||||

| НДСупл | |||||

| НДСб |

ЕСН = ФОТ х 0,26

ЕСН2009 = 1680000 х 0,26 = 436800 руб.

ФСС = ФОТ х 0,014

ФСС2009 = 168000 х 0,014 = 232200 руб.

НДФЛ = ФОТ х 0,13

НДФЛ2009 = 168000 х 0,13 = 218400 руб.

Таблица 2.16. Расчет налогов ЕСН, ФСС, НДФЛ руб.

| Показатели | |||||

| ФОТ | |||||

| ЕСН | |||||

| ФСС | |||||

| НДФЛ |

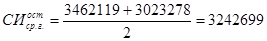

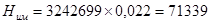

руб.

руб.

руб.

руб.

Таблица 2.17. Расчет налога на имущество руб.

| Наименование | Обозначение | |||||

| Стоимость имущества на начало года |

| |||||

| Амортизация | ||||||

| Стоимость имущества на конец года |

| |||||

| Среднегодовая остаточная стоимость основных средств |

| |||||

| Налог на имущество | Ним |

Произведем расчет транспортного налога

Нтр.ср. = Л.С.х8

Нтр.ср.=101х8=808 руб.

Таблица 2.18. Расчет транспортного налога

| Наименование | Обозначение | |||||

| Транспортное средство, л.с. | Л.С. | |||||

| Налог на транспортное средство, руб. | Нтр.ср. |

Таблица 2.19. Источники бюджетного эффекта тыс. руб.

| Показатели | Обозначение | Начальный момент | |||||

| Притоки в бюджет | |||||||

| 1. НДС | |||||||

| 2. Налог на прибыль | Нприб | ||||||

| 3. ЕСН | |||||||

| 4. ФСС | |||||||

| 5. НДФЛ | |||||||

| 6. Налог на имущество | Ним | ||||||

| 7. Налог на транспортное средство | Нтр | 0.8 | 0.8 | 0.8 | 0.8 | 0.8 | |

| Оттоки из бюджета | |||||||

| Потоки бюджетных денежных средств | CFб | ||||||

| Дисконтированные денежные потоки | CFб x α |

Из данных таблицы, рассчитаем бюджетный эффект NPVб:

NPVб =

NPVб = 13004 + 11847 + 10175 + 8683 + 7410 = 51119.8 тыс. руб.

АНАЛИЗ РИСКОВ ПРОЕКТА

Любой реальный проект реализуется в условиях неопределенности. К сожалению, всегда при планировании мы неточно знаем будущие параметры проекта (объем производства, динамику цен и т.д.). Возможность негативного отклонения параметров проекта от планируемых параметров создает риски проекта. При бизнес-планировании необходимо с особым вниманием подходить к анализу рисков проекта, поскольку должная подготовка этого раздела поможет адекватно оценить сам проект и принять правильное решение относительно его реализации.

Любое предприятие не застраховано от рисков, поэтому необходимо определить оценить возможные группы риска.

Можно выделить следующие негативные моменты, способные повлиять на доходность вложения инвестиций:

| Риски | Отрицательное влияние на прибыль |

| 1. Недостаточный объем продаж | Снижение чистой прибыли – в лучшем случае, в худшем – неокупаемость вложенных инвестиций |

| 2. Невозможность производства приступить к работе в указанные сроки | Невозможность осуществления своевременных платежей по кредитам |

| 3. Несвоевременная поставка необходимого оборудования | Снижение репутации и прибыли предприятия |

| 4. Риск потери помещения | В случае не пролонгации договора аренды, который действует на протяжении 5 лет, учредители могут рассмотреть возможность выкупа помещения в собственность за счет полученной прибыли |

| 5. Недостаточный уровень заработной платы | Текучесть кадров, дополнительные затраты на переквалификацию |

| 6. Рост налогов | Снижение чистой прибыли |

| 7. Риск потери имущества | Может быть обусловлен форс-мажорными обстоятельствами, либо иными способами (диверсия), что несомненно приведет к снижению прибыли предприятия. |

Степень рискованности бизнес-проекта оказывает значительное влияние на принятие инвестором решения о финансировании. От величины рисков проекта во многом зависит и процентная ставка по привлекаемым банковским кредитам.

В своей работе я постарался рассмотреть реализацию данного проекта наиболее объективно. На практике возможны варианты как более худшего развития проекта, так и более оптимистичного.

У проекта сравнительно небольшой период окупаемости (менее года), Это свидетельствует о незначительном риске. Ведь просчитать влияния различных факторов в ближайшей перспективе значительно проще, чем предвидеть на несколько лет вперед.

К тому же, в случае банкротства предприятия, долги можно покрыть реализацией имущества по остаточной стоимости.

ЗАКЛЮЧЕНИЕ

В данной курсовой работе была изучена методика написания бизнес-плана на примере инвестиционного проекта "Производство деревянных окон и балконных дверей со стеклопакетами".

Был проведен анализ рынка сбыта, анализ конкурентной среды, которые показали, что данный проект является актуальным на рынке г. Иркутска и области.

В курсовой работе, приведены таблицы и графики, способствующие более наглядному восприятию информации о результатах деятельности.

При разработке проекта были проведены расчеты таких показателей, как чистая текущая стоимость проекта (NPV = 73058 тыс. руб.), период окупаемости инвестиций (PBP = 0,6), максимальный денежный отток (MCO = -11962 00 руб.), безубыточный объем производства (Qб 2008 = 8997 тыс шт. в год). Чистая прибыль за первый год работы ожидается в размере – 26261 тыс. руб.

К концу пятого года данный показатель достигнет величины 27962 тыс. руб.

Разработан план маркетинга, в результате которого выявлены направления продвижения продукции, стратегия поведения предприятия на конкурентном рынке, целевые потребители и направления стимулирования их спроса.

В плане производства были даны основные характеристики производства, необходимого оборудования, затраты на организацию производства. Рассчитана себестоимость продукции.

Из приведенных выше расчетов видно, что данный проект рекомендован к внедрению по всем показателям.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Налоговый Кодекс Российской Федерации.

2. Александров А.С. организуем собственный бизнес.–М.-2000.

3. Старцев П.М. Бизнес-план инвестиционного проекта.- М.-2005.

4. www.bspaln.ru

5. www.finance.ru

6. www.nalog.ru

7. www.plastinfo.ru