В Приложении 1 дается подробное описание моделей, обсуждавшихся в главе 4, с помощью которых исследуется влияние случайных мелких факторов на результаты соревнований[49]. Каждое моделируемое соревнование имеет вид состязания, где «победитель получает все», а результат зависит только от эффективности его участников. Этот показатель объективно измеряем, и победителем становится тот участник, чья суммарная эффективность окажется наибольшей.

Чтобы читатель разобрался в более сложных примерах, я начну с простого, где эффективность зависит лишь от квалификации каждого участника. Она обозначается случайным числом, которое может находиться в диапазоне от 0 до 100.

Для данного простого распределения средний уровень квалификации составляет 50:

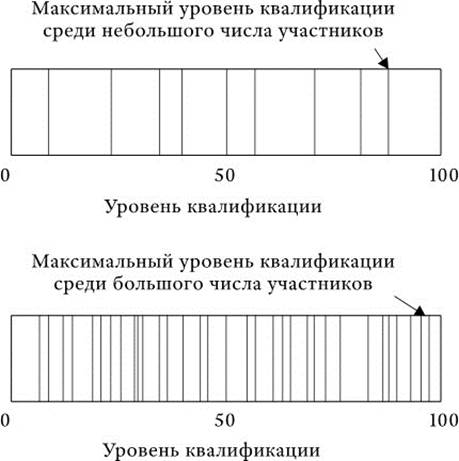

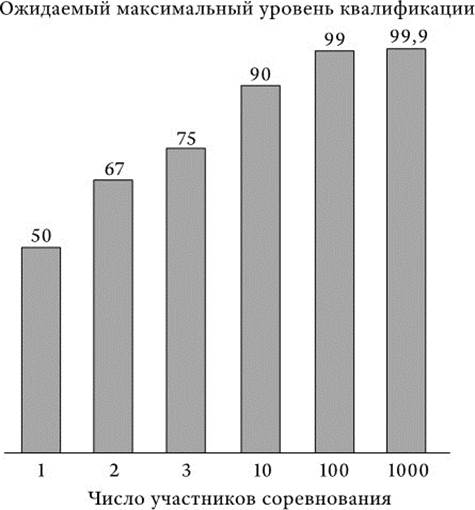

По мере умножения числа участников состязания мы видим расширение диапазона уровней их квалификации. Иначе говоря, чем больше игроков, тем шире разброс их мастерства и, следовательно, тем выше максимальный уровень квалификации среди участников:

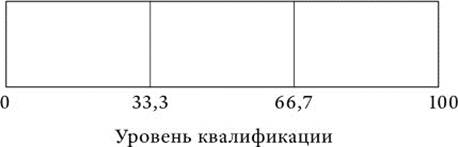

Если провести тысячу соревнований, каждое с участием лишь двух соперников, то средний уровень квалификации лучшего из двух игроков составит 66,7. Средний уровень квалификации худшего из двух игроков составит 33,3.

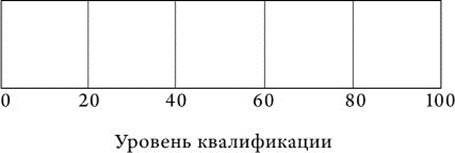

Аналогичным образом средний уровень квалификации лучшего из трех участников составит 75:

А средний уровень квалификации лучшего из четырех участников составит 80:

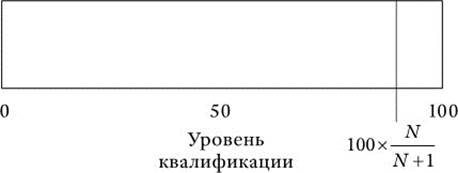

В общем, среднее значение максимального уровня квалификации наблюдаемого в состязании N-го количества участников будет равно: 100 [N/(N + 1)]:

В этом примере ожидаемый максимальный уровень квалификации с увеличением числа участников неуклонно растет, но по мере этого увеличения каждый прирост уровня квалификации становится все меньше и меньше.

Добавим в эту картину фактор удачи. Как и прежде, уровень квалификации каждого участника – это случайное число, с равной вероятностью принимающее любое значение от 0 до 100. Однако на этот раз эффективность зависит не только от квалификации, но и от удачи, также являющейся случайным числом, с равной вероятностью принимающим любое значение от 0 до 100. Чтобы отобразить сравнительную значимость квалификации и удачи, я допускаю, что эффективность каждого участника представляет собой взвешенную сумму значений квалификации и удачи, где подавляющая часть веса придается квалификации, и лишь небольшая часть – удаче. Например, если предположить, что эффективность зависит на 95 % от квалификации и лишь на 5 % – от удачи, то игрок с уровнем квалификации, равным 90, и уровнем удачи, равным 60, будет иметь уровень эффективности: 0,95 × 90 + 0,05 × 60 = 88,5, что лишь немного ниже уровня квалификации такого участника.

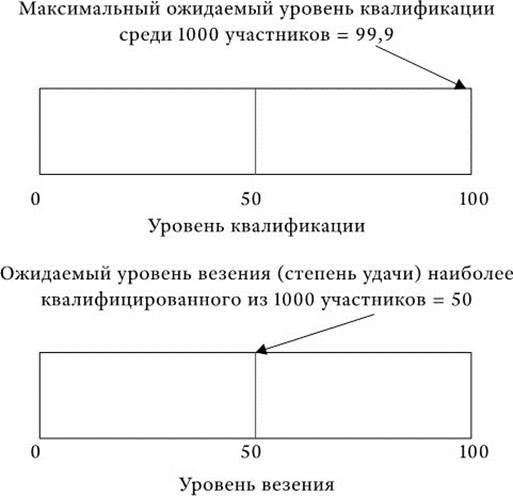

Поскольку удача – это, по определению, величина случайная, то наиболее естественным будет предположить, что корреляция между удачей и квалификацией отсутствует. Таким образом, самый квалифицированный участник имеет не больше шансов оказаться удачливым, чем любой другой. Например, самый квалифицированный из 1000 участников будет иметь ожидаемый уровень квалификации, равный 99,9, но ожидаемый уровень удачи – лишь 50.

Следовательно, ожидаемый уровень эффективности наиболее квалифицированного из 1000 участников: P = 0,95 × 99,9 + 0,05 × 50 = 97,4, что лишь на 2,6 пункта ниже максимального значения. Однако при наличии 999 соперников такой уровень эффективности для победы данного участника оказывается в обычных условиях недостаточным.

При наличии 1000 участников ожидается, что 10 из них покажут уровень квалификации, равный 99 или выше. Среди этих 10 наивысший ожидаемый уровень везения (удачи) составит: (10/11) × 100 = 90,9. Таким образом, наивысшая ожидаемая оценка эффективности среди 1000 участников должна быть не ниже: P = 0,95 × 99 + 0,05 × 90,9 = = 98,6, что на 1,2 пункта выше ожидаемой оценки эффективности наиболее квалифицированного участника.

Короче говоря, среди 1000 участников почти всегда найдется тот, кто почти так же талантлив, как и наиболее талантливый участник, но при этом значительно его удачливей. Вывод таков: даже если удача обеспечивает лишь малую долю общей эффективности, победитель в крупном соревновании редко будет самым квалифицированным участником, но, как правило, окажется одним из наиболее удачливых.

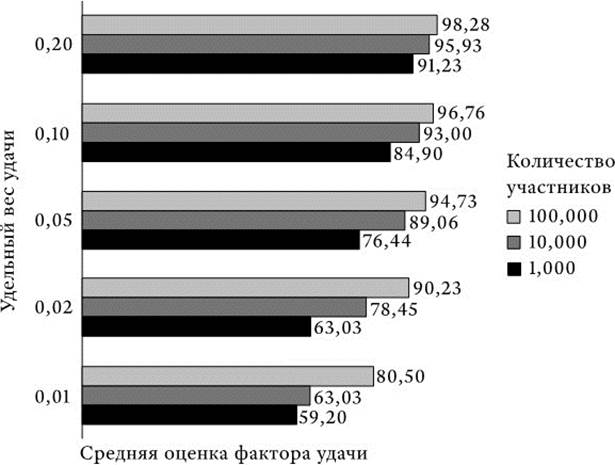

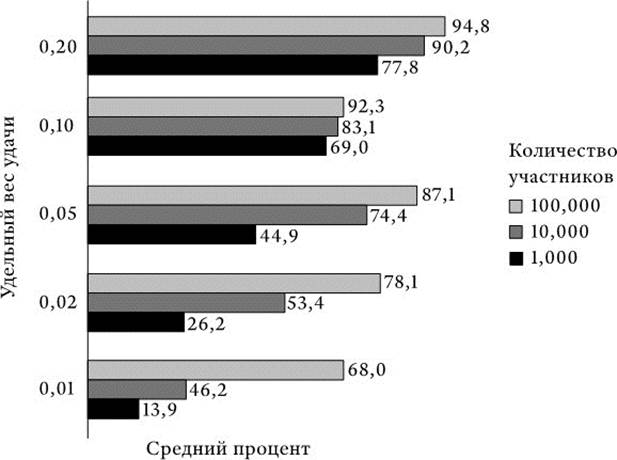

На следующих рисунках представлены результаты дополнительного моделирования, где эффективность зависит от трех факторов: способности, усилия и удачи. В этих примерах усилие и способность учитываются одинаково и вместе составляют львиную долю общей эффективности любого участника. Доля удачи в эффективности в разных случаях варьируется в весовом диапазоне от 1 до 20 %. Для каждой комбинации весов я также допускаю, что число участников может варьироваться от 1000 до 100 тыс. Количество участников в каждом моделировании составляет 1000. Все оценки способности, усилия и удачи – это реальные цифры, которые с равной вероятностью принимают любое значение от 0 до 100.

На рис. П 1.1 представлены средние оценки фактора везения у победителя (для этих случаев моделирования), а на рис. П 1.2 – процент победителей, не обладавших наивысшей оценкой «способности + усилия» среди всех участников.

Рис. П 1.1. Средняя оценка фактора везения (удачи) у победителя

Рис. П 1.2. Процент победителей, не обладавших наивысшей оценкой «способности + усилия»

Приложение 2

Часто задаваемые вопросы о прогрессивном налоге на потребление

Чем прогрессивный налог на потребление отличается от других потребительских налогов, таких как налог с продаж и налог на добавленную стоимость?

Налог на добавленную стоимость (НДС) аналогичен обычным налогам с продаж, взимаемым в большинстве штатов. Недавние предложения о принятии налога, взимаемого по единой ставке (flat tax), подразумевают замену действующего подоходного налога (для юридических лиц – налога на прибыль) национальным налогом с продаж. В случае налогов с продаж, которые обычно взимаются при расчете (на кассе), покупатели платят фиксированный процент от доналоговой отпускной цены приобретаемого товара. Налог на добавленную стоимость, как следует из его названия, представляет собой налог, взимаемый с каждого повышения цены изделия на каждом этапе его обработки в процессе производства. Функционально налоги на добавленную стоимость в основном эквивалентны стандартным налогам с продаж (т. е. с оборота). В итоге покупатели каждый раз платят налог в виде фиксированного процента от цены приобретаемого товара.

Напротив, прогрессивный налог на потребление не взимается ни при оплате товара или услуги, ни на каждом этапе процесса производства. Равным образом, не является он и фиксированным процентом от цены каждого купленного товара. Как и обычный подоходный налог, он выплачивается раз в год, но взимается не с налогооблагаемого дохода, а с налогооблагаемого потребления. В свою очередь, налогооблагаемое потребление рассчитывается как величина налогооблагаемого дохода, минус ежегодные прибавки к сбережениям, минус стандартный (и немалый) налоговый вычет. Если за год данная семья получила налогооблагаемый доход в размере 60 тыс. долл. и если ее суммарные сбережения за этот год выросли на 10 тыс. долл., а ее ежегодный стандартный вычет составил 30 тыс. долл., то ее налогооблагаемое потребление за год составляет: 60 тыс. – 10 тыс. – 30 тыс. = 20 тыс. долл.

После того как семья рассчитает свое налогооблагаемое потребление, причитающуюся с нее сумму налога можно будет найти в таблице, публикуемой налоговыми органами (подобно тому как сегодня люди заглядывают в такую таблицу, чтобы узнать величину своего подоходного налога). При прогрессивном подоходном налоге ставка, взимаемая с первых долларов, заработанных семьей, изначально невысока, но затем ставки на дополнительный доход постепенно растут. Аналогичным образом при прогрессивном налоге на потребление ставки также вначале являются низкими, а затем – по мере увеличения налогооблагаемого потребления – постепенно повышаются.

Прогрессивный налог на потребление освобождает от налогообложения частные сбережения, поэтому, чтобы нам сохранить нынешний масштаб налоговых поступлений, предельные ставки налога на максимальный уровень потребления следует установить выше, чем это предусмотрено действующим подоходным налогом.

Как в условиях прогрессивного налога на потребление будут выдаваться и погашаться кредиты?

Для целей налогообложения кредиты, взятые в течение любого года, будут рассматриваться как отрицательные сбережения. Если бы наша гипотетическая семья (с облагаемым доходом в размере 60 тыс. долл. и годовыми сбережениями в размере 10 тыс. долл.) в течение налогового года взяла кредит в размере 5 тыс. долл., то ее годовое налогооблагаемое потребление (при условии того же стандартного вычета в размере 30 тыс. долл.) составило бы 60 тыс. – 10 тыс. + 5 тыс. – 30 тыс. = 25 тыс. долл. (или на 5 тыс. долл. больше, чем если бы семья не брала кредита). Выплаты по кредитам будут трактоваться симметрично, т. е. как эквивалент положительных сбережений.

Как при прогрессивном налоге на потребление будет трактоваться покупка жилого дома и прочих дорогостоящих предметов длительного пользования?

Поскольку недвижимость является предметом весьма длительного пользования, семья, в данном налоговом году приобретающая дом за 1 млн долл., фактически увеличивает потребление жилищных услуг в течение этого года лишь на малую часть указанной суммы. Поэтому столь значительные долговременные расходы необходимо распределить на многолетний период, подобно тому как при действующей налоговой системе это происходит со многими видами производственных инвестиций. Например, при применении двадцатилетней схемы сглаживания (smoothing scheme) покупка жилья стоимостью в 1 млн долл. будет рассматриваться – в течение следующих двадцати лет – как ежегодное потребление в размере 50 тыс. долл.

Не окажутся ли потребительские налоги чрезмерно регрессивными?

Действительно, обычные налоги с продаж и налоги на добавленную стоимость весьма регрессивны – по той причине, что состоятельные семьи делают, как правило, гораздо большие сбережения, чем прочие семьи. Основным возражением против налогов, взимаемых по единой ставке, и других налогов с продаж является их регрессивность. Впрочем, сторонники плоских налогов выдвигали предложения (рассчитанные в основном на то, чтобы освободить от налогообложения предметы первой необходимости), принятие которых сделало бы эти налоги менее регрессивными. Прогрессивный налог на потребление по определению регрессивным не является. Напротив, структуру ставок налога на потребление можно скорректировать так, чтобы обеспечить любую желаемую кривизну шкалы.

Не станут ли потребительские налоги тормозить увеличение расходов, замедляя тем самым развитие экономики?

Да, но только если экономика изначально была вялой, подавленной. Основная проблема, связанная с экономикой, действующей в условиях неполной занятости, состоит в том, что низкий уровень совокупных расходов позволяет производителям обслуживать потребителей, не нанимая на работу всех тех, кто хочет трудиться. Таким образом, способствуя повышению цен (после уплаты налогов) на потребительские товары, налогообложение потребления, действительно, будет подавлять расходы, усугубляя и без того вялое состояние экономики. Поскольку экономика большинства стран еще не оправилась от глобального финансового кризиса 2008 г., введение прогрессивного налога на потребление следует отложить до полного восстановления занятости.

Как только это произойдет, прогрессивный налог на потребление следует вводить поэтапно, лишь постепенно заменяя им подоходный налог. По мере того как население станет больше сберегать, в экономике на первых порах произойдет небольшое сокращение доли потребляемого национального продукта. В то же время дополнительные сбережения вызовут снижение процентных ставок, что даст компаниям стимул увеличить свои инвестиционные расходы. Каждому доллару, на который уменьшится потребление, будет соответствовать увеличение инвестиций на тот же доллар, в результате чего совокупные расходы останутся прежними. Способность экономики обеспечить полную занятость зависит от общих расходов, а не от того, как эта сумма распределяется между потреблением и инвестициями. Таким образом, если экономика уже функционирует в условиях полной занятости, то прогрессивный налог на потребление к ее замедлению не приведет.

Напротив, в условиях полной занятости прогрессивный налог на потребление будет реально стимулировать долгосрочный экономический рост. С увеличением инвестиций и уменьшением потребления больше рабочих рук будет использоваться для производства инвестиционных товаров и меньше – для производства потребительских товаров. Со временем увеличение инвестиций обернется повышением производительности труда, что приведет к повышению заработной платы и ускорению темпов роста национального дохода. Как только национальный доход увеличится достаточно, совокупное потребление в экономике превысит тот уровень, на котором оно оставалось бы при подоходном налоге (хотя потребление будет составлять меньшую долю от совокупного объема производства).

Как лучше всего осуществить переход от действующей налоговой системы к системе, предлагаемой вами?

В условиях вялой экономики законодатели могли бы значительно ускорить восстановление совокупного уровня расходов, уже сегодня приняв прогрессивный налог на потребление. Однако при этом следовало бы объявить, что его постепенный и поэтапный ввод начнется лишь после возвращения экономики к полной занятости. Богатые семьи, замышлявшие строительство больших особняков или планировавшие дорогостоящие торжества, захотели бы ускорить эти проекты, чтобы избежать объявленного потребительского налога. Сотни миллиардов долларов дополнительных расходов на потребление сделались бы немедленным экономическим стимулом, не требующим дополнительных государственных расходов.

Разумеется, было бы лучше стимулировать экономику, ускорив давно назревшие вложения в инфраструктуру, но, если это невозможно, то побуждать богатых строить большие особняки – все же лучше, чем не делать ничего.

Как введение прогрессивного потребительского налога повлияет на способность нашего правительства стимулировать экономику в периоды рецессии?

В условиях депрессивной экономики задача правительства – стимулировать расходы любыми способами. Один из таких способов – прямое увеличение государственных расходов. Второй способ состоит в том, чтобы центральные банки стимулировали инвестиционные расходы за счет снижения процентных ставок. Третий способ, в условиях действующего подоходного налога, заключается в том, чтобы стимулировать расходы на потребление, временно снижая подоходный налог.

К сожалению, на практике временное снижение подоходного налога является слабым стимулом, потому что потребители вместо того, чтобы тратить дополнительный располагаемый доход, предпочитают его сберегать. В условиях неопределенности на рынке труда рациональным ответом населения является стремление усиленно экономить, но подобная реакция заведомо депрессивную экономику отнюдь не стимулирует.

Экономика, функционирующая в условиях прогрессивного налога на потребление, располагает гораздо более мощным средством стимулирования. Дело в том, что единственный способ, позволяющий потребителям извлечь выгоду из временного снижения прогрессивного налога на потребление, – это сразу же потратить больше денег. Отложив потребление до момента, когда временное снижение налога будет отменено, потребители ничего не выгадывают.

Не лучше ли было бы взимать налог на потребление только с предметов роскоши?

Пытаясь сдерживать расходы, считавшиеся расточительством, многие государства вводили налоги на конкретные предметы роскоши, но на практике такие налоги оказались в общем и целом контрпродуктивными. Проблема в том, что понятие роскоши весьма эластично. Если некий товар облагается налогом как роскошь, то потребители могут переключиться на другие товары, не облагаемые налогом, но удовлетворяющие те же базовые потребности. Например, столетия назад в некоторых странах налогом на роскошь облагались золотые пуговицы, в результате чего богатые модники просто перешли на резные пуговицы из слоновой кости. Еще одна проблема заключается в том, что налогообложение конкретных товаров в качестве предметов роскоши – прямая дорога в законодательный тупик. Ведь всем очевидно, что лоббисты от каждой отрасли будут пытаться убедить Конгресс в том, что именно их продукт является предметом первой необходимости, который необходимо освободить от налога.

Налогообложение совокупных расходов по прогрессивной шкале не требует от Конгресса постановлений о том, какие товары являются предметами роскоши, равно как не стимулирует потребителей переключаться на товары-заменители, не облагаемые налогом. Поскольку высокие предельные ставки налога будут применяться только к расходам, превышающим довольно высокий порог, то подразумевается, что эти расходы будут относиться лишь к вещам, которые большинство американцев не считают необходимыми.

Справедливо ли взимать налог на потребление с пенсионеров, расходующих то, что когда-то накопили, поскольку со своих сбережений они уже заплатили подоходный налог?

Нет, поэтому важно, чтобы деньги, отложенные гражданами в условиях текущего подоходного налога и расходуемые ими после выхода на пенсию, были бы освобождены от дополнительного налогообложения.

Не случится ли так, что богатейшие американцы проигнорируют прогрессивный налог на потребление?

Я не отрицаю, что многие нынешние богачи могут десятикратно увеличить текущие расходы – и все же до конца жизни не истратят сотни миллионов долларов на своих банковских счетах. Хотя эти люди могут позволить себе тратить деньги привычным образом даже в условиях прогрессивного налога на потребление, факты говорят о том, что они этого делать не станут. Например, многие богатейшие жители Манхэттена способны купить все здания, где расположены их нынешние квартиры. Тем не менее квартиры площадью свыше тысячи квадратных метров нетипичны даже для таких богачей. Однако, если бы те же люди жили в Хьюстоне или Кливленде, большинство из них проживало бы в домах площадью свыше двух тысяч квадратных метров. Тот факт, что, живя на Манхэттене, они предпочитают более скромные жилища, явно свидетельствует о том, что на ценовые сигналы реагируют даже богачи. Стоимость квадратного метра жилья в Нью-Йорке более чем вдвое дороже, чем в других городах США, что побудило большинство обитателей Манхэттена удовлетвориться небольшими квартирами. Одним из косвенных последствий этого стало изменение сравнительной системы координат: поскольку большинство горожан живет в компактных квартирах, они кажутся достаточными даже тем, кто легко позволил бы себе гораздо большее жилье.

Каким образом прогрессивный налог на потребление мог бы сократить «каскады расходов», оказывающих финансовое давление на представителей среднего класса?

Поскольку даже богатые реагируют на ценовые стимулы, прогрессивный налог на потребление будет побуждать людей, занимающих верхние ступени на лестнице доходов, тратить меньше денег. Богачам придется ограничить проекты расширения громадных особняков, умерить экстравагантность семейных праздников, меньше тратить на автомобили и ювелирные украшения, и т. д. Это изменит систему координат, формирующую структуру потребления тех, кто на лестнице доходов находится чуть ниже богатейших граждан, но вращается в одних и тех же социальных кругах. Таким образом, они тоже станут тратить меньше, и этот эффект будет транслирован до самого основания лестницы доходов. А если свои жилищные притязания умерят все семьи со средним уровнем дохода, то давление, вынуждающее каждую такую семью тратить больше средств, также соответствующим образом уменьшится.

Не станет ли налог на потребление причиной возрастания имущественного неравенства, поскольку богачи откладывают намного большую часть доходов, чем остальные граждане?

Одним из сильнейших доводов в пользу прогрессивного налога на потребление является то, что он способствует уменьшению неравенства в потреблении, что, как уже обсуждалось, позволит исключить часть иррациональных трат, характеризующих «каскады расходов». В то же время прогрессивная шкала налоговых ставок даст богатым домохозяйствам мощные стимулы к увеличению сбережений, что укрепит их нынешнюю склонность к накоплению в больших долях, чем это делают домохозяйства с меньшим доходом. Таким образом, необходимо признать, что введение прогрессивного налога на потребление, вероятно, приведет к увеличению материального неравенства домохозяйств. Исторически сложилось так, что двумя наиболее тревожными последствиями роста имущественного неравенства были создание семейных династий и концентрация политической власти в руках богатых. Поэтому каждое общество, рассматривая вопрос о введении прогрессивного налога на потребление, заинтересовано в том, чтобы тщательно продумать возможные профилактические контрмеры. Такими мерами могли бы стать увеличение налога на наследство и более строгие ограничения на финансирование политических кампаний.

Является ли существенный налог на наследство политически реалистичным дополнением к прогрессивному налогу на потребление?

В последние годы налог на наследство, прозванный его противниками «налогом на смерть», постепенно теряет былую значимость. Этот налог взимается только в том случае, если стоимость наследуемого имущества превышает порог в 11 млн долл. Как показывают опросы общественного мнения, отмену налога на наследство одобряет даже большинство тех, кто принадлежит к нижнему квинтилю распределения богатства. Это тем любопытнее, что в современных условиях им не грозит перспектива лично уплачивать налог на наследуемое имущество. Таким образом, введение более жесткого налога на наследство, действительно, чревато серьезным политическим противодействием.

Впрочем, это противодействие быстро исчезает, как только избирателям напоминают о том, что отмена налога на наследство потребует значительного увеличения других налогов или резкого сокращения государственных расходов. Например, в ходе одного из опросов, когда избирателям напомнили, что отмена налога на наследуемое имущество потребует комбинации из повышения подоходного налога или налога с продаж и сокращения расходов на конкретные общественные услуги, мнения против отмены налога на наследство возобладали в пропорции более чем «четыре к одному»[50]. Короче говоря, стоит гражданам осознать грозящие альтернативы, как оппозиция налогу на наследство быстро улетучивается.

В действительности в пользу дальнейшего укрепления налога на наследуемое имущество имеются сильные аргументы. Этот налог во многом напоминает так называемые адвокатские контракты без гарантированного вознаграждения. Представьте себе человека, пострадавшего по вине той или иной корпорации, но не имеющего средств нанять адвоката. Если случай имеет юридическую перспективу, то адвокат может взяться за него на следующих условиях. Если дело будет проиграно, то адвокат не получает ничего; при положительном исходе адвокат получает долю от присужденной компенсации. Здесь бросается в глаза сходство описанных условий с практикой взимания налога на наследство. Начиная карьеру, налогоплательщики не знают, завершится ли она финансовым успехом, но реально мыслящие люди знают, что в большинстве случаев этому не бывать. Установив налог на наследуемое имущество, правительство сможет дополнительно предложить обществу ценные услуги, например, дороги и школы. Ими будут пользоваться все налогоплательщики, независимо от их финансовой состоятельности. После смерти их имущество будет обложено налогом лишь в том (маловероятном) случае, если они умрут мультимиллионерами. Почему же против такого законодательства станут возражать молодые, хорошо информированные налогоплательщики?

Люди, разбирающиеся в бюджетной политике, признают, что с выходом на пенсию десятков миллионов беби-бумеров растущий дефицит бюджета потребует дополнительных источников дохода. А поскольку это обстоятельство осознается все шире, то разумно ожидать, что увеличение налога на наследство сделается более популярным.

Иные родители опасаются, что налог на наследство помешает им обеспечить финансовую независимость своих детей. Но существующий порог, после которого наследство начинает облагаться налогами, позволяет детям наследовать более чем достаточно, чтобы получить престижное образование, начать бизнес, приобрести роскошный дом и отложить на черный день несколько миллионов долларов. Действительно ли люди, по здравому размышлению, захотят, чтобы их дети унаследовали гораздо больше? Богатые семьи с давней историей традиционно боятся испортить судьбу отпрысков перспективой гарантированного богатства, лишающего их способности начать самостоятельную карьеру. Когда-то Уоррен Баффет (инвестор, наживший миллиарды долларов) объявил детям, чтобы они не рассчитывали на большое наследство – шаг, за который Питер Баффет впоследствии искренне благодарил отца[51].

Как прогрессивный налог на потребление повлияет на другие взимаемые сегодня налоги?

Налог на любую деятельность имеет двойной эффект: приносит налоговые поступления и препятствует указанной деятельности. Большинство взимаемых государством налогов имеют нежелательный побочный эффект в виде воспрепятствования полезной деятельности. Структура дохода любой семьи, например, состоит из потребления и сбережений, поэтому подоходный налог ограничивает величину сбережений. Налог на фонд заработной платы затрудняет (делает более дорогостоящим) наем дополнительных работников – и этим препятствует компаниям создавать новые рабочие места. Сильным аргументом в пользу прогрессивного налога на потребление является то, что его высокие предельные ставки препятствуют расходам, которые наносят ущерб окружающим. Разумеется, возводя все более дорогие особняки или проводя все более пышные праздники, богатые семьи не ставят целью нанести ущерб другим людям. Тем не менее подобные расходы неизбежно меняют точку отсчета, определяющую количество денег, которое семьи с меньшим доходом считают необходимым потратить на аналогичные цели.

Рациональная система налогообложения должна была бы отменить все существующие налоги на полезные виды деятельности и заменить их налогами на те виды деятельности, которые наносят неправомерный ущерб окружающим. Последний тип налогов – «пигувианские налоги» – связан с именем британского экономиста Артура Сесила Пигу, который был одним из первых сторонников их применения. Например, прибыль корпораций как таковая не наносит ущерба обществу, поэтому налог на прибыль организаций следует заменить налогом на выбросы углекислого газа, которые, по мнению ученых-климатологов, уже причинили огромный вред окружающей среде. Мы могли бы обложить транспортные средства налогом в зависимости от их веса, поскольку езда на тяжелых автомобилях подвергает других участников дорожного движения большему риску гибели или получения травмы. Мы могли бы взимать плату за использование перегруженных дорог, поскольку появление на них дополнительных транспортных средств мешает участникам дорожного движения своевременно добраться до места назначения. И таких примеров немало; они доказывают, что прогрессивный налог на потребление – это типичный «пигувианский налог». Короче говоря, в пользу замены сегодняш. них налогов на полезную деятельность налогами на деятельность, причиняющую другим людям неоправданный ущерб, можно привести еще один убедительный аргумент.

Если конечная цель экономической деятельности – производство нужных людям товаров и услуг, то почему вы хотите ограничить их потребление с помощью прогрессивного налога?

Аргументом в пользу прогрессивного налога на потребление является то, что он порождает мощные стимулы для изменения структуры производимой продукции – так, чтобы в результате создавалась намного большая стоимость. Нынешняя структура производства отстает не потому, что потребители не знают, что было бы лучше для них лично, а потому, что индивидуальные стимулы не совпадают с общественными интересами. Вспомним историю с болельщиками на стадионе: каждый из них считал, что для лучшего обзора нужно встать, но было бы видно не хуже, если они спокойно остались сидеть.

Если прогрессивный налог на потребление столь эффективен, то почему он еще не введен?

Большинство налогоплательщиков в США уже живут в условиях прогрессивного налога на потребление, поскольку лишь небольшая доля домохозяйств ограничивает величину сбережений пределами максимума, разрешенного по закону о необлагаемых пенсионных планах. Сегодня большинство состоятельных семей не ощущают этих стимулов, поскольку сберегают значительно больше, чем предполагается законом о максимальных налоговых вычетах. Нынешний «каскад расходов» начинается с вершины лестницы доходов, где обитают наиболее состоятельные граждане, причем на их расточительство действующая налоговая система совершенно не влияет.

Можно ли ввести прогрессивный налог на потребление в пределах штата или провинции?

Свобода перехода граждан в смежную юрисдикцию накладывает известные ограничения на налоговую политику, которую на практике может проводить отдельный штат или провинция. Например, если один штат вводит слишком высокий подоходный налог, то рискует потерять богатых налогоплательщиков, которые перейдут в юрисдикцию соседнего штата. Напротив, штат, вводящий у себя прогрессивный налог на потребление, мог бы привлечь богатых налогоплательщиков из других штатов. На вершине иерархии доходов состоятельные граждане тратят деньги на товары и услуги, считающиеся «эксклюзивными», но эксклюзивность – понятие относительное, а его критерии – чрезвычайно локальны. Если прогрессивный налог на потребление будет введен в одном штате, то там богатые граждане будут склонны больше сберегать – и меньше денег тратить на перестройку особняков и празднование юбилеев. А поскольку расходы на такие вещи сократятся у всех граждан, то локальные стандарты, определяющие понятие «эксклюзивности», соответственно будут скорректированы. Это сделает завтрашние (меньшие) издержки такими же эффективными, какими были вчерашние (гораздо более крупные).

Таким образом, информированные богатые граждане имели бы веские причины для переезда в соседний штат, где введен прогрессивный налог на потребление. Такой шаг позволил бы им поддерживать достойный уровень жизни, не переплачивая тяжело зарабатываемых денег, которые можно с большей пользой вложить в экономику. Если бы опыт введения прогрессивного налога на потребление оказался положительным на уровне одного штата, то соседние штаты столкнулись бы с аналогичным требованием со стороны местного населения. Таким образом, относительное преимущество штата, первым установившего прогрессивный налог на потребления, оказалось бы временным.

Разумеется, идеально было бы ввести прогрессивный налог на потребление на общенациональном уровне. Однако получить политическую поддержку такого шага, несомненно, будет легче, если подобная практика сперва докажет свою эффективность на уровне отдельных штатов.

Не является ли прогрессивный налог на потребление всего лишь политической иллюзией?

Как сказано в главе 7, прогрессивный налог на потребление насчитывает в США долгую историю поддержки со стороны обеих политических партий. В 1995 г. сенаторы Пит Доменичи (республиканец от штата Нью-Мексико) и Сэм Нанн (демократ от штата Джорджия) предложили ввести в стране прогрессивный налог на потребление, и хотя законопроект не дошел до голосования, никто не посчитал идею слишком радикальной. Еще в 1943 г. в статье, опубликованной в «American Economic Review», экономист из Чикагского университета Милтон Фридман, давний апологет свободного рынка, предложил ввести прогрессивный налог на потребление как наиболее эффективный способ финансирования усилий США во Второй мировой войне. Кроме того, в недавно опубликованной книге два известных ученых из Американского института предпринимательства – аналитического центра консервативного направления (Вашингтон, округ Колумбия) – отдали должное достоинствам прогрессивного налога на потребление[52]. Для того чтобы Конгресс всерьез занялся обсуждением всеобъемлющей налоговой реформы, должен, по всей вероятности, произойти очередной финансовый кризис. Однако с учетом того, что спрос на государственные услуги будет и далее превышать необходимые для них источники федеральных доходов, подобный кризис – лишь вопрос времени. И когда он случится, в списке возможных мер реагирования прогрессивный налог на потребление будет значиться одним из первых.

Сноски

Young M. The Rise of the Meritocracy. L.: Transaction, 1994.

Young M. Down with Meritocracy // The Guardian. June 28, 2001. ‹https://www.theguardian.com/politics/2001/jun/29/comment›.

Lewis M. Don’t Eat Fortune’s Cookie // Princeton University’s 2012 Baccalaureate Remarks. ‹https://www.princeton.edu/main/news/archive/S33/87/54K53/›.

Frank R.H. Before Tea, Thank Your Lucky Stars // New York Times. April 26, 2009. ‹https://www.nytimes.com/2009/04/26/business/economy/26view.html?_r=0›.

Luck Is the Real Key to Success? // Fox Business News. May 7, 2011. ‹https://video.foxbusiness.com/v/3887675/luck-is-the-real-key-to-success/#sp=show-clips›.

Gross T. Fresh Air Remembers the Crime Novelist Elmore Leonard // National Public Radio. August 23, 2013. ‹https://www.npr.org/player/v2/media-Player.html?action=1&t=1&islist=false&id=214831379&m=214836712›.

Share Your DMV Horror Stories. ‹https://www.early-retirement.org/fo-rums/f27/share-your-dmv-horror-stories-27324-2.html›.

Lazarsfeld P. The American Soldier: An Expository Review // Public Opinion Quarterly. 1949. Vol. 13. No. 3. P. 377–404.

Watts D. Everything Is Obvious* (*Once You Know the Answer). N. Y.: Crown, 2011.

См.: Leslie I. Why the Mona Lisa Stands Out // Intelligent Life. May/June, 2014. ‹https://moreintelligentlife.com/content/ideas/ian-leslie/overexposed-works-art›.

Gladwell M. Outliers. N. Y.: Pantheon, 2008. [Рус. изд.: Гладуэлл М. Гении и аутсайдеры. М.: Манн, Иванов и Фербер, 2016.]

Ibid. P. 54, 55. [Там же. С. 48.]

Einav L., Yariv L. What’s in a Surname? The Effects of Surname Initials on Academic Success // Journal of Economic Perspectives. 2006. Vol. 20. No. 1. P. 175–188.

Frank R.H., Cook P.J. The Winner-Take-All Society. N. Y.: Free Press, 1995.

Rosen S. The Economics of Superstars // American Economic Review. December 1981. No. 71. P. 845.

Anderson C. The Long Tail: Why the Future of Business Is Selling Less of More. N. Y.: Hyperion, 2006. [Рус. изд.: Андерсон К. Длинный хвост. Эффективная модель бизнеса в интернете. М.: Манн, Иванов и Фербер, 2012.]

Inside the Numbers // High School Baseball Web. ‹https://www.hsbaseballweb.com/inside_the_numbers.htm›.

См.: List of World Records in Athletics // Wikipedia. ‹https://en.wikipedia.org/wiki/List_of_world_records_in_athletics#Men› and ‹https://en.wikipedia.org/wiki/Athletics_record_progressions›.

Поскольку вероятность того, что при бросании монетки выпадет «орел», составляет 1/2, вероятность того, что это произойдет 20 раз подряд, определяется как (1/2)20, что составляет 0,0000095367.

Mauboussin M. The Success Equation. Cambridge, MA: Harvard Business Review Press, 2012.

В обобщенном виде эти исследования представлены в публикации: Kahneman D. Thinking Fast and Slow. N. Y.: Farrar, Strauss, and Giroux, 2011. [Рус. изд.: Канеман Д. Думай медленно… Решай быстро. М.: АСТ, 2017.] Весьма интерес