При всех сложностях, связанных с прогнозом мировых цен на нефть, попробуем определить для каждого варианта потребления нефти свои ценовые коридоры.

Традиционный метод прогнозирования, связанный с анализом динамики ВВП, как это ни покажется странным, в данном случае не слишком подходит. Связано это прежде всего с тем, что с подсчетом инфляции по доллару США существуют значительные методологические проблемы (подробнее – тут и тут), которые автоматически влияют на достоверность расчета реального ВВП, да и вообще всей макроэкономической статистики.

Поэтому при прогнозировании цен на нефть за основу взяты не макроэкономические показатели как таковые, а соотношения рыночных цен акций, нефти и золота. В данной ситуации представляются, что они более объективно отражают суть происходящих процессов и, кроме того, включают в себя так называемое «поведение толпы» – то есть инвесторов и спекулянтов, оперирующих на рынке.

Статистический анализ показывает, что:

1. В периоды кризиса фондовый рынок практически никогда не растет. Он либо падает (как это было в Великую Депрессию 1929-1933 гг.), либо стагнирует, что наблюдалось почти все 70-е годы. В подтверждение – график Доу Джонса (с логарифмической шкалой для удобства) за более чем 100 лет.

2. Соотношение цены золота и фондовых индексов в периоды кризисов, на пике паники опускается до уровня 2-3, а в периоды подъемов, на пике эйфории вырастает до уровня 25-40. Ниже на графике представлена динамика соотношения цен на фондовом рынке США и цены золота за последние 80 лет.

3. Соотношение цен нефти и цен золота в свою очередь подвержено следующим закономерностям: в послевоенный период в моменты кризисов за унцию золота дают порядка 20 баррелей, а в период роста и всяческого процветания – около 9-10 баррелей. Ниже на графике представлено соотношение цен на нефть и цен на золото:

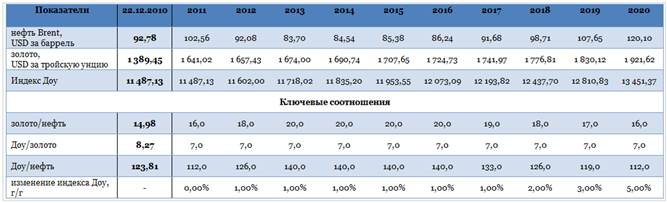

Таким образом, прогноз цен нефть будет осуществляться следующим образом:

• мы устанавливаем, что мировой фондовый рынок (как наиболее яркий его представитель – индекс Dow Jones Industrial Average) в среднегодовом исчислении расти практически не будет. Важная оговорка здесь состоит в том, что в рамках года рынок может колебаться как угодно, но мы здесь и далее рассматриваем только среднегодовые значения. В кризис фондовый рынок может либо стагнировать (в самом лучшем случае – показывать номинальный рост в 0,5-1% в год), либо падать;

• cоотношения «Доу/золото» и «золото/нефть» в период кризиса будут находиться в критических областях: «Доу/золото» – не более 7, «золото/нефть» – не менее 20.

Ниже приведены прогнозы цен на нефть для каждого из вариантов спроса и указанных выше предположений.

Прогноз цен на нефть. Вариант «оптимистичный»

Напомню, что в оптимистичном варианте предполагается, что экономика до 2018 года будет стагнировать, но сильно падать не будет. При этом накачка деньгами со стороны ФРС США и ЕЦБ будет продолжаться, а реальный объем ВВП – немного снижаться. Но в условиях постоянной подпитки ликвидности фондовый рынок будет демонстрировать номинальный рост.

В этом случае:

• номинальное значение индекса Доу в среднем будет расти на 1% в год – с ускорением роста после 2018 года;

• соотношение «Доу/золото» опустится к 2011 году до уровня 7,0 – но ниже не пойдет;

• соотношение «Золото/нефть» к 2013 году поднимется до 20, а к 2018 году начнет понемногу снижаться.

Таблица 2. Оптимистичный вариант

Прогноз цен на нефть. Вариант «умеренно-пессимистичный»

По умеренно-пессимистичному варианту предполагается, что падение реального ВВП, а за ним и падение потребления нефти к 2020 году составит около 10%. В этом случае накачка деньгами не поможет уберечь фондовые индексы от падения.

В этом случае:

• Номинальное значение индекса Доу в период 2011-2015 гг. упадет примерно на четверть с нынешних 11500 пунктов до 9000-9100 пунктов в 2013-2014 гг. Далее все будет по классическому сценарию – три года без движения и постепенный рост индекса после 2018 года;

• соотношение «Доу/золото» опустится к 2014 году до уровня 4,6, а к 2015 году – до уровня 4,5, но ниже не пойдет;

• Соотношение «золото/нефть» также к 2014 году поднимется до 25, а после будет незначительно понижаться – до уровня 19 к 2020 году.

Таблица 3. Умеренно-пессимистичный вариант

Прогноз цен на нефть. Вариант «негативный».

По негативному варианту предполагается, что падение реального ВВП и потребления нефти составит не менее 20%.

В этом случае:

• номинальное значение индекса Доу в период 2011-2014 гг. упадет, как в 30-е годы – в пересчете на нынешнюю ситуацию это будет означать снижение с 11500 пунктов до примерно 6500 в 2015 году;

• соотношение «Доу/золото» опустится к 2014 году до уровня 3;

• соотношение «Золото/нефть» также к 2014 году вырастет до 30, а к 2020 году постепенно опустится до 21.

Таблица 3. Негативный вариант

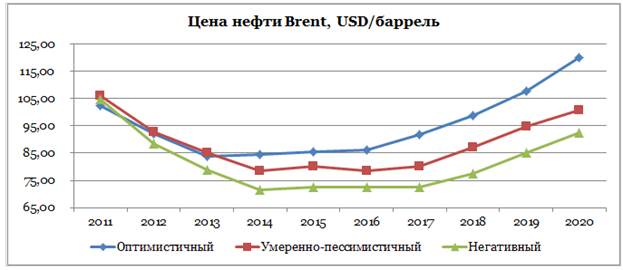

Прогноз цен на нефть. Сводный график по вариантам

Если графически представить получившиеся прогнозы цен на нефть, то мы увидим следующее:

Таким образом, в 2011 году нефть все равно будет дорожать, и среднегодовая цена составит порядка 102-106 долларов США за баррель. А вот потом с развитием кризиса удорожание прекратится, и цены будут падать.

Правда, все равно не до 8-12 долларов, и даже не до 30, как нас иногда пугают в СМИ. Хотя на панике и спекуляции вполне вероятно временное снижение котировок до уровня 40-50 долларов.

Ключевые риски нефтяного рынка в период 2011-2020 гг.

Ухудшение коньюнктуры (даже при наиболее благоприятном развитии событий) неизбежно спровоцирует активизацию следующих процессов:

1. Обострение конкуренции за эффективные запасы. Как следствие – дальнешая политизация нефтяного рынка и жесткая международная конкуренция.

2. Сокращение числа эффективных шельфовых проектов и существенные угрозы финансовому положению компаний, активно инвестировавших в оффшорные проекты: прежде всего это англосаксонские нефтяные гиганты и бразильский Petrobras.

3. Падение рентабельности сервисных компаний, обслуживающих нефтяные компании, прежде всего – опять же в отношении оффшорных проектов.

4. Падение «нефтяной ренты» – налоговых доходов от нефтяного сектора, начиная с 2015-2016 года, что особенно чувствительно ударит по государственным бюджетам России, Бразилии, Норвегии и Мексики.

Важным фактором, определяющим развитие нефтяного рынка в данный период, также будет являться развитие возобновляемых источников энергии. Об этом читайте в следующих обзорах.