Регулирование денежного обращения в РФ возложено на

Банк России.

Банк

может устанавливать одну или несколько процентных ставок по

различным видам операций. Процентные ставки Банка России

— это минимальные ставки, по которым он осуществляет свои

операции. Это ставки рефинансирования, ставки по депозит-

ным операциям, ломбардные ставки и др. Банк

России использует процентную политику для воздействия на

рыночные процентные ставки. Банк России ежедневно объявляет рынку процентные ставки по привлечению средств в депозиты и заключает депозитные сделки.

Нормативы обязательных резервов — это беспроцентные обя-

зательные вклады кредитных организаций в Банке России. Раз-

мер обязательных резервов устанавливается Советом директоров

Банка России в процентах к обязательствам кредитных органи-

заций. Нормативы не могут превышать 20% обязательств кредит-

ной организации и не могут быть единовременно изменены бо-

лее чем на 5 пунктов.

Эти резервы используются для пога-

шения обязательств кредитной организации перед вкладчика-

ми и кредиторами. Однако основное назначение нормативов

обязательных резервов — регулирование денежного обращения.

Рассмотрим механизм этого регулирования. Фактические резер-

вы банка равны сумме обязательных резервов и избыточных

резервов. Банк выдает кредит только в размере избыточных резервов. Банковская система, как известно, создает деньги.

Количество новых кредитных денег определяется с помощью

банковского мультипликатора, который представляет собой

процесс увеличения объема денег на депозитных счетах коммер-

ческих банков в период их движения от одного коммерческого

банка к другому:

М = 1/ R,

где М — банковский мультипликатор;

R — норма обязательных резервов.

Максимальное количество новых денег (Д), которое может

быть создано банковской системой, составляет

Д= ЕМ,

где Е — избыточные резервы

Зная норму обязательных резервов, легко можно определить,

сколько новых денег будет создано банковской системой.

Банк России изменяет нормы обязательных резервов. Уве-

личение норм означает изъятие денег у коммерческих банков,

при уменьшении норм увеличиваются избыточные резервы ком-

мерческих банков, которые они предоставляют в кредит.

Рост денежной массы происходит не только за счет выпуска

денег в обращение, но и за счет создания новых денег банков-

ской системой.

Операции на открытом рынке — это купля-продажа Банком

России государственных ценных бумаг, краткосрочные опера-

ции с ценными бумагами с совершением затем обратной сдел-

ки. Лимит операций на открытом рынке утверждается Советом

директоров. Купля ценных бумаг означает выпуск денег в обра-

щение, продажа ценных бумаг — изъятие денег из обращения.

Это наиболее мощный и эффективный метод регулирования

денежного обращения, который чаще других методов использу-

ется в мировой практике. Несмотря на временное прекращение

функционирования рынка ценных бумаг после августа 1998 г.,

Банк России не отказался от этого метода регулирования де-

нежного обращения. В сентябре 1998 г. Центральный банк РФ

выпустил в обращение облигации Банка России (ОБР) и начал

операции с ними.

Рефинансирование банков — это кредитование Банком Рос-

сии коммерческих банков, в том числе и переучет векселей. Банк

России устанавливает процентную ставку рефинансирования.

Увеличение этой ставки приводит к удорожанию кредитов и

уменьшению массы денег в обращении, снижение ставки — к

удешевлению кредитов и росту массы денег. До середины июня 1998 г. Банк России выдавал коммерче-

ским банкам три вида кредитов:

• ломбардные — под залог государственных ценных бумаг,

включенных в Ломбардный список Банка России;

• внутридневные кредиты — предоставлялись банкам в тече-

ние операционного дня при наличии неисполненных платеж-

ных поручений;

• однодневные расчетные кредиты (кредиты «овернайт»)—

предоставлялись для завершения расчетов в конце операцион-

ного дня путем зачисления кредита на корреспондентский счет

банка в расчетном подразделении Банка России.

В таблице 3.1. можно посмотреть динамику выданных кредитов коммерческим банкам за 2001-2002гг.

Динамика кредитных вложений [10]

(по данным банка России)

млрд. рублей Таблица 3.1.

| Кредиты, предостав- ленные, предприятиям, организациям, банкам и физическим лицам | В % к началу года | Из них | |||

| предприятиям и организациям | банкам | физическим лицам | |||

| 2001г. | |||||

| Январь | 956,3 | 763,3 | 104,7 | 44,7 | |

| Февраль | 971,9 | 101,6 | 757,2 | 122,5 | 50,7 |

| Март | 1009,0 | 105,5 | 785,6 | 121,5 | 58,6 |

| Апрель | 1067,5 | 111,6 | 808,1 | 154,5 | 60,1 |

| Май | 1105,7 | 115,6 | 836,6 | 157,4 | 64,4 |

| Июнь | 1151,5 | 120,4 | 852,3 | 173,7 | 76,4 |

| Июль | 1181,1 | 123,5 | 894,5 | 163,0 | 72,3 |

| Август | 1237,4 | 129,4 | 921,8 | 187,6 | 75,6 |

| Сентябрь | 1271,5 | 133,0 | 972,2 | 165,1 | 80,7 |

| Октябрь | 1322,6 | 138,3 | 1034,8 | 149,8 | 84,5 |

| Ноябрь | 1354,2 | 141,6 | 1053,0 | 156,6 | 89,7 |

| Декабрь | 1418,0 | 148,3 | 1111,4 | 157,0 | 95,6 |

| 2002г. | |||||

| Январь | 1467,5 | 1191,5 | 129,9 | 94,7 | |

| Февраль | 1492,0 | 101,7 | 1178,7 | 166,4 | 94,7 |

При неисполнении банком обязательств по возврату креди-

та Банка России и уплате процентов по нему отсрочка платежа

не производилась и Банк России начинал процедуру реализа-

ции заложенных ценных бумаг. Кроме того, банки уплачивали

пени за каждый календарный день просрочки в размере 0,3

ставки рефинансирования Банка России на установленную дату исполнения обязательства, деленной на число дней в текущем

году (365 или 366). За счет выручки от реализации заложенных

ценных бумаг возмещались в первую очередь расходы Банка

России по реализации этих бумаг, затем — задолженность бан-

ков по кредиту и процентам и в последнюю очередь — суммы

пеней за неисполнение обязательств.

Депозитные операции. Это операции по привлечению в де-

позиты (вклады) средств банков. Они позволяют Банку России

привлекать временно свободные денежные средства банков и

тем самым нейтрализовать их возможное давление на валютный

рынок.

Валютное регулирование осуществлялось с помощью валют-

ной интервенции, под которой понимается купля-продажа Бан-

ком России иностранной валюты на валютном рынке для воз-

действия на курс рубля, суммарный спрос и предложение ва-

люты. Если спрос на валюту был больше предложения, то Банк

России продавал валюту из своих золотовалютных резервов.

Если предложение валюты превышало спрос, то Банк Рос-

сии покупал валюту. Эти операции стали возможны благодаря

значительным накоплениям валютных ресурсов у Банка России.

Валютные резервы должны соответствовать мировому уровню,

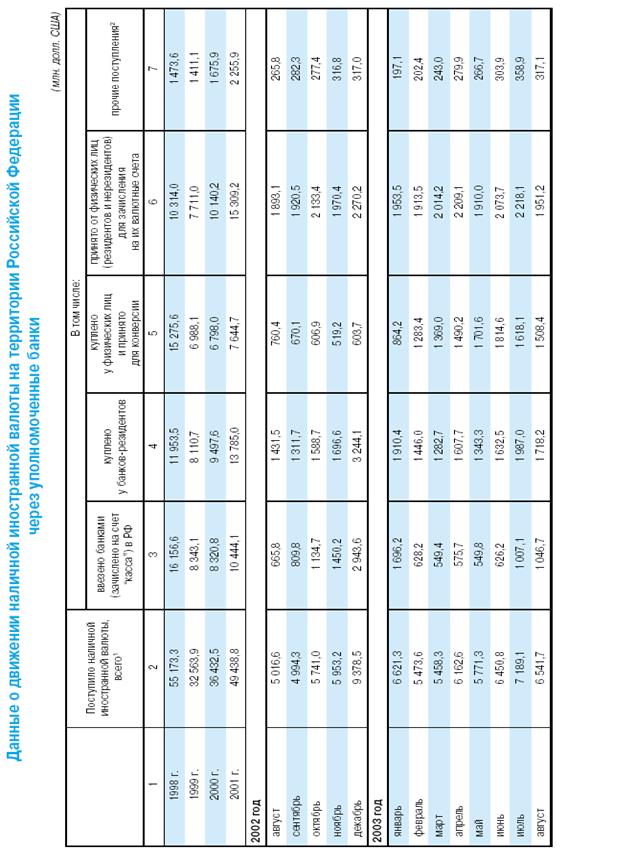

равному финансированию трехмесячных объемов импорта. В таблице[11] 3.2. указаны данные по движению наличной иностранной валюты в банках РФ.

В условиях роста российской экономики, замедления темпов инфляции, восстановления финансового и валютного рынков, увеличения золотовалютных резервов в последние годы были созданы предпосылки для либерализации системы валютного регулирования и валютного контроля. Опираясь на международный опыт и учитывая уроки кризиса 1998 г., Банк России исходил из предпочтительности постепенной и взвешенной либерализации валютного законодательства, сопровождаемой мерами по укреплению банковской системы, совершенствованию банковского регулирования и надзора, повышению эффективности фискальной системы и системы противодействия отмыванию доходов, полученных преступным путем.

В 2001-2002 гг. Банком России были предприняты шаги по упрощению (переводу с разрешительного на уведомительный) порядка проведения валютных операций движения капитала. Принятые меры имели целью способствовать решению таких важнейших задач, как стимулирование привлечения иностранного капитала в российскую экономику и развития интеграционных процессов со странами СНГ. В этих целях с июля 2001 г. Банком России был введен уведомительный порядок проведения юридическими лицами-резидентами валютных операций на сумму до 10 млн. долл., связанных с прямыми инвестициями в страны СНГ, а с октября 2001 г. - уведомительный порядок привлечения резидентами (не являющимися кредитными организациями) от нерезидентов финансовых кредитов и займов в иностранной валюте на срок свыше 180 дней.

Наряду с этим, в целях создания более комфортных условий для развития российского бизнеса в октябре 2002 г. вместо ранее действовавшего разрешительного был установлен уведомительный порядок открытия юридическими лицами-резидентами счетов в иностранных банках для обслуживания деятельности их представительств за пределами Российской Федерации.

В рассматриваемом периоде были приняты меры, направленные на развитие рыночных принципов функционирования внутреннего валютного рынка. Одним из важнейших таких решений, принятых на законодательном уровне, стало снижение с августа 2001 г. норматива обязательной продажи экспортерами валютной выручки с 75% до 50%. Целью данной меры являлось создание условий для увеличения валютных активов, остающихся в распоряжении экспортеров, и снижение их издержек по приобретению иностранной валюты. Основываясь на результатах более чем годовой практики ее применения, Банк России в условиях макроэкономической и финансовой стабильности, сильного платежного баланса и в целях оптимизации финансовой деятельности экспортеров с 1 декабря 2002 г. отменил требование об осуществлении обязательной продажи валютной выручки исключительно на межбанковских валютных биржах и предоставил экспортерам право ее продажи на межбанковском рынке, либо непосредственно обслуживающему уполномоченному банку.

Таблица 3.2.

Установление ориентиров роста денежной массы. Банк Рос-

сии устанавливал минимальные и максимальные границы при-

роста денежной массы на контрольный срок.

Прямые количественные ограничения — установление лими-

тов на рефинансирование банков, проведение кредитными ор-

ганизациями отдельных банковских операций. В качестве при-

мера можно привести выдачу ломбардных, внутридневных и

однодневных расчетных кредитов Банком России коммерчес-

ким банкам в пределах установленного лимита. Другим приме-

ром могут служить ограничения на проведение валютных опе-

раций. Валютные операции могут производить только уполно-

моченные банки, получившие от Банка России лицензию на

проведение таких операций. При этом различают три типа ли-

цензий: генеральные, расширенные и внутренние. Генеральная

лицензия дает право проводить валютные операции на внутреннем и мировом рынках, открывать корреспондентские счета в

иностранных банках без ограничения их количества. Расширен-

ная лицензия дает право иметь корреспондентские отношения

сшестью иностранными банками и бывшими заграничными

банками СССР (Московским народным банком в Лондоне,

Эйробанком в Париже и др.). Внутренняя лицензия дает право

работать на внутреннем валютном рынке и выходить на внеш-

ний рынок при условии открытия корреспондентских счетов в

любом другом банке, имеющем генеральную лицензию.

Помимо основных методов регулирования существуют вто-

ростепенные методы.

Предписываемая законом маржа — минимальный процент

первоначального взноса за ценные бумаги за счет собственных

средств инвестора. Покупка ценных бумаг в кредит опасна, так

как в нее вовлекаются банки. Поэтому во всех странах сделки с

ценными бумагами в кредит строго регулируются.

Потребительский кредит — продажа товаров в кредит. Если

она ограничивается, то уменьшается количество денег в обра-

щении. Если продажа растет, то увеличивается масса денег в

обращении. Вследствие низких доходов населения развитие потребитель-

ского кредита в России возможно только при определенном подъ-

еме уровня доходов. В настоящее время развитие такого кредита

является перспективным направлением в, деятельности банков,

которые ищут новые сферы приложения капитала. Использова-

ние этого метода ограничивается отсутствием инфраструктуры,

законодательной базы, высоким уровнем кредитного риска. Не-

смотря на это, потребительский кредит является стимулом эко-

номического роста, активизации совокупного спроса.

Увещевание. Это когда Банк России дает рекомендации юри-

дическим и физическим лицам, банкам. Когда и какие из вышеназванных мер используются? Если

необходимо увеличить количество денег в обращении, то Банк

России скупает ценные бумаги, снижает нормы обязательных

резервов, уменьшает ставку рефинансирования и т. д. Такая по-

литика получила название политики дешевых денег. В условиях

же инфляции, когда необходимо уменьшить количество денег в

обращении, Банк России продает ценные бумаги, увеличивает

нормы обязательных резервов, повышает ставку рефинансиро-

вания и т. д. Такая политика называется политикой дорогих де-

нег. По существу, это антициклическое регулирование.

После августовская денежно-кредитная политика ориентиро-

вана на умеренную инфляцию с контролируемой эмиссией де-

нежных средств. Такая политика имеет целый ряд преимуществ.

Политика умеренной инфляции выгодно отличается тем, что

стимулирует отечественное производство, увеличивает его кон-

курентоспособность, не допускает роста безработицы. Она долж-

на дополняться ростом капиталовложений в сферу производст-

ва, переносом налогового бремени с производства на потребле-

ние, отказом от жесткой стабилизации курса рубля, увеличени-

ем массы денег в обращении в разумных пределах.