Содержание

Введение

. Классификация и содержание методов оценки ожидаемого кредитного риска, применяемые коммерческими банками

. Классификация и содержание методов оценки непредвиденного кредитного риска, применяемые коммерческими банками

. Основы построения организационной и информационной инфраструктуры системы управления кредитным риском коммерческого банка

Заключение

Список использованной литературы

Введение

Актуальность темы. Экономика России конца ХХ века поставила перед каждым субъектом предпринимательской деятельностью ряд новых задач. Среди главных - управление рисками. Их появление обусловлено спецификой и особенностями рыночного механизма, в частности, свободой действий, которая предоставляется каждому субъекту хозяйствования.

Но следует заметить, что банковская система государства, как и другие сферы экономической деятельности России, находятся в условиях, которые существенно отличаются от условий в большинстве развитых стран своей сложностью. Это обусловлено действием различных факторов: затяжным экономическим кризисом, незавершенностью нормативно - правовой базы, отсутствием стабильных хозяйственных связей, что в свою очередь только улучшает почву для обострения рисков.

Понятие банка органически связано с понятием риска, потому банки выполняют функцию перераспределения рисков финансового рынка.

Банковские руководители в большинстве случаев решают как главное не проблему получения максимальной прибыли от операций, а проблему достижения оптимального соотношения между доходностью и рискованностью операций. Риск в каждой банковской операции.

Кредитный риск определяется учеными как внутренний риск в основной деятельности банка. Его суть заключается в вероятности убытков от непогашения заемщиком основной суммы долга и процентов по кредиту.

Однако невыполнение должником своих обязательств перед банком не ограничивается лишь неуплатой процентов и невозвратом займа. В этом случае подрывается репутация финансово - кредитного института, так как значительный объем проблемных кредитов ведет к угрозе неплатежеспособности банка, которая отпугивает потенциальных вкладчиков и инвесторов. Повышение потерь от ссудных операций вызывает отток из банка квалифицированных специалистов из-за снижения объема прибыли как источника их материального поощрения. Следует учитывать и необходимость для финансово - кредитного учреждения осуществлять дополнительные расходы, связанные с взысканием проблемного кредита, а также то, что определенная часть банковского капитала «мертвеет» в непродуктивных активах снижает доходность банка.

Эта проблема оказывается актуальной для России, потому что закончился период получения значительных инфляционных доходов. Перед банками возникла необходимость перехода от экстенсивных методов работы к интенсивным(требующих улучшения качества кредитного портфеля). А последние в свою очередь предусматривают активизацию внутреннего потенциала банка. Останавливаясь на кредитовании, это означает высокий профессионализм при работе с заемщиком, это применение последних научных разработок, и другое.

Основной целью курсовой работы является разработка организационно - методических рекомендаций по совершенствованию управления кредитным риском коммерческого банка.

Поставленная цель обусловила необходимость решения ряда взаимосвязанных задач:

раскрыть экономическую сущность такого понятия как «кредитный риск»;

выявить проблемные места в системе защиты от кредитного риска в исследуемой банковском учреждении;

разработать рекомендации по совершенствованию системы защиты от кредитного риска в исследуемой банковском учреждении.

Предметом исследования является теоретико - методологические и прикладные проблемы управления кредитным риском коммерческого банка.

Объектом исследования является система защиты от кредитного риска.

Теоретической методологической основой курсовой работы являются основные положения и выводы, сформулированные в фундаментальных трудах отечественных и зарубежных экономистов в области теории банковского дела. В качестве эмпирической базы исследования использованы законодательные и нормативные документы регулирующие банковскую деятельность в России.

Информативной основой являются труды российских и зарубежных специалистов в области теории и практики банковского дела, материалы научных конференций; периодической печати.

В ходе исследования использовались общенаучные методы, методы сравнений, группировок, наблюдение, обследование, комплексной оценки, аналитические процедуры и др..

1. Классификация и содержание методов оценки ожидаемого кредитного риска, применяемые коммерческими банками

Кредитный риск является сложным для оценки, поскольку в зависимости от субъекта носителя риска различают риск индивидуального заемщика (индивидуальный кредитный риск) и совокупный (портфельный) кредитный риск.

Кредитный индивидуальный риск - это риск, связанный с тем, что заемщик не сможет или не захочет выполнить свои обязательства по кредитному договору по возврату заемных средств и процентов за пользование этими средствами. Индивидуальный риск зависит от максимальной величины кредита (максимально возможных убытков) и вероятности их наступления.

Кредитный портфельный риск - это возможность уменьшения стоимости части активов банка или снижение их доходности относительно расчетного запланированного уровня в связи с динамикой структурных элементов кредитного портфеля, влияет на финансовое состояние банка и платежеспособность. Совокупный (портфельный) кредитный риск зависит как от величины индивидуальных кредитных рисков, так и от степени взаимозависимости между отдельными заемщиками. Чем меньше эта взаимозависимость, тем меньше совокупный кредитный риск.

Применение данного разграничения является обязательным как для выбора инструментария оценки кредитного риска, так и для обоснования решений по его регулирования и контроля.

Содержание количественной оценки индивидуального кредитного риска заключается в определении кредитоспособности заемщика и включает оценку вероятности выполнения им условий кредитного соглашения, а также масштаба потерь банка в случае реализации риска.

Кредитоспособность - это способность заемщика в конкретных условиях кредитования в полном объеме и в определенный кредитным соглашением срок рассчитаться по своим долговым обязательствам исключительно денежными средствами, генерируемых в ходе обычной деятельности.

Достоверность оценки кредитоспособности заемщика существенно влияет как на результаты конкретных кредитных сделок, так и на эффективность кредитной деятельности банка в целом. Точность оценки важна и для заемщика, ведь от нее зависит решение о предоставлении кредита и возможен его объем.

Следствием систематических ошибок в оценке кредитоспособности заемщиков может быть ухудшение качества кредитного портфеля, из-за чего банк вынужден увеличивать расходы на дополнительное резервирование. В лучшем случае это приводит к ухудшению финансового состояния банка, в худшем - к его банкротству. Чтобы избежать такой перспективы, следует разрабатывать и применять обоснованную методику оценки кредитоспособности заемщиков.

В условиях экономического подъема методы оценки кредитоспособности заемщиков, основываются только на анализе их финансово - хозяйственной деятельности, что, в основном, практикуют украинские банки, эффективны, но они дают ложные результаты, если отрасль, страна, региональная или мировая экономика вступают в фазу рецессии или наступает кризис.

Отраслевая принадлежность заемщика влияет на его устойчивость к макрошокам. Данный показатель, который можно определить как изменение рентабельности деятельности и / или объемов продажи под влиянием негативных изменений макроэкономических факторов, хотя и не определяется полностью отраслью, но зависит от принадлежности к определенной отрасли.

Отраслевая принадлежность также влияет на показатель потерь при дефолте (LGD - Loss Given Default),залога и их ликвидность. Отраслевая корреляция между вероятностями дефолта заемщиков (PD -Probability of Default), необходимой для правильной оценки ожидаемых и неожиданных потерь(резервов на потери по кредитам и экономического капитала), усиливается во время кризисов.

Региональная принадлежность заемщиков также существенная, поскольку нельзя применять одну и ту же методику оценки кредитоспособности к заемщикам в регионах, которые существенно различаются по социально-экономическим показателям и их динамикой.

Свойства продукта определяют существенную часть кредитных рисков. Определяя параметры кредитных продуктов, кредитную политику, методы продвижения продуктов, направленные на определенную аудиторию, банк определяет свой профиль риска. Свойства продукта непосредственно влияют на показатель потерь при дефолте, на распределение кредитной экспозиции (EAD - Exposureat Default), то есть активов под риском. В условиях кризиса, так же как и при росте рынка, оптимальность кредитных продуктов банка имеет существенное значение с точки зрения принятого риска.

Таким образом, модель оценки индивидуального кредитного риска, которую целесообразно применять в стрессовых условиях, должна, кроме данных о заемщике, включать региональные, отраслевые и макроэкономические данные, данные о кредитном продукте.

Итак, модель индивидуального кредитного риска представляет собой преобразование факторов риска в показатели оценки риска. При этом в любой модели или методике оценки всегда присутствуют неучтенные факторы. Факторы финансового состояния заемщика (финансовые показатели) отражают его кредитоспособность в текущий момент, а большая часть нефинансовых показателей формирует устойчивость в долгосрочной перспективе.

2. Классификация и содержание методов оценки непредвиденного кредитного риска, применяемые коммерческими банками

Центральное место в логической схеме оценки кредитного риска занимает оценка портфельного кредитного риска, которая позволяет банку объективно оценить такие важные для него характеристики кредитного риска, как необходимые резервы под ожидаемые потери по портфелю и экономический капитал под неожиданные потери.

В относительном выражении степень портфельного кредитного риска можно измерять с помощью такого коэффициента:

,(1)

,(1)

Этот коэффициент целесообразно применить при сравнении степеней уровня риска кредитных портфелей, т.е. при определении того, какой из кредитных портфелей более или менее рисковым.

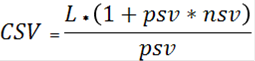

Запишем коэффициент CSV в таком виде:

(2)

(2)

Как видим, коэффициент CSV - это сумма двух слагаемых: L / psv и L × nsv. Первый из них является отношение средневзвешенного кредитного портфельного риска (L) к положительному среднего семи квадратичного отклонения кредитных рисков по сделкам кредитного портфеля (psv).

Поскольку, чем меньше значение (L) и чем больше значение (psv), тем меньше уровень риска кредитного портфеля, то, очевидно, что, чем меньше будет отношение L / psv, тем меньше будет и уровень риска кредитного портфеля.

Второе слагаемое является произведением средневзвешенного кредитного портфельного риска (L) на отрицательное среднее семиквадратичное отклонения кредитных рисков по сделкам кредитного портфеля(nsv). Поскольку, чем меньше будут значения этих показателей, тем меньше будет уровень риска кредитного портфеля, то, соответственно, чем меньше будет произведение этих показателей, тем меньше будет уровень риска кредитного портфеля.

Итак, чем меньше будут значения обоих слагаемых и, соответственно, их сумма, тем меньше будет уровень риска кредитного портфеля. Наименее рисковым из нескольких кредитных портфелей будет то портфель, у которого низкий коэффициент CSV.

Косвенные (качественные) методы измерения портфельного кредитного риска основываются преимущественно на методе экспертных оценок, применяемые для решения сложных, нестандартных экономических задач, а также в случаях, когда мнение экспертов выступает практически единственным источником информации. Метод экспертных оценок предполагает наличие определенной технологии опроса экспертов и обработки полученных сведений. Технология проведения экспертной оценки включает в себя формирование группы экспертов, организацию опроса экспертов, анализ экспертных оценок; подведение итогов работы экспертов и подготовку комплексного заключения по проблеме.

Оценка портфельного кредитного риска может предусматривать применение так называемых системных комплексов, основанных на использовании показателя VaR (Value - at - Risk), определяющий максимально возможные убытки от изменения стоимости финансового инструмента, портфеля активов, компании и т.д., что может произойти за данный период времени с заданной вероятностью его появления. Наиболее известными комплексами, получили статус стандарта, является CreditMetrics, KMV PortfolioManager,CreditRisk +, CreditPortfolioView. Модель портфельного кредитного риска предусматривает, что на входе модели - параметры индивидуального кредитного риска, а на выходе - необходимые резервы под ожидаемые потери по портфелям и экономический капитал под неожиданные потери.

В условиях кризиса необходимы макроэкономические сценарии, которые определяют влияние на финансовое состояние банка и его заемщиков ключевых параметров внешней среды.

Одной из наиболее эффективных технологий в данном направлении является методология стресс- тестирования, позволяет оценить стоимость кредитного портфеля в условиях рецессии или кризиса. Она должна позволять оценивать влияние, как отдельных негативных факторов, так и совокупности факторов - исторических и гипотетических сценариев - на ожидаемые потери, покрываемые резервами, и неожиданные потери по кредитному портфелю (субпортфелямы).

Результаты моделирования кредитного риска портфеля (в том числе с учетом стресс-тестирования) должны позволить оптимизировать кредитный портфель банка. Оптимизация направлена на такие важные вопросы, как: в каких регионах в условиях кризиса следует прекратить кредитования, какие отрасли выводить из портфеля (по регионам) и т.д..

Согласно подходу Центрального Банка стресс- тестирования - метод количественной оценки риска, который заключается в определении величины несогласованной позиции, которая подвергает банкриск, и в определении шоковой величины изменения внешнего фактора - валютного курса, процентной ставки и т.. Сочетание этих величин дает представление о том, какую сумму убытков или доходов получит банк в случае, если события будут развиваться по заложенными предположениями. Стресс-тестирование широко используется для оценки риска ликвидности, валютного риска и риска изменения процентной ставки. Как видим, регулятором не предусмотрено применение стресс -тестирования для оценки кредитного риска, в отличие от подхода центральных банков большинства развитых стран.

Преимуществом стресс- тестирования является то, что с его помощью можно определить, как изменится стоимость кредитного портфеля при изменении макроэкономических факторов риска, определяющих спад в экономике и влияют на кредитный портфель.

Результаты стресс- тестирования могут быть использованы для оптимизации кредитного портфеля -разработки рекомендаций по изменению лимитов по регионам присутствия банка, отраслями экономики, продуктами, видами залогов и т.д.. Для каждого из сценариев необходимо разработать план мероприятий, где будут описаны действия банка в случае наступления негативных событий. Таким образом, описанная совокупность методологических приемов и технологий позволяет эффективно оценить кредитный риск банка, как в условиях растущего рынка, так и в условиях кризиса.

Кредитные операции являются высокорисковым видом деятельности коммерческих банков. В целях снижения этих рисков банки с 1 января 1995 г. стали формировать специальный резерв на возможные потери по ссудам.

Указанный резерв обеспечивает создание банкам более стабильных условий финансовой деятельности и позволяет избегать колебаний величины прибыли банков в связи со списанием потерь по ссудам.

Классификация ссуд и формирование резерва осуществляются на основании следующих принципов:

соответствие фактических действий по классификации ссуд и формированию резерва требованиям настоящего Положения и внутренних документов кредитной организации;

комплексный и объективный анализ всей информации, относящейся к сфере классификации ссуд и формирования резервов:

своевременность классификации ссуды и формирования резерва и достоверность отражения изменений размера резерва в учете и отчетности.

Профессиональное суждение выносится по результатам комплексного и объективного анализа деятельности заемщика с учетом его финансового положения, качества обслуживания заемщиком долга по ссуде, а также всей имеющейся в распоряжении кредитной организации информации о любых рисках заемщика, включая сведения о внешних обязательствах заемщика, о функционировании рынка, на котором работает заемщик.

Источниками получения информации о рисках заемщика являются правоустанавливающие документы заемщика, его бухгалтерская, налоговая, статистическая и иная отчетность, дополнительно предоставляемые заемщиком сведения, средства массовой информации и другие источники, определяемые кредитной организацией самостоятельно. Кредитная организация должна обеспечить получение информации, необходимой и достаточной для формирования профессионального суждения о размере расчетного резерва.

Вся информация о заемщике, включая информацию о рисках заемщика, фиксируется в досье заемщика. Информация, использованная кредитной организацией для оценки качества ссуды, включая оценку финансового положения заемщика, должна быть доступна органам управления, подразделениям внутреннего контроля кредитной организации, аудиторам и органам банковского надзора.

Формирование резерва осуществляется кредитной организацией на момент получения информации о появлении кредитного риска и качества. При изменении финансового положения заемщика, изменении качества обслуживания ссуды, а также при наличии иных сведений о рисках заемщика кредитная организация обязана осуществить реклассификацию ссуды и при наличии оснований уточнить размер резерва.

Финансовое положение заемщика оценивается в соответствии с методикой, утвержденной внутренними документами кредитной организации, соответствующими требованиям Положения № 254-П.

Перечень показателей, используемых для анализа финансового положения заемщика, и порядок их расчета определяются кредитной организацией самостоятельно в зависимости от отрасли и сферы деятельности заемщика, задач анализа, с учетом всей имеющейся информации, как на отчетные, так и на внутримесячные даты.

Финансовое положение заемщика может быть оценено как:

«хорошее», если комплексный анализ производственной и финансово-хозяйственной деятельности заемщика и иные сведения о нем, включая информацию о внешних условиях, свидетельствуют о стабильности производства, положительной величине чистых активов, рентабельности и платежеспособности и отсутствуют какие-либо негативные явления, способные повлиять на финансовую устойчивость заемщика в перспективе. К негативным явлениям могут быть отнесены не связанные с сезонными факторами существенное снижение темпов роста объемов производства, показателей рентабельности, существенный рост кредиторской и дебиторской задолженности, другие явления;

«не лучше, чем среднее», если комплексный анализ производственной и финансово-хозяйственной деятельности заемщика и иные сведения о нем свидетельствуют об отсутствии прямых угроз текущему финансовому положению при наличии в деятельности заемщика негативных явлений, которые в обозримой перспективе могут привести к появлению финансовых трудностей; «плохое», если заемщик признан несостоятельным (банкротом).

В зависимости от качества обслуживания заемщиком долга ссуды относятся к одной из трех категорий: хорошее, среднее, неудовлетворительное обслуживание долга.

Обслуживание долга по ссуде может быть признано хорошим, если:

платежи по основному долгу и процентам осуществляются своевременно и в полном объеме;

имеется единичный случай просроченных платежей по основному долгу и процентам в течение последних 180 календарных дней.

Обслуживание долга по ссуде не может быть признано хорошим, если:

платежи по основному долгу и по процентам осуществляются за счет денежных средств и иного имущества, предоставленных заемщику кредитной организацией - ссудодателем прямо либо косвенно, либо кредитная организация - ссудодатель прямо или косвенно приняла на себя риски понесения потерь в связи с предоставлением заемщику денежных средств и иного имущества. Обслуживание долга признается неудовлетворительным, если: имеются просроченные платежи по основному долгу и по процентам в течение последних 180 календарных дней.

Определение категории качества ссуды осуществляется на основании профессионального суждения банка с учетом двух классификационных критериев: финансового положения заемщика и качества обслуживания долга (табл. 1).

Таблица 1. Определение категории качества ссуды с учетом финансового положения заемщика и качества обслуживания долга

| Обслуживание долга Финансовое положение | Хорошее | Среднее | Неудовлетворительное |

| Хорошее | Стандартные (I категория качества) | Нестандартные (II категория качества) | Сомнительные (III категория качества) |

| Среднее | Нестандартные (II категория качества) | Сомнительные (III категория качества) | Проблемные (IV категория качества) |

| Плохое | Сомнительные (III категория качества) | Проблемные (IV категория качества) | Безнадежные (V категория качества) |

Размер расчетного резерва определяется исходя из результатов классификации ссуды. Размеры расчетного резерва в зависимости от качества ссуды приведены в табл. 2.

Таблица 2. Величина расчетного резерва по классификационным ссудам

| Категория качества | Наименование | Размер расчетного резерва в процентах от суммы основного долга по ссуде,% |

| 1 категория качества (высшая) | Стандартные | |

| II категория качества | Нестандартные | от 1 до 20 |

| III категория качества | Сомнительные | от 21 до 50 |

| IV категория качества | Проблемные | от 51 до 100 |

| V категория качества (низшая) | Безнадежные |

По ссудам, отнесенным ко II-V категориям качества, резерв формируется с учетом обеспечения I и II категории качества.

Под обеспечением по ссуде понимается обеспечение в виде залога, банковской гарантии, поручительства, гарантийного депозита (вклада), отнесенное к одной из двух категорий качества обеспечения.

К обеспечению I категории качества могут быть отнесены:

залог, если в качестве предмета залога выступают: котируемые ценные бумаги государств, если указанные государства имеют инвестиционный рейтинг не ниже «ВВВ» по классификации S&P (Standard&Poor's) и не ниже аналогичного по классификациям «FitchIВСА», «Moody's», а также ценные бумаги центральных банков этих государств;

облигации Банка России;

ценные бумаги, эмитированные Министерством финансов Российской Федерации;

векселя Министерства финансов Российской Федерации;

гарантийный депозит (вклад);

гарантия Российской Федерации, банковская гарантия Банка России;

поручительства юридических лиц с высоким инвестиционным рейтингом.

К обеспечению II категории качества могут быть отнесены:

залог ценных бумаг, векселей, если они не могут быть отнесены к I категории качества;

залог земельных участков, предприятий, зданий, сооружений, квартир и другого недвижимого имущества и оборудования, залог сырья, материалов, готовой продукции, товаров и т.д. при наличии устойчивого рынка указанных предметов залога. При наличии обеспечения I и II категории качества минимальный размер резерва определяется по следующей формуле:

минимальный размер резерва. Резерв, формируемый кредитной организацией, не может быть меньше минимального размера резерва;

размер расчетного резерва;

коэффициент (индекс) категории качества обеспечения. Для обеспечения I категории качества принимается равным единице (1.0). Дня обеспечения II категории качества принимается равным 0,5;

Обi; - стоимость обеспечения соответствующей категории качества (за вычетом дополнительных расходов кредитной организации, связанных с реализацией обеспечения);

Ср - величина основного долга по ссуде.

Если ki * Обi>Сp, то принимается равным нулю (0).

С учетом оценки состояния перспектив реализации предметов залога (обращения взыскания на гаранта (поручителя, авалиста (акцептанта) формируемый кредитной организацией резерв может быть больше, чем определенный в соответствии с настоящим пунктом минимальный размер резерва.

Списание кредитной организацией нереальных для взыскания ссуд, в том числе объединенных в портфель однородных ссуд, осуществляется за счет сформированного резерва по соответствующей ссуде.

Одновременно кредитной организацией списываются относящиеся к нереальным для взыскания ссудам начисленные проценты.

Основы построения организационной и информационной инфраструктуры системы управления кредитным риском коммерческого банка

Управление кредитным риском - важная составляющая стратегии и тактики развития любой финансово-кредитного учреждения. Для российских банков эта деятельность приобретает особое значение, поскольку их кредитные портфели характеризуются высоким уровнем просроченной, пролонгированной и безнадежной задолженности, чрезмерной концентрацией кредитного риска. Для оценки кредитного риска проводится анализ кредитоспособности заемщика, под которым в российской банковской практике понимают наличие предпосылок для получения кредита, способность возвратить его в полном объеме и в определенный срок.

Кредитным комитетом Банка, согласно предоставленных ему полномочий, принимаются решения в отношении политики и процедур по управлению рисками, в том числе утверждение стандартов и подходов по управлению рисками.

Основным источником информации при оценке финансового состояния клиента - физического лица данные о нем, отражены в заявке на получение кредита.

Дополнительная информация формируется в ходе первичного контроля и контакта с заемщиком. Методика предусматривает несколько разделов для анализа:

Общие данные,

Финансовые показатели,

Характеристика кредита,

Нравственные качества заемщика.

Сложившееся мнение по итогам беседы более субъективной, но отражает в большей степени глубинные мотивы заемщика.

Внешность и образ клиента говорят об уровне его достатка и соответствующего образа жизни.

Конечная оценка кредитоспособности заемщика - физического лица производится на основании расчета показателей. Каждому показателю присваивается соответствующая вес, определяет его значимость. В зависимости от варианта ответа по каждому из параметров формируется балльная оценка путем умножения веса параметра на баллы варианта ответа. Сумма всех бальных параметров образует результат раздела. Сумма результатов всех разделов образует общий результат.

А совокупная характеристика кредитоспособности получает количественное выражение в виде суммы оценок всех показателей. На основе этого количественного выражения определяется класс заемщика.

В то же время методика оценки кредитоспособности заемщика имеет ряд недостатков. В частности к ним относятся:

Незначительное количество баллов, начисляется по показателям, характеризующими конечные результаты хозяйственной деятельности и эффективность использования финансовых ресурсов;

По используемой методике, за качественные показатели начисляется 20-30% от общей суммы количества баллов. Поэтому, можно сделать вывод, что недостаточно уделяет внимание конечным показателям работы заемщиков;

Данная методика включает значительную часть общих показателей, таких как срок проживания в данной местности заемщика; образование, кредитная история; структура доходов и другие показатели общего характера;

Значительное ранжирование заемщиков по классам кредитоспособности (5 классов:«А», «Б», «В», «Г», «Д»). Кроме того, заемщиков классов «Г» и «Д» нецелесообразно рассматривать на предмет выдачи кредита. Их следует объединить в один класс. Таким образом, достаточно четырех классов кредитоспособности «А», «Б», «В», «Г».

По некоторым финансовых коэффициентов баллы завышены в связи с тем, что шкала начисления баллов упрощенная, причем разница баллов максимальная - 25, минимальная - 0.

При оценке кредитоспособности заемщика необходимо увеличить количество финансовых коэффициентов, комплексно характеризующих финансовое положение. К ним необходимо отнести показатели, характеризующие финансовую устойчивость заемщика, его платежеспособность, эффективность использования собственных средств, рентабельность или прибыльность. Предложенная методика оценки кредитоспособности является ранжированием заемщиков по четырех классах «А», «Б», «В», «Г» с такими баллами:

класс «А» - 60 баллов и более;

класс «Б» - от 45 до 60 баллов;

класс «В» - от 30 до 45 баллов;

класс «Г» - менее 30 баллов.

Данная методика оценки кредитоспособности заемщика, конечно же, не может полностью исключить кредитный риск, но все же дает возможность глубже и всесторонне изучить потенциального заемщика, является оптимальным, и значение финансовых коэффициентов объективно характеризующих финансовое состояние клиентов.

Стратегия Банка по совершенствованию процесса приятия решений по сделкам, несущим кредитный риск, предполагает централизацию данного процесса в Департаменте рисков. Таким образом, обеспечивается снижение рисков в кредитном процессе при повышении качества кредитного портфеля.

Данная система дает возможность управлять рисками, оперативно контролировать структуру кредитного портфеля и принимать предупредительные управленческие решения, позволяющие снизить концентрацию всей совокупности банковских рисков.

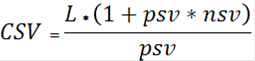

Используемую банком технологию оценки заемщиков физических лиц предлагается модернизировать следующим образом (рисунок 1).

кредитный риск коммерческий банк

Рис.1 Модернизированная схема проведения оценки заемщика - физического лица банком

Система должна состоять из двух аналитических блоков: блока анализа данных и блока принятия решений.

В блоке анализа системы осуществляется анализ данных о заемщиках банка, о выданных кредитах и истории их погашения. Блок анализа необходимо дополнить следующими запросами:

. получаемые доходы (используя базу банных Пенсионного фонда РФ);

. имеющаяся недвижимость, земельные участки, их площадь и месторасположение (используя базу данных Бюро технической инвентаризации и департамента Юстиции);

. наличие автотранспорта, его возраст (база данных ГБДД);

. подтверждение данных о регистрации (несмотря на предъявление паспорта, т. к. данные о регистрации могут быть фальшивыми - база данных ПВС);

. привлечение данных специализированных кредитных бюро о наличии срочных и погашенных кредитов в других банках.

Подобные запросы должны осуществляться на договорной основе, в режиме реального времени, в максимально быстрые сроки.

Использование системы рейтингов и улучшение качества внутренней аналитической отчетности по кредитному портфелю даст возможность в дальнейшем перейти к модели экономического капитала для покрытия кредитных рисков, соответствующей требованиям Базель-2.

Кроме того, в настоящее время осуществляется изменение процедуры мониторинга качества кредитной задолженности и обеспечения. Функции формирования профессиональных суждений по ссудам передаются из кредитных подразделений в Департамент рисков, что в результате повысит независимость данных суждений.

Несмотря на все недостатки, этот способ является более жестким при проведении оценки финансового состояния заемщиков, а, следовательно, и эффективным, поскольку путем тщательного отбора потенциальных клиентов снижает, тем самым, степень риска, присущего кредитной деятельности банка. В результате по конкретному запросу устанавливается соответствующий риск кредитования.

Управление кредитным рисков основано на оценке риска следующим способом:

- выбираются наиболее надежные заемщики и наименее рискованные объекты по размещению средств используя формализованные методики оценки и экспертного анализа рисков, обеспечивая при этом прогнозируемый уровень доходов;

стресс-тестирование портфелей активов банка, проводимое на регулярной основе и позволяющее оценить на основе экстремальных сценариев развития ситуации устойчивость Банка в условиях максимальных финансовых потерь по кредитным портфелям.

В части розничных кредитных рисков усовершенствован процесс принятия решения. В частности, в целях повышения качества оценки кредитоспособности заемщика усовершенствована работа скоринговых систем Банка, оптимизирован алгоритм расчета лимита кредитования, автоматизирован процесс получения и анализа информации о кредитной истории заемщиков в других банках (по данным бюро кредитных историй). Банк планирует развивать и совершенствовать принципы и подходы в управлении рисками розничного кредитования в соответствии с лучшей практикой группы ВТБ. В скоринговой модели существует до 25 параметров; качественная система учитывает множество факторов и параметров. Для каждого вида кредитования существует своя методика расчета скоринга. Информация о критериях отбора заемщиков являются внутренней информацией банка, так как их общедоступность приведет к увеличению доли мошенничества. Полученный показатель сравнивается с определенным количественным порогом установленным банком, который является линией безубыточности. Соответственно, на получение кредита может рассчитывать тот клиент, у которого интегральная величина данных выше этого порога.

Таблица 3 Таблица скоринговой оценки, внедряемая

| Параметр | Значение параметра | Скоринговый балл | |||

| Возраст, лет | до 20 | ||||

| 21-25 | |||||

| 26-30 | |||||

| 31-35 | |||||

| 36-50 | |||||

| 51-60 | |||||

| от 61 | |||||

| Семейное положение | холост (не замужем) | ||||

| женат (замужем) | |||||

| женат, но живет раздельно | |||||

| разведен(а) | |||||

| вдовец (вдова) | |||||

| Количество детей | нет | ||||

|

| Поделиться: |

Поиск по сайту

Все права принадлежать их авторам. Данный сайт не претендует на авторства, а предоставляет бесплатное использование.

Дата создания страницы: 2020-04-01 Нарушение авторских прав и Нарушение персональных данных

Поиск по сайту:

Читайте также:

Деталирование сборочного чертежа

Когда производственнику особенно важно наличие гибких производственных мощностей?

Собственные движения и пространственные скорости звезд