На практике используют два метода расчета денежных потоков – прямой и косвенный.

Прямой метод расчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. При этом операции группируются по трем видам деятельности:

· текущая (основная) деятельность - получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные/полученные проценты по кредитам и займам;

· инвестиционная деятельность - движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов;

· финансовая деятельность - получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов.

Необходимые данные берется из форм бухгалтерской отчетности: «Бухгалтерского баланса» и «Отчета о движении денежных средств.

Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за поступлением и расходованием денежных средств.

В долгосрочной перспективе прямой метод расчета величины денежных потоков дает возможность оценить уровень ликвидности активов.

В оперативном управлении финансами прямой метод может использоваться для контроля за процессом формирования выручки от продажи продукции (товаров, услуг) и выводов относительно достаточности денежных средств для платежей по финансовым обязательствам.

Недостатком этого метода является невозможность учесть взаимосвязи полученного финансового результата (прибыли) и изменения абсолютного размера денежных средств предприятия.

Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных средств. Расчет денежных потоков данным методом ведется от показателя чистой прибыли с необходимыми его корректировками в статьях, не отражающих движение реальных денег по соответствующим счетам.

Для устранения расхождений в формировании чистого финансового результата и чистого денежного потока производятся корректировки чистой прибыли или убытка с учетом:

· изменений в запасах, дебиторской задолженности, краткосрочных финансовых вложениях, краткосрочных обязательствах, исключая займы и кредиты, в течение периода;

· неденежных статей: амортизация внеоборотных активов; курсовые разницы; прибыль (убыток) прошлых лет, выявленная в отчетном периоде и другое;

· иных статей, которые должны найти отражение в инвестиционной и финансовой деятельности.

В методических целях можно выделить определенную последовательность осуществления таких корректировок.

На первом этапе устраняется влияние на чистый финансовый результат операций неденежного характера. Например, выбытие объектов основных средств и нематериальных активов вызывает учетный убыток в размере их остаточной стоимости. Вполне понятно, что никакого воздействия на величину денежных средств операции списания с баланса остаточной стоимости имущества не оказывают, поскольку связанный с ними отток средств произошел значительно раньше – в момент его приобретения. Следовательно, сумма убытка в размере недоамортизированной стоимости должна быть добавлена к величине чистой прибыли.

На втором этапе корректировочные процедуры выполняются с учетом изменений в статьях оборотных активов и краткосрочных обязательств. Цель проведения корректировок состоит в том, чтобы показать, за счет каких статей оборотных активов и краткосрочных обязательств произошло изменение суммы денежных средств в конце отчетного периода по сравнению с его началом. Увеличение статей оборотных активов характеризуется использованием средств и, следовательно, расценивается как отток денежных средств. Уменьшение статей оборотных активов характеризуется высвобождением средств и расценивается как приток денежных средств.

1.4 Эффективность использования денежных средств.

Эффективность работы предприятия зависит от многих факторов, которые можно разделить на внешние, оказывающие влияние вне зависимости от интересов предприятия, и внутренние, на которые предприятие может и должно активно влиять. Эти факторы могут быть, как положительными, так и отрицательными. Ущерб от данных факторов может быть снижен при эффективном и правильном использовании денежных средств.

Внешним проявлением финансовой устойчивости выступает платежеспособность. Платежеспособность - это способность предприятия своевременно и полностью выполнить свои платежные обязательства, вытекающих из торговых, кредитных и иных операций платежного характера. Оценка платежеспособности предприятия определяется на конкретную дату.

Способность предприятия вовремя и без задержки платить по своим краткосрочным обязательствам называется ликвидностью. Ликвидность предприятия - это способность предприятия своевременно исполнять обязательства по всем видам платежей. Иначе говоря, предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы. Основные средства (если только они не приобретаются с целью дальнейшей перепродажи), как правило, не являются источниками погашения текущей задолженности предприятия в силу своей специфической роли в процессе производства и, как правило, из-за затруднительных условий их срочной реализации.

Предприятие может быть ликвидным в той или иной степени, поскольку в состав текущих активов входят самые разнородные оборотные средства, среди которых имеются как легко реализуемые, так и труднореализуемые.

Ликвидность активов - это способность активов трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период трансформации, тем выше ликвидность активов.

В ходе анализа ликвидности решаются следующие задачи:

оценка достаточности средств, для покрытия обязательств, сроки которых истекают в соответствующие периоды;

определение суммы ликвидных средств и проверка их достаточности для выполнения срочных обязательств;

оценка ликвидности и платежеспособности предприятия на основе ряда показателей.

В то же время в составе краткосрочных пассивов обычно выделяются обязательства различной степени срочности. Отсюда одним из способом оценки ликвидности на стадии предварительного анализа является сопоставление определенных элементов актива и пассива между собой. С этой целью обязательства предприятия группируются по степени их срочности, а его активы - по степени ликвидности (скорости возможной реализации). Так, наиболее срочные обязательства предприятия (срок оплаты которых наступает в текущем месяце) сопоставляются с величиной активов, обладающих максимальной ликвидностью (денежные средства, легко реализуемые ценные бумаги). При этом часть срочных обязательств, остающихся необеспеченными, должна уравновешиваться менее ликвидными активами - дебиторской задолженностью предприятий с устойчивым финансовым положением, легко реализуемыми запасами товарно-материальных ценностей. Прочие краткосрочные обязательства соотносятся с такими активами, как дебиторы, готовая продукция, производственные запасы и др.

Ликвидность означает способность предприятия переводить активы предприятия в ликвидные средства (наличные и безналичные денежные средства), при этом процесс перевода активов в ликвидные средства может происходить как с потерей, так и без потери балансовой стоимости активов, то есть скидками с цены.

Анализ ликвидности предприятия, а, следовательно, и баланса проводят двумя методами:

1. групповой метод;

2. метод коэффициентов.

Групповой методявляется более подробным, когда средства по активу группируются по степени их ликвидности в порядке убывания, а обязательства по пассиву группируются по срокам их погашения в порядке их возрастания. Этот метод показывает возможность реализации материальных и других ценностей для превращения их в денежные средства, при этом все имущество по степени ликвидности подразделяют на четыре группы:

первоклассные ликвидные средства - все виды денежных средств (наличные и безналичные);

быстрореализуемые активы - краткосрочные финансовые вложения (ценные бумаги со сроком погашения до 12 месяцев), вложения, для обращения которых в денежные средства требуется определенное время, в эту группу активов включаются дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, прочие оборотные активы;

среднереализуемые активы - долгосрочные финансовые вложения (все остальные ценные бумаги), запасы сырья, материалов, малоценные и быстроизнашивающиеся предметы, незавершенное производство, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, прочие запасы и затраты;

труднореализуемые или неликвидные активы - имущество, предназначенное для текущей хозяйственной деятельности (нематериальные активы, основные средства и оборудование к установке, капитальные и долгосрочные финансовые вложения, то есть итог раздела 1 актива баланса).

Метод коэффициентов служит для быстрой оценки способности предприятия выполнять свои краткосрочные обязательства.

Рассмотрим каждый метод подробнее.

В зависимости от степени ликвидности активы предприятия делятся на следующие группы:

А1 - наиболее ликвидные активы. Сюда входят все денежные средства предприятия и краткосрочные финансовые вложения.

А2 - быстрореализуемые активы, то есть активы, для обращения которых в наличные средства требуется определенное время. Сюда включают дебиторскую задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, прочие оборотные средства.

А3 - медленнореализуемые активы, то есть активы, которые уже менее ликвидны. Сюда включают запасы, НДС по приобретенным ценностям, дебиторскую задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

А4 - труднореализуемые активы, то есть активы, которые используются на предприятии длительное время. Сюда включают все внеоборотные активы.

Таким образом, группы А1, А2, А3 являются постоянно меняющимися активами и называются текущие активы.

В зависимости от сроков погашения обязательств пассивы предприятия делятся на следующие группы:

П1 - наиболее срочные обязательства. Сюда входят кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные пассивы, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

П2 - краткосрочные пассивы. Сюда входят краткосрочные заемные средства, подлежащие погашению в течение 12 месяцев после отчетной даты.

П3 - долгосрочные пассивы. Сюда включают все долгосрочные пассивы.

П4 - постоянные пассивы. Это весь четвертый раздел баланса, а также статьи “Доходы будущих периодов”, “Фонды потребления”, “Резервы предстоящих расходов и платежей”.

При этом стоит отметить, что группы П1, П2, П3 являются внешними обязательствами предприятия.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если выполняются следующие неравенства:

Для определения баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1 ≥ П1

А1 ≥ П1

А2 ≥ П2

А3 ≥ П3

А4 ≤ П4

Ликвидность - одна из важнейших характеристик финансового состояния фирмы, определяющая возможность предприятия своевременно оплачивать счета и фактически является одним из показателей банкротства.

Для оценки платежеспособности предприятия используется три относительных показателя, различающиеся набором ликвидных активов, рассматриваемых в качестве покрытия краткосрочных обязательств.

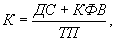

Коэффициент абсолютной (мгновенной) ликвидности отражает способность предприятия выполнять краткосрочные обязательства за счет свободных денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности. Краткосрочные обязательства корректируются на статьи "Доходы будущих периодов", "Резервы предстоящих расходов и платежей", а также "Фонды потребления".

где

где

ДС - денежные средства,

КФВ - краткосрочные финансовые вложения,

ТП - скорректированные текущие пассивы.

Основным фактором повышения уровня абсолютной ликвидности является равномерное и своевременное погашение дебиторской задолженности.

Этот коэффициент показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Рекомендуется проводить анализ динамики данных показателей, дополняя его сравнительным анализом материалов по предприятиям, имеющим аналогичную ориентацию своей хозяйственной деятельности.

Коэффициент быстрой ликвидности показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности. При расчете данного показателя основным вопросом является разделение текущих активов на ликвидную и трудноликвидную части.

Этот вопрос в каждом конкретном случае требует отдельного исследования, т.к. к ликвидной части можно безоговорочно можно отнести лишь денежные средства.

Показатель исчисляется по более узкому кругу текущих активов, когда из расчета исключены производственные запасы. Дело здесь не только в значительно меньшей ликвидности запасов, но и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут оказаться существенно ниже затрат по их приобретению. В условиях рыночной экономики типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов. Анализируя динамику этого коэффициента, следует обращать внимание и на факторы, обусловившие его изменение. Если рост коэффициента быстрой ликвидности был связан в основном с ростом неоправданной дебиторской задолженности, то это не характеризует деятельность предприятия с положительной стороны. Коэффициент быстрой ликвидности равен сумме денежных средств, расчетов и прочих активов, деленной на сумму текущих обязательств.

где ДЗ - дебиторская задолженность.

Для повышения уровня текущей ликвидности необходимо способствовать росту обеспеченности запасов собственными оборотными средствами, для чего следует увеличивать собственные оборотные средства и обоснованно снижать уровень запасов.

Коэффициент текущей ликвидности показывает платежные возможности организации при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов.

где ТА - текущие активы,

ТП - скорректированные текущие пассивы.

Уровень коэффициента текущей ликвидности непосредственно определяется наличием долгосрочных источников формирования запасов.

Для повышения уровня рассматриваемого коэффициента необходимо пополнять реальный собственный капитал предприятия и обоснованно сдерживать рост внеоборотных активов и долгосрочной дебиторской задолженности.

Если коэффициент текущей ликвидности меньше нормативного, но намечается тенденция этого показателя к росту, то рассчитывается коэффициент восстановления платежеспособности (Кв.п.) за период, равный 6 месяцам:

Кв.п.= (Кт.л.1 + 6/Т(Кт.л.1 – Кт.л.0)) / Кт.л.норм,

где Кт.л.1 и Кт.л.0 - соответственно фактическое значение коэффициента текущей ликвидности в конце и в начале отчетного периода;

Кт.л.норм - нормативное значение коэффициента текущей ликвидности (возьмем равное 2);

6 – период восстановления платежеспособности;

Т – отчетный период, мес. (например, год).

Если Кв.п. > 1, то у предприятия есть реальная возможность восстановить платежеспособность, и наоборот, если Кв.п. < 1, предприятие не может сделать это за короткое время.

Коэффициент утраты платежеспособности (Ку.п.) рассчитывается, если фактический уровень Кт.л. равен нормативному значению на конец периода или выше его. Но наметилась тенденция к его снижению. Данный коэффициент рассчитывается за период, равный 3 месяцам:

Ку.п.= (Кт.л.1 + 3/Т(Кт.л.1 – Кт.л.0)) / Кт.л.норм.

При Ку.п. > 1 предприятие имеет реальную возможность сохранить платежеспособность в течение 3 месяцев, и наоборот.

Рассмотренные коэффициенты ликвидности имеют следующие недостатки:

1. статичность - указанные показатели рассчитываются на основе балансовых данных, характеризующих имущественное положение предприятия по его состоянию на конкретную дату, и, следовательно, одномоментны. Отсюда вытекает необходимость анализа их динамики за несколько периодов;

2. возможность завышения значений показателя, вследствие включения в состав текущих активов так называемых «мертвых» статей, например неликвидных запасов товарно-материальных ценностей;

3. малая информативность для прогнозирования будущих денежных поступлений платежей, а именно это является главной задачей анализа текущей платежеспособности;

4. возможность завышения показателей за счет «неликвидной» дебиторской задолженности;

5. наличие потенциальных обязательств, неотражаемых в балансе и неучитываемых при расчете коэффициентов ликвидности. Именно поэтому международные стандарты финансовой отчетности указывают на необходимость раскрытия полной суммы финансовых обязательств в пояснительной записке;

6. игнорирование перспективы выплат, способных повлечь значительный отток денежных средств в будущем.

7. Анализ платежеспособности предприятия показал, что в отчетном году наблюдается рост коэффициента абсолютной ликвидности: 0,24 на начало года и 0,44 на конец года. Следовательно, на конец года на 44 % текущие обязательства предприятия покрываются наиболее ликвидными активами. Таким образом, его значение на начало года соответствует к нормативу (0,2; 0,3), а на конец года превышает его. Однако, превышение норматива может свидетельствовать о недостаточно эффективном использовании имеющихся у предприятия денежных средств.

8. В динамике коэффициента промежуточной ликвидности также наблюдаются положительные тенденции. На начало года он составлял 0,44, а к концу его значение составило 0,86, то есть данный коэффициент достиг нормативного значения.

9. Значение коэффициента текущей ликвидности на начало года не соответствовало нормативному значению (0,92), к концу года он возрос на 0,4 пункта, составил 1,32 и, таким образом, его значение приблизилось к нормативу.

10. В заключение можно сделать вывод, что у предприятия значительно повысилась платежеспособность за отчетный период.

11. Поскольку коэффициент текущей ликвидности значительно ниже нормативного значения, то целесообразно рассчитать коэффициент восстановления платежеспособности:

12. Кв.п.= (Кт.л.1 + 6/Т(Кт.л.1 – Кт.л.0)) / Кт.л.норм = (1,3196 + 6/12(1,3196 – 0,9166))/2 = 1,5211

13. Так как коэффициент восстановления платежеспособности равен 1,5211, что больше 1, то у предприятия есть реальная возможность восстановить платежеспособность в ближайшие 6 месяцев.

14. Таким образом, можно сделать вывод, что анализируемое предприятие обладает достаточно хорошей платежеспособностью и имеет существенные предпосылки для ее укрепления.

15. Кроме рассмотренных показателей на практике используются также группа показателей платежеспособности, рассчитываемых как отношение поступлений и платежей. Такие показатели могут рассчитываться применительно как к денежным потокам от операционной деятельности, так и к денежным потокам предприятия в целом.

16. Базовая формула расчета данного показателя имеет следующий вид

17. Начальный остаток денежных средств+ поступления за период

18. Кплатежеспособности= Платежи за период

19. Расчет данного коэффициента полезен для того, чтобы показать, насколько при неблагоприятных условиях могут сократиться поступления денежных средств, чтобы при этом можно было осуществить необходимые платежи. Например, если значение коэффициента составляет 1,2, то можно сказать, что при сокращении денежных поступлений на 20% предприятие сможет обеспечить текущие платежи. Очевидно, что значение данного показателя не может быть меньше 1.

20. Другим вариантом расчета этого показателя является следующий:

21. Поступления

22. Кплатежеспособности= Платежи

23. Значение данного показателя также не должно быть меньше 1. В противном случае можно говорить о том, что текущих поступлений недостаточно для осуществления текущих платежей и предприятие осуществляет последние за счет имеющегося на начало анализируемого периода остатка денежных средств.

25. На практике для более точной и достоверной информации предприятиям лучше наравне с анализом движения денежных средств3, производить расчет данных показателей. Затем можно судить об эффективности движения денежных средств, выявлять причины и использовать методы по более эффективному их использованию.