Одна из первых форм кредитных отношений в экономике, породившая вексельное обращение и тем самым активно способствовавшая развитию безналичного денежного оборота, находя практическое выражение в финансово-хозяйственных отношениях между юридическими лицами в форме реализации продукции или услуг с отсрочкой платежа. Основная цель этой формы кредита — ускорение процесса реализации товаров. а следовательно, извлечения заложенной в них прибыли.

Коммерческий кредит можно охарактеризовать как кредит, предоставляемый в товарной форме продавцами покупателям в виде отсрочки платежа за проданные товары. Он предоставляется под обязательства должника (покупателя) погасить в определенный срок как сумму основного долга, так и начисляемые проценты.

Применение коммерческого кредита требует наличия у продавца достаточного резервного капитала на случай замедления поступлений от должников.

Выделяют пять основных способов предоставления коммерческого кредита:

· вексельный способ;

· открытый счет;

· скидка при условии оплаты в определенный срок;

· сезонный кредит;

· консигнация.

При вексельном способе после поставки товаров продавец выставляет тратту на покупателя, который, получив коммерческие документы, акцептует ее, т.е. дает согласие на оплату в указанный на ней срок. Другой способ - скидка при условии оплаты в определенный срок. Этот способ предусматривает условие, что если платеж будет произведен покупателем в течение оговоренного в контракте периода после выписки счета, то из цены будет вычтена скидка. В противном случае, вся сумма должна быть выплачена в установленный срок.

Согласно договору об открытом счете, однажды принятому обеими сторонами, покупатель может делать периодические закупки без обращения за кредитом в каждом отдельном случае. Обычный порядок осуществления сделки таков: когда покупатель заказывает товар, он немедленно отгружается, а платеж за него производится в установленные сроки после получения счета.

Сезонный кредит обычно применяется в производстве игрушек, сувениров и других изделий массового потребления. Этот способ разрешает розничным торговцам покупать товары в течение всего года с целью организации необходимых запасов перед пиком сезонных продаж и позволяет отсрочить платеж производителю до конца распродажи. Например, производители игрушек разрешают торговцам закупать игрушки за несколько месяцев до Рождества, а платить за товар - в январе-феврале. Главное преимущество при этом способе - возможность выпуска продукции без дополнительных расходов на складирование, хранение и т.д.

Консигнация - способ, при котором розничный торговец может просто получить товарно-материальные ценности без обязательства. Если товары будут проданы, то будет осуществлен и платеж производителю, а если нет, то розничный торговец может вернуть товар производителю без выплаты неустойки. Консигнация обычно применяется при реализации новых, нетипичных товаров, спрос на которые трудно предположить. Примером может служить практика производства и продажи новых учебников для институтов. Книгоиздатели посылают свои книги в институтские магазины с условием их возврата, если они не будут куплены.

Само собой разумеется, что любой из этих способов может быть наиболее эффективным в конкретных рыночных условиях. Выбор наиболее эффективного способа - главная задача кредитной политики каждой корпорации.

Как уже было сказано, инструментом коммерческого кредита традиционно является вексель, выражающий финансовые обязательства заемщика по отношению к кредитору. Наибольшее распространение получили две формы векселя — простой вексель, содержащий прямое обязательство заемщика на выплату установленной суммы непосредственно кредитору, и переводный (тратта), представляющий письменный приказ заемщику со стороны кредитора о выплате установленной суммы третьему лицу либо предъявителю векселя. В современных условиях функции векселя часто принимает на себя стандартный договор между поставщиком и потребителем, регламентирующий порядок оплаты реализуемой продукции на условиях коммерческого кредита.

Вексель - это разновидность долгового обязательства, составленного в строго определенной форме, дающего бесспорное право требовать уплаты обозначенной в векселе суммы по истечении срока, на который он выписан. Вексель - это строго формальный документ, и отсутствие любого из обязательных реквизитов делает его недействительным; это безусловное денежное обязательство, т.к. приказ его оплатить и принятие обязательств об оплате не могут быть ограничены никакими условиями; это абстрактное обязательство, т.к. в его тексте не допускаются никакие ссылки на основание его выдачи. Предметом вексельного обязательства могут быть только деньги.

Векселя бывают:

· простые;

· переводные.

Простой вексель (соло-вексель)выписывается и подписывается должником и содержит его безусловное обязательство уплатить кредитору определённую сумму в обусловленный срок и в определённом месте.

Переводной вексель (тратта) выписывает и подписывает кредитор (трассант). Он содержит приказ должнику (трассату) оплатить в указанный срок обозначенную в векселе сумму третьему лицу (ремитенту). Переводной вексель как таковой не имеет силы законного платежного средства, а является лишь представителем действительных денег, поэтому в практике принято, что должник-трассат обязан письменно подтвердить своё согласие произвести платеж по векселю в обозначенный срок, т.е. совершить акцепт тратты.

Гарантией платежей по траттам и простым векселям является их авалирование (подтверждение) банками. Аваль означает гарантию платежа по векселю со стороны банка, если должник не выполнил в срок обязательств по векселю. Аваль даётся на лицевой стороне векселя.

Кроме деления векселей на простые и переводные, они могут также быть товарные, финансовые, банковские, бланковые, дружеские, бронзовые, обеспечительские.

Товарные (коммерческие) векселя используются во взаимоотношениях покупателя и продавца в реальных сделках с поставкой продукции или услуг.

Финансовые векселя имеют в своей основе ссуду, выдаваемую предприятием за счет имеющихся свободных средств другому предприятию; к финансовым отнесены также векселя, оформляющие просроченную кредиторскую задолженность предприятий.

Банковские векселя в последнее время получили широкое распространение. Они удостоверяют, что предприятие внесло в банк депозит в сумме указанной в векселе при предъявлении его к уплате в указанный срок, при этом на вексель начисляется определённый процентный доход. В данном случае вексель фактически выполняет роль депозитного сертификата.

В бланковом векселе покупатель акцептует пустой формуляр векселя, который в дальнейшем будет заполнен продавцом. Такая ситуация возможна когда в ходе переговоров не установлены окончательная цена товара (или она может измениться в результатах доставки) и срок поставки. Естественно, что такой вексель может быть выписан только сторонами, доверяющими друг другу, так как при внесении в него суммы, отличной от согласованной с плательщиком, последний все равно вынужден будет ее заплатить.

Дружеские векселя выдаются людьми, безусловно доверяющими друг другу. При этом одно лицо в целях помощи предприятию, испытывающему финансовые трудности, акцептуем его вексель для того, чтобы последнее либо расплатилось со своими должниками, либо учло его в банке. Предполагается, что выписавший вексель в дальнейшем изыщет средства, чтобы самому погасить его.

Бронзовый вексель – это вексель, не имеющий реального обеспечения, выписанный на вымышленное лицо. Доход по такому векселю мошенники получают путем учета его в банке. Бронзовые векселя могут выписывать и на реальные фирмы, при этом две фирмы обмениваются векселями и учитывают их в разных банках. Перед сроком погашения первых векселей они снова выписывают векселя друг на друга и с помощью их учета пытаются погасить их старую ссуду.

В Украине дружеские и бронзовые векселя запрещены.

Обеспечительский вексель выписывается для обеспечения ссуды ненадежного заёмщика. Он хранится на депонированном счете заёмщика и не предназначается для дальнейшего оборота. Если платеж совершается в срок, то вексель погашается, а если нет – то должнику предъявляются претензии.

Коммерческий кредит принципиально отличается от банковского:

* в роли кредитора выступают не специализированные кредитно-финансовые организации, а любые юридические лица, связанные с производством либо реализацией товаров или услуг; предоставляется исключительно в товарной форме; ссудный капитал интегрирован с промышленным или торговым, что в современных условиях нашло практическое выражение в создании финансовых компаний, холдингов и других аналогичных структур, включающий в себя предприятия различной специализации и направлений деятельности;

* средняя стоимость коммерческого кредита всегда ниже средней ставки банковского процента на данный период времени;

* при юридическом оформлении сделки между кредитором и заемщиком плата за этот кредит включается в цену товара, а не определяется специально, например, через фиксированный процент от базовой суммы.

В современных условиях на практике применяются в основном три разновидности коммерческого кредита:

кредит с фиксированным сроком погашения;

кредит с возвратом лишь после фактической реализации заемщиком поставленных в рассрочку товаров;

кредитование по открытому счету, когда поставка следующей партии товаров на условиях коммерческого кредита осуществляется до момента погашения задолженности по предыдущей поставке.

В зарубежной практике коммерческий кредит получил исключительно широкое распространение. Например, в Италии до 85% от суммы сделок в оптовой торговле осуществляются на условиях коммерческого кредита, причем средний срок по нему составляет около 60 дней, что существенно превышает срок фактической реализации товаров непосредственным потребителям. В Украине эта форма кредитования до последнего времени была ограничена сферой обращения. В других отраслях ее распространению объективно препятствовали такие факторы, как высокие темпы инфляции, кризис неплатежей, ненадежность партнерских связей, недостатки конкретного права.

Тест

| № вопроса | Вариант ответа | № вопроса | Вариант ответа | № вопроса | Вариант ответа |

| 2,4 | |||||

Задача 4.

Основные производственные фонды – 2825 тыс грн.

Ввод осуществляется 1 февраля – 40 тыс грн, в мае – 50 тыс грн, 1 августа – 70 тыс грн, в ноябре – 10 тыс грн.

Вывод осуществляется в феврале – 6 тыс грн, а мае – 4 тыс грн, 1 августа – 8 тыс грн, 1 ноября – 50 тыс грн

Определить:

1) Среднегодовую стоимость ОПФ

2) Выходящую стоимость ОПФ

3) Коэффициент выбытия

4) коэффициент обновления

Решение:

1) Среднегодовая стоимость ОПФ:

где Сп.р. – стоимость основных фондов на начало года;

Сн, Св — стоимость фондов, которые соответственно поступили и выбыли в течение расчетного года;

Nпр,Nн пр — количество месяцев, когда фонды на протяжении года соответственно работали и не работали.

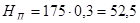

2) Выходящая стоимость ОПФ:

ОПФВЫБ = 6 + 4 + 8 + 50 = 68 тыс грн

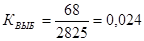

3) Коэффициент выбытия

где Фвыб. - стоимость выбывающих основных фондов, руб.;

Фн.г. - стоимость основных фондов на начало года, руб.

4) коэффициент обновления

где Фвв. - стоимость введенных основных фондов в течение года, руб.;

Фк.г. - стоимость основных фондов на конец года, руб.;

Задача 12.

Денежное поступление 2500 грн

Затраты на 1 грн товарной продукции 0,8 грн

Штрафы, пени 20 грн

Налог на прибыль 30%

Налог на землю 10%

АС 10%

Налог на транспорт 10%

Определить прибыль

Решение:

Прибыль от реализации продукции определяется следующим расчетом

Рр=Np-Sp-Pндс-Ра,

где Np – выручка от реализации продукции (работ, услуг);

Sp – затраты на производство реализованной продукции, включаемые в себестоимость; Рндс – налог на добавленную стоимость;

Ра – величина акцизов.

грн.

грн.

Налог на землю:

грн.

грн.

Налог на транспорт:

грн

грн

Балансовая прибыль = 250 – 50 -20 = 175 грн

Налог на прибыль

грн

грн

Прибыль:

грн.

грн.

Прибыль предприятия после уплаты штрафов, пени и обязательных налогов составляет 122,5 грн.

Задача 18

Определите среднегодовую стоимость ОФ, если

1. Стоимость ОФ на начало года 200 тыс грн

2. Введено:

Апрель 40 тыс грн

Июнь 30 тыс грн

Октябрь 50 тыс грн

3. Выбыло:

Июнь 10 тыс грн

Ноябрь 15 тыс грн

Решение:

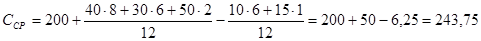

Среднегодовая стоимость ОПФ:

где Сп.р. – стоимость основных фондов на начало года;

Сн, Св — стоимость фондов, которые соответственно поступили и выбыли в течение расчетного года;

Nпр,Nн пр — количество месяцев, когда фонды на протяжении года соответственно работали и не работали.

тыс грн

тыс грн

Задача 21

Определить рентабельность производственных фондов если выпуск товарной продукции составил 18 тыс грн по полной себестоимости, рентабельность изделия 12%. Стоимость ОФ 12 тыс грн. Оборотные средства 6 тыс грн. Прочая прибыль 100 тыс грн

Решение:

Фондорентабельность (ФР) показывает эффективность использования основных средств и прочих внеоборотных активов:

тыс грн.

тыс грн.

Список литературы

Бернстайн Л. Анализ финансовой отчетности: теория, практика и интерпретация. – М.: Финансы и статистика, 2003.-

Грачев А. Финансовая устойчивость предприятия: анализ, оценка и управление. Учебно-практическое пособие. – М.: ДиС, 2004.

Ковалев В. Финансовая отчетность и ее анализ (основы балансоведения): Учеб. пособие. - М.:Проспект, 2004.-

Селезнева Н., Ионова А. Финансовый анализ. Управление финансами. Учебное пособие для вузов. 2-е изд., перераб. и доп.- М.: Юнити-Дана, 2003.-

Ефимова О.В. «Как анализировать финансовое положение предприятия».М.Издание;.

Федорова Г. Финансовый анализ предприятия при угрозе банкротства. Учебное пособие. – М.: Омега-Л, 2003.

Романов А.Н. Лукасевич И.А. «Оценка коммерческой деятельности предпринимательства; опыт зарубежных корпораций – М. Финансы и статистика, Банки и биржы, 1993.

[1] Хорин А.Н. Отчёт о движении денежных средств. // Бухгалтерский учёт. 2002. - №5 С.58

[2] ФЗ от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле»