3.1 Виды финансирования извне:

Потребность в привлечении заемных средств может возникнуть в результате отклонений в нормальном ходе кругооборота средств по независящим от предприятия причинам: необязательность партеров, чрезвычайные обстоятельства, и т.д.; в ходе проведения реконструкции и технического перевооружения производства; из-за отсутствия достаточного стартового капитала; из-за наличия сезонности в производстве, заготовках, переработке, снабжении и сбыте продукции и по другим причинам.

Вопрос о том, как финансировать те или иные активы предприятия – за счет краткосрочного или (долгосрочного заемного и собственного) капитала, можно обсуждать в каждом конкретном случае. Однако предприятия часто следует правилу, согласно которому элементы основного капитала, а также наиболее стабильная часть оборотного капитала (например страховые запасы, часть дебиторской задолженности) должны финансироваться за счет долгосрочного капитала. Остальная часть оборотных активов, величина которых зависит от товарного потока, наоборот, финансируется за счет краткосрочного капитала.

Все внимание источники финансирования попадают в две категорий: финансирования путем получения кредитов (кратко и долгосрочных) и выпуска ценных бумаг (кроме акций (рис. 3).

3.1.1. Коммерческий кредит:

Предприятие может получить его при выпуске товаров или создании производственного запаса у поставщиков. Для многих мелких предприятий он является важнейшим источником финансирования. Хотя упущенная выгода при использовании коммерческого кредита не отражается в учете, тем не менее она может представлять собой значительную величину, если поставщик предоставляет покупателю скидку с цены при плате сделки в более короткие сроки, чем определенно в договоре. Здесь нужно обратить внимание на то, что предприятие, получающее коммерческий кредит, должно обратить внимание на проблему зависимости. Поставщик может назвать фирму навязать фирме невыгодные цены или товар более низкого качества, потребовать прекращения деловых контактов с конкурентами.

3.1.2 Банковская ссуда:

Комбанки наиболее часто используются предприятиями в качестве источников краткосрочных и долгосрочных источников кредитов. При взятии у банка заемных средств предприятие заключает с ним кредитный договор в котором определяются условия предоставления ссуды (срок кредита, условия его погашения), однако еще до заключения договора предприятие должно определить возможности его погашения, т.е. оценить источники, из которых будет погашаться ссуда. Источниками могут быть как собственные средства, имеющиеся при взятии кредита, так и вырученные от реализации продукции.

Для определения возможности предприятия рассчитаться со своими долгами применяют показатели платежеспособности или, иными словами, структуры капитала:

1.) Коэффициент собственности:

Этот коэффициент характеризует соотношение интересов. Коэффициент, который обеспечит достаточно стабильное финансовое положение в глазах кредиторов, считается равным 60%.

Различают следующие формы банковских кредитов:

1) текущие (лимитируемые) кредиты- используются, когда потребность в капитале у заемщиков непостоянна (направленная для финансирования товарного запаса, запаса готовой продукции);

2) кредит по простому ссудному счету – выдается вся сумма кредита полностью. Используется для финансирования элементов основного капитала.

3.1.3 Факторинг:

Основной принцип – покупка фактор – фирмой (банком) у своего клиента-поставщика требований к его покупателям. Фактически фактор (банк покупает дебиторскую задолженность. В течении 2-3 дней он оплачивает от 70 до 80% требований в виде аванса. Оставшаяся часть выплачивается клиенту банка после поступления средств.

Т.о., банк фактически финансирует клиента. Факторинг обеспечивает следующие преимущества:

1) осуществляется финансирование клиента сразу же, не дожидаясь срока платежа;

2) дает 100%-ную гарантию на получение всех платежей, уменьшая финансовый риск предприятия;

3) предприятие уменьшает свои расходы за счет сокращения персонала бухгалтерии, т.к. фактор- фирма берет на себя обязательства по ведению дебиторского учета;

4) факторы – фирмы (банки) могут регулярно информировать своих клиентов о платежеспособности покупателей, т. к. банки связаны между собой и через компьютерную систему могут круглосуточно получать сбытовую, финансовую информацию покупателей.

Стоимость факторинговых услуг складывается из 2х элементов:

- комиссионные, которые зависят от размера оборота и платежеспособности покупателей; колеблются от 0,5 до 2% от суммы счетов;

- обычная рыночная процентная ставка для кредитов, т.к. банк выплачивает клиенту деньги раньше, чем покупатель оплачивает свои счета.

3.1.4 Инвестиционный налоговый кредит:

Под инвестиционным налоговым кредитом понимается отсрочка налогового платежа. Предоставляется малым и приватизированным предприятиям (Закон «О налоговом инвестиционном кредите» от 20 декабря 1991г. №2071-1) для финансирования замены оборудования, проведения НИОКР, защиты окружающей среды, автоматизации производства, создания рабочих мест инвалидов и др. При этом сумма льготы не может превышать 50% всей суммы налога на прибыль (льгота=10% скидка с платежа) за календарный год. Срок погашения – 5 лет, но начало погашения – через 2 года после предоставления льготы.

3.1.5 Ипотечный кредит:

Получив в начале операции определенную сумму, заемщик затем выплачивает ее равными, обычно ежемесячными, взносами. К концу срока долг должен быть оплачен. Срок ипотеки может достигать 30 лет. Как гарантия возврата кредита составляется закладная на имущество предприятия – заемщика.

3.1.6 Лизинг:

Это косвенная форма финансирования деятельности (долгосрочная аренда движимого и недвижимого имущества) и применяется в случае, когда предприятия в случае, когда предприятие не желает приобретать данный вид основных средств или не имеет финансовых возможностей сделать это. По окончанию срока аренды право собственности на имущество переходит арендатору.

Известны две формы лизинга - операционный и финансовый лизинг. Они различаются целевыми установками субъектов лизинговой операции (лизингодатель, поставщик оборудования, лизингополучатель), объемом их обязанностей, сроком использования имущества.

Лизинговые операции выгодны всем участникам. Арендатор получает возможность обновить свою материально-техническую базу, не отвлекая из оборота финансовые средства.

3.1.7 Фрэнчайзинг:

Эта операция по существу не является операцией прямого финансирования предприятия. Это выдача компанией лицензии (фрэнчайзы) на производство или продажу товаров или услуг под фирменной маркой данной компании и/или по его технологии. Однако здесь обеспечивается финансирование косвенное, за счет сокращения рынка и др. По контракту оговаривается период изучения, форма платежа, территория действия лицензии.

3.1.8 Процентные свопы:

Свопы (обмен) представляет собой договор между двумя субъектами по обмену обязательствами или активами с целью улучшения их структуры, снижения рисков и издержек. Наиболее распространенные свопы - процентные и валютные.

Суть процентного свопа: стороны перечисляют друг другу разницу процентных ставок от оговоренной суммы, называемой основной. Это происходит при объединений нескольких кредитов с разными процентными ставками платежа для уменьшения расходов по каждому из них.

3.1.9 Международные источники:

Необходимые ресурсы для организации международной экономической деятельности можно получить с помощью международных валютно-кредитных организаций, крупных банков, фондовых бирж.

Основными способами получения иностранных долгосрочных инвестиций являются: прямое валютное инвестирование, создание совместных предприятий, эмиссия евроакций и еврооблигаций, открытие кредитной линии, процентные и валютные свопы, опционы.

3.1.10 Страхование:

Позволяет не только обеспечить предприятие необходимыми оборотными средствами, но и в определенной мере уменьшить риск финансово-хозяйственной деятельности. В финансовых операциях риск учитывается в норме дохода – чем выше степень риска, тем выше норма дохода. В частности, выдавая ссуду под процент, можно приобрести страховой полис на выданную сумму, а процент за пользование ссудой можно установить таким образом, чтобы обеспечить гарантированный равный доход в любом случае, когда должник платежеспособен или нет.

3.1.11 Форвардные и фьючерсные контракты:

Иными словами, это – соглашения о купле – продаже товара или финансового инструмента с поставкой и расчетом в будущем. Этот вид краткосрочного финансирования предполагает в качестве процента за использование уплату средств в качестве гарантии исполнения соглашения. Обычно он составляет 18 – 20% суммы контракта.

3.1.12 Операции РЕПО:

Представляют собой договоры об обратном выкупе ценных бумаг. Договором предусматривается 2 противоположных обязательства для его участников- обязательство продажи и обязательство покупки. Прямая операция РЕПО предусматривает, что одна из сторон продает другой пакет ценных бумаг с обязательством купить его обратно по заранее оговоренной цене. Обратная покупка осуществляется по цене, превышающей первоначальную цену. Разница между ценами, отражающая доходность операции, как правило, выражается в процентах годовых и называется ставкой РЕПО. Назначения прямой операции РЕПО – привлечь необходимые финансовые ресурсы. Существует также обратная операция РЕПО. В определенном смысле договор РЕПО может рассматриваться как выдача кредита под залог.

3.2 Анализ источников средств (ПСФ «Содружество»):

3.2.1 Общая оценка источников средств предприятия:

Таблица 1: Оценка источников собственных и заемных средств тыс. рублей.

| Показатели | № строки | Сумма на начало периода, тыс. руб. | на конец периода, тыс. руб. | Изменения за год (+; -) | Темп прироста % | Удел. вес в источниках, % | |

| на нач. периода | на конец периода | ||||||

| А | |||||||

| Источники средств предприятия всего | 31.376.825 | 37.212.612. | +5.835.787 | +18,5 | 100,0 | 100,0 | |

| - собственных средств их них: | 20.201.975 | 21.261.153 | +1.059.178 | +5,3 | 64,4 | 57,1 | |

| уставной капитал | 100.650 | 100.650 | 0,32 | 0,27 | |||

| добавочный капитал | 19.162.491 | 19.162.491 | 61.1 | 51,5 | |||

| резервный капитал | 25.163 | 25.163 | 0,08 | 0,06 | |||

| фонды накопления | 913.352 | 1.709.982 | +796.630 | +87,2 | 2,9 | 4,6 | |

| целевые финансирования и поступления | -213 | -66,8 | |||||

| - заемных средств из них: | |||||||

| долгосрочные кредиты и займы | - | - | - | - | - | - | |

| краткосрочные кредиты и займы | 1.307.574 | 746.826 | -560.748 | -42,8 | 4,2 | 2,0 | |

| кредиторская задолженность | 9.174.736 | 14.422.832 | +5.248.096 | +57,2 | 29,2 | 38,7 | |

| в т.ч. | |||||||

| поставщики и подрядчики | 2.619.324 | 3.750.314 | +1.130.990 | +43,2 | 8,3 | 10,1 | |

| по оплате труда | 962.096 | 1.373.329 | +411.233 | +42,7 | 3,1 | 3,7 | |

| по социальному страхованию и обеспечению | 399.648 | 6.755.322 | +275.648 | +68,9 | 1,3 | 1,8 | |

| задолженность перед бюджетом | 2.193.491 | 2.342.916 | +149.425 | +6,8 | 7,0 | 6,3 | |

| авансы полученные | 2.971.061 | 6.255.548 | +3.284.532 | +110,6 | 9,5 | 6,8 | |

| прочие кредиты | 20.191 | 25.393 | -3.798 | -13,0 | 0,09 | 0,07 | |

| Расчеты по дивидендам | 5.715 | 15.735 | +10.020 | +175,3 | 0,02 | 0,04 | |

| продолжение таблицы №1 | |||||||

| фонды потребления | 315.392 | 8.577 | -306.815 | -92,3 | 1,0 | ||

| прочие краткосрочные пассивы | 371.433 | 757.489 | +386.056 | +103,9 | 1,2 | 2,0 | |

| Собственные источники средств для формирования основных активов | 20.312.745 | 21.605.203 | +1.292.458 | +6,4 | Х | Х | |

| тоже в %-х собственных средств (21:02Х100%) | 100,5 | 101,6 | +1,1 | +1,09 | Х | Х | |

| наличие собственных оборотных средств | 110.770 | 344.050 | +233.280 | +210,6 | Х | Х | |

| тоже в %-х к собственным средствам (23:02Х100%) | 0,5 | 1,6 | 1,1 | +223,6 | Х | Х |

Выводы: Увеличение источников средств предприятия произошло в результате увеличения собственных средств на 5,3% (однако доля их ко всем источникам средств предприятия сократилась до 57,1% с 67,4%). Все же они занимают большую долю чем заемные средства.

Заемные средства увеличились на 42,7%, их доля в источниках средств предприятия возросла с 35,6% до 42,8%.

Изменение собственных средств произошло за счет увеличения фонда накопления на 87,2% и уменьшения целевого финансирования на 66,8%. В результате этого, доля уставного, резервного и добавочного капитала снизилась. Уставной и резервный капитал занимают незначительную часть источников средств, значительная доля – добавочный капитал (т.е. результаты переоценки средств, результаты увеличения уставного капитала путем дополнительной эмиссии акций и повышения их номинала, дисконты, безвозмездные средства).

Изменения заемных средств произошло за счет уменьшения краткосрочных кредитов и займов на 42,8% (их доля в источниках снизилась с 4,2% до 2,0%), увеличениЯ кредиторской задолженности на 57,2% (ее доля в источниках увеличилась с 29.2% до 38,7%), увеличения расчетов по дивидендам на 175,3% (их доля увеличилась с 0,02% до 0,07%), уменьшения фонда потребления на 93,3% (доля стала совсем незначительной; 8.577 тыс. руб) увеличения прочих краткосрочных пассивов на 103,9% (их деятельность возросла с 1,2% до 2,0%).

Так как значительную долю в заемных средствах занимает кредитная задолженность, то необходим анализ ее. Так, увеличение кредитной задолженности произошло за счет: увеличения задолженности поставщикам и подрядчикам на 43,2% (ее доля возросла с 8,3% до 10,1%), увеличения задолженности по полученным авансам на 110,6% (ее доя возросла с 9,5% до 16,8%), возросла задолженность по оплате труда (+42,7%) и социальному страхованию (+68,9%) их доля увеличилась соответственно с 3.1% до 3,7% и с 1,3% до 1,8%. Перед бюджетом задолженность возросла но 6,8%, на ее доля сократилась с 7,0 до 6,3%.

Т. О. за период 1-го полугодия собственные средства предприятия увеличивались только за счет фонда накопления и роста добавочного капитала, что свидетельствует о политике расширенного производства и активизации финансовой деятельности предприятия.

Однако, доля заемных средств значительно возросла и в основном за счет кредиторской задолженности, где значительную часть занимают авансы полученные, затем расчеты с подрядчиками. Все это свидетельствует о доверии предприятию со стороны поставщиков и подрядчиков, со стороны заказчиков, и о политике предоплаты.

Увеличение задолженности по оплате труда и социальному страхованию говорит о том, что система оплаты труда напрямую зависит от работы предприятия и при существовании незавершенного производства и строительства оплата труда задерживается.

Снижение задолженности бюджету говорит о дисциплинированности предприятия перед бюджетом, об оптимизации налогов.

3.2.2 Анализ источников долгосрочных и нематериальных активов:

Для глубокого понимания процессов формирования и изменения пассивов, происходящих на предприятии, необходимо более детальное их изучение, включающее сравнительный анализ источников и средств предприятия по различным направлениям. Сравнение активов и пассивов предприятия открывает возможность делать заключения об эффективности финансовой политики за изучаемый период. Для решения этой задачи целесообразно изучать источники: долгосрочных и нематериальных активов с различной степенью детализации, оборотных активов; текущей хозяйственной деятельности, внутренних и внешних инвестиций и др.

Проводя анализ источников долгосрочных и нематериальных активов, следует иметь в виду, что это, как правило, долгосрочные кредиты и займы, собственные источники. Однако практически возможны случаи финансирования долгосрочных и нематериальных активов и за счет других источников, например краткосрочных кредитов банка, займов и др.

Для анализа составляется таблица 2:

Таблица:Анализ источников долгосрочных и нематериальных активов, тыс. рублей.

| Долгосрочные и нематериальные активы | На начало полугодия | На конец полугодия | Изменение за полугодие (+;-) | Источники покрытия долгосрочных и нематериальных активов | На начало полугодия | На конец полугодия | Изменение за полугодие (+;-) | |

| А | Б | |||||||

| 1. Долгосрочные активы (итог раздела I актива) | 20.288.066 | 21.291.941 | +1.003.875 | 1. Долгосрочно финансовые обязательства (итог II пассива) 2. Собственные источники средств (итог раздела I пассивы) 2.1 Используемые на покрытие долгосрочных и нематериальных активов (3,-1) 3. Итог (1+2.1) 4 Собственные источники использования на покрытия текущих (оборотных) активов (собственные оборотные средства) (2-2,1) | - | - | - | |

| 2. Нематериальные активы (итог раздела II актива) | 24.679 | 313.262 | +288.583 | 20.201.975 | 21.261.153 | +1.059.118 | ||

| 3. Итого долгосрочные и нематериальных активов (стр.1+стр.2) | 20.312.745 | 21.605.208 | +1.292.458 | |||||

| 20.312.745 | 21.605.203 | +1.292.458 | ||||||

| 20.312.745 | 21.605.203 | +1.292.458 | ||||||

| 110.770 | -344.050 | 233.280 |

Выводы: Сумма собственных источников и долгосрочных финансовых обязательств является перманентным капиталом, которой составил: на начало 20.201.975 тыс. рублей и на конец полугодия 21.261.153 тыс. рублей. Т. к. долгосрочных финансовых вложений нет, то все собственные источники средств покрывают долгосрочные и нематериальные активы, и еще открылся их недостаток, т. е. на начало полугодия эти активы на сумму 110.770 тыс. рублей финансировались за счет заемных средств краткосрочного характера и кредиторской задолженности, то же и на конец полугодия в сумме 334.050 тыс. рублей. Т. о. дефицит собственных средств возрос, что повлекло существенный рост кредиторской за должности.

Целесообразно в аналитической таблице подразделить долгосрочные активы на финансируемые за счет заемных источников и собственных. За счет заемных (долгосрочных кредитов и займов), как правило, покрываются незавершенные капиталовложения, оборудование к установке, а за счет собственных – основные средства, долгосрочные финансовые вложения, нематериальные активы. Однако в практике работы бывают отклонения. По анализируемому предприятию указанная выше информация приведена в таблице 3:

Таблица 3: Анализ соответствия долгосрочных и нематериальных активов источникам их покрытия, тыс. руб.

| Долгосрочные и нематериальные активы | На начало полугодия | На конец полугодия | Изменение за полугодие (+;-) | Источники покрытия долгосрочных и нематериальных активов | На начало полугодия | На конец полугодия | Изменение за полугодие (+;-) | |

| А | Б | |||||||

| 1. Незавершенные капиталовложения | 859.515 | 1.216.036 | +356.521 | 1. Долгосрочные финансовые обязательства 1.1 Кредиты банков 1.2 Займы 2. Собственные источники, используемые на покрытие долгосрочных и нематериальных активов 3 Всего (стр1+стр2) | - | - | - | |

| 2. Оборудование к установке | - | - | - | |||||

| 1.307.574 | 746.826 | -560.748 | ||||||

| - | - | - | ||||||

| 3. Итого (стр.1+стр.2) | 859.515 | 1.216.036 | +356.521 | 20.201.975 | 21.261.153 | +1.059.178 | ||

| 4. Основные средства | 19. 427.789 | 20.075.143 | +647.354 | |||||

| 5. Долгосрочные финансовые вложения | - | 21.509.549 | 22.007.979 | +498.430 | ||||

| 6. Нематериальные активы | 24.679 | 313.262 | +288.583 | |||||

| 7. Итого (стр4+стр5+стр6) | 19.453.230 | 20.389.167 | +935.937 | |||||

| 8. Всего (стр3+стр7) | 20.312.745 | 21.605.203 | +1.292.458 |

Вывод: за счет собственных средств и на начало, и на конец периода покрываются не все долгосрочные и нематериальные активы, и в начале полугодия, заемные средства дополняют покрытие всех долгосрочных и нематериальных активов, а в конце полугодия не смотря на сокращение кредитов банков, их покрытие увеличиваются, то есть можно сделать вывод, что кредит в первом полугодии брался частично для незавершенных капиталовложений и на покрытие текущих активов.

3.2.3 Анализ источников текущих активов:

Важным направлением анализа является изучение источников финансирования текущих активов. Используются данные бухгалтерского баланса и составляется таблица 4: Таблица 4:Анализ источников текущих активов, тыс. руб.

| Текущие активы | На начало полугодия | На конец полугодия | Изменение за полугодие (+;-) | Источники покрытия текущих активов | На начало полугодия | На конец полугодия | Изменение за полугодие (+;-) | |

| А | Б | |||||||

| 1. Запасы и затраты | 3.036.402 | 2.622.902 | -413.500 | 1. Собственные источники 1.1 Использованные на покрытие долгосрочных и нематериальных активов (таб2) 1.2 Использованные на покрытие оборотных активов (таб2) 2. Краткосрочные финансовые обязательства – всего (итог раздела III) 2.1 Краткосрочные кредиты банков 2.2 Краткосрочные займы 2.3 Кредиторская задолженность и прочие пассивы. 3. Всего (стр1.2+стр2) | 20.201.975 | 21.261.253 | +1.059.178 | |

| 1.1 Производственные запасы (включая МБП) | 2.852.949 | 2.424.087 | -428.862 | 20.201.975 | 21.261.253 | +1.059.178 | ||

| 1.2 Незавершенное производство | 1.123 | 10.142 | +9.019 | |||||

| - | - | - | ||||||

| 1.3 Расходы будущих периодов | - | 1.823 | +1.823 | |||||

| 1.4 Готовая продукция | 164.432 | 196.850 | +32.418 | |||||

| 11.174.850 | 15.951.459 | +4.776.609 | ||||||

| 1.5 Товары отгруженные | 17.895 | - | -17.895 | |||||

| 1.6 Товары | - | - | - | |||||

| 1.7 Издержки обращения на остаток товаров | - | - | - | |||||

| 1.307.574 | 746.826 | -560.748 | ||||||

| 2. Денежные средства, расчеты и прочие активы | 7.912.371 | 12.759.671 | +4.847.300 | |||||

| - | - | - | ||||||

| 9.867.276 | 15.204.633 | +5.337.357 | ||||||

| 2.1 Денежные средства | 8.157 | 249.102 | +240.945 | |||||

| 2.2 Краткосрочные финансовые вложения | - | 150.000 | +150.000 | |||||

| 11.174.850 | 15.951.459 | +4.776.609 | ||||||

| 2.3 Дебиторская задолженность | 7.904.214 | 12.360.569 | +4.456.355 | |||||

| 2.4 Прочие активы | - | - | - | |||||

| 3. Всего (стр1+стр2) | 10.948.773 | 15.382.573 | +4.433.800 |

Вывод: всего за полугодие текущие активы финансировались за счет заемных средств и основную роль в финансировании играла кредиторская задолженность. Причем на конец полугодия покрытие текущих активов за счет кредиторской задолженности возросло.

На предприятиях, функционирующих длительное время, может быть и такое положение, что уставный капитал используется для финансирования оборотных активов. Это возможно в том случае, если средства уставного капитала первоначально вложены в основные средства, которые уже полностью износились и выбыли, новые же основные средства приобретались за счет долгосрочных кредитов и прибыли. Сумма уставного капитала, финансирующего оборотные средства, может быть определена как разность между уставным капиталом и суммой собственных источников, вложенных в долгосрочные и нематериальные активы.

Очень важным является сравнение дебиторской и кредиторской задолженности для которого составляется таблица 5:

Таблица 5: Сравнительный анализ дебиторской и кредиторской задолженности на конец полугодия, тыс. руб.

| Расчеты | Дебиторская задолженность | Кредиторская задолженность | Превышение задолженности | |

| дебиторской | кредиторской | |||

| А | ||||

| 1. С покупателями и заказчиками за товары и услуги | 12.077.886 | 3.750.314 | +8.327.572 | - |

| 2. По векселям | - | - | ||

| 3. По авансам | 1.300 | 6.255.548 | - | +6.254.248 |

| 4. По внебюджетным платежам | - | 675.332 | - | +675.332 |

| 5. С бюджетом | - | 2.342.916 | - | +2.942.916 |

| 6. По отчислениям на социальные нужды | - | - | - | - |

| 7. По оплате труда | - | 1.373.329 | - | +1.373.329 |

| 8. С подотчетными лицами | 281.383. | - | +281.383 | - |

| 9. С прочими | - | 25.393 | - | 25.393 |

| 10 С дочерними предприятиями | - | - | - | - |

| 11. По претензиям | - | - | - | - |

| 12. По имущественному и личному страхованию | - | - | - | |

| .Итого* | 12.360.569 | 14.422.832 | +8.608.955 | +10.671.218 |

| Х | Х | - | +2.062.263 |

* в таблицу не включена задолженность персонала по прочим операциям, так как она характеризует задолженность по кредитам банков для работников.

Вывод: кредиторская задолженность перекрывает дебиторскую что является удовлетворительным для финансового состояния предприятия. Однако в оценке задолженности за товары и услуги дебиторская задолженность выше, чем кредиторская. В связи с этим привлекаются кредиты банка на кредитования покупателей и заказчиков и на оплату счетов поставщиков.

Показателем качества и ликвидности кредиторской задолженности может быть ее оборачиваемость. Она рассчитывается как отношение объема отгрузки по себестоимости и средней кредиторской задолженности по формуле: (2)  , где

, где

Г – себестоимость продукции;

- средняя кредиторская задолженность. Этот коэффициент показывает, сколько раз задолженность образуется и исчезает у предприятия за изучаемый период.

- средняя кредиторская задолженность. Этот коэффициент показывает, сколько раз задолженность образуется и исчезает у предприятия за изучаемый период.

На исследуемом предприятии оборачиваемость кредиторской задолженности составила:

Продолжительность первого оборота в днях определяется как отношения количества дней в периоде и коэффициента оборачиваемости:

(3)  , где Д – длительность периода

, где Д – длительность периода

У нас:

Т. о. продолжительность исчезновения у предприятия кредиторской задолженности при реализации продукции равна 166 дням, то есть практически весь период реализации

3.3 Балансовые модели управления источниками финансирования:

Стратегия финансовой политики предприятия строится на оценке допустимых и желаемых (прогнозируемых) темпов наращивания его экономического потенциала. Она характеризуется при рассмотрении пассива баланса. Баланса в целом имеет вид уравнения: (4) А=Е+L, где

А – активы;

Е – собственный капитал;

L – задолженность сторонним контрагентам.

Желаемое или прогнозируемое увеличение ресурсного потенциала (А) или его стабилизации должно сопровождается:

а) увеличением источников средств (с неизбежностью);

б) возможными изменениями в их отношении.

Такая взаимосвязь выглядит так:  (5)

(5)

Изменение показателя Е может осуществляться за счет двух факторов: изменения дивидендной политики (соотношения между выплачиваемыми дивидендами и реинвестируемой прибылью PR) или увеличения акционерного капитала. Тогда: А=Е+PR+L (6)

Безусловно, реинвестирование прибыли является приоритетным – в этом случаи вся заработанная прибыль а также прибыль потенциальная принадлежит настоящим владельцем предприятия. В случае увеличения уставного капитала (дополнительная эмиссия акций) или привлечения средств сторонних контрагентов частью прибыли приходится пожертвовать. Практика крупных западных фирм показывает что большинство из них крайне неохотно прибегает к выпуску дополнительных акций как постоянно составной части финансовой политики. Они предпочитают рассчитывать на собственные возможности, то есть на развитие предприятия главным образом за счет реинвестирования прибыли. Что касается соотношения между собственными и привлеченными источниками средств, то оно определяется различными факторами: национальными традициями в финансировании предприятий; отраслевой принадлежностью; размерами предприятия и др.

В экономически развитых странах все большее распространение получает использование формализованных моделей управления финансами. Степень формализации находится в прямой зависимости от размеров предприятия.

Исходным элементом моделирования является построение прогнозной бухгалтерской отчетности. Для этого применяются обычно два основных приема:

а) прогнозирование отдельных статей отчетности исходя из динамики какого-либо одного показателя, наиболее полно характеризующего деятельность предприятия;

б) прогнозирование отдельных статей отчетности исходя из индивидуальной их динамики и взаимосвязей между ними.

Наиболее общим показателем размера предприятия является объем реализованной продукции (S), а по его увеличению можно судить о наращивании производственной деятельности. Многие статьи отчетности ведут себя пропорционально изменению S.

Введем некоторые допущения и дополнительные обозначения:

PN – чистая прибыль отчетного периода (после выплаты налогов);

PR – реинвестированная прибыль отчетного периода;

ROE – рентабельность собственного капитала: ROE=PN/E;

r –коэффициент реинвестирования прибыли: r=PR/PN;

P – коэффициент рентабельности продукции: Р=PN/S;

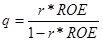

q – темп прироста реализованной продукции (желаемый или прогнозируемый);

RO – ресурсоотдача: RO=S/A;

FD – коэффициент финансовой зависимости: FD=A/E=1+L/E.

Если предположить, что темпы роста показателей А и S одинаковы,

то  . (7)

. (7)

При заданных значениях показателей r, p, q приращение капитала за счет реинвестирования прибыли ( ) и величины дополнительных необходимых источников средств (EFN) будут равны:

) и величины дополнительных необходимых источников средств (EFN) будут равны:  (8)

(8)

(9)

(9)

Если предприятие намерено развивать свою деятельность лишь за счет собственных ресурсов, то есть EFN=0, то ориентиром в темпах развития производства может служить показатель q, определяемый либо на основе данных отчетного периода, либо на основе анализа динамики показателей q, в предыдущих периодах.

Возможны различные комбинации использования описанных источников средств. Так, если предприятие ориентируется на собственные ресурсы, то основной удельный вес в дополнительных источниках средств будет приходится на реинвестированную прибыль а соотношение между источниками будет изменятся в сторону уменьшения средств, привлекаемых со стороны. Такая стратегия вряд ли оправдана, поэтому если предприятие имеет вполне устоявшуюся структуру источников средств и считает ее для себя оптимальной, целесообразно ее поддерживать на том же уровне, то есть с ростом собственных источников средств увеличивать в определенной пропорции и размер привлеченных средств. Такая стратегия будет иметь вид: L/E=const=c, то есть  (10)

(10)

Используя выше приведенные формулы, получим:

;

;

;

;

:

:

(11)

(11)

Т. О. темпы наращивания экономического потенциала предприятия зависят от двух факторов: рентабельности собственного капитала и коэффициента реинвестирования прибыли. ROE зависит от ряда факторов:  , то есть

, то есть  (12)

(12)

Эти факторы дают обобщенную и комплексную характеристику различных сторон финансово-хозяйственной деятельности предприятия: производственную (ресурсоотдача), финансовая (структура источников средств), дивидендная политика, положение предприятия на рынке (рентабельность продукции).

Любое предприятие, устойчиво функционирующее в течении определенного периода, имеет вполне сложившиеся значение выделенных факторов, а также тенденции их изменения. Если ориентироваться на текущие их значения, то есть, не менять сложившуюся структуру активов, источников средств, использования прибыли, то темп прироста объемов производства предопределен и может быть рассчитан по формуле. Если же владельцы и руководство предприятия намерены наращивать свой потенциал более высокими темпами, они могут сделать это за счет одного или нескольких факторов: изменения дивидендной политики (уменьшения доли чистой