Почему предоставление кредитных историй физ. лицам — это выгодно?

В условиях ограниченного кредитования возрастает роль кредитной истории при получении нового займа. В связи с чем все больше заемщиков стремятся контролировать свою кредитную историю, запрашивая кредитный отчет как минимум раз в году.

Получение кредитной истории в БКИ затруднительно и ограничено необходимостью идентифицировать физ. лицо при каждом обращении, используя сложные процедуры подтверждения подлинности своего лица

Возможность получить кредитную историю в — это повышение лояльности ваших существующих клиентов, а также и привлечение новых

Кредитная история (КИ) – это информация, которая характеризует исполнение принятых на себя субъектом кредитной истории обязательств.

Срок хранения данных в КИ – 10 лет с момента последнего изменения данных.

| Информация, подлежащая внесению в КИ | Источник формирования записи КИ | |

| 1. | Кредитные обязательства | • банк • МФО • другие кредиторы |

| 2. | Заявки на кредит | |

| 33. | Поручительства по кредитным обязательствам | |

| 44. | Неисполненные обязательства по внесению платы за: • жилое помещение, • коммунальные услуги, • услуги связи. | • Организация, в пользу которой вынесено решение суда о взыскании; Федеральный орган исполнительной власти, уполномоченный на осуществление функций по обеспечению установленного порядка деятельности судов и исполнению судебных актов и актов других органов (ФОИВ) |

| 55. | Неисполненные алиментные обязательства | • органы исполнительной власти, судебные приставы |

| 66. | Гарантии | • Кредитная или страховая организация, выдавшая гарантию |

Кредитный отчет (КО) – документ, который содержит информацию, входящую в состав кредитной истории, и который бюро кредитных историй (БКИ) предоставляет по запросу кредитным организациям и другим лицам, имеющих право на получение кредитной истории, а так же субъектам кредитной истории.

Итак, Кредитный отчет + скоринг:

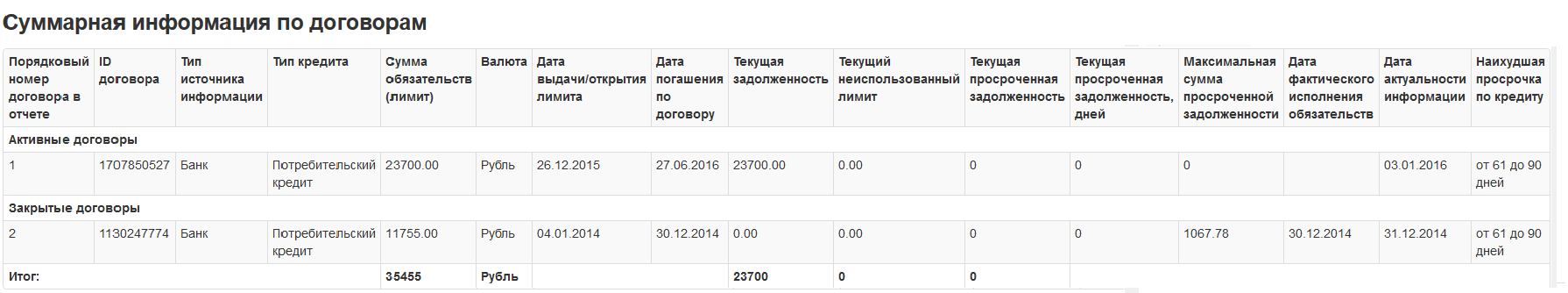

· Позволяет увидеть обобщенную информацию по кредитам и их состоянию на текущий момент, переданную кредитными организациями, сотрудничающими с бюро кредитных историй (БКИ), проверить корректно ли закрыты погашенные кредиты клиента.

· Позволяет клиенту понять причину отказа в кредите.

· Позволяет оценить шансы на получение кредита, выраженные в скоринговом балле.

· Позволяет клиенту своевременно выявить наличие ошибки в кредитной истории, допущенной источником формирования

· выявить факт мошенничества и подлога ваших персональных данных.

Как же читается кредитный отчет?

1- Если у клиента есть кредитная история, то информация об этом отображается фразой: «Клиент найден и у него есть кредитная история». В случае если кредитная история не обнаружена, то информация об этом отображается в виде надписи «Информация о клиенте в бюро кредитной истории не обнаружена» и клиенту необходимо вернуть деньги за неоказанную услугу.

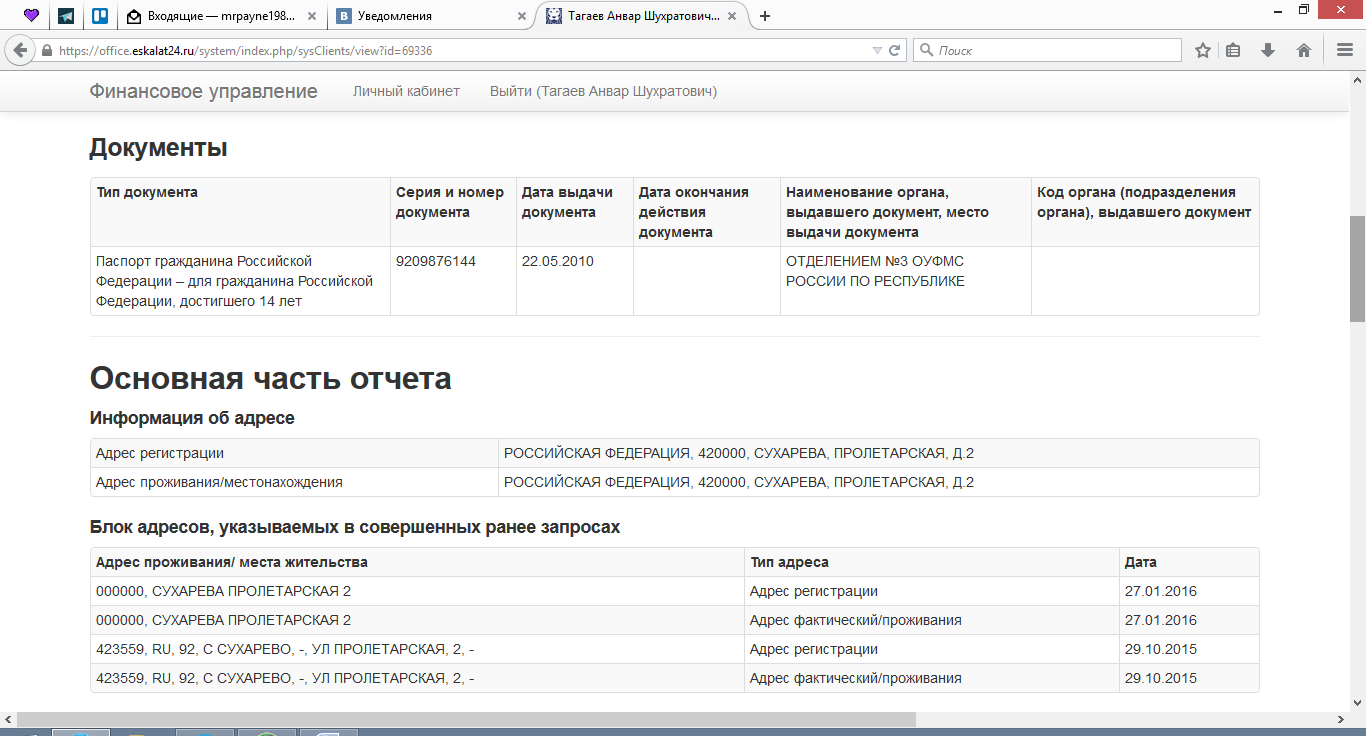

2- Блок персональных данных, где указываются Фамилия, Имя, Отчество, дата и место рождения, информация о личных документах клиента. От полноты и достоверности сведений указанных в данном блоке зависит вероятность получения кредита или займа клиентом. Наличие недостоверных сведений в данном блоке, либо некорректное их заполнение свидетельствует об обращении к недобросовестным кредиторам, либо о мошеннических действиях со стороны «черных» кредиторов в отношении клиента.

Документ, удостоверяющий личность клиента

4- Информация о месте прописки и месте проживания клиента, так же в этой же части указывается история изменения адресов проживания и прописки клиента за последние несколько лет. Данная информация активно используется коллекторскими агентствами для осуществления своей деятельности, однако, недостоверно указанные сведения могут стать причиной отказа в получение кредита или займа.