Например, ВВП Японии равен 5 триллионам долларов — четвертое место в мире, — а долг оценивается и 10 триллионов. Это примерно 75 тысяч долларов в расчете на душу населения.

Такое соотношение долга и ВВП можно уподобить человеку, который зарабатывает в год 50 тысяч долларов, а задолженность по кредитным карточкам имеет 100 тысяч долларов. Ситуация усугубляется тем, что для оплаты процентов по кредиту он пользуется новыми кредитными карточками, отчего его задолженность обречена расти.

Попросту говоря, соотношение долга и ВВП — индикатор кредитоспособности страны.

ВОПРОС

Почему долг растет?

Краткий ответ

Государства подобны людям: они тратят больше, чем зарабатывают, и дают обещания, которые не в силах выполнить.

Объяснение

Крупнейшим источником государственного долга США являются системы социального и медицинского обеспечения малоимущих. Это и есть обещания, которые правительство выполнить не в силах.

ВОПРОС

Эти обещания исходят от демократов или республиканцев?

Краткий ответ

От тех и от других.

Объяснение

Система социальной защиты «Social Security» была создана при демократе Франклине Рузвельте в последние годы Великой депрессии.

Система медицинского обеспечения «Medicare» была создана в годы правления демократа Линдона Джонсона.

Система «Medicare» состоит из трех частей: А, В и С.

Наиболее затратной является часть С, а она была создана при администрации республиканца Джорджа Буша. Это был многомиллиардный подарок, сделанный фармацевтической индустрии.

ВОПРОС

Это вина политиков?

Краткий ответ

Нет. Это вина американцев, которые за них голосуют.

Объяснение

Политики готовы говорить что угодно и давать любые обещания, лишь бы их выбрали. Закончив службу, политик получает гарантированное государственное обеспечение на всю оставшуюся жизнь, а голосовавшим за него людям приходится расплачиваться за все обещания, которые не были и не могли быть выполнены.

ВОПРОС

Сколько это еще может продолжаться?

Краткий ответ

Не очень долго.

Объяснение

За последние сорок лет американский доллар потерял 90 процентов своей покупательной способности. И ему не потребуется много времени, чтобы потерять остальные 10 процентов. Существует предел долговой нагрузки, какую может выдержать система.

Время действовать

ВОПРОС

Что я могу сделать?

Краткий ответ

Уменьшить риск.

ВОПРОС

Как можно уменьшить риск?

Краткий ответ

Взять контроль на себя.

Объяснение

Контроль — понятие, противоположное риску. Например, если тормоза в машине отказывают, вы теряете контроль, а риск резко возрастает.

ВОПРОС

Контроль над чем?

Краткий ответ

Над своим образованием.

Объяснение

Учась в школах и вузах, мы почти не можем повлиять на то, кто и чему нас учит.

Например, когда я учился в мореходном училище в Нью-Йорке, мне пришлось три года изучать высшую математику. Каждый раз, когда я спрашивал преподавателя, зачем мне нужна высшая математика, он отвечал: «Затем, что она входит в программу и без нее вы не получите диплом».

Когда я спрашивал, как мне вся эта высшая математика пригодится в реальной жизни, он отвечал: «Не знаю».

За 40 лет, прошедших после окончания училища, мне так и не довелось хотя бы раз применить эту высшую математику, на которую я потратил столько времени и сил. Для построения всего моего богатства мне вполне достаточно было простой арифметики — умения складывать, вычитать, умножать и делить.

Если вы собираетесь стать ученым и строить ракеты, без высшей математики вам не обойтись. Но если вы просто хотите быть богатыми, то знания школьной математики вполне достаточно.

Ранее я уже говорил, чему советовал мне научиться богатый папа, если я хочу пойти по его стопам.

Он посоветовал мне:

1. Научиться продавать (контролировать доходы).

2. Научиться инвестировать в недвижимость (контролировать долги).

3. Научиться техническому инвестированию (контролировать рынки).

Эти три учебных курса важно пройти каждому, кто хочет преуспевать в квадрантах Б и И. Они позволяют лучше контролировать ситуацию и тем самым снизить риск.

ВОПРОС

Я понимаю, почему для предпринимателя важно уметь продавать. Я понимаю, почему с точки зрения получения долговременного денежного потока так важно уметь пользоваться заемным капиталом, инвестируя в недвижимость. Но зачем мне техническое инвестирование?

Краткий ответ

Чтобы уметь видеть прошлое, настоящее и будущее.

Объяснение

Технические инвесторы используют графики, основанные на фактах, известных из прошлого и настоящего, и надеются на их основе предугадать будущее.

Ниже изображен график изменения стоимости золота за последние 10 лет.

Как видите, золото росло в цене все десять лет. А теперь посмотрим, как менялась стоимость этого металла начиная с апреля 2010 года.

Глядя на данный график, я могу сделать вывод, что золото будет продолжать расти в цене еще какое-то время. Это похоже на альпиниста перед самым штурмом вершины. Самый крутой участок еще впереди. Такую историю график рассказывает мне. Но человек, который не любит золото, глядя на тот же самый график, может сказать, что пузырь уже лопнул и цена неизбежно покатится вниз. Вот почему я предпочитаю серебро. Цена на него все еще дремлет, поэтому серебро доступно каждому, даже людям небогатым.

На тот момент, когда пишутся эти строки, золото приближается к 1400 долларам, а серебро превышает 30 долларов. Золото идет только на накопление, а серебро расходуется в промышленности. По-моему, серебро все еще недооценено, но я призываю вас провести собственное расследование и сделать свои выводы.

Что ждет нас в ближайшем будущем? Чтобы это понять, мне достаточно взглянуть на последние тенденции курса американского доллара и продолжать покупать и держать золото и серебро.

Разумеется, что с изменением экономической ситуации графики постоянно меняются, и именно поэтому технический анализ является необходимым инструментом любого инвестора.

Графики позволяют вам воочию увидеть настоящее и прошлое, чтобы можно было точнее предсказывать будущее. Они снижают риск и повышают вероятность успеха. Вот почему богатый папа рекомендовал мне пройти курс обучения техническому анализу — ведь технический анализ опирается на факты, а не на чьи-то мнения.

Фокус внимания

Богатый папа, отец моего друга Майка, рекомендовал мне научиться продавать, инвестировать в недвижимость и освоить технический анализ, потому что я готовил себя к квадрантам Б и И.

Разницу между левой и правой сторонами квадранта можно увидеть, анализируя финансовую отчетность. Их внимание сфокусировано на разных разделах финансовых отчетов — потому-то без финансового образования здесь не обойтись.

В чем риск?

Р и С считают инвестирование рискованным делом, потому что имеют очень низкое образование в отношении активов. Но рискованно не инвестирование само по себе, а недостаток финансового образования.

Сосредоточенность Б и И на активах приучает их должным образом управлять активами и тем самым уменьшать риск.

Четыре категории активов

Когда я был еще ребенком, богатый папа объяснил мне, что существуют четыре основные категории активов. «Чем больше ты знаешь о каждой категории активов, тем лучше контролируешь ситуацию и тем больше снижаешь риск», — сказал он.

Ниже в колонке активов бухгалтерского баланса представлены все четыре класса активов:

Умение торговать, управлять заемным капиталом и анализировать рыночные тренды является необходимым навыком для всех четырех типов активов.

Бизнес как актив

Самыми богатыми людьми на свете являются предприниматели, такие как Билл Гейтс («Microsoft»), Стив Джобс («Apple»), Ричард Брэнсон («Virgin») и Сергей Брин («Google»).

Умение продавать, убеждать, торговаться является необходимым для любого бизнесмена. В 1974 году лучшей системой подготовки торговых агентов могли похвалиться компании IBM и «Xerox». Когда я поступил на работу в «Xerox», меня отправили на курсы интенсивной подготовки торговых представителей в Лисберг, штат Виргиния. Мне потребовалось четыре года учебы, чтобы подняться с последнего места по продажам на первое.

Отец Майка часто говорил: «Продажи равносильны доходу». Если хотите иметь больше дохода, учитесь продавать.

Недвижимость как актив

Недвижимость — это актив, требующий умения управлять ею, а также заемным капиталом и арендаторами.

В 1973 году я записался на курсы продажи недвижимости. Сегодня мы с Ким имеем долгов на десятки миллионов долларов, и эти долги приносят нам миллионы долларов дохода, значительная часть которого не облагается налогом. В прошлом году банки снизили процентные ставки, благодаря чему наши платежи по ипотечным кредитам снизились, тогда так получаемая от арендаторов рента возросла. Недвижимость — замечательный класс активов, потому что заемный капитал и налоговые льготы обогащают инвестора как ничто другое.

Ценные бумаги как актив

Мы с Ким редко инвестируем в ценные бумаги, поскольку такими инвестициями почти невозможно управлять. Покупая акции, облигации или паи взаимных фондов, инвестор никак не может повлиять ни на доходы, ни на расходы, ни на активы, ни на пассивы.

Сырьевые товары как актив

Для покупки золота и серебра большого финансового образования не нужно, но кое-что знать об этой категории активов все-таки не повредит. Цены на золото и серебро постоянно колеблются, и, кроме того, в этой области развелось немало мошенников, особенно при нынешних рекордных ценах на драгоценные металлы.

Какая категория активов лучше всего подходит именно вам?

ВОПРОС

Какую категорию активов мне выбрать?

Краткий ответ

Ту, которая вам интересна.

Объяснение

Мы помним, что самые богатые люди принадлежат к числу бизнесменов, но бизнес требует самого лучшего финансового образования. Для инвестиций в недвижимость финансовое образование тоже требуется, но в несколько меньших масштабах. Ценные бумаги большого финансового образования не требуют, но с ними и риск повыше. Меньше всего образования нужно для работы с сырьевыми активами, такими как золото и серебро, но и там присутствует немалый риск.

ВОПРОС

В активы какого типа инвестирует большинство людей?

Краткий ответ

В ценные бумаги.

Объяснение

Ценные бумаги являются наиболее ликвидными активами, то есть их проще всего приобрести и от них проще всего избавиться. Для работы с ценными бумагами нужно минимальное финансовое образование и совершенно не требуются навыки торговли и менеджмента. Все, что вам нужно, — это обратиться к брокеру и сказать: «Я хочу купить (или продать) 100 акций такой компании». Покупать и продавать акции можно и обезьяну научить.

ВОПРОС

Почему вы не инвестируете в ценные бумаги?

Краткий ответ

Они не дают возможности контролировать ситуацию.

Объяснение

Будучи предпринимателем, я хочу полностью контролировать свои доходы, расходы, активы и пассивы.

Если я куплю, скажем, акции «Microsoft», Билл Гейтс не станет слушать мои пожелания. Считаю ли я, что расходы компании слишком велики или слишком малы, ему все равно. Но мне-то не все равно.

Инвестируя в добычу нефти, я могу позвонить президенту компании, и он выслушает меня. Инвестируя в недвижимость, я могу позвонить Кену Макэлрою или дежурному управляющему. Вкладывая деньги в собственный бизнес, я могу позвонить в любой из моих офисов, разбросанных по всему миру, и поговорить о том, как идут дела. Вот что я имею в виду, говоря о контроле.

Это не значит, что ценные бумаги — плохая категория инвестиций. Некоторые с их помощью становятся очень богатыми. Но вместе с тем миллионы необразованных инвесторов, которых правительство практически выталкивает на рынок ценных бумаг своими законами, касающимися пенсионных планов типа 401(к), теряют на этих активах триллионы долларов.

Финансовая история

В 1974 году в США был принят Закон о пенсионном обеспечении наемных работников (ERISA). В просторечии его окрестили законом 401(к). Проще говоря, американские корпорации больше не желали платить пенсии своим бывшим работникам до конца их дней. Это обходилось им слишком дорого, вследствие чего США начинали терять позиции в конкурентной борьбе со странами, имевшими более дешевую рабочую силу. И вот не имевшие никакого финансового образования рабочие и служащие вынуждены были стать инвесторами. Откуда ни возьмись, появилось множество финансовых консультантов. Ситуация была такая, как если бы стадо ягнят бросили на растерзание стае львов.

Многие школьные учителя, медсестры, кассиры и страховые агенты сменили профессию и стали финансовыми консультантами. Но проблема в том, что финансовое образование, которое они получили, для квадранта Р, может, и подходило, но для квадранта И — нет.

Справедливости ради должен сказать, что мне встречались совершенно замечательные, умные, порядочные, преданные своему делу финансовые консультанты. Но таких, к сожалению, слишком мало. Большинство из них озабочены тем, как бы побольше заработать самим. Они научены продавать, причем, как правило, только ценные бумаги. Более того, они чаще всего умеют продавать только продукцию той компании, на которую работают. Поскольку продажей активов других категорий они не занимаются, то практически ничего не знают об инвестировании в недвижимость и в добычу нефти, об использовании заемных средств, о техническом анализе и об исторических причинах роста цен на золото.

Чтобы уметь отличить полезный совет от бесполезного, надо иметь хорошее финансовое образование.

Если консультант потеряет ваши деньги, не спешите его винить. Задайте себе вопрос, готовы ли вы снизить риск путем повышения своего финансового образования. В мире есть хорошие консультанты и плохие, но, если вы не умеете отличить хороший совет от плохого, вам ничто не поможет.

ВОПРОС

Как заработать деньги и снизить риск, занимаясь инвестированием в ценные бумаги?

Краткий ответ

Когда учитесь плавать, влезайте в бассейн с той стороны, где мелко. Изучайте историю и практикуйтесь.

Объяснение

В мире инвестиций всегда есть профессионалы и любители. Фондовый рынок является отличным местом для профессионалов именно благодаря тому, что там великое множество любителей, которых согнали в глубокую часть бассейна — туда, где их поджидают акулы.

Я не слишком силен в инвестициях в ценные бумаги, поэтому лучше снова предоставлю слово Энди, и пусть он все объяснит вам со своей точки зрения. Он замечательно разбирается в ценных бумагах и очень хорошо умеет объяснять.

Энди Таннер объясняет:

С точки зрения инвестирования в ценные бумаги самые большие различия между профессиональными и непрофессиональными инвесторами состоят: 1) в методах извлечения дохода; 2) в управлении рисками. Различия в управлении рисками являются более очевидными, поэтому начнем обсуждение именно с них.

Как известно, тремя главными факторами при выборе инвестиционной недвижимости являются «местоположение, местоположение и еще раз местоположение». А на рынке ценных бумаг боевой клич инвесторов звучит так: «Диверсификация, диверсификация и еще раз диверсификация!» Я же считаю, что и в том, и в другом случае ориентир должен быть совершенно иной: «Денежный поток, денежный поток и еще раз денежный поток».

Инвесторы, не обремененные ни знаниями, ни опытом, в части управления рисками довольствуются тем, что им подсовывают под соусом диверсификации. Под диверсификацией здесь на самом деле имеется в виду надежда на то, что число выигрышных акций настолько превзойдет число проигравших, что инвестору удастся достичь своих финансовых целей, обогнать инфляцию и не пасть жертвой возможных перемен в налоговом законодательстве. Профессионалы же управляют рисками другим способом — через приобретение контрактов. Хотя эти контракты стоят денег, у инвестора остается возможность как-то влиять на ситуацию. Я не могу предотвратить приход урагана «Катрина» и его разрушительные последствия, но контракт на страхование от наводнений позволяет мне контролировать риски, если стихийное бедствие все-таки произойдет.

Например, один инвестор просто распределяет деньги между разными группами акций, надеясь, что в долгосрочной перспективе выигрышных акций окажется больше, чем проигрышных. Другой инвестор приобретает контракт, наделяющий его правом продать акции по фиксированной цене независимо от того, насколько упадет курс акций в реальности. Одна из разновидностей подобных контрактов — так называемый опцион на продажу (пут-опцион).

Что касается различий в методах генерирования дохода из ценных бумаг, то это вопрос куда более тонкий и сложный. Так, в игре «Денежный поток 202» очень важно научиться проводить различие между инвестициями, целью которых является получение денежного потока, и инвестициями, которые нацелены на прирост капитала. Любители, на мой взгляд, в большей мере ориентированы на прирост капитала, профессионалов же интересует денежный поток.

Итак, если обобщить, любители покупают ценные бумаги ради прироста капитала и пытаются снизить риски путем диверсификации. Профессионалы же видят в ценных бумагах источник денежного потока, а рисками управляют при помощи контрактов.

Страхование ценных бумаг

Энди все хорошо объяснил. В 2007 году я с большим волнением наблюдал за крахом рынка ценных бумаг, зная, какими ужасающими будут последствия для миллионов инвесторов, которые поверили, что в долгосрочной перспективе фондовый рынок всегда растет и что диверсификация является лучшей страховкой от потерь.

Ситуация усугубилась еще и тем, что в 2010 году не застрахованные инвесторы вновь хлынули на рынок, надеясь на продолжение роста цен (прирост капитала).

Профессиональные инвесторы всегда страхуют свои инвестиции, даже на рынке ценных бумаг.

Я снова передаю слово Энди, который объяснит, каким образом страхование помогает защитить инвестиции в ценные бумаги.

Энди Таннер объясняет:

Сдавая недвижимость внаем, я регулярно приобретаю полисы страхования ренты. Я делаю это на тот случай, если арендаторы случайно повредят принадлежащее мне имущество, например в результате неосторожного обращения с огнем. Представьте, что я пытался бы управлять рисками при помощи диверсификации. Насколько глупо было бы покупать множество разных домов в надежде на то, что сгорит только меньшая часть из них.

Если говорить о рынке ценных бумаг, то я предпочитаю защищать свои инвестиции при помощи контракта. Стоит это сравнительно немного, зато гораздо более дорогостоящие активы оказываются под надежной защитой. Обычно такие меры защиты называют страховкой. Когда водитель попадает в аварию, его первым делом спрашивают: «Вы застрахованы?»

На рынке акций слово «страховка» используется редко. Вместо этого мы используем термин «хедж», или «хеджирование».

Как и при обычном страховании, мы можем защитить сравнительно крупные суммы денег, вложенные в ценные бумаги, потратив относительно небольшие средства на приобретение контракта вроде упоминавшегося выше пут-опциона. Многие профессиональные инвесторы с готовностью приобретают опционы на продажу во времена нестабильности, неопределенности на фондовом рынке, когда имеют дело с событиями, над которыми они не властны, например с очередными заявлениями Федерального резервного банка. Чем более рискованной представляется ситуация, тем дороже стоит контракт. Более того, сама стоимость контрактов может дать инвестору представление о степени риска в той или иной ситуации.

В качестве примера можно привести кредитные дефолтные свопы для таких стран, как Греция, Португалия, Ирландия и Испания. Кредиторы не очень хотят ссужать деньги этим странам, опасаясь дефолта какой-то из них. Чтобы защититься от дефолта, они хотят иметь контракт. В последнее время стоимость этих контрактов сильно возросла, что свидетельствует о все более нестабильной ситуации.

Но для того, чтобы пользоваться преимуществами хеджирования, совсем не нужно быть мультимиллионером. Имея хоть какое-то финансовое образование, любой человек способен научиться пользоваться опционными контрактами, чтобы защититься от потерь.

Ирония этой идеи заключается в том, что многие находят рынок опционов слишком рискованным. На самом же деле большинство тех, кто покупает опционы, делает это ради снижения рисков. Они используют опцион не в спекулятивных целях, а как хедж. Покупая опционы, я с самого начала примиряюсь с мыслью, что все потраченные на них деньги будут потеряны. Но я смотрю на это как на деньги, потраченные на страховой полис. Доход от ценных бумаг, как и от недвижимости, с лихвой перекрывает все затраты на страховку, призванную защитить мои активы.

Ценные бумаги как печатный станок

ВОПРОС

Можно ли «печатать деньги» при помощи ценных бумаг — то есть существует ли возможность выйти на бесконечную рентабельность моих инвестиций?

Краткий ответ

Да.

Объяснение

Пусть объясняет Энди, потому что это относится к его сфере компетенции.

Энди Таннер объясняет:

Мы знаем, что в реальности цены акций не могут достичь бесконечности, которая является понятием чисто теоретическим. Однако, совершая сделки на фондовом рынке, мы можем подвергнуться опасности бесконечных убытков. Одним из примеров является игра на понижение. Когда мы открываем короткую позицию, а курс акций растет, мы теряем деньги. Поскольку конечного предела для роста котировок акций нет, игра на понижение в потенциале грозит бесконечными убытками. Таким образом, хотя стоимость акций до бесконечности повыситься не может, следует иметь в виду саму концепцию бесконечности — и по отношению к доходам, и по отношению к потерям.

На понятие бесконечности можно взглянуть еще и так: когда количество ваших собственных средств, вложенных в активы, приближается к нулю, отдача, которую вы получаете от этих инвестиций, стремится к бесконечности. Поэтому, если вам удается купить недвижимость целиком в кредит, не потратив ни цента собственных средств, вы на практике осуществляете идею бесконечной рентабельности инвестиций. Это одна из причин, по которой мы говорим, что в мире недвижимости долги могут сделать вас богатыми.

С ценными бумагами все это можно проделать, вообще не залезая в долги. Именно так: никаких займов. И поскольку одним из достоинств ценных бумаг является возможность масштабирования, такого типа инвестиции доступны каждому, кто готов приобрести необходимое финансовое образование. Еще раз хочу подчеркнуть, что финансовое образование и понимание всех четырех типов активов принесут немало пользы не только мультимиллионеру.

Когда Роберт попросил показать, как делать деньги при помощи акций, я решил, что проще всего продемонстрировать это на примере мелкой сделки. Мы посмотрим, как, купив тысячу акций, можно получить денежный поток в районе 500—600 долларов. Хотя тот же самый процесс мои друзья из хеджевых фондов применяют к миллионам акций и долларов, мы можем масштабировать все это до уровня простого человека, который хочет заработать свои первые несколько сотен сверх зарплаты. Для большей наглядности я буду использовать иллюстрации. Кроме того, мы применим обсуждавшуюся выше простейшую концепцию хеджирования.

В мире ценных бумаг у инвестора есть выбор: он может быть покупателем контракта и тратить деньги либо быть продавцом контракта и получать деньги. То есть идея очень простая: покупатели тратят деньги, продавцы получают деньги.

Роберт часто упоминает о том, как важно для любого инвестора овладеть техническим анализом. Под этим понимается пристальное изучение колебаний рыночных индексов, котировок и других параметров. И это один из секретов, которые можно узнать, играя в «Денежный поток 202».

На приведенном ниже графике представлена кривая колебаний индекса S&P 500:

Поскольку мы видим мощный уровень поддержки — несколько выше 1000 пунктов, можно попробовать «напечатать» немного денег, продав пут-опцион, скажем, на уровне 945 пунктов. Но инвесторы в этой ситуации не используют термин «печатать деньги». Они говорят «выписать опцион».

Это попросту означает, что покупатель контракта будет иметь страховку на тот случай, если индекс S&P 500 опустится ниже 945 пунктов в период действия контракта.

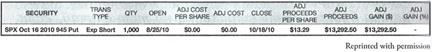

В финансовом отчете это будет отражено как пополняющая ваш карман выручка от продаж. Что-то в этом роде:

В этой связи интересно отметить, что многие критикуют Роберта, когда он говорит, что ваш дом не является активом, поскольку не пополняет деньгами ваш карман. Я предвижу аналогичную критику, когда помещаю в колонку активов короткие продажи, или шорт-опцион. Не стану спорить. Факт остается фактом: они приносят доход. В вашем брокерском счете эта операция будет выглядеть, как показано на приведенном ниже рисунке. Обратите внимание на то, что скорректированные издержки («Adj cost») равны нулю, а значит, скорректированная доходность по истечении срока действия опциона будет бесконечной (обозначена прочерком).

Хотя предсказать, в какую сторону в следующее мгновение двинется рынок, бывает трудно, определить диапазон, за пределы которого индексы или котировки за определенный промежуток времени едва ли выйдут, намного легче.

Вот как на самом деле менялась ситуация на рынке до истечения срока действия опциона.

Разумеется, средства, затраченные на приобретение страховки, относятся к статье расходов, и, если ваш дом не сгорит, денег вам эта страховка не принесет. То же самое относится и к опциону на продажу. Заработать на нем можно только в том случае, если вы выступаете в роли продавца.

На самом деле это очень похоже на один из методов, с помощью которых Уоррен Баффет зарабатывает на рынке. Вот что в этой связи писала газета «Wall Street Journal»:

Некоторые ошибочно полагают, что Уоррен Баффет выступает против использования этих контрактов, потому что он называл некоторые их виды «финансовым оружием массового поражения». В отношении необразованных инвесторов так оно, пожалуй, и есть. Но сам Баффет зарабатывает миллиарды долларов на продаже таких контрактов. Из-за того что инвестор почти не имеет контроля над ценными бумагами, работа с ними сопряжена с большим риском. Поэтому вкладчики готовы платить за хеджирование большие деньги.

Более того, деньги, которые мы получаем от продажи пут-опционов, можно использовать для покупки других таких опционов, чтобы они служили хеджем, снижающим риск, — и при этом остаться с прибылью.

В финансовом отчете это будет выглядеть следующим образом:

Обратите внимание, что в брокерском счете будет указана бесконечно высокая доходность по опционам, которые мы продали, и 100-процентный убыток по опционам, которые мы купили. Это как если бы вы потратили деньги, застраховав свой дом, а с домом ничего не случилось, и деньги пропали.

Если для вас все это в новинку, может создаться впечатление, что здесь нужно очень многому учиться. Это действительно так. Но я убежден, что такая наука по плечу любому начинающему инвестору, если он проявит достаточно выдержки и усердия.

Возвращаю слово Роберту.

Защита от Робин Гуда

В детстве я очень любил истории про Робин Гуда. Когда же я вырос, то понял, что он был обычным грабителем. Он оправдывал свои деяния, говоря: «Я краду у богатых и отдаю бедным». И сегодня миллионы людей считают нормальным красть у богатых и забирать себе.

По мере ухудшения состояния экономики и снижения уровня доходов населения все больше людей превращаются в Робин Гудов. Некоторые становятся настоящими разбойниками: вламываются в чужие дома, угоняют машины, похищают людей, грабят банки. Другие поступают хитрее: грабят вас при помощи судебных тяжб.

ВОПРОС

Как защититься от Робин Гудов?

Краткий ответ

Используйте законы богатых.

Объяснение

Есть много способов защитить свое движимое и недвижимое имущество, например сигнализация, страховка, оружие, собака...

На протяжении веков богатые защищают свое состояние с помощью различных юридических ухищрений, одним из которых является создание юридического лица, такого как корпорация. Предоставляю слово своему юристу Гарретту Саттону.

Гарретт Саттон объясняет:

Не нужно быть докой в юриспруденции, чтобы понять, что инвестиции сопряжены с риском. Если бы масштабы риска не имели ограничений, если бы существовала реальная угроза лишиться всего своего состояния, заниматься инвестированием в таких условиях рискнули бы немногие. Но если есть возможность хеджировать ставки и защитить свои активы, вложить свои средства в инвестиционные проекты решится гораздо большее число людей.

История корпораций началась в XVI веке, когда английские предприниматели с хорошими связями получали королевские хартии, предоставлявшие им определенные привилегии, и создавали акционерные общества. Благодаря такой организации бизнеса они могли позволить себе рисковать там, где другим коммерсантам риск казался чрезмерным, и английская экономика процветала. Со временем политики пришли к выводу, что общества с ограниченной ответственностью должны предоставлять равные возможности для защиты своих интересов всем гражданам страны, а не только избранным. Принять правильное решение им помог бурный рост доходов в казну, ожидавшийся от такого расширения прав.

Сегодня такие штаты, как Невада, Вайоминг и Делавэр, имеют самое благоприятное для инвесторов и бизнесменов законодательство, что позволяет им собирать огромные суммы в казну — даже несмотря на то, что налоги и сборы там самые низкие. Выгода получается обоюдная: власти позволяют инвесторам легально хеджировать свои вклады путем создания юридических лиц с ограниченной ответственностью, что влечет рост экономики и налоговых поступлений.

Однако и здесь есть подводные камни. Правительства могут предлагать как хорошие, так и плохие варианты организации бизнеса, и никто не удосуживается объяснять вам достоинства и недостатки каждого варианта. Правительство ничему нас не учит, ни о чем не предупреждает и предоставляет самим выбирать тот или иной вариант.

Наихудшими формами юридического лица, не дающими никакой защиты от претензий кредиторов на ваше имущество, являются индивидуальное предприятие и полное товарищество. Так вы своего состояния не защитите. Богатые уже давно это поняли. И если юрист советует вам создать индивидуальное предприятие или полное товарищество, сделайте то, что в такой ситуации делают богатые: гоните этого консультанта в шею и наймите другого — такого, который сумеет вас защитить. Наилучшее законодательство, касающееся создания защищающих активы трастов, существует в штате Невада. Активы, находящиеся в трасте более двух лет, становятся недосягаемыми для кредиторов, даже в судебном порядке. Вот пример такой структуры.

Создание компании с ограниченной ответственностью (КОО) позволяет вам управлять своей недвижимостью и защищать ее. Траст для защиты активов выстраивает вокруг вашего имущества еще более прочную оборонительную стену, защищая вас, как бенефициария, от кредиторов.

Разрабатывая планы защиты активов для своих клиентов, люди иногда задают мне вопрос: «А правительство или налоговое управление ничего не заподозрят?»

В качестве ответа я рассказываю им историю, которую поведал вам выше. Правительство заинтересовано в том, чтобы мы защищали свои активы, и дает понять это соответствующими хартиями, законами и налоговыми льготами. Правительство хочет, чтобы богатые и не очень богатые занимались инвестированием и брали риск на себя. Взамен оно получает мощный и устойчивый приток налогов. Поэтому делайте то, чего хочет от вас правительство, — защищайте свои активы.

Заключение

Спасибо вам, Гарретт. Это была длинная глава, потому что риск — тема исключительной важности.

Лучший способ минимизации риска состоит вовсе не в том, чтобы избегать его и использовать оксюмороны, которые только увеличивают риск, а в том, чтобы обеспечивать максимальный контроль. А контроль начинается с финансового образования. Чем больше вы знаете, тем больше власти имеете над своей жизнью и над своими финансами.

Риск реально существует. Несчастные случаи, ошибки, преступления происходят каждый день. Одна из причин, по которой богатые становятся еще богаче, заключается в том, что они берут весь контроль на себя. Они сами заботятся о своем финансовом образовании, что позволяет им не впасть в заблуждения-оксюмороны, которые в действительности только повышают риск.

В наши дни риск возрастает, что связано со все большей неопределенностью ситуации. Международный терроризм, неустойчивость экономики, возвышение Китая и упадок Запада — все это факторы, усугубляющие неопределенность и повышающие риск.

Истинное финансовое образование дает вам контроль над риском. И в этом заключается ваше несправедливое преимущество.

Глава пятая. Несправедливое преимущество №5 - компенсация

Богатые не работают ради денег

Первый урок богатого папы в книге «Богатый папа, бедный папа» звучит так: «Богатые не работают ради денег».

В 1997 году, когда книга увидела свет, это утверждение взбудоражило умы многих людей. Продолжает оно будоражить их и по сей день — особенно тех, кто считает богатых алчными корыстолюбцами. Да, такие встречаются.

Однако самыми алчными корыстолюбцами становятся именно те, кто работает ради денег, особенно в условиях финансового кризиса.

ВОПРОС

Что плохого в том, чтобы работать ради денег?

Краткий ответ

Деньги перестали быть деньгами — вот в чем дело.

Объяснение

В прежние времена действительно можно было долго и упорно трудиться и накопить достаточно денег, чтобы вести безбедное существование. Уходя на покой, человек мог комфортно жить на проценты от накопленного капитала.

В условиях новой, послекризисной экономики процентные ставки малы как никогда, к тому же правительство продолжает печатать триллионы контрафактных долларов, уничтожая покупательную способность труда и сбережений собственных граждан.

В этих обстоятельствах больше всего пугает экспоненциальный рост триллионных долгов по закону сложных процентов. Я не знаю, сколько еще экономика может выдерживать такое. Если процентные ставки возрастут, как это было в 1980-е годы, мир содрогнется, услышав от американских налогоплательщиков: «Извините, но в этом месяце оплачивать свой национальный долг мы больше не в силах». Если такое случится, вот тогда все узнают, что такое настоящий экономический кризис.

Власть долгов над экономикой уже наглядно проявилась в Японии, Латинской Америке, Мексике, России, Исландии, Греции, Испании, Италии, Португалии и Ирландии. Скоро за ними последуют США, Великобритания и другие страны Европы. Добро пожаловать в новую экономику.

Табурет на трех ножках

В условиях старой экономики финансовые консультанты часто уподобляли пенсионное обеспечение табу