СРОК действия ИИС = 3 года. Для того чтоб получать налоговый вычет нужно положить деньги на все это время.

А) Если выведите деньги до 3 лет, то потеряете право на налоговую льготу.

Б) Если вы уже получили налоговый вычет, то при досрочном закрытии их придется вернуть налоговой.

НАЛОГОВЫЙ РЕЗИДЕНТ РФ. Вы не можете открыть ИИС если вы живете в другой стране, потому что это специальный счет с налоговыми льготами в РФ.

РУБЛИ. Вносить на счет можно только российские рубли.

НЕТ СТРАХОВКИ ВКЛАДА. Считается что ИИС – это вид брокерского счета, а не банковский вклад. Государство страхует банковских вкладчиков в пределах 1 400 000 рублей. Государство не страхует вклады в ИИС.

ТИП ВЫЧЕТА можно выбрать в течении 3 лет после открытия счета. То есть вы открываете ИИС, и только через 2 года возможно решите ТИП №1 – НА ВЗНОС или ТИП №2 – НА ДОХОД.

ВОЗВРАТ РАЗОВЫЙ. Если вы хотите сделать налоговый вычет с вложенных 400 000 рублей, то это можно сделать для этой суммы разово. Если вы хотите получать 52 000 на второй и третий года, тогда вам нужно докладывать еще по 400 000 рублей каждый год.

ОДИН ЧЕЛОВЕК = ОДИН ИИС. Одному человеку нельзя открывать несколько ИИС. Однако вы можете переносить ИИС от одного брокера к другому.

1 000 000 РУБ В ГОД. Это максимальная сумма, которую вы можете класть на ИИС каждый год. Причем максимальный налоговый вычет №1 – НА ВЗНОС ограничен 13% от 400 000 в год. То есть максимально что вы можете вернуть от РФ, это 52 000 в год.

РАБОТАТЬ В БЕЛУЮ. Если вы хотите получить эти 52 000 в год, то вам нужно работать официально (чтоб ваш работодатель в РФ платил за вас налоги). Причем вы можете получить налоговый вычет только в пределе того НДФЛ, который за вас уже был уплачен. Для примера, если ваша годовая ЗП в РФ = 200 000 рублей, то вы не сможете получить вычет 52 000 рублей. Вы сможете получить только 26 000 рублей, которые за вас уже были уплачены.

ВЫВОД: ИИС – это замечательный инструмент, который на маленьких суммах (до 400 000 рублей) позволяют получить гарантированную государством доходность +13%. Это гораздо лучше, чем банковский вклад, потому что больше в 1.5 раза и потому что вы можете распоряжаться деньгами (инвестировать в акции или облигации) чтоб получить еще больший доход.

Какая схема использования ИИС оптимальна?

Это зависит от вашего дохода, времени и склада психики. Вся идея строится вокруг гарантированной доходности и сложных процентов. Благодаря этому можно грандиозна раскачать свой капитал. Вот почему, я сейчас рассмотрю не самые доходные (они с риском), а самые надежные (они с минимальным риском) схемы.

Для этого будем использовать Облигации Федерального Займа (ОФЗ) с гарантированной доходностью около 7%. Таких очень много:

Берем 7% ОФЗ и закупаем их на 400 000 с помощью ИИС. Это дает нам дополнительные 13% (52 000 рублей) первый год. В среднем это 20% годовых в первый год + 7% (облигации) во второй + 7% (облигации) в третьй года. Суммарно получается 34% за три года. Или 11.3% ГОДОВЫХ. Которые вы получите даже если в следующем году кризис обвалит все в глубокий минус.

ВНИМАНИЕ! Я беру 400 000 для примера как максимальную сумму с налоговым вычетом (13% от 400 000). Вы можете брать 100 000 рублей или 200 000 рублей. Зависит от того сколько у вас денег. Более того, вы можете открыть ИИС сейчас, а внести деньги тогда, когда они у вас появиться, например через 1-2 года.

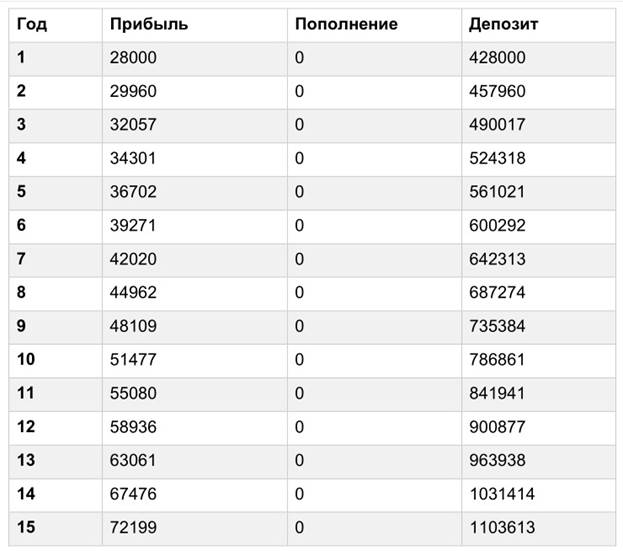

СХЕМА №1 «ПРОСТАЯ»

Без использования ИИС и налоговых льгот. Мы берем разово 400 000 рублей и покупаем ОФЗ под 7% годовых. Каждый год в течении 15 лет мы докупаем ОФЗ на доход от облигаций.

Стартовый депозит: 400 000 руб

Всего инвестировано: 400 000 руб

Чистый доход: 703 613

ИТОГОВЫЙ КАПИТАЛ = 1 103 613 рублей

ДИВИДЕНДЫ= 77 252 рублей в год

ПРИРОСТ = 2.75 РАЗ

ВЫВОД: Это очень безопасно потому что государство гарантирует выплату 7% по ОФЗ. Но не так доходно, как хотелось бы. Наши вложения выросли в 2.75 раза за прошедшие года.

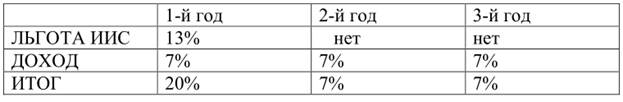

СХЕМА №2 «ОФЗ + ИИС».

Купим те же самые ОФЗ с 7% годовых на 400 000 рублей. Однако сделаем это через ИИС. Разово вложенные 400 000 рублей дадут нам в первый год + 13% доходности, которая добавится к доходу от облигаций.

Получается 34% (20+7+7) за ТРИ года. Или 11.3% ГОДОВЫХ (34/3).

Будем считать прирост 11.3% в виде капитализация сложных процентов каждый год. Каждые три года закрываем ИИС и открываем новый для того, чтоб получить налоговый вычет за первый год.

Примерно, схема выглядит так:

Стартовый депозит: 400 000 руб

Всего инвестировано: 400 000 руб (разово)

Чистый доход: 1 592 909

ИТОГОВЫЙ КАПИТАЛ = 1 992 909 рублей

ДИВИДЕНДЫ(7%) = 139 500 рублей в год

ПРИРОСТ = 4.98 РАЗ

ВЫВОД: Схема безопасная, потому что 13% по ИИС и 7% по ОФЗ гарантируются государством. Однако благодаря налоговой льготе наш конечный капитал в полтора раза больше, чем без использования ИИС.

ВНИМАНИЕ! Схема примерная, потому что я считаю вычет 13% раз в три года. На деле после прохождения 400 000 рублей будет 52 000 рублей раз в три года, а не 13%

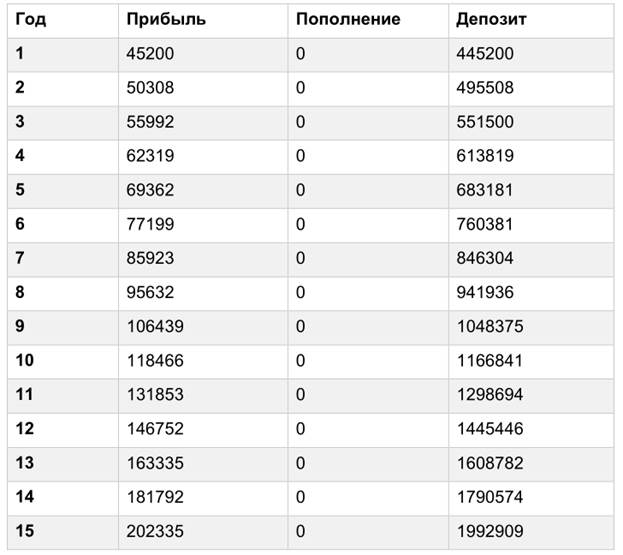

СХЕМА №3 «ОФЗ + ПОПОЛЕННИЕ ИИС КАЖДЫЙ ГОД»

Предстоим что каждый год вы докладываете по 400 000 рублей (это пример, сумма может быть любой) на свой ИИС для того, чтоб получать дополнительные 52 000 рублей в виде налогового вычета каждый год.

Таким образом каждый год мы ПОПОЛНЯЕМ ИИС на 452 000 рублей (400 000 наши деньги + 52 000 рублей налоговый вычет). На вложенные деньги мы покупаем ОФЗ под 7% годовых.

Стартовый депозит: 400 000

Всего инвестировано: 6 000 000 (15 лет по 400 000 руб)

ИТОГОВЫЙ КАПИТАЛ = 12 461 931 руб

ДИВИДЕНДЫ(7%) = 872 335 рублей в год

ПРИРОСТ = 2.07 РАЗА (6 млн от 12 млн).

ВЫВОД: Итоговый капитал большой, но не за счет льгот ИИС, а за счет больших пополнений (400К каждый год). В целом, не очень сладкий вариант.

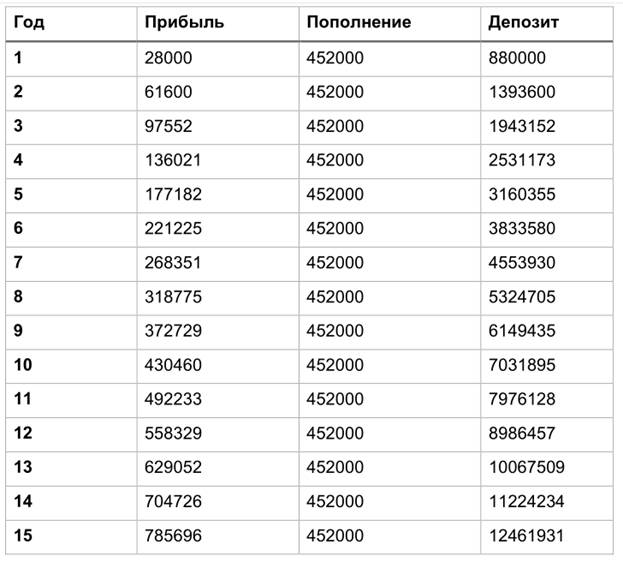

СХЕМА №4. «СЛАДКИЙ».

Для того чтоб получить налоговую льготу по ИИС, вам не обязательно все три года держать на нем нужную сумму денег. Закон допускает ОТКРЫТЬ ИИС и только через 2 года положить туда деньги (на третий год). Фактически вы можете положить деньги на ИИС вообще за 2 месяца до истечения 3-ех летнего счета и получить налоговый вычет. Это открывает шикарные возможности для схем. Да, по общему правилу мы не можем получать 13% от вложенной суммы три года подряд (это можно делать только один раз). Собственно, поэтому наши 13% профита размазываются на три года и дают средние 11.3% (20 + 7 + 7 и разделить на три).

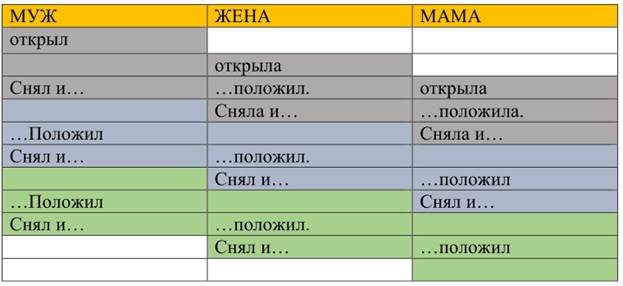

Вы не можете получить ЛЬГОТУ (13%) каждый год из трех. Но никто не мешает вам пополнить заранее открытый ИИС в последний год. И если у вас есть три человека (ВЫ+ еще ДВА), то вы можете отправить свой депозит в космос.

Предположим, что у вас нет 400 000 для того, чтоб получить вычет в размере 52 000 ежегодно. Соответственно, вы не можете каждый год их докладывать и получать серьезную капитализацию как в СХЕМЕ №2.

Допустим у вас только 100 000 рублей, которые дадут налоговый вычет 13 000 рублей в год (13% от 100 000 рублей). Предположим, что у вас в семье есть еще два человека, которым вы доверяете как себе. Например, это ЖЕНА и МАМА. Схема следующая, каждый год вы открываете одному из членов семьи ИИС и за год до окончания переводите туда весь свой КАПИТАЛ.

По такой схеме вам не нужно ждать три года. Вы можете получить дополнительные 13% КАЖДЫЙ ГОД, А НЕ ТОЛЬКО ПЕРВЫЙ.

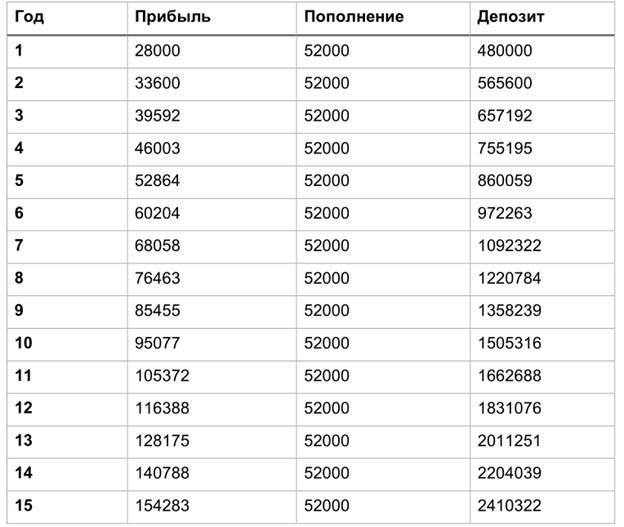

Допустим вы берете ОФЗ под 7% на 400 000 рублей. Так как каждый год вы кладете деньги на ИИС, то каждый год вы получаете с них 52 000 рублей (13% от 400 000 руб). За 15 лет может получиться очень сладкая картина.

Стартовый депозит: 400 000

Пополнение: 52 000 в год

ИТОГОВЫЙ КАПИТАЛ = 2 410 322 рублей

ДИВИДЕНДЫ(7%) = 168 722 рублей в год

ПРИРОСТ = 6.02 РАЗ

ВЫВОД: Этот вариант самый сладкий, потому что дает самый большой прирост капитала. Его недостаток в том, что нужны еще два надежных человека.

ПРИМЕЧАНИЕ! Описанная выше схема будет гораздо более сладкой в том случае, если у вас нет 400 000 рублей, а есть, например только 100 000 рублей. В этом случае вы получите гораздо более высокую доходность около 20% в год (в нашей схеме я считаю 7%). Дело в том, что налоговый вычет дает вам 13% гарантированной доходности, но только до достижения капитала 400 000 (52 000 = 13% от 400 000 рублей). Все что больше НЕ выплачивается, а значит нет гарантированных 13% от больших сумм.

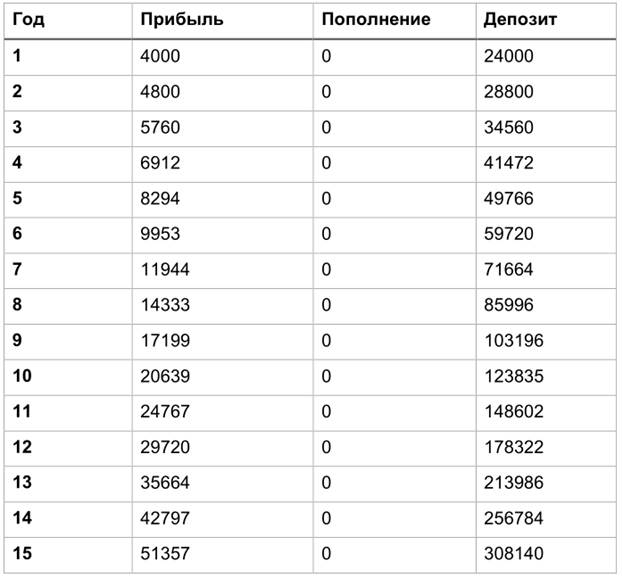

Однако пока вы растете с 20 000 до 400 000 вы получаете именно 13% от капитала, а не 52 000 как в моем примере выше. Это значит, что ваша гарантированная доходность не 7%, а 20% годовых. Потому что 13% льгота + 7% ОФЗ. Допустим вы положили 20 000 рублей под 20% в год. Получается очень интересно.

РЕЗУЛЬТАТЫРАСЧЁТА:

Стартовый депозит: 20 000

Всего инвестировано: 20 000

Чистый доход: 288 140

ИТОГОВЫЙ КАПИТАЛ = 308 140 рублей

ДИВИДЕНДЫ(20%) = 61 628 рублей в год

ПРИРОСТ = 15.4 РАЗ!!!

ВЫВОД: Если у вас мало денег, но есть два надежных человека с официальной работой и зарплатой, то этот вариант самый выгодный из всех возможных.

ПРИМЕЧАНИЕ! Учтите, как только вы достигните 400 000 рублей, аттракцион щедрости закончится. Вы будете получать НЕ 20% в год, а 7% + 52 000 рублей.