б) Какую сумму составит его прибыль, если текущий курс через 90 дней составит £0.8325/$.?

А) так как курс будет падать, нам выгодно или продать колл или купить пут.

Б) полученные прибыли: Если продаем колл, то получаем только сумму в 50000 фунтов

Если покупаем пут: 50000*100/6,354 = 786905,89 долларов (по контракту, сначала умножаем на 100, потому что цена за 90 дней в пенни)

786905,89*(0,7700-0,8325)= −49181,61 фунтов (полученный убыток в фунтах с учетом непредвиденного повышения курса)

Сравнивая результаты, видим, что выгоднее продать колл на: 50000-(−49181,61)= 99181,61 фунтов

11. Швейцарская фирма поставляет в США товары производственного назначения. Менеджер фирмы, ожидая платеж в 100.000 $ США через 6 месяцев и опасаясь падения курса доллара, заключает форвардный контракт с банком на продажу долларов за швейцарские франки. Каков «справедливый» курс контракта и какую сумму в швейцарских франках получит экспортер через 6 месяцев, если:

USD / СНF= 1,0520 – 1,0540

6-месячная евродолларовая ставка r USD = 4,25 – 4,50% годовых;

6-месячная ставка по швейцарскому франку r CHF = 2,75 - 3%

годовых;

Срок форвардного контракта (t) = 180 дней.

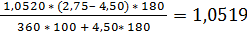

Fbid = Sbid + Sbid * (rq bid - rb ask) * t / (360 * 100 + rb ask * t)

«справедливый» курс контракта:

=1,0520+

=1,0520+

Сумма во франках, которую получит экспортер

100 000*1,0519=105 191

Ответ: 1,0519, 105 191

12. Определить форвардный курс, установленный банком для продажи иностранной валюты, если курс-спот EUR/JPYк японской йене составляет 110,2 - 110,8. Ставки на денежном рынке на 1 месяц: EUR: 3,250 - 3,500% годовых, JPY – 0,045 - 0,065% годовых. Форвардный курс продажи JPY должен обеспечить банку прибыль в размере 0,25% от суммы сделки.

Rf = RSbid * (1 + r1ask * t/K) / (1 + r2ask * t/K) = 110,52

Срок = 1 месяц

Норма прибыли = 0,25%/12*1 = 3%

FMa - евро за 1 йену дополнительная форвардная маржа = 3%*1*110,52 = 0,276

Rf new = Rf + Fma = 110,792

Ответ: 110,792

13. Финансовому директору российской фирмы необходимо провести расчеты за импортируемые товары в швейцарских франках через банкна сумму 1 000 000 СНF. Т.е. необходимо продать рубли и купить швейцарские франки и расплатиться ими за товар. Определите котировку RUR/СНF, которую установит банк. Курс USD/СНF = 1,0154-57. Курс USD/RUR = 58,0222-68.

Определим котировку RUR/СНF:

Bid – 1,0154/58,0268=0,017499

Ask – 1,0157/58,0222= 0,017505

RUR/СНF = 0,017499 - 0,017505

Необходимая сумма для покупки 1 000 000 франков

1000000/0,0117499=57146740

14. Предположим банк, ожидая повышения курса евро, 19 июня покупает 5 000 000 евро против продажи 5 493 446 долларов США при котировке по курсу спот USD/EUR =0.9101 с поставкой 21 июня. Таким образом, банк находится в длинной позиции по евро и короткой по долларам. 21 июня курс составил 0,9090. Банк продает 5 000 000 евро против долларов по спот котировке 21 июня с датой поставки 23 июня. Определите прибыль банка от операций.

5000000/0,9101=5 493 902 долларов

5 493 902 - 5 493 446 = 456 долларов прибыли

Ответ: 456

15. Крупный золотодобывающий комбинат через три месяца планирует осуществить продажу 6 000 унций золота. Чтобы застраховаться от падения цены золота, оно приобретает сегодня опцион put с ценой исполнения 1170 долларов, уплатив за это некоторую премию. Премия составляет 4,5 доллара. Одновременно предприятие продает опцион call с той же датой истечения и величиной премии, равной премии опциона put и ценой исполнения 1200 долларов.

Возможны три варианта событий:

а) цена золота окажется меньше 1170 долларов за унцию;

б) цена превысит 1200 долларов за унцию;

в) цена будет находиться в интервале от 1170 до 1200 долларов за унцию.

Каковы действия хеджера и их результаты при всех трех вариантах развития событий?

а) Если через три месяца цена золота окажется меньше 1170 долларов за унцию, предприятие исполнит опцион put и получит цену, равную 1170 долларов. (6 000 * 1 170 – 4,5)

б) Если цена превысит 1200 долларов, то контрагентом сделки будет исполнен опцион call, и предприятие реализует ему золото по цене 1200 долларов. (6 000 * 12000 + 4,5)

в) Если цена будет находиться в интервале от 1170 до 1200 долларов за унцию, то предприятие будет реализовывать золото по рыночной цене и опционом пользоваться не будет, также как его контрагент с опционом call.

Таким образом, предприятие без каких-либо затрат обеспечило себе возможность реализовать золото через три месяца в зависимости от конъюнктуры по цене в интервале от 1170 до 1200 долларов за унцию.