В последних программных выступлениях политического руководства Российской Федерации, в провозглашенных ориентирах стратегии развития России до 2020 года определены главные направления развития: построение общества, которое задает высокие жизненные стандарты, создание экономики инновационного типа и радикальное повышение ее эффективности. Достижение этих целей требует построения мощной финансовой системы, способной обеспечить формирование необходимых финансовых ресурсов, сбалансированность бюджетных доходов и обязательств.

Большое значение для увеличения объемов государственных финансовых ресурсов имеют меры по совершенствованию законодательства о налогах и сборах, повышению эффективности налогового планирования и прогнозирования.

Планирование на макроуровне охватывает сферу налогового планирования в масштабе федерального, регионального и местного бюджетов. Территориальные бюджеты (бюджет субъектов РФ) формируются также за счет налоговых поступлений, доля которых составляет более 50 %, а неналоговые доходы формируют его на 8 - 12 %.

На практике налоговые поступления составляют высокую долю в доходах практически во всех консолидированных бюджетах субъектов РФ этого уровня. Поэтому любые сбои в мобилизации плановых объектов налогов, прежде всего федеральных в данных условиях, могут крайне отрицательно сказаться на исполнении расходной части бюджета любого уровня [1].

Основными налогами, определяющими особенности структуры доходов бюджета субъекта РФ, являются: налог на прибыль (доход) предприятий, налог на доходы с физических лиц, НДС и акцизы. То есть успешное функционирование и развитие экономики и инфраструктуры субъекта РФ, его социальной сферы в определяющей степени зависит от налоговой политики, разрабатываемой на федеральном уровне и уровне самого субъекта федерации, а также практических мер, форм и методов ее реализации руководством субъекта РФ.

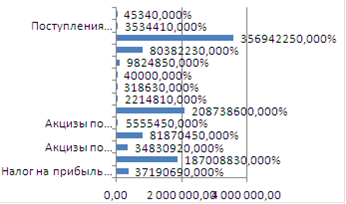

Ниже представлено планируемое поступление налогов в Федеральный бюджет и бюджет ХМАО в 2012 году.

| № | Налог | Сумма, млн. руб. | % от доходов бюджета в 2012г. |

| Налог на прибыль организаций | 371 906,9 | 3,2 | |

| Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации | 1 870 088,3 | 15,8 | |

| Акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации | 348 309,2 | ||

| Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации | 818 704,5 | ||

| Акцизы по подакцизным товарам (продукции), ввозимым на территорию Российской Федерации | 55 554,5 | 0,4 | |

| Налог на добычу полезных ископаемых | 2 087 386,0 | 17,7 | |

| Регулярные платежи за добычу полезных ископаемых (роялти) при выполнении соглашений о разделе продукции (в виде углеводородного сырья) | 22 148,1 | 0,2 | |

| Водный налог | 3 186,3 | 0,02 | |

| Сборы за пользование объектами водных биологических ресурсов | 400,0 | 0,003 | |

| Поступления государственной пошлины | 98 248,5 | 0,8 | |

| Поступления ввозных таможенных пошлин | 803 822,3 | 6,8 | |

| Поступления вывозных таможенных пошлин | 3 569 422,5 | 30,3 | |

| Поступления таможенных сборов | 35 344,1 | 0,3 | |

| Таможенные пошлины, налоги, уплачиваемые физическими лицами по единым ставкам таможенных пошлин, налогов или в виде совокупного таможенного платежа | 453,4 | 0,004 | |

| ВСЕГО: | 10 084 947 | 85,6 |

Таблица 1. Планируемое поступление налогов в Федеральный бюджет РФ на 2012 г.

Доля налоговых поступлений занимает 85,6 %. При этом предполагается постепенное снижение доли нефтегазовых доходов федерального бюджета в ВВП и увеличение доли не нефтегазовых доходов, которые должны расти в связи с прогнозируемым увеличением поступлений по налогу на добавленную стоимость и акцизам.

Рисунок 1. Структура прогнозируемых налоговых поступлений в 2012г. (РФ)

В структуре налоговых доходов на 2012 год поступления вывозных таможенных пошлин занимают наибольший удельный вес 35,3 %. Налог на добычу полезных ископаемых занимает второе место в составе и структуре налоговых доходов федерального бюджета. Его доля на 2012 год составила 20,7 %. Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации в составе и структуре налоговых доходов третий. Его удельный вес составляет порядка 18,5 %. Наименьший удельный вес занимают сборы за пользование объектами водных биологических ресурсов - 0,004%.

Таблица 2.Планируемое поступление налогов в бюджет Ханты-Мансийского автономного округа на 2012 г.

| Налог | Сумма, млн.руб | % от доходов бюджета в 2012г. | |

| налог на прибыль организаций | 70 988,5 | 49,4 | |

| налог на имущество организаций | 33 813,3 | 23,5 | |

| налог на доходы физических лиц | 29 176,8 | 20,3 | |

| остальные налоговые доходы | 51 73,4 | 3,6 | |

| ВСЕГО: | 96,8 |

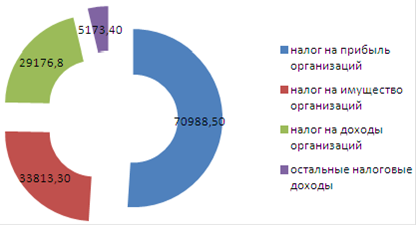

Доходы бюджета Ханты-Мансийского автономного округа - Югры на 2012 год спрогнозированы с ростом к плану на 2011 год на 9 305,6 млн. рублей или на 6,9%. В сумме они составили 143 706,2 млн. рублей. В структуре доходов наибольший удельный вес, порядка 97%, занимают налоговые доходы. В бюджете автономного округа налоговые доходы спрогнозированы на 2012 год в объеме 139 015,1 млн. рублей.

Рисунок 2. Структура прогнозируемых налоговых поступлений в 2012г. (ХМАО)

В структуре налоговых доходов на 2012 год налог на прибыль организаций занимает наибольший удельный вес - 51,1%.Налог на имущество организаций занимает второе место в составе и структуре налоговых доходов бюджета автономного округа. Его доля на 2012 год составила 24,3%.Налог на доходы физических лиц в составе и структуре налоговых доходов третий. Его удельный вес составляет порядка 21,0%. Доля остальных налоговых доходов занимает в доходах бюджета автономного округа на 2012 год 3,6%.

3. Совершенствование налогового прогнозирования и планирования в действующих условиях

Группировка и анализ факторов, влияющих на организацию планирования и прогнозирования налоговых поступлений

Прогнозирование развития налоговой системы в России, а как следствие, и изменение динамики налоговых поступлений можно сгруппировать по отдельным показателям (блокам). В своей работе я освещаю преимущество таких блоков, выделенных ведущими авторами. В этих блоках включены по группам макроэкономические показатели, налоговый потенциал и уровень собираемости налогов по основным группам налогоплательщиков. Изучение всех этих показателей вместе увеличит качество прогноза налоговых поступлений.

Последовательность перечисления блоков вовсе не означает, что именно в таком порядке они подлежат разработке и изучению. Неизменными представляются лишь места первого и последнего блоков. Кроме того, следует иметь в виду, что при разработке одного из срединных блоков может возникнуть потребность корректировки уже разработанных в других блоках прогнозов (в том числе и сценарного характера) в силу значимости выявившихся факторов и условий. Важно только, чтобы при этом обеспечивался действительно системный подход и согласованность всех частей прогноза.[4]

Первый блок - общие принципы построения и функционирования хозяйственного механизма:

отношения собственности;

роль и место государства в управлении экономикой;

роль и место негосударственных корпоративных структур, малого и среднего предпринимательства, домашних хозяйств.

Применительно к современному развитию экономики особое значение приобретают сценарные условия, определяющие основные целевые параметры, приоритеты и направления экономической политики, ограничения и факторы социально-экономического развития.

Этот блок является определяющим для всех остальных. Необходимость его прогнозирования вытекает из существующих в обществе разных позиций относительно будущего развития национальной экономики.

Естественно, налоговые органы не могут и не должны брать на себя функцию разработки таких сценариев. Их задача - анализ и оценка наработок других структур, выбор наиболее вероятных вариантов с учетом стратегии, достаточно четко сформулированной властными органами, и определение сценариев, которые должны быть разработаны в последующих блоках прогноза.

Второй блок - макропоказатели и параметры социально-экономического развития экономики на перспективу: динамика и структура производимого и используемого ВВП с учетом инфляции, производство продукции (товаров, работ и услуг), промежуточное потребление в ценах производителей и основных ценах, объемы, структура и источники инвестиций, оборот розничной торговли и другие.

Этот блок также должен не разрабатываться, а критически оцениваться налоговыми органами. Кроме того, показатели прогнозов следует систематически сопоставлять со статистическими и оперативными данными в ретроспективном аспекте. Все это позволит отбирать наиболее вероятные сценарии на будущее.

Аналогично можно характеризовать третий блок (денежно-кредитная политика), четвертый (экспортно-импортные отношения) и пятый блок (консолидированный и федеральный бюджеты - объемы и структура доходов и расходов, источники доходов и основные направления их использования и т. д.). Одновременно эти блоки должны охватывать прогнозы инфляционных (или дефляционных) процессов, валютных курсов, движение ставок банковского кредита. Здесь важно подчеркнуть необходимость систематического обмена и совместного анализа информации с Минфином России, Центробанком России.

Шестой блок - доходы корпораций и населения. Ключевым моментом здесь являются достоверность информации, методы выявления и досчета скрытого и неформального производства, теневого оборота; группировка корпораций и населения по экономически однородным агрегатам, структура доходов и расходов, дифференцированная структура налоговой базы и т. д. Особого внимания заслуживают прогнозы динамики скрытого и неформального производства и теневого оборота, которые не только камуфлируют налоговую базу, но и серьезно искажают представления об истинном состоянии национальной экономики, ее масштабах, структуре, тенденциях развития. По оценке Госкомстата России и отдельных специалистов доля теневого оборота в добавленной стоимости отраслей составляет: в сельском хозяйстве - не менее 70%, в торговле и общественном питании - 50-70, в обшей коммерческой деятельности по функционированию рынка - 30-40, на грузовом транспорте - 10-20, в строительстве - 10- 15, в промышленности - 6-8%.

Седьмой блок - прогнозирование мотиваций и поведения корпораций и населения, входящих в каждый экономический агрегат, относительно налогов и сборов в зависимости от общей хозяйственной ситуации, а также исторически сложившегося менталитета различных слоев населения.

Восьмой блок - демографический прогноз: прогноз численности населения, его половозрастной структуры, масштабов и векторов миграционных процессов, уровня мобильности, профессиональной структуры трудоспособного и занятого населения, прогноз занятости, динамики и состава пенсионного контингента и т. п.

Девятый блок - прогноз изменения общей структуры налогов и сборов, изменений их ставок и порядка взимания, определения более эффективного порядка использования налогов и сборов.

Десятый блок должен включать в себя следующие данные:

прогноз налогового потенциала и уровня собираемости налогов по основным группам налогоплательщиков;

оценка эффективности мер по соблюдению налоговой дисциплины;

прогноз возможных мер по стимулированию и принуждению налогоплательщиков;

перспективная оценка платежеспособности различных групп корпоративных структур и физических лиц;

прогноз увеличения (сокращения) количества налогоплательщиков и, наконец, прогноз суммы налоговых поступлений в прогнозируемом периоде.

В основу налогового планирования должен быть заложен принцип минимизации потерь и выпадающих доходов бюджетной системы. Неотъемлемой частью налогового планирования должен стать анализ таких показателей, как налоговая база, использование налогового потенциала, уровень собираемости налогов и сборов, мониторинг налоговых платежей крупнейших и основных налогоплательщиков, прогнозирование показателей их экономической деятельности, налоговая нагрузка, мониторинг основных финансовых потоков и их соответствие товарно-материальным потокам, постоянная инвентаризация налоговых льгот, отсрочек и рассрочек по налоговым платежам и т. д. Ранее же господствующий в налоговом планировании метод «от достигнутого» должен быть исключен из практики.

Одиннадцатый блок - развитие инфраструктуры налоговых органов страны. Здесь приобретает важнейшее значение уровень информационно-технического оснащения налоговых органов и степень квалификации сотрудников.

Значительную роль играет четкое разграничение перечисленных выше блоков по горизонтам прогнозирования: краткосрочные прогнозы - на 1 - 1,5 года, среднесрочные - до 5 лет и долгосрочные - до 10 лет. Некоторые блоки, например прогноз инфраструктуры, могут охватывать все три горизонта, тогда как другие целесообразно ориентировать преимущественно на один из горизонтов. Это, в частности, относится к первому и девятому блокам. Эффективность налоговой системы во многом зависит от стабильности общих принципов ее функционирования, состава налогов и ставок налогообложения. Прогнозы указанных блоков должны отвечать этому условию, т. е. быть ориентированы на долгосрочную перспективу, стимулируя тем самым предсказуемые на длительный период интересы, мотивации и поведение налогоплательщиков.

В отличие от первого-шестого и восьмого блоков прогнозирование седьмого, девятого, десятого и одиннадцатого блоков должно осуществляться силами, главным образом, ФНС России и соответствующих внебюджетных фондов. При этом необходимо, чтобы такие разработки велись в региональном разрезе с учетом специфики субъектов Российской Федерации, которые имеют весьма существенные различия по многим определяющим параметрам.[16]

Прогнозные расчеты следует производить не только на федеральном уровне, но и в каждом субъекте Российской Федерации. Однако их целесообразно осуществлять по несколько сокращенной программе с предварительным получением из федерального центра некоторых, принятых им исходных параметров (в частности, данных первых восьми блоков общего прогноза).

налоговый бюджетный администрирование макроуровень