Введение

Одним из наиболее важных факторов развития экономики являются инвестиции, то есть долгосрочные вложения капитала для создания нового или совершенствования и модернизации действующего производственного аппарата с целью получения прибыли.

Исследование проблемы инвестирования всегда находилось в центре экономической науки. Это обусловлено тем, что инвестиции затрагивают самые глубинные основы хозяйственной деятельности, определяя процесс экономического роста в целом.

Инвестиционный проект употребляется в двух смыслах:

первый - дело, деятельность, мероприятие, предполагающее осуществление комплекса действий, обеспечивающих достижение определенных результатов. Это понятие подменяется близкими по смыслу - "хозяйственное мероприятие", "комплекс работ", "проект". Это синтетический свод технико-экономических документов, в которых обосновывается новое строительство, реконструкция, техническое перевооружение или расширение действующих производственных и других объектов;

второй - система организационно-правовых и расчетно-финансовых документов, необходимых для осуществления действий или описывающих такие действия.

Объектами инвестиций являются строящиеся, реконструируемые, технически перевооружаемые и расширяемые предприятия, здания и другие основные фонды, предназначенные для производства новых видов продукции.

Объекты инвестиций различаются по масштабам проекта, его направленности - коммерческая, социальная, экономическая, связанная с государственными интересами, по характеру цикла создания продукции ресурса и его элементов (стадий) - проектно-конструкторские работы, расширение производства, утилизация отходов.

Инвестиционный процесс опирается на систему проектирования и продукцию этой системы - проекты. При обосновании инвестиционного проекта ведется поиск и отбор новейших достижений научно-технического прогресса, наиболее эффективных, способствующих подъему производства на новую ступень технического развития.

Целью курсовой работы на тему "Инвестиционная политика предприятия" является расчет экономической эффективности реальных инвестиций на техническое перевооружение предприятия, правила выбора инвестиционных проектов. Для этого нам необходимо решить следующие задачи:

изучить теоретические основы реализации инвестиционной политики предприятия;

рассмотреть основные критерии выбора инвестиционной политики предприятия;

изучить проблемы формирования эффективной инвестиционной политики.

Теоретические основы реализации инвестиционной политики предприятия

Инвестиционные процессы - важнейший элемент общественного производства. Без них немыслимо воспроизводство. Это не только замена выбывающих в процессе естественного износа средств труда, но и увеличение мощностей производства, в том числе на более высоком качественном уровне, обеспечение нормальной жизни населения. [1]

Инвестиционная деятельность - процесс, направленный на интенсификацию экономического роста. Увеличение реального капитала общества повышает производственный потенциал экономики. Инвестиции в производство, в новые технологии помогают выжить в жесткой конкурентной борьбе как на внутреннем, так и на внешнем рынке, дают возможность более гибкого регулирования цен на свою продукцию.

Инвестиции играют исключительно важную роль и на микроуровне. На этом уровне они необходимы прежде всего для достижения следующих целей:

расширения и развития производства;

недопущения чрезмерного морального и физического износа основных фондов;

повышения технического уровня производства;

повышения качества и обеспечения конкурентоспособности продукции конкретного предприятия;

осуществления природоохранных мероприятий;

приобретения ценных бумаг и вложения средств в активы других предприятий.

Главными аргументами в пользу необходимости инвестиций являются рост эффективности производства и максимизация прибыли. Инвестиционный процесс с точки зрения движения физических величин представляет собой следующую цепочку явлений:

создание инвестиционных товаров;

процесс освоения новых производственных мощностей;

эксплуатация объекта в нормальном режиме в целях производства товаров (услуг).

Инвестиционный процесс с точки зрения движения финансовых величин представляет собой вложение денежных сумм с целью получения дополнительного дохода. Участниками этого процесса являются:

собственники денег, которые хранят сбережения либо у себя, либо передавая их в доверительное пользование;

инвесторы, которые осуществляют денежные вложения в проекты либо сами, либо обращаясь к финансовым посредникам;

финансовые посредники. [2]

Инвестор принимает решение о вложении средств, исходя из целого ряда факторов. К наиболее важным из них относятся:

1) отрасль промышленности, к которой принадлежит предприятие.

2) эффективность управления компанией.

3) наличие информации о структуре собственности предприятия, его финансовом положении.

4) достаточный уровень прибыльности производственной деятельности по сравнению с торговлей и спекуляциями на финансовом рынке, которые до сего времени обеспечивали весьма быстрый и высокий доход.

При выборе критериев расширения экономической деятельности директора российских предприятий назвали в качестве главных следующие: максимизацию или повышение прибыли (31%), рост заработной платы и прибыли (24%), рост среднего уровня заработной платы (26%), рост объема выпуска продукции (51%), повышение уровня занятости (36%), рост доходов управленческого персонала (24%)), государственные субсидии (2%). [3]

В разработке прогноза, развития и размещения отраслей народного хозяйства важным является поиск наиболее эффективных вариантов удовлетворения потребностей страны или ее регионов в рассматриваемом виде продукции.

Увеличить выпуск продукции на действующих мощностях предприятий в отраслях промышленности за счет рационализации, модернизации техники и интенсификации технологических процессов и более капиталоемких форм воспроизводства - технического перевооружения, реконструкции, расширения действующих предприятий и нового строительства. Все формы имеют разные потенциалы по приросту продукции, объемам и эффективности инвестиций. Чем выше эффективность инвестиций в форму воспроизводства и короче сроки реализации мероприятий. Чем ниже эффективность инвестиций, продолжительнее сроки реализации мероприятий, тем больше прирост продукции, выше потенциал проводимых мероприятий, больше новых принципиальных решений по обновлению продукции.

Техническое перевооружение действующих предприятия требует разработки проектов и смет. Эффективность инвестиций в эти мероприятия выше, чем в новое строительство и расширение, так как пассивная часть фондов остается без изменения, и это дает значительную экономию капитальных вложений.

Расширение действующего предприятия - осуществление по утвержденному в установленном порядке новому проекту строительства, последующих очередей действующих предприятий, дополнительных производственных комплексов и новых производств, расширение существующих цехов основного производственного назначения со строительством новых действующих вспомогательных и обслуживающих производств, хозяйств, коммуникаций на территории действующего предприятия.

Существующие методы оценки эффективности инвестицийразделяют на две основные группы:

простые или статические;

методы дисконтирования.

Привлекательность инвестиционных проектов, включенных в список вариантов инвестиций, оценивается по их эффективности и финансовой состоятельности.

Расчет срока окупаемости инвестиций и вычисление простой нормы прибыли относят к методам оценки эффективности инвестиций.

Статистические методы оценки эффективности инвестиций. Срок окупаемости

Под сроком окупаемости инвестиций понимается ожидаемый период возмещения первоначальных вложений из чистых поступлений. Таким образом, исчисляется тот период времени, за который поступления от оперативной деятельности предприятия покроют затраты на инвестиции. Этот метод прост для расчетов, поэтому он иногда используется как очень грубый метод оценки риска инвестирования.

Данный метод обладает также серьезными недостатками: [4]

выбор нормативного срока окупаемости может быть субъективен;

метод не учитывает доходность проекта за пределами срока окупаемости и не может быть использован для сравнения вариантов проектов с одинаковыми периодами окупаемости, но различными сроками жизни;

метод не годится для оценки проектов, нацеленных на выпуск принципиально новой продукции;

точность расчетов по такому методу в большой степени определяется частотой разбиения срока жизни проекта на интервалы планирования;

"статичность" показателя, невозможность учета временной стоимости денег.

Простая норма прибыли

На основании сравнения инвестором расчетной величины нормы прибыли с минимальным или средним уровнем доходности делается заключение о целесообразности дальнейшего анализа данного инвестиционного проекта.

Преимущества методапростой нормы прибыли:

простота расчетов;

оценки прибыльности проекта.

Недостатки метода:

не учитывается ценность будущих поступлений;

существует большая зависимость от выбранной в качестве ставки сравнения величины чистой прибыли;

расчетная норма прибыли играет роль средней за весь период.

Дисконтированные критерии

Дисконтирование - операция, обратная начислению сложного процента, используемая для приведения будущих стоимостей к настоящему ( текущему) моменту. Позволяет определить текущую стоимость Р (т.е. реальную ценность на данный момент) будущих платежей (поступлений) Рг, осуществляемых через n лет при ставке процента, равной г,

(1)

(1)

Критерии, основывающиеся на технике расчета временной ценности денег, называются дисконтированными критериями. В расчетах критериев используется понятие ставки процента, на величину которой влияют три составляющие - инфляция, риск и альтернативная возможность использования денег, которая отражается следующим равенством:

( 2)

( 2)

где:

г - ставка процента;

1R - темп инфляции;

MRR - минимальная реальная норма прибыли;

RI - коэффициент, учитывающий степень инвестиционного риска, как связанного с неустойчивостью получения дохода от конкретного капиталовложения, так и рыночной конъюнктурой.

В финансовой практике фирм в рыночной экономике для собственного капитала ставка процента (или норма дисконта) определяется исходя из депозитного процента по вкладам. В случае, когда весь капитал является заемным, ставка процента представляет собой соответствующую процентную ставку, определяемую условиями процентных выплат и погашений по займам. В качестве ее приближенного значения могут быть использованы существующие усредненные процентные ставки по долгосрочным банковским кредитам.

В практике инвестиционного проектирования в настоящее время наиболее употребимы следующие дисконтированные критерии оценки эффективности проектов:

1. Чистая текущая ценность NPV (net present value) или чистая современная стоимость.

2. Индекс рентабельности (прибыльности) PI (Profitability index).

3. Отношение выгод к затратам B/Cmti (benefit to cost ratio).

4. Внутренняя норма доходности проекта IRR (internal rate of return).

5. Период окупаемости РВР (payback period).

Введем дополнительные обозначения:

Bt - выгоды проекта в год t;

Ct - затраты проекта в год t;

t = 1,..., n - годы жизни проекта.

Рассчитаем перечисленные критерии.

Чистая текущая ценность (NPV) - дисконтированный показатель ценности проекта, определяется как сумма дисконтированных значений нетто-поступлений, получаемых в каждом году в течение срока жизни проекта. Любой проект, дающий положительное значение NPV при выбранной ставке дисконтирования (обычно принимается равной альтернативной стоимости капитала) является приемлемым. NPV является наиболее широко используемым показателем для выбора из сравниваемых взаимоисключающих проектов.

Чистая текущая ценность: [5]

(5)

(5)

Отрицательное значение NPV свидетельствует о неэффективности использования денежных средств: норма доходности меньше необходимой.

Для расчета NPV ясно, что абсолютное значение чистой текущей ценности (NPV) зависит от двух видов параметров. Первый - характеризует инвестиционный процесс объективно, он определяется производственным процессом. Ко второму виду следует отнести параметр - ставку процента.

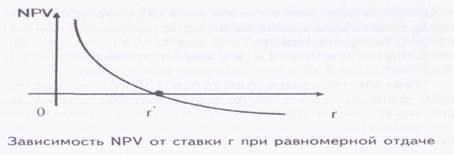

Например, проанализируем зависимость NPV от ставки г для случая, когда вложения осуществляются в начале процесса, а отдача - равномерная. Когда процентная ставка достигает некоторого значения г, эффект инвестиций оказывается нулевым. Любая ставка, меньше чем г*, соответствует положительному значению NPV (рис.1).

При высоком уровне ставки процента отдаленные платежи оказывают малое влияние на NPV. Поэтому различные по продолжительности периодов отдачи варианты могут оказаться равноценными по конечному экономическому эффекту. Поэтому при всех прочих равных условиях проект с более длительным периодом поступлений доходов предпочтительней.

Индекс рентабельности (прибыльности), PI показывает относительную прибыльность проекта или дисконтированную стоимость денежных поступлений от проекта в расчете на единицу вложений. Исследователи проектов используют различные подходы к его исчислению. Одни - рассчитывают PI делением чистой текущей ценности от проекта на стоимость первоначальных вложений, т.е.

(6)

(6)

где NPV - чистая текущая ценность проекта; Со - первоначальные затраты. В этом случае критерий принятия решения аналогичен решению, основанному на NPV, т.е. PI > 0.

Рис.1

Проекты с большим значением индекса прибыльности являются более устойчивыми, но очень большие значения индекс прибыльности не всегда соответствует высокому значению NPV и наоборот, т.к имеющие высокую чистую текущую ценность проекты не обязательно эффективны, и, следовательно, имеют небольшой индекс прибыльности.

Отношение выгоды/затраты или прибыли/издержки является частным от деления дисконтированного потока (суммы) выгод на дисконтированный поток затрат и рассчитывается по формуле:

(7)

(7)

Этот критерий является частным случаем критерия индекса прибыльности. Если отношение B/Cratio больше единицы, то доходность проекта выше, чем минимально требуемая, и проект считается привлекательным[6].

Отношение (выгоды/затраты) показывает, насколько можно увеличить затраты, чтобы не превратить проект в финансово непривлекательное предприятие. Например, расчетное значение критерия, равное 1,05, показывает, что при росте затрат более чем на 5% значение критерия упадет ниже точки "безубыточности", в которой совокупные проектные доходы равны суммарным расходам (1,00).

На графике (рис.1) видно, что г есть IRR. Если капиталовложения осуществляются только за счет привлеченных средств, причем кредит получен по ставке I, то разность (г* - i) показывает эффект инвестиционной (предпринимательской) деятельности. При г* = i доход только окупает инвестиции (инвестиции бесприбыльны), при г* < I инвестиции убыточны.

Рис.3. Влияние издержек на доходы от проекта

Внутренняя норма доходности проектов, принятых для финансирования, варьируется в зависимости от отрасли экономики и от формы собственности, т.е. от того, является ли проект частным или государственным предприятием. В основе вариантности лежит, во-первых, различные степени риска, во-вторых, частные инвесторы, как правило, преследуют только свои интересы при выборе объекта для инвестирования и требуют гораздо большего уровня нормы прибыли, чем государство, решающее социальные задачи.

Внутреннюю норму прибыльности иногда рассматривают как предельный уровень доходности инвестиций, что может быть критерием целесообразности дополнительных вложений в проект.

К достоинствам этого критерия можно отнести объективность, независимость от абсолютного размера инвестиций, оценку относительной прибыльности проекта, информативность. Кроме того, он легко может быть приспособлен для сравнения проектов с различными уровнями риска: проекты с большим уровнем риска должны иметь большую внутреннюю норму доходности. Но у него есть и недостатки: сложность расчетов и возможная субъективность выбора нормативной доходности, большая зависимость от точности оценки будущих денежных потоков.

Период окупаемости - это критерий аналогичен критерию срока окупаемости, но использует дисконтированные значения затрат и выгод, т.е. под периодом окупаемости (РВР) понимается тот период времени, за который поток дисконтированных проектных доходов станет равным дисконтированному потоку затрат. Поэтому значение критерия не должно превышать срока жизни проекта[7].

Критерии NPV, IRR и PI являются фактически разными версиями одной и той же концепции, и поэтому их результаты связаны друг с другом.

Таким образом, можно ожидать выполнения следующих математических соотношений для одного проекта:

если NPV > 0, то PI > 1, IRR > г;

если NPV < 0, то РК 1, IRR < г;

если NPV = 0, то PI = 1, IRR = г,

где г - требуемая норма доходности (альтернативная стоимость капитала).

При работе по указанным критериям у аналитиков иногда возникают некоторые проблемы, решение которых лежит вне инструментария расчетов[8], например:

а) для вычисления NPV и РВР необходимо заранее определить размер процентной ставки;

б) знак некоторых денежных потоков может меняться более чем один раз, и тогда такой денежный поток может иметь вид графика, представленного на рис.4.

Например, для данного проекта существует несколько значений г*, при которых NPV = 0, что усложняет сравнение i*, r2*, г3* и т.д. с банковской учетной ставкой; в подобных случаях проектный аналитик в качестве значения критерия IRR для принятия инвестиционного решения предлагает использовать наименьшее значение из всего полученного ряда;

Рис.4. Зависимость NPV от ставки процента при значениях IRR

в) в процессе расчетов NPV для альтернативных проектов необходимо дисконтировать строго к одному и тому же моменту времени.

Кроме того, встает вопрос о необходимости "человеко-машинного" способа принятия решения в отношении альтернативных проектов. Эксперт должен четко представлять возможные последствия принимаемых им решений.