Одним из важнейших критериев оценки финансового состояния предприятия является его ликвидность.

Анализ ликвидности баланса дает возможность определить финансовые показатели и оценить степень финансовой устойчивости предприятия.

Для анализа ликвидности баланса необходимо сгруппировать статьи актива баланса в порядке убывания ликвидности с обязательствами по пассиву, сгруппированных по срокам погашения и распложенных в порядке возрастания.

Ликвидность баланса - это способность предприятия превращать свои активы в деньги для покрытия платежей по мере наступления их срока.

Для определения ликвидности надо актив и пассив разделить на четыре группы.

A1 - наиболее ликвидные активы: все денежные средства и краткосрочные финансовые вложения;

А2 - ликвидные активы: дебиторская задолженность и прочие активы;

А3 - медленно реализуемые активы: запасы за исключением расходов будущих периодов;

А4 - трудно реализуемые активы: внеоборотные активы и расходы будущих периодов.

П1 - наиболее срочные обязательства: кредиторская задолженность и просроченная ссуда;

П2 - краткосрочные пассивы: краткосрочные заемные средства, кредиты;

П3 -долгосрочные кредиты и займы;

П4 - постоянные пассивы.

Баланс считается абсолютно ликвидным, если выполняются следующие условия:

A1 > П1, А2 > П2, А3 > П3, А4 < П4.

В таблице 3.1 представлен анализ ликвидности баланса.

Таблица 3.1 - Анализ ликвидности баланса

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года | Платежеспособный излишек или недостаток | |

| На начало года | На конец года | ||||||

| А1 | П1 | -3151 | -2407 | ||||

| А2 | П2 | ||||||

| А3 | П3 | ||||||

| А4 | П4 | ||||||

| Баланс | Баланс |

Поскольку из вышеперечисленных как на начало, так и на конец года не выполняется первое условие, то баланс предприятия нельзя считать абсолютно ликвидным.

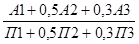

Для общей оценки ликвидности баланса рассчитывается общий показатель ликвидности:

Кл =

На начало года:

Кл = (17+0,5*3393+0,3*1377)/(3168+0,5*587+0,3*0) = 0,61

На конец года:

Кл = (11+3873*0,5+0,3*236)/(2418+0,5*0+0,3*0) = 0,83

Залогом выживаемости и основой стабильного положения предприятия служит его финансовая устойчивость, которая является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции.

Оценка платежеспособности предприятия осуществляется по следующим коэффициентам.

1. Коэффициент абсолютной ликвидности, определяемый по формуле:

Ка.л. = А1/П1

К а.л. норм. = 0,2 - 0,7.

Коэффициент абсолютной ликвидности показывает, какую долю первоочередных платежей может погасить предприятие немедленно.

2. Коэффициент срочной ликвидности, определяемый по формуле:

Кс.л. = (А1+А2)/(П1+П2)

К с. л. норм. = 1

Коэффициент срочной (быстрой) ликвидности отражает ту величину краткосрочных обязательств предприятия, которая может быть погашена как за счет денежных средств, так и за счет быстро реализуемых активов.

3. Коэффициент текущей ликвидности, определяемый по формуле:

Кт.л. = (А1+А2+А3)/(П1+П2+П3)

К т.л. норм. = 2

Коэффициент текущей ликвидности характеризует ту часть краткосрочных обязательств предприятия, которая может быть погашена не только за счет наличности и быстро реализуемых активов, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги

Таблица 3.2 - Коэффициенты, характеризующие ликвидность баланса и финансовую устойчивость предприятия

| Наименование показателя | Предыдущий год | Анализируемый год | Отклонение | Нормативное значение |

| 1. Коэффициент абсолютной ликвидности | 0,004 | 0,005 | 0,001 | 0,2-0,7 |

| 2. Коэффициент срочной ликвидности | 0,91 | 1,61 | 0,7 |  1 1

|

| 3. Коэффициент текущей ликвидности | 1,29 | 1,73 | 0,44 |  2 2

|

| Коэффициент обеспеченности собственными средствами | 5,41 | 6,37 | 0,96 |  0,1 0,1

|

Из рассчитанных коэффициентов ликвидности только коэффициент абсолютной ликвидности на конец года не укладывается в нормативы, что свидетельствует о недостатке денежных средств у предприятия. Причиной снижения ликвидности баланса являлось значительное превышение краткосрочной кредиторской задолженности по сравнению с денежными средствами и краткосрочными вложениями.

Структура баланса неудовлетворительная, т.к. в нормативное значение укладывается только коэффициент обеспеченности собственными средствами. В связи с этим определяется коэффициент утраты платежеспособности за период равный 6 месяцам.

Коэффициент утраты платежеспособности равен 0,78 и ниже нормального значения, следовательно, у предприятия в ближайшее время есть вероятности утратить платежеспособность.