Основным учредительным документом ОАО «Сбербанк России» является Устав Банка, утвержденный годовым Общим собранием акционеров 04 июня 2011 года. В Уставе определяется наименование, местонахождение, органы управления, границы ответственности и самостоятельности Банка, осуществляемые операции, уставный капитал, количество размещаемых акций, порядок операций с акциями, облигациями и иными эмиссионными ценными бумагами Банка; права и обязанности акционеров; порядок формирования и распределения прибыли, дивидендов и Резервного фонда Банка; обеспечение интересов клиентов Банка; порядок учета и отчетности; вопросы компетенции Общего собрания акционеров, Наблюдательного совета и исполнительных органов Банка, порядок осуществления крупных сделок Банка, а также сделок, в которых имеется заинтересованность и др.

Деятельность Сбербанка России регулируют следующие нормативные документы: Кодекс корпоративного управления; Кодекс корпоративной этики; Положение о Наблюдательном совете; Положение о комитетах Наблюдательного совета; Положение о Комитете Наблюдательного совета по стратегическому планированию; Положение о Правлении; Порядок проведения Общего собрания акционеров; Положение о Ревизионной комиссии; Положение о раскрытии информации об эмитенте; Положение о контроле за финансово-хозяйственной деятельностью; Перечень мер, направленных на предотвращение неправомерного использования служебной информации; Политика управления рисками; Дивидендная политика.

Являясь Открытым акционерным обществом, Сбербанк осуществляет свободную продажу своих акций. Акции Сбербанка России котируются на российских биржевых площадках ММВБ и РТС с 1996 г.

С момента основания Сбербанком было проведено 13 выпусков акций. В 2006 году размещение акций было произведено путем конвертации - увеличении номинала в 60 раз без изменения количества.

В марте 2007 г. банк разместил дополнительный выпуск обыкновенных акций, в результате чего уставный капитал увеличился на 7 760 844 тыс. руб., а в июле того же года - разместил акции путем дробления номинала с коэффициентом 1:1000 (для обыкновенных акций) и 1:20 (для привиллигированных акций) с увеличением количества акций. Таким образом, после последнего изменения уставный капитал Сбербанка составляет 67 760 844 тыс. руб.

Средний дневной объем торгов акциями Сбербанка составляет 35% объема торгов на ММВБ. Учредитель и основной акционер Банка - Центральный банк Российской Федерации (Банк России).

По состоянию на 16 апреля 2011 г. ему принадлежит 60,3% голосующих акций и 57,6% в уставном капитале Банка. Остальными акционерами Сбербанка России являются более 263 тысяч юридических и физических лиц. Высокая доля иностранных инвесторов в структуре капитала Сбербанка России <https://www.sbrf.ru/kursk/ru/investor_relations/information_for_shareholders/share_capital_structure/> (более 32%) свидетельствует о его инвестиционной привлекательности.

Сделки купли-продажи акций Сбербанка преимущественно совершаются на «Фондовой бирже ММВБ» или «Фондовой бирже РТС» через профессиональных участников рынка ценных бумаг - брокеров, инвестиционные компании, в том числе через Сбербанк России, который является профессиональным участником рынка ценных бумаг. При этом цена акций на вторичном рынке складывается под влиянием спроса и предложения со стороны инвесторов и зависит от целого ряда факторов.

Таким образом, Сбербанк России имеет организационно-правовую форму Открытого акционерного общества и осуществляет свободную продажу своих акций. Основным учредительным документом является ОАО «Сбербанк России» является Устав Банка, утвержденный годовым Общим собранием акционеров 04 июня 2011 года.

Оценка финансового состояния предприятия будет неполной без анализа финансовой устойчивости. Анализируя баланс предприятия, сопоставляют состояние пассивов с состоянием активов; это дает возможность оценить, в какой степени предприятие готово к погашению своих долгов.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько предприятие независимо с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам его финансово-хозяйственной деятельности.

Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая предпринимательская организация в финансовом отношении. Рассмотрим аналитический баланс актива банка в таблице 2.1.

Таблица 2.1

Аналитический баланс актива ОАО «Сбербанк России»

| № п/п | Показатели (тыс.руб.) | Данные на отчетную дату | Изменение за период 2011-2013 гг. | |||

| 01.01.2011 | 01.01.2012 | 01.01.2013 | В абсол. величинах | В % к вели -чине на начало периода | ||

| Денежные средства | 82,3 | |||||

| Средства кредитных организаций в ЦБ РФ В т.ч: Обязательные резервы. | 34,7 | |||||

| Средства в кредитных организациях | - 46890873 | - 55 | ||||

| Чистые вложения в цен. бумаги, оцениваемые по справедливой стоим-ти ч-з прибыль или убыток | ||||||

| Чистая ссудная задолженность | 48,5 | |||||

| Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи В т.ч.: Инвестиции в дочерни и зависимые организации | ||||||

| 141,1 | ||||||

| Чистые вложения в цен. бумаги, удерживаемые до погашения | - | - | ||||

| Осн. средства, нематериальные активы и материальные запасы | 28,9 | |||||

| Прочие активы | 40,5 | |||||

| Всего активов | 46,9 |

Источник: Отчетные данные ОАО «Сбербанк России» за 2010-2012гг.

Актив баланса содержит сведения о размещении капитала, имеющегося в распоряжении предприятия, т.е. о вложении его в конкретное имущество и материальные ценности, о расходах предприятия на производство и реализацию продукции и об остатках денежной наличности. Для оценки финансового состояния ОАО «Сбербанк России», на основе данных аналитического баланса были найдены изменения за 3 года в абсолютных и относительных величинах. Рассмотрим отдельно структуру актива баланса, и сделаем соответствующие выводы. Как видно из рисунка 2.1., наибольший удельный вес активов приходится на 2013 год, что составляет 10 422 276 325 т.р. (40%), а наименьший на 2011 год - 7 096 995 293 т.р.

В общем за три года проявляется положительная динамика увеличения активов. По сравнению с 2011 годом, к 2013 году активы выросли на 3 325 281 032 тыс. руб., или на 46,9 %.

Рис. 2.1 Структура и динамика актива баланса ОАО «Сбербанк России»

Рассмотрим отдельно структуру активов:

) наибольший удельный вес на протяжении 3 лет приходится на чистую ссудную задолженность (7 658 870 964 т.р. - 2013г.), а наименьший на чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток (23 528 226 т.р. - 2013г.).

) Самый высокий темп прироста имеют обязательные резервы. Их прирост за три года составил 145%, что равно 58 820 075 т.р. Также высокий темп прироста имеют инвестиции в дочерние и зависимые организации - 141,1% (55 031 073 т.р.).

) Самый низкий темп прироста имеют средства в кредитных организациях. За рассматриваемый период их объем сократился на 55% и составил - 46 890 873 тыс.руб.

В целом за анализируемый период практически все активы баланса имеют тенденцию к увеличению, что говорит об устойчивом положении банка. Рассмотрим аналитический баланс пассива банка в таблице 2.2.

Таблица 2.2

Аналитический баланс пассива ОАО «Сбербанк России»

| № п/п | Показатели (тыс.руб.) | Данные на отчетную дату | Изменение за период 2011-2013 гг. | |||

| 01.01.2011 | 01.01.2012 | 01.01.2013 | В абсол. величинах | В % к величине на начало периода | ||

| Кредиты, депозиты и прочие средства ЦБ РФ | 8,9 | |||||

| Средства кредитных организаций | ||||||

| Средства клиентов, не являющихся кредитными организациями В т.ч.: Вклады физических лиц | ||||||

| 49,8 | ||||||

| Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток | - | |||||

| Выпущенные долговые обязательства | - 35630460 | - 29 | ||||

| Прочие обязательства | ||||||

| Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и операциям с резидентами оффшорных зон | 4,7 | |||||

| Всего обязательств | 45,8 |

Источник: Отчетные данные ОАО «Сбербанк России» за 2010-2012гг.

Сведения, которые приводятся в пассиве баланса, позволяют определить какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долгосрочных и краткосрочных заемных средств, т.е. пассив показывает, откуда взялись средства, кому обязано за них предприятие.

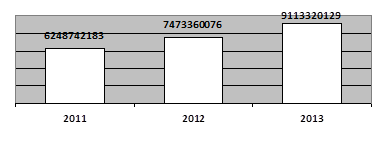

Рис. 2.2 Структура и динамика пассива баланса ОАО «Сбербанк России»

Как видно из рисунка 2.2, наибольший удельный вес пассивов приходится на 2013 год, что составляет 9 113 320 129 т.р. (40%), а наименьший на 2011 год - 6 248 742 183 т.р.(27%). В общем за три года проявляется динамика увеличения пассивов. По сравнению с 2011 годом, к 2013 году пассивы выросли на 2 864 577 946 тыс. руб., или на 45,8 %.

Рассмотрим отдельно структуру пассивов:

) наибольший удельный вес на протяжении 3 лет приходится на средства клиентов, не являющихся кредитными организациями (7 877 234 761 т.р. - 2013г.), а наименьший - на резервы на возможные потери по условным обязательствам кредитного характера (26 770 634 т.р. - 2013г.).

) Самый высокий темп прироста имеют средства кредитных организаций. Их прирост за три года составил 233%, что равно 334 078 млн.р.

) Самый низкий темп прироста имеют выпущенные долговые обязательства. За рассматриваемый период их объем сократился на 29% и составил - 35 630 460 тыс.руб.