Оборотный капитал относится к мобильным активам предприятия, которые являются денежными средствами или могут быть обращены в них в течение года или одного производственного цикла. Оборотные средства могут быть охарактеризованы с различных позиций, однако основными характеристиками являются их ликвидность, объем и структура.

Характерными особенностями оборотных средств являются:

- полное потребление в течение одного производственного цикла и полный перенос стоимости на вновь созданную продукцию;

- нахождение в постоянном обороте;

- в течение одного оборота оборотные средства меняют свою форму с денежной на товарную и с товарной на денежную, проходя стадии закупки, потребления и реализации.

Целью анализа оборотных средств является определение объема и структуры оборотных активов, источниками их покрытия и соотношения между ними, которого было бы достаточно для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия.

Следовательно, основными задачами анализа оборотных средств являются:

• анализ состава и структуры оборотных средств;

• группировка оборотных средств по основным признакам и анализ ее составляющих;

• определение и анализ основных источников формирования оборотных средств;

• расчет и анализ основных показателей эффективности использования оборотных средств.

Основными источниками информации для анализа оборотного капитала служат бухгалтерский баланс, отчет о прибылях и убытках, отчет о движении денежных средств, пояснения к бухгалтерскому балансу и отчету о прибылях и убытках, данные первичного бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Сумма оборотных средств определяется на основании бухгалтерского баланса. Итог раздела 2 актива баланса (строка 1200) показывает сумму оборотных средств на определенную дату.

Оборотные средства в денежном выражении характеризуют их объем. Однако по сумме оборотных средств нельзя в полной мере дать качественную характеристику. Для этого рассчитывается показатель - оборотные средства в днях оборота, т.е. на сколько дней работы предприятия они достаточны. Для определения этого показателя в производственных предприятиях необходимо общую сумму оборотных средств разделить на себестоимость реализации за один день, а в торговых предприятиях - на однодневный товарооборот.

| Обслуживание различных сфер воспроизводства | Оборотные производственные фонды | Фонды обращения | |||||||||||

| Элементы оборотных средств | Производственные запасы | Затраты на незаконченную продукцию | Готовая нереализованная продукция | Денежные средства и расчеты | |||||||||

| Запасные части для ремонтов | Вспомогательные материалы | Топливо | Тара | Сырье, основные материалы и покупные полуфабрикаты | Незавершенное производство | Расходы будущих периодов | Продукция на складах предприятия | Отгруженная продукция | Расчеты (дебиторская задолженность) | Денежные средства в кассе и на счетах в банке | |||

| По степени ликвидности | медленно реализуемые оборотные средства | быстрореализуемые оборотные средства | абсолютно ликвидные | ||||||||||

| по степени риска вложений капитала | оборотные средства с высоким риском вложений | оборотные средства со средним риском вложений | оборотные средства с малым риском вложений | средства с минимальным риском вложения | |||||||||

| Особенности планирования и организации | Нормируемые оборотные средства (собственные оборотные средства, рассчитанные по экономически обоснованным нормативам) | Ненормируемые оборотные средства | |||||||||||

| Источники формирования | Собственные (закрепленные) оборотные средства (в размере совокупного норматива) | Заемные, привлеченные и прочие источники | |||||||||||

Рис. 18.1. Классификация оборотных средств.

Расчет оборотных средств в днях оборота, по данным бухгалтерской отчетности, показывает, на сколько дней хватило бы оборотных средств в отчетном (прошлом) периоде. Однако эти оборотные средства будут использованы в следующем за отчетным периоде. Поэтому следует фактическую сумму оборотных средств разделить на планируемую однодневную реализацию продукции следующего периода.

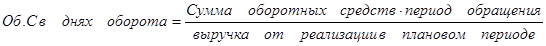

Для расчета используется следующая формула:

Оборотные средства в днях затрат показывают на сколько дней работы предприятия хватит оборотных средств для производства продукции. Этот показатель рассчитывается как отношение суммы оборотных средств на однодневные затраты за период по формуле:

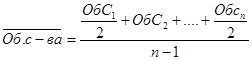

Среднегодовая сумма оборотных средств характеризует сумму оборотных средств в среднем за год. Этот показатель широко используется при составлении бизнес-планов и анализе эффективности использования оборотных средств. Она рассчитывается по среднехронологической формуле:

Об. с-ва - среднегодовая сумма оборотных средств;

Об.С1,... Об.Сn.;- сумма оборотных средств на момент времени.

Сумма собственных оборотных средств (СОС) характеризует, как и название, сколько собственных источников средств находится в обороте. Рассчитать сумму собственных оборотных средств можно двумя способами:

СОС = СК+ДП-ВА= с.1300+с.1400-с.1100

СОС = ТА-ТП= с.1200 – с.1500

СК – собственный капитал

ДП – долгосрочные пассивы

ВА – внеоборотные активы

ТА – текущие активы

ТП – текущие пассивы

Структура оборотных средств характеризуется рядом показателей:

- доля собственных средств в обороте, т.е. сколько процентов составляет сумма собственных средств в оборотных средствах. Для этого сумму собственных средств в обороте следует умножить на 100 и разделить на сумму оборотных средств:

- доля заемных средств в обороте, т.е. каков удельный вес привлеченных средств в оборотных средствах;

- доля дебиторской задолженности в оборотных средствах;

- доля запасов и затрат в оборотных средствах;

- доля денежных средств в оборотных средствах.

Анализируя структуру оборотных средств, следует сравнить фактические данные по ним с данными прошлого года и в динамике за несколько лет.

Улучшение структуры оборотных средств считается в том случае, если:

• увеличивается доля собственных средств в обороте;

• уменьшается доля заемных средств в обороте;

• уменьшается доля дебиторской задолженности в оборотных средствах;

• уменьшается доля запасов и затрат в оборотных средствах;

• увеличивается доля денежных средств в оборотных средствах.

Рост или уменьшение суммы производственных запасов может указывать на то, что предприятие увеличивает объем производства или накапливает сверхнормативные запасы сырья и материалов. Изменение незавершенного производства также зависит от объема производства. Чрезмерное его увеличение может быть в результате недокомплекта выпускаемой продукции или отсутствия необходимого сырья и материалов для завершения производства. Увеличение готовой продукции может быть в результате снижения спроса на эту продукцию ввиду плохой маркетинговой работы, отсутствия покупателей или ухудшения качества продукции.

Рост дебиторской задолженности, в особенности, просроченной её части, указывает на недостаточную работу, связанную с изучением платежеспособности покупателей и заказчиков.

Чрезмерное увеличение денежных средств также является ненормальным явлением, так как они должны находиться в обороте и приносить доход, а не лежать в бездействии на счетах предприятия, но их отсутствие указывает на неплатежеспособность предприятия. Поэтому оборотные средства по их видам должны быть в пределах необходимого количества, обеспечивающего нормальную работу предприятия.

Обеспеченность оборотными средствами характеризуется отклонением их от норматива. При анализе оборотных средств необходимо сравнить фактические оборотные средства с нормативами и рассчитать наличие сверхнормативных оборотных средств или оборотных средств меньше норматива.

Чтобы определить норматив оборотных средств, необходимо однодневную сумму затрат на производство продукции умножить на установленный норматив в днях по формуле:

Об.Снор- норматив обротных средств в сумме

З – затраты в анализируемом периоде

Об.Снорма-дней – норматив оборотных средств в днях

Т – длина анализируемого периода

Потребность в оборотном капитале для сферы производства и для сферы обращения неодинакова для разных видов хозяйственной деятельности и даже для отдельных предприятий одной отрасли. Эта потребность определяется вещественным содержанием и скоростью оборота оборотных средств, объемом производства, технологией и организацией производства, порядком реализации продукции и закупок сырья и материалов и другими факторами. Для расчета потребности в оборотном капитале используются следующие методы: экстраполяции, прямого счета; технико-экономических расчетов и экономико-математического моделирования.

Эффективность использования оборотных средств характеризуется оборачиваемостью оборотных средств в днях и в разах, рентабельностью оборотных средств, т.е. прибыль на 1 рубль оборотных средств.

Эффективность использования оборотных средств характеризуется прежде всего их оборачиваемостью. Под оборачиваемостью средств понимается продолжительность прохождения средствами отдельных стадий производства и обращения. Оборачиваемость оборотных средств характеризует:

Скорость обращения - количество оборотов за отчетный период (коэффициент оборачиваемости), она характеризует размер объема выручки от реализации продукции в расчете на один рубль оборотных средств:

Коб

Рост коэффициента оборачиваемости свидетельствует о более эффективном использовании оборотных средств.

Время обращения - продолжительностью одного оборота в днях (оборачиваемость оборотных средств в днях);

Воб

Об.С - средний объем оборотного капитала;

Т- длина анализируемого периода;

ВР - выручка от реализации продукции (работ, услуг), руб.

Коэффициент загрузки средств в обороте характеризует сумму оборотных средств, авансируемых на один рубль выручки от реализации продукции:

Кзаг.

Чем меньше коэффициент загрузки, тем эффективнее используются оборотные средства. Используя метод цепной подстановки, можно также рассчитать влияние каждого из этих факторов на общее ускорение оборачиваемости оборотных средств.

Рентабельность оборотных средств определяется как отношение чистой прибыли к среднегодовой сумме оборотных средств. Этот показатель характеризует, сколько прибыли получает предприятие на 1 рубль оборотных средств.

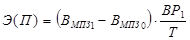

Высвобождение (привлечение) оборотных средств в результате изменения продолжительности оборота. Для этих целей может быть использовано следующее выражение:

В1 и В0 – время обращения оборотных средств соответственно в отчетном и базисном периоде;

ВР1/Т – однодневная выручка от реализации отчетного периода

Величину прироста объема продукции за счет ускорения оборотных средств (при прочих равных условиях) можно определить, применяя метод цепных подстановок:

Влияние оборачиваемости оборотного капитала на приращение прибыли находят по формуле:

П0 – прибыль базисного периода

Коб0 и Коб1 – коэффициенты оборачиваемости оборотных средств в отчетном и базисном периодах.

Ускорение оборачиваемости капитала способствует сокращению потребности в оборотном капитале (абсолютное высвобождение), приросту объемов продукции (относительное высвобождение) и, значит, увеличению получаемой прибыли. В результате улучшается финансовое состояние организации, укрепляется платежеспособность.

Замедление оборачиваемости требует привлечения дополнительных средств для продолжения хозяйственной деятельности организации хотя бы на уровне прошлого периода.

Основными факторами, влияющими на величину и скорость оборота оборотных средств организации являются:

• масштаб деятельности организации (малый бизнес, средний, крупный);

• характер бизнеса или деятельности, т.е. отраслевая принадлежность организации (торговля, промышленность, строительство и т.д.);

• длительность производственного цикла (количество и продолжительность технологических операций по производству продукции, оказанию услуг, выполнению работ);

• количество и разнообразие потребляемых видов ресурсов;

• география потребителей продукции и география поставщиков и смежников;

• система расчетов за товары, работы, услуги;

• платежеспособность клиентов;

• качество банковского обслуживания;

• темпы роста производства и реализации продукции;

• доля добавленной стоимости в цене продукта;

• учетная политика организации;

• квалификация менеджеров;

• инфляция.

Большое влияние на финансовое состояние предприятия и его производственные результаты оказывает состояние производственных запасов. В целях нормального хода производства и сбыта продукции запасы должны быть оптимальными. Увеличение удельных запасов может свидетельствовать о: расширении масштабов деятельности предприятия; стремлении защитить денежные средства от обесценивания под воздействием инфляции; неэффективном управлении запасами, вследствие чего значительная часть капитала замораживается на длительное время в запасах, замедляется его оборачиваемость. Кроме того, возникают проблемы с ликвидностью, увеличивается порча сырья и материалов, растут складские расходы, что отрицательно влияет на конечные результаты деятельности. Все это свидетельствует о спаде деловой активности предприятия.

В то же время недостаток запасов (сырья, материалов, топлива) также отрицательно сказывается на производственных и финансовых результатах деятельности предприятия. Поэтому каждое предприятие должно стремиться к тому, чтобы производство вовремя и в полом объеме обеспечивалось всеми необходимыми ресурсами и в то же время, чтобы они не залеживались на складах.

Анализируя материально-производственные запасы, необходимо определить и изучить показатели, характеризующие состояние, обеспеченность и эффективность использования средств, вложенных в материально-производственные запасы. Но для этого, в свою очередь, необходимо знать и уметь рассчитывать показатели, их характеризующие. К показателям, характеризующим состояние материально-производственных запасов, относятся:

• сумма материально-производственных запасов в целом и по их видам;

• структура материально-производственных запасов;

• материально-производственные запасы в днях их использования;

• доля материально-производственных запасов в общей сумме оборотных средств;

• соотношение темпа роста отдельных видов материально-производственных запасов с темпами роста производства и реализации.

На основании суммы материально-производственных запасов определяется их размер и изменение за определенный период, производится сравнение темпов роста отдельных их видов с изменением объема производства и реализации, определяются другие показатели состояния, обеспеченности и эффективности использования средств в материально-производственных запасах.

Структура материально-производственных запасов определяется путем расчета удельного веса каждого вида в общей их сумме. На основе структуры определяется доля каждого вида материально-производственных запасов в общей сумме и возможность превращения их в денежные средства. Так, если большая доля средств находится в производственных запасах или в незавершенном производстве, средства предприятий иммобилизованы и они могут быть возвращены только после изготовления готовой продукции и ее реализации. Рост удельного веса готовой продукции также должен насторожить руководство предприятия, ибо это может быть результатом плохого спроса на продукцию предприятия.

Одним из важных моментов определения эффективности использования средств в материально-производственных запасах является определение суммы средств высвободившихся (дополнительно вовлеченных) средств в производство в результате ускорения (замедления) оборачиваемости средств в материально-производственных запасах.

Чтобы определить сумму средств, высвободившихся (дополнительно вовлеченных) в результате ускорения (замедления) оборачиваемости материально-производственных запасов, необходимо однодневную выручку от реализации произведенной продукции умножить на число дней ускорения (замедления) их оборачиваемости.

Вмпз1 и Вмпз0 – время обращения материально-производственных запасов соответственно в отчетном и базисном периоде;

ВР1/Т – однодневная выручка от реализации отчетного периода

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности. Искусство управления дебиторской задолженностью заключается в оптимизации ее общего размера и обеспечении своевременной инкассации.

Резкое увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям либо об увеличении объема продаж, либо неплатежеспособности и банкротстве части покупателей. Дебиторская задолженность может уменьшиться, с одной стороны, за счет ускорения расчетов, а с другой — из-за сокращения отгрузки продукции покупателям. Следовательно, рост дебиторской задолженности не всегда оценивается отрицательно. Необходимо различать нормальную и просроченную задолженность. Наличие последней создает финансовые затруднения, так как предприятие будет чувствовать недостаток финансовых ресурсов для приобретения производственных запасов, выплаты заработной платы и др. Кроме того, замораживание средств в дебиторской задолженности приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшение прибыли. Поэтому каждое предприятие заинтересовано в сокращении сроков погашения причитающихся ему платежей.

Ускорить платежи можно путем совершенствования расчетов, своевременного оформления расчетных документов, предварительной оплаты, применения вексельной формы расчетов и т.д.

Все показатели, используемые для изучения хозяйственной деятельности, должны способствовать на их основе делать правильные выводы, а также принимать эффективные управленческие решения, осуществлять реальное планирование и производить анализ финансово-хозяйственной деятельности. Тогда как выше приведенные показатели не являются таковыми и на их основе невозможно принимать какие-либо управленческие решения.

Для изучения дебиторской задолженности мы рекомендуем исчислять и использовать следующие показатели:

• сумма остатков дебиторской задолженности;

• структура дебиторской задолженности;

• коэффициент иммобилизации капитала;

• коэффициент иммобилизации оборотных средств;

• коэффициент соотношений кредиторской и дебиторской задолженности;

• коэффициент просроченной дебиторской задолженности;

Сумма дебиторской задолженности. Данные берутся из бухгалтерского баланса и пояснения к нему. На основании суммы дебиторской задолженности определяется их увеличение и снижение за определенный период. Следует иметь в виду, что не всякое их увеличение является ухудшением финансового состояния. Для этого необходимо сравнить темп роста дебиторской задолженности с темпом роста объема реализации продукции. Если темп роста дебиторской задолженности выше темпа роста объема реализации продукции - это свидетельствует о неплатежеспособности покупателей и заказчиков.

Структура дебиторской задолженности, которая выражается в процентах каждого вида в общей их сумме. На основании этого показателя выявляется доля каждого вида дебиторской задолженности в общей их сумме, которая зависит от расчетно-платежной дисциплины партнеров предприятия и уровня выполнения договорных обязательств каждой из сторон. Особое внимание следует обратить на просроченную дебиторскую задолженности, рост которой указывает на ухудшение финансового состояния предприятия.

Коэффициент иммобилизации капитала - характеризует долю дебиторской задолженности в общей сумме хозяйственных средств, чем выше этот коэффициент, тем больше средств отвлечено из общей суммы капитала в дебиторскую задолженность и находится у других юридических и физических лиц.

ДЗ. - дебиторская задолженность;

К - сумма хозяйственных средств (капитала) предприятия.

Коэффициент иммобилизации оборотных средств характеризует долю дебиторской задолженности в оборотных средствах, чем выше этот коэффициент, тем больше оборотных средств отвлечено из оборота в дебиторскую задолженность и находится у других юридических и физических лиц.

ДЗ – дебиторская задолженность

Об.С. - сумма оборотных средств.

Коэффициент соотношений кредиторской и дебиторской задолженности характеризует долю кредиторской задолженности в дебиторской и определяется по формуле:

КЗ – кредиторская задолженность

ДЗ – дебиторская задолженность

Если этот коэффициент более 1,0 - это указывает на превышение кредиторской задолженности над дебиторской, т.е. привлеченные средства в общей сумме хозяйственных средств превышают средства, находящиеся у других юридических и физических лиц и, наоборот, если этот коэффициент меньше 1,0 - средства, переданные в пользование другим юридическим и физическим лицам, превышают привлеченные средства. Желательно, в целях обеспечения выполнения договорных обязательств предприятия и оптимизации расчетно-платежной дисциплины, чтобы размер дебиторской задолженности соответствовал размеру кредиторской задолженности в равном объеме.

Коэффициент просроченной дебиторской задолженности - характеризует долю просроченной дебиторской задолженности в общей сумме дебиторской задолженности. Увеличение этого коэффициента указывает на имеющиеся недостатки по взысканию задолженности, ухудшение финансового состояния, расчетно-платежной дисциплины со стороны заказчиков, покупателей и др.

ДЗ – дебиторская задолженность

ДЗпр - сумма просроченной дебиторской задолженности.

В процессе анализа нужно изучить динамику, состав, причины и давность образования дебиторской задолженности, установить, нет ли в ее составе сумм, нереальных для взыскания, или таких, по которым истекают сроки исковой давности. Если они есть, то необходимо срочно принять меры по их взысканию (оформление векселей, обращение в судебные органы и др.). Для анализа дебиторской задолженности кроме баланса используются материалы первичного и аналитического бухгалтерского учета, а также «Приложение к 6алансу и отчету о прибылях и убытках».

Работник, занимающийся управлением дебиторской задолженностью, должен сосредоточить внимание на наиболее старых долгах и уделить больше внимания крупным суммам задолженности.Важно изучить также качество и ликвидность дебиторской задолженности. Одним из показателей, используемых для этой цели, является период оборачиваемости дебиторской задолженности, или период инкассации долгов. Он равен времени между отгрузкой товаром и получением за них наличных денег от покупателей:

Вдз – время обращения дебиторской задолженности

ДЗ – средние остатки дебиторской задолженности

SДЗп – сумма погашенной дебиторской задолженности

Для характеристики качества дебиторской задолженности определяется и такой показатель, как доля резерва по сомнительным долгам в общей сумме дебиторской задолженности. Рост уровня данного коэффициента свидетельствует о снижении качества последней.

Эти показатели сопоставляют в динамике со среднеотраслевыми данными, нормативами и изучают причины увеличения продолжительности периода нахождения средств в дебиторской задолженности (неэффективная система расчетов, финансовые затруднения у покупателей, длительный цикл банковского документооборота и т.д.).

Качество дебиторской задолженности оценивается также удельным весом в ней вексельной формы расчетов, поскольку вексель выступает высоколиквидным активом, который может быть реализован третьему лицу до наступления срока его погашения. Вексельное обязательство имеет значительно большую силу, чем обычная дебиторская задолженность. Увеличение удельного веса полученных векселей общей сумме дебиторской задолженности свидетельствует о повышении ее надежности и ликвидности.

Особую актуальность проблема неплатежей приобретает к условиях инфляции, когда происходит обесценивание денег. Чтобы подсчитать убытки предприятия от несвоевременной оплаты счетов дебиторами, необходимо из просроченной дебиторской задолженности вычесть ее сумму, скорректированную на индекс инфляции за этот срок.

Для улучшения финансового состояния предприятия необходимо принять все меры к ликвидации просроченной дебиторской задолженности, а также улучшению расчетно-платежной дисциплины с покупателями и заказчиками, работниками предприятия. Необходимо выяснить по каждому виду просроченной дебиторской задолженности причины их образования, возможность возврата этих средств, разработать конкретные рекомендации по их уменьшению.

Управление денежными средствами имеет такое же значение, как;и управление запасами и дебиторской задолженностью. Искусство управления оборотными активами состоит в том, чтобы держать на (счетах минимально необходимую сумму денежных средств, которые - нужны для текущей оперативной деятельности. Сумма денежных средств, которая необходима хорошо управляемому предприятию, это, по сути дела, страховой запас, предназначенный для покрытия кратковременной несбалансированности денежных потоков. Она должна быть такой, чтобы ее хватало для производства всех первоочередных платежей. Поскольку денежные средства, находясь в кассе или на счетах в банке, не приносят дохода, а их эквиваленты - краткосрочные финансовые вложения имеют невысокую доходность, их нужно иметь в наличии на уровне безопасного минимума.

Увеличение или уменьшение остатков денежной наличности на счетах в банке обусловливается уровнем несбалансированности денежных потоков, т.е. притоком и оттоком денег. Превышение положительного денежного потока над отрицательным денежным потоком увеличивает остаток свободной денежной наличности, и наоборот, превышение оттоков над притоками приводит к нехватке денежных средств и увеличению потребности в кредите.

Но, изучая эти вопросы, необходимо владеть категориями, характеризующими поток денежных средств.

Потоком денежных средств (движением денежных средств) называется поступление денежных средств и их расходование, которые проходят через расчетный и другие счета предприятия, т.е. он характеризует реальное движение средств.

Основными показателями, характеризующими поток денежных средств, являются:

1. Сумма поступления и расхода денежных средств.

2. Структура поступивших и израсходованных денежных средств.

3. Сальдо между поступившими и израсходованными денежными средствами.

4. Коэффициент соотношения поступивших и израсходованных денежных средств (коэффициент потока денежных средств).

5. Коэффициент соотношения доходов и поступления денежных средств, расходов и фактически выплаченных денежных средств по их видам.

В концепциях финансового учета предусмотрены принципы начисления и соответствия, которые гласят о том, что доходы признаются в момент продажи товаров или оказания услуг, независимо от времени получения денежных средств. По начисленному доходу и расходу производится определение полученной прибыли и уплачиваемых налогов. Но этот доход реально как денежные средства может и не поступить в ближайшее время. Для предприятия важно поступление денег на расчетный и другие его счета. Это даст возможность предприятию использовать эти денежные средства.

В настоящее время во многих предприятиях начисление дохода и поступление денежных средств в счет этого дохода происходит с значительным отрывом во времени, что является причиной роста дебиторской задолженности.

По принципу начисления расходы признаются в тот момент, когда признается связанный с ним доход, независимо от того, когда выплачиваются денежные средства. Например, предприятие начислило расходы за совершенные операции, но в связи с тем, что отсутствуют достаточные денежные средства, оплата не осуществлена. Это является причиной роста кредиторской задолженности.

На практике чаще всего бывает несоответствие начисления дохода и поступления денежных средств, совершения расходов и перечисления денег за операции.

Этим определяется важность изучения денежных потоков на основе отчета о движении денежных средств» и сравнение данных с показателями отчета о прибылях и убытках, где имеются данные о полученных доходах и начисленных расходах за отчетный период.

Эти показатели также следует сравнить с данными о дебиторской и кредиторской задолженности и остатками денежных средств бухгалтерского баланса.

На основании этих сопоставлений руководитель предприятия может выяснить причины роста (уменьшения) дебиторской и кредиторской задолженности, уровня ликвидности и платежеспособности. Предприятие может иметь значительный объем доходов от реализации продукции и другой деятельности (по данным «Отчета о прибылях и убытках»), но быть неплатежеспособным из-за того, что денежные средства не поступили на счета предприятия.

Управление денежными потоками включает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств. Практика хозяйственной деятельности показывает, что рост прибыли может не вызывать соответственного роста денежных средств следует анализ денежных средств - это отдельный не мало важный раздел финансового анализа.

Операционный цикл характеризует общее время в течении которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности

Финансовый цикл, или цикл обращения денежной наличности. представляет собой время, в течении которого денежные средства отвлечены из оборота

ФЦ = ПОЦ - ВОК = ВОЗ + ВОД – ВОК

ПОЦ - продолжительность операционного цикла

ВОК - время обращения кредиторской задолженности

ВОЗ - время обращения производственных запасов

ВОД - время обращения дебиторской задолженности

СХЕМА

Размещение Поступление Продажа Получение

заказа сырья и готовой платежа от

на сырье документов продукции покупателей

|  |

период

производственный обращения

процесс дебиторской

задолженности

|

период финансовый

обращения цикл

кредиторской

задолженности

операционный цикл

Рис. Этапы обращения денежных средств

В процессе анализа необходимо изучить динамику остатков денежной наличности на счетах в банке и период нахождения капитала в данном виде активов.

Период нахождения капитала в денежной наличности определяется следующим образом:

ДС - средние остатки свободной денежной наличности

Одс - сумма кредитовых оборотов по счетам денежных средств

Т – длина анализируемого периода в днях

Как дефицит, так и избыток денежных ресурсов отрицательно влияют на финансовое состояние предприятия. При избыточном денежном потоке происходит потеря реальной стоимости временно свободных денежных средств в результате инфляции; теряется часть потенциального дохода от недоиспользования денежных средств в операционной или инвестиционной деятельности; замедляется оборачиваемость капитала в результате простоя денежных средств.

Наличие избыточного денежного потока на протяжении длительного времени может быть результатом неправильного использования оборотного капитала. Чтобы деньги работали на предприятие, необходимо их пускать в оборот с целью получения прибыли:

• расширять свое производство, прокручивая их в цикле оборотного капитала;

• обновлять основные фонды, приобретать новые технологии;

• инвестировать в доходные проекты других хозяйствующих субъектов с целью получения выгодных процентов;

• досрочно погашать кредиты банка и другие обязательства с целью уменьшения расходов по обслуживанию долга и т.д. Дефицит денежных средств приводит к росту просроченной задолженности предприятия по кредитам банку, поставщикам, персоналу по оплате труда, в результате чего увеличивается продолжительность финансового цикла и снижается рентабельность капитала предприятия

Уменьшить дефицит денежного потока можно за счет мероприятий, способствующих ускорению поступления денежных средств и замедлению их выплат. Ускорить поступление денежных средств можно путем перехода на полную или частичную предоплату продукции покупателями, сокращения сроков предоставления им товарного кредита, увеличения ценовых скидок при продажах за наличный расчет, применения мер для ускорения погашения просроченной дебиторской задолженности (учета векселей, факторинга и т.д.), привлечения кредитов банка, продажи или сдачи в аренду неиспользуемой части основных средств, дополнительной эмиссией акций с целью увеличения собственного капитала и т.д.

Замедление выплаты денежных средств достигается за счет приобретения долгосрочных активов на условиях лизинга, переоформлением краткосрочных кредитов в долгосрочные, увеличения сроком предоставления предприятию товарного кредита по договоренности с поставщиками, сокращения объемов инвестиционной деятельности и др.

Деятельность любой организации предполагает наличие необходимого минимума финансовых ресурсов для осуществления и развития своей деятельности. В противном случае платежеспособнос