Финансовая устойчивость предприятия характеризует степень независимости организации от заемных источников финансирования, то есть способность финансировать свою деятельность. Как известно, между статьями актива и пассива баланса существует тесная взаимосвязь. Каждая статья актива баланса имеет свои источники финансирования. Источником финансирования долгосрочных активов, как правило, является собственный капитал и долгосрочные заемные средства. Не исключаются случаи формирования долгосрочных активов и за счет краткосрочных кредитов банка, что наглядно видно из нашего примера: для приобретения оборудования частично была использована ссуда банка.

Текущие активы образуются как за счет собственного капитала, так и за счет краткосрочных заемных средств. Желательно, чтобы наполовину они были сформированы за счет собственного, а наполовину - за счет заемного капитала. Тогда обеспечивается гарантия погашения внешнего долга.

В зависимости от источников формирования общую сумму текущих активов (оборотного капитала) принято делить на две части: переменную часть, которая создана за счет краткосрочных обязательств предприятия; и постоянный минимум текущих активов (запасов и затрат), который образуется за счет перманентного (собственного и долгосрочного заемного) капитала.

Недостаток собственного оборотного капитала приводит к увеличению переменной и уменьшению постоянной части текущих активов, что также свидетельствует об усилении финансовой зависимости предприятия и неустойчивости его положения.

В целом рассматривая, соответствие размещения активов предприятия по источникам образования, следует соблюдать следующие условия:

4. Сумма собственного капитала и долгосрочных источников финансирования должна быть больше внеоборотных активов.

5. Размер дебиторской задолженности должен соответствовать размеру кредиторской задолженности.

6. В балансе не должно быть «больных» статей, к каковым относятся убытки и просроченные платежи по ссудам.

7. Размер оборотных активов должен быть больше размера текущих пассивов. Данное условие выходит из первого соотношения по взаимосвязи статей баланса.

8. Собственный капитал должен быть равен или больше привлеченных источников финансирования.

9. Объем внеоборотных активов промышленных предприятий должен быть больше или приблизительно равен оборотным активам.

Следующим этапом анализа финансового состояния является оценка финансовой устойчивости предприятия. Шеремет А.Д., Ковалев В.В. выделяют четыре типа финансовой устойчивости.

1. Абсолютная устойчивость финансового состояния, если запасы и затраты (3) меньше суммы собственных оборотных средств (СОС)

3<СОС

а коэффициент обеспеченности запасов и затрат источниками средств (Ко.з.) больше единицы

2. Нормальная устойчивость, при которой гарантируется платежеспособность предприятия, если запасы и затраты меньше суммы собственных оборотных средств и кредитов банка под товарно-материальные ценности (КРц)

3 < СОС+КРц

3. Неустойчивое (предкризисное) финансовое состояние, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств за счет привлечения временно свободных источников средств (кредиторской задолженности поставщикам, векселей уплаченных, авансов полученных).

3 < СОС +КРц + Ивр

При этом финансовая неустойчивость считается допустимой, если соблюдаются следующие условия:

а) производственные запасы плюс готовая продукция равны или превышают сумму краткосрочных кредитов и заемных средств, участвующих в формировании запасов;

б) незавершенное производство плюс расходы будущих периодов равны или меньше суммы собственного оборотного капитала.

Если эти условия не выполняются, то имеет место тенденция ухудшения финансового состояния.

4. Кризисное финансовое состояние (предприятие находится на грани банкротства), при котором

3 > СОС +КРц + Ивр

Равновесие платежного баланса в данной ситуации обеспечивается за счет просроченных платежей по оплате труда, ссудам банка, поставщикам, бюджету и т.д.

В условиях рыночной экономики весьма важное значение приобретает финансовая независимость предприятия от внешних заемных источников. Запас источников собственных средств - это запас финансовой устойчивости предприятия при том условии, что его собственные оборотные средства не превышают заемные.

Использование в анализе финансового состояния предприятия относительных показателей финансовой устойчивости позволяет провести сопоставления за разные временные параметры работы, с результатами деятельности других предприятий.

В современной учетно-аналитической практике разработана нижеследующая система показателей.

1. Коэффициент соотношения заемных и собственных средств показывает, сколько заемных средств предприятие привлекло на один рубль собственных средств, вложенных в активы. Нормальное значение меньше 1,0. В мировой практике считается, что если значение этого коэффициента приближается к единице, то соотношение между заемными и собственными средствами приближается к критическому уровню. Значение данного коэффициента зависит от отраслевых особенностей и уровня инфляции. На предприятиях отраслей с быстрой оборачиваемостью средств, например в торговле, общественном питании, значение этого коэффициента выше, чем в отраслях медленной оборачиваемостью средств (промышленность, сельское хозяйство). Кроме того в отраслях с сезонным характером производства следует учитывать внутригодовую сезонность данного показателя.

2.Коэффициент обеспеченности собственными оборотными средствами, показывает какая часть оборотных активов финансируется за счет собственного капитала. Нормальное значение больше 0,1.

3.Коэффициент автономии собственного капитала, характеризует долю, которую имеют владельцы предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более стабильно и независимо от внешних кредиторов предприятия. В зарубежной практике по поводу привлечения заемных средств существуют различные, порой противоположные мнения. Наиболее популярными являются те, которые считают, что доля собственного капитала должна быть достаточно высока. Нижний предел этого показателя 0,6 (60%). В самом деле, на предприятиях с высокой долей собственного капитала кредиторы вкладывают деньги более охотно, так как они с большей вероятностью могут погасить долги за счет собственных средств. В разных странах типичное соотношение заемных и собственных средств различны. В Японии компании имеют очень низкую по нашим меркам концентрацию собственного капитала (0,2). В США это значение в среднем на 60% выше, чем в Японии. Такие различия обуславливаются тем, что в этих странах инвестиционные потоки имеют различную природу: В США основной поток вложений поступает от населения, а в Японии от банков. Поэтому высокое значение концентрации собственного капитала для Японской компании свидетельствует о ее неспособности получить кредиты в банке, что является определенным предостережением инвесторам и кредиторам. Напротив, высокое значение заемных средств в общей массе капитала предприятия свидетельствует о степени доверия к компании со стороны банков, а значит о ее финансовой надежности. В нашей стране считается нормальной высокая концентрация собственного капитала.

4. Коэффициент маневренности собственного капитала- показывает, какая часть собственного капитала используется для финансирования текущей деятельности, то есть вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя может ощутимо изменяться в зависимости от структуры капитала и отраслевой принадлежности предприятия. Нормальное значение 0,5.

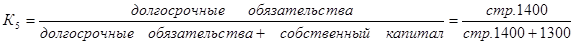

5. Коэффициент долгосрочного привлечения заемных средств – х арактеризует структуру капитала. Рост этого показателя в динамике - в определенном смысле - негативная тенденция, означающая, что предприятие все сильнее и сильнее зависит от внешних инвесторов, рассчитывается, как отношение:

6. Коэффициент устойчивости финансирования – показывает, какая часть имущества финансируется за счет устойчивых источников. Нормальное значение 0,8-0,9, критическое ниже 0,75.

7. Коэффициент концентрации привлеченного капитала- характеризует долю привлеченных заемных средств в общей сумме средств вложенных в предприятие. Нормальное значение меньше 0,5. Данный коэффициент является дополнением к коэффициенту автономии собственного капитала, их сумма равна 1 (100%).

8. Коэффициент структуры долгосрочных вложений - показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами, то есть (в некотором смысле) принадлежит им, а не владельцам предприятия.

Логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений. Если коэффициент увеличивается, то повышается уровень финансирования внеоборотных активов за счет долгосрочных заемных средств, растет инвестиционная активность. Если коэффициент уменьшается можно сделать обратный вывод.

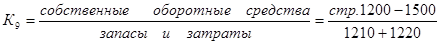

9. Коэффициент финансовой независимости формирования запасов и затрат показывает, какая часть запасов и затрат формируется за счет собственных оборотных средств. Нормальное значение 0,8-1,0.

Необходимо еще раз отметить, что не существует каких-то единых нормативных критериев для рассмотренных показателей. Они зависят от многих факторов: отраслевой принадлежности предприятия, оборачиваемости оборотных средств, принципов кредитования, сложившейся структуры источников средств, репутации предприятия и других факторов. Поэтому приемлемость значений этих коэффициентов, оценка их динамики и направлений изменения могут быть установлены только в результате пространственно-временных сопоставлений по группам родственных предприятий.

Можно сформулировать только лишь одно правило, для предприятий любых типов: владельцы предприятия (акционеры, инвесторы и другие лица, сделавшие взнос в уставный капитал) предпочитают разумный рост в динамике доли заемных средств, напротив, кредиторы (поставщики сырья и материалов, банки, предоставляющие краткосрочные ссуды, и другие контрагенты) отдают предпочтение предприятиям с высокой долей собственного капитала, с большей финансовой автономностью.

Таким образом, комплексный анализ на основе системы показателей финансовой устойчивости позволяет хозяйствующим субъектам: всесторонне характеризовать состояние и потребность в денежных средствах и прогнозировать финансовую стратегию в условиях рыночной экономики