Таблица 1 Краткая информация о предприятии

| Наименование предприятия | ООО "АСД" |

| Адрес | г. Санкт-Петербург, Пражская ул. Д.35, лит. А, пом. 5Н |

| Телефон | (812) 9497700 |

| Интернет сайты | www.asdspb.ru |

| Сфера деятельности | оптовая и розничная продажа межкомнатных дверей; оптовая и розничная продажа напольного покрытия (ламината) и сопутствующих товаров; сервисное обслуживание продаваемых изделий |

| Торговая марка | АСД |

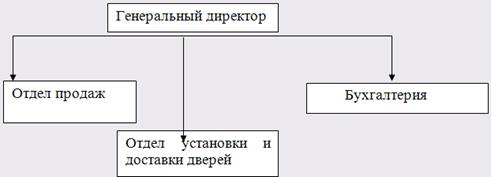

Структура компании, организационно-правовая форма

Рис.1. Структура компании

"АСД" по организационно-правовой форме является Обществом с ограниченной ответственностью (ООО).

Общество с ограниченной ответственностью (ООО) — это такое юридическое лицо, учрежденное одним или несколькими лицами, уставной капитал которого разделен на определенные доли (размер которых устанавливается учредительными документами). Участники ООО несут риск убытков только в пределах стоимости внесенных ими вкладов. Учредительными документами общества являются: учредительный договор (если учредителей несколько) и устав (приложение 16), в которых указываются участники, размер уставного капитала, доля каждого участника и др. Поэтому, если один из участников продает свою долю, это неминуемо влечет изменения в уставе общества, с обязательной регистрацией этих изменений в органах государственной власти. (ст. 87 ГК РФ) (приложение 19 и 20)

Цель создания ООО

Общество с ограниченной ответственностью, создается, с целью получения прибыли и может заниматься любой не запрещенной законом деятельностью. При этом, для определенных видов деятельности необходимо получение специального разрешения (лицензии). Срок деятельности — не ограничен, если иное не установлено Уставом Общества.

Руководство текущей деятельностью общества осуществляется единоличным исполнительным органом общества Генеральным директором.

Особенности ООО

Общество с ограниченной ответственностью — наиболее распространенная форма ведения предпринимательства в Российской Федерации, в том числе и в Санкт-Петербурге. При относительно небольших затратах на его создание, и относительно простой отчетностью — эта организационно-правовая форма является одной из наиболее привлекательных форм ведения бизнеса.

Технико-экономические показатели и их анализ

Основные технико-экономические показатели деятельности Компании представлены в таблице 3.

Таблица 2 Основные экономические показатели ООО "АСД"

| Показатели, единицы измерения | Значение показателей | |||

| 2 кв. 2009г. | 3 кв. 2009г. | |||

| Абсолютная величина | Абсолютная величина | Темп роста к предыдущему периоду, % | ||

| Уставный капитал, тыс.руб. | 100% | |||

| Выручка без НДС, тыс.руб. от основного вида деятельности – продажа межкомнатных дверей, ламината и сопутствующих товаров | 76% | |||

| Себестоимость продукции (работ, услуг), тыс.руб. | (720) | (781) | 108% | |

| Прибыль до налогообложения, тыс.руб. | 30% | |||

| Чистая прибыль, тыс.руб. | 109,8 | 28% | ||

| Остаточная стоимость основных средств и НМА, тыс.руб. | 97% | |||

| Оборотные активы, тыс.руб. | 22,8 | 8% | ||

| Среднесписочная численность работающих, чел. | 100% | |||

| Среднемесячная заработная плата, руб./мес. | 100% |

Вышеприведенные показатели предоставлены по данным бухгалтерской отчетности.

На основании показателей динамики можно сделать вывод о том, что за рассматриваемые периоды компания не выходит на приемлемый уровень прибыльности: так темп снижения чистой прибыли в 3 квартале 2009 составил 28% по отношению ко 2 кварталу 2009 года. Снижение выручки показало 76%. Данные цифры свидетельствуют о том, что Компании не удалось оптимизировать свою деятельность в 3 квартале 2009 года. Снижение прибыли произошло за счет снижения объема продаж.

Финансовые показатели и их анализ

Основные финансовые показатели деятельности Компании представлены в таблице 4

Таблица 3 Финансовые показатели ООО "АСД"

| Показатели | Нормативное значение по отрасли | Фактическое значение | |

| 2 кв.2009 г. | 3 кв. 2009г. | ||

| Текущая ликвидность (общий коэффициент покрытия) | 1,0 ≤ Ктл ≤ 2,0 | 0,99 | 0,99 |

| Промежуточная (срочная) ликвидность | 0,4 ≤ Кбл ≤ 0,8 | 0,97 | 0,98 |

| Абсолютная ликвидность | 0,2 ≤ Кал ≤ 0,5 | 0,24 | 0,23 |

| Соотношение собственных и заемных средств | ≥ 1,0 | 0,06 | 0,06 |

| Соотношение дебиторской и кредиторской задолженности | ≥ 1,0 | 0,73 | 0,75 |

| Коэффициент автономии | ≥ 0,5 | 0,05 | 0,05 |

| Коэффициент обеспечения собственными оборотными средствами | ≥ 0,1 | 0,13 | 0,12 |

| Рентабельность активов по прибыли до налогообложения | >0 | 0,21 | 0,41 |

| Рентабельность активов по чистой прибыли | 0-6 | 0,17 | 0,31 |

| Рентабельность оборотных активов по прибыли до налогообложения | >0 | 0,23 | 0,44 |

| Рентабельность оборотных активов по чистой прибыли | >0 | 0,19 | 0,33 |

| Рентабельность собственного капитала по прибыли до налогообложения | >0 | 3,13 | 6,17 |

| Рентабельность собственного капитала по чистой прибыли | >0 | 2,60 | 4,63 |

| Рентабельность продаж по прибыли от продаж | >0 | 0,23 | 0,07 |

| Рентабельность продаж по прибыли до налогообложения | >0 | 0,07 | 0,06 |

| Рентабельность расходов по обычным видам деятельности по прибыли от продаж | >0 | -0,07 | 1,46 |

На основании анализа финансовых показателей в табл. 4 можно сделать следующие выводы относительно финансового состояния предприятия:

Показатели финансовой устойчивости стремятся к нормативным значениям, но наблюдаются и небольшие отклонения от нормы. Рентабельность продаж снизилась на 0,01 по сравнению со вторым кварталом 2009 года. В общем и целом Показатели рентабельности свидетельствуют о снижении эффективности работы предприятия в 3 квартале 2009, связано это с уменьшением объема продаж в этот период.

1.2 Анализ рынка строительно-отделочных материалов

Дверные блоки в России производят более 500 предприятий разных отраслей. Наибольший объём производства обеспечивают деревообрабатывающие заводы и комбинаты, лесокомбинаты, заводы деревоизделий и мебельные фабрики. Дверные блоки также выпускаются предприятиями, производящими стройматериалы, фабриками столярных изделий, металлургическими заводами, ремонтно-строительными предприятиями и др.

Отечественная продукция всегда пользовалась достаточно высоким спросом на собственном рынке, как наиболее дешевая. Раньше внешний вид и технология изготовления большинства этих дверей часто были далеки от идеала. Однако постоянно растущий спрос на качественный товар сделали для российского производителя оправданными серьезные вложения в современное оборудование.

Внедрение западных технологий привело к тому, что внешний вид новой российской продукции почти сравнялся по качеству отделки с импортом, в то время как стоимость этих изделий была почти в полтора, а то и два раза ниже. Однако перелом в сознании потребителя произошел не сразу. Только после кризиса 1998 года, когда цены на импорт резко пошли вверх, спрос на российские двери стал расти. За пару лет позиции отечественных производителей укрепились настолько, что даже в группе элитной продукции, где выбор потребителя основывается уже не столько на цене, сколько на качестве товара, российские двери тоже потеснили импорт. Отечественная продукция имеет несколько отличительных черт. Во-первых, их конструкция во многом определяется происхождением оборудования, именно поэтому некоторые российские изделия столь похожи на итальянские, испанские и финские двери. Хотя многие производители, хорошо зная особенности отечественного рынка, часто сочетают в одном изделии оригинальные идеи производителей различных стран. Так, изделия санкт-петербургской фирмы "D.Craft" и калининградской "Оптим", внешне и конструктивно очень похожие на облегченные финские двери с сотовым картонным заполнением, снабженные весьма своеобразной финской фурнитурой, в то же время комплектуют полотна клееной коробкой из срощенных ламелей. "D.Craft", или разборной коробкой из МДФ ("Оптим"), что позволяет скрывать под ограничительной планкой шурупы, крепящие эту коробку к стене. Продукцию обычно не дороже 200 долл. выпускают Ульяновская фабрика Aldoor, московская "Фабула", пензенская "Дера" и "Блок-мастер" из Нижнего Новгорода.

Что касается прогнозов на 2010 г., то большинство экспертов сходятся во мнении, что объемы производства в ближайшие год существенно снизятся. Таким образом, скорее всего, избежать падения производства в 2010 году не удастся, однако уровень этого падения разные участники оценивают по-разному. Наиболее трудным периодом для отечественных производителей станет первое полугодие, результаты которого окажутся меньше того же периода предыдущего года. Во втором полугодии ожидается оживление рынка, что повлечет за собой увеличение производства. И даже если рыночное оживление будет не столь очевидно, большинство крупных компаний, скорее всего, будут наращивать выпуск в расчете на выздоровление экономики и повышение спроса в 2010 г.

Рис. 2. Прогноз объёмов выпуска дверных блоков в России до 2010 гг., тыс. шт.

Поэтому уровень производства в 2009 г. составляет около 10 260-10 350 тыс. м2 дверных блоков (или 11,4-11,5 млн. шт.), что представляет собой уменьшение на 14-15% по сравнению с 2008 годом.

Объем рынка

Здесь представлены расчеты ABARUS Market Research относительно основных объемных рыночных показателей. В наше время отечественный рынок межкомнатных дверей развивается высокими темпами роста, даже, несмотря на кризис. Расчетный объем основных рыночных параметров представлен ниже в таблицах и диаграммах, с помощью которых мы попытаемся представить объемную картину рынка.

Специалисты компании "Дверное дело" предполагают, что официальные данные импорта значительно занижены. Это касается как московской таможни (двери из Западной и Восточной Европы), так и питерского направления (двери производства Финляндии). Также в Россию ввозятся двери под видом "полуфабрикатов" или действительно полуфабрикатов с последующей доработкой в России. Статистика по экспорту может считаться более или менее объективной, так как экспортом занимаются в основном крупные производственные компании.

Рис. 3. Прогноз объёма российского рынка межкомнатных дверей до 2010 гг., тыс. шт.

Источник. ABARUS Market Research. Динамика объёма рынка в рассматриваемом временном отрезке имеет положительную возрастающую тенденцию. Средний темп прироста объёма рынка дверных блоков с 2005 года составляет 36%. Такой значительный прирост в динамике говорит об активном развитии этого рынка. В 2007 году объём рынка дверных блоков составил более 10 млн. штук, а в 2008 году прирост рынка составил 31%, в натуральном выражении объём рынка достиг 13,3 млн. штук.

Как видно из рис. 4, прирост рынка до 2001 года опережал прирост производства в связи со значительным объёмом импорта. Однако, в 2005-2007 годах, в связи с увеличением объёма производства дверных блоков на 61% (2005), прирост производства опередил прирост рынка в целом, в связи с тем, что объём импорта в 2005 году был ниже уровня 2004 года, тем временем, как темп прироста экспорта превысил 70% в 2005 году по сравнению с 2004 годом.

Тенденции и прогнозы

В целом объем продаж межкомнатных дверей на российском рынке с 2004

года растёт стремительными темпами. Значительный прирост рынка связан с упомянутым увеличением объёма производства внутри страны. В 2008 году объём рынка достиг 13,7 млн. дверных блоков. Кризис 2008-2009 гг. "подпортил" активную динамику рынка. Ноябрьские прогнозы ABARUS Market Research предполагали, что в 2009 году объём рынка сохранится на прошлогоднем уровне, а в 2010 году прирост составит около 5%. Однако с уходом 2008 года стало ясно, что наступивший год будет более проблемным, чем казалось ранее. К 2010 году объём рынка межкомнатных дверей составит 13,2-13,3 млн. дверных блоков, т.е уровень 2008 года. Основные тенденции рынка на ближайшие годы можно описать следующим образом. В связи со сложной экономической ситуацией, возникшей в 2008 году, количественный и денежный объем рынка уменьшился в 2009 году на 16-18%, так как упало производство, а также импорт, о чем говорилось выше. При этом объемы экспорта сократились незначительно, так как основные поставки российских дверей (около 80%) идут в Казахстан, чья экономика в процессе финансового кризиса 2008 года пострадала в меньшей степени, чем российская. Накопленные к 2008 году объемы экспорта сохранятся и в 2010 г., что на фоне невысокой доли импорта, который еще не восстановится к этому времени, приведет к тому, что объем собственного производства в 2009-2010 гг. будет выше объема внутренних продаж, т.е. емкости рынка.

Рис. 4. Прогноз доли экспорта российских дверных блоков до 2010 г в объеме рынка, % Источник. ABARUS Market Research.

Судя по полученным расчетам, роль импорта на российском рынке в скором времени станет совсем невелика, при этом импортная продукция будет выступать, скорее, в качестве образца для ведущих отечественных производителей, которые в предыдущие 5 лет продемонстрировали способность освоения передовых западных технологий для выпуска высококачественной продукции. К 2010 году доля импорта уменьшится до 3% в объёме рынка по сравнению с 5% в 2008 г. и 28% в 2002-2003 гг. Объём экспорта межкомнатных дверей ведущими отечественными предприятиями в проблемный период сохранится. К 2010 году он составит порядка 600 тысяч штук. Доля экспорта в 2007 года увеличилась до 8%, однако кризис 2008 года повлияет на внешнеэкономическую деятельность, в том числе и на рынке межкомнатных дверей: в 2008-2010 годах доля экспорта будет составлять около 5% (минимум 4%). Несмотря на то, что в 2010 г. оптимистично настроенные аналитики ожидают заметный рост рынка, таких темпов прироста рынка, как в 2005-2007 гг. – 25-45% в год, – в ближайшие 5 лет не будет. В 2009 г. рынок находится в стадии ожидания, передела собственности и пересмотра рыночных стратегий, так как уровень конкуренции усилится. В создавшихся условиях в выигрышной ситуации окажутся те компании, которые освоили широкий ассортимент продукции при сбалансированном уровне издержек, а также те, кто сумел создать высокую степень узнаваемости торговой марки. К таким торговым маркам можно отнести фирмы "Александрийские двери", "Волховец", "Краснодеревщик", "Оптим", "Софья", "Бекар", "Тульские двери", "Дера". У перечисленных компаний разный подход к продвижению продукции: к примеру, фирма "Краснодеревщик" работает в основном через своих официальных представителей в регионах, в то время как "Александрийские двери", двери "Софья" или "Волховец" можно встретить практически в любом магазине, поэтому их названия "на слуху" у потребителей. И та и другая стратегия может быть успешной в условиях кризиса. Особенные сложности, как всегда бывает в кризисные периоды, ожидаются в сегменте "Премиум". Некоторые компании из этого разряда уже столкнулись с серьезными проблемами, в частности, фирма "Берсони" из Углича, средняя стоимость продукции которой находится на уровне 15 000–18 000 руб., находится на грани банкротства. Несмотря на снижение покупательской способности, предприятиям этого сегмента предстоит удержать бренд от обесценивания, не увлекаться скидками и распродажами. Очень многое зависит от того, каких успехов в данном сегменте компании удалось достичь в предкризисный период с точки зрения потребительского восприятия торговой марки. А именно этот фактор может оказаться решающим. Так как сейчас очень многие компании рискуют переместиться из более высоких сегментов в низкий, где в результате окажется слишком много игроков.

После 2010 года, когда экономическая ситуация в стране стабилизируется, импортно-экспортные отношения на рынке межкомнатных дверей активизируются. Такая активная внешнеэкономическая деятельность даст дополнительный приток денежных средств, что позволит отечественным предприятиям развиваться и укреплять свою репутацию как на нашем, так и на зарубежном рынке. Поэтому тенденция увеличения доли экспорта в объёме рынка является предпочтительной.

В связи с тем, что сфера жилищного строительства раньше других выйдет из экономического кризиса среди других сегментов строительства, а также благодаря активному развитию малоэтажного и коттеджного строительства, которое ожидается в предстоящем десятилетии, можно смело предположить, что спрос на межкомнатные двери в нашей стране будет увеличиваться. А учитывая тот факт, что кризисные явления способствуют дальнейшему вытеснению импортной продукции, именно период 2009-2010 гг. может стать ключевым для тех отечественных производителей, которые хотели бы проявить себя в верхнем ценовом сегменте рынка.

В ближайшие годы (2008-2012) по прогнозам ABARUS Market Research темпы роста производства межкомнатных дверей в стране сохранятся на уровне не менее 15% в год. Таким образом, к 2012 году в России могут сделать около 19 млн. м2 межкомнатных дверей.

В последнее время стало заметно увеличение доли экспорта российских дверей, и, по прогнозам ABARUS Market Research, к 2010-2012 гг. доля экспорта в объёме рынка достигнет 25%. Самым крупным импортёром российских межкомнатных дверей стал Казахстан. Доля поставок на казахский рынок в 2007 г. составила практически 2/3 от общего объёма российского экспорта.

Итог: спрос на зарубежную продукцию в России есть, но российские двери теперь не уступают зарубежным по качеству, поэтому потребность в них растёт с каждым годом, и не только на внутреннем рынке.

Прогнозы и тенденции строительства в г. Санкт-Петербурге

В 2010 году, по прогнозам вице-губернатора Петербурга Романа Филимонова, петербургские строители построят и сдадут 2–2,2 млн кв. м – из 6 млн кв. м, которые сейчас находятся в работе. Таким образом, с рынка будут уходить начатые в 2007–2008 году (то есть в "тучные" годы) проекты. Как говорят аналитики, именно на их долю проходится большая часть предложения объектов бизнес- и комфорт-класса. Эксперты отмечают, что за счет этого, а также за счет выхода на рынок новых недорогих проектов, в ближайшее время доля эконом-класса в общегородской застройке может достигнуть 90%. Даже при нынешней цене на землю предложить недорогие квартиры эконом-класса застройщики не смогут. Так что на помощь рынку придут новые проекты комплексного освоения территорий на окраинах Петербурга – "Славянка" (ГК "Балтрос") и "Северная долина" ("Главстрой-СПб"), которые только вдвоем готовы за ближайшие два-три года построить порядка до 750 тыс. кв. м. Однако это не означает, что грядет эра новых хрущевок. Застройщики обещают недорогие, но прогрессивные решения.

По мнению экспертов, уровень строительства в 2009 году в Невском районе г. Санкт-Петербурга претерпевает упадок по отношению к прошлому 2008 году на 15%.

Обзор Российского рынка напольных покрытий (ламинат)

Увеличение объемов строительства, а также ремонтных и отделочных работ придает сегодня значительный потенциал развитию рынка напольных покрытий. По мнению экспертов, средний рост продаж на рынке (включая все сегменты) в России ежегодно составляет не менее 18–20%. Одним из существенных факторов, сыгравших роль в развитии столь положительной тенденции, выступает рост благосостояния населения, поэтому платежеспособный потребительский спрос стимулирует расширение спектра видов напольных покрытий. По расчетам ABARUS Market Research, общий объем рынка напольных покрытий в 2006 г. составил 295–300 млн. кв. м. Из этого объема рынок линолеума занял около 140 кв. м., 90–95 кв. м пришлось на напольную керамическую плитку и керамогранит, объем продаж ламината составил 35–37 млн. кв. м, ковролина — 23–25 млн., на сегмент паркета и иных древесных материалов пришлось около 10 млн. кв. м.

Несмотря на рост популярности таких относительно новых для российского рынка материалов, как ламинированный паркет или керамический гранит, традиционные покрытия (линолеум и керамическая плитка) по-прежнему не оставляют рыночных позиций. Сегодня ламинированные полы активно вытесняют с российского рынка линолеум, доля которого ежегодно сокращается на 1–2%, а доля ламината, напротив, стремительно растет.

Некоторые "игроки" оценивают весь рынок ламината в 2005 г. не более чем в 19 млн. кв. м., но если учитывать теневой сегмент этого рынка, то можно ориентироваться, что объем продаж ламинированных полов в 2005 г. составлял 23–27 млн. кв. м (по итогам 2006 г. эта цифра может достичь 36 млн.). За предыдущий год рынок вырос на 25–30%, и ничто не предвещает снижения. Согласно ряду прогнозов, в ближайшие годы суммарный объем продаж ламинированных полов в России может вырасти до 40 млн. кв. м в год и более.

По мнению экспертов, в 2005–2006 гг. доля российских производителей на рынке ламината составила 23–27%, а к 2010 г. может достичь 60–65%. Скорее всего рынок ламината повторит динамику рынка линолеума — со временем он займет нишу доступных напольных материалов, после чего динамика активного роста сменится на умеренную.

Однако импортные поставки по-прежнему будут востребованы средним и верхним ценовыми сегментами в первую очередь благодаря более интересному и широкому ассортименту, свойственному западной продукции. Наибольшие объемы поставок ламината на российский рынок принадлежат Германии (около 50% рынка в 2005 г.), Польше (21%) и Австрии (6%).

На сегодняшний день ламинат признается одним из лидеров по темпам роста среди напольных покрытий. Рынок ламината растет темпами, опережающими прогнозы, сделанные участниками рынка в предыдущие годы. В настоящий момент темпы роста рынка составляют 21–22% и скорее всего сохранятся на таком уровне до 2008 г., после которого ожидается насыщение рынка и снижение динамики роста до 5–6%.

1.3 Описание и аудит существующей организации продаж

Описание процесса продажи

Рассмотрим процесс продаж на розничной торговой точке физическим лицам.

Клиент приходит в розничную торговую точку, осматривает образцы. Менеджер консультирует Клиента по всем возникающим вопросам, рассказывает о материалах, используемых при изготовлении полотна, наличников, доборных планок, подкрепляя свои слова сертификатами качества (приложение 10,11,12,13,14.). Далее рассказывает Клиенту о процедуре замера (приложение 4). При заинтересованности клиент оставляет менеджеру контактный номер телефона, после чего менеджер связывает Замерщика с Клиентом и они уже договариваются об удобном времени замера. Замерщик составляет подробную спецификацию с ценой (приложение 9) и отдает Клиенту, после чего Клиент приходит в Розничную торговую точку и оплачивает заказ, менеджер оформляет товарный чек с подробной спецификацией и ценой (приложение 5), и отправляет заявку (приложение 6) на склад. Менеджер договаривается с Клиентом об удобном времени доставки, после соглашения Клиент оплачивает доставку в соответствии с графиком доставок и реестром цен (приложение 7 и 8). Доставка заказа будет произведена в течении 3-5 дней, если иное не оговорено с Клиентом, в случае заказа позиции, которая входит в складскую программу, если заказ входит в группу "заказные" то срок исполнения колеблется от 2,5 до 3,5 недель.

На этом процесс взаимодействия с Клиентом заканчивается.

"Аудит" существующей организации продаж

Анализируя, существующую организацию продаж можно сделать вывод, что Клиент тратит много времени на приобретение товара, большое количество времени занимает доставка минимальный срок 3 дня, максимальный 5 дней и это в случае если, товар входит в позицию "складская программа". Если товар входит в группу "заказная позиция", то время на доставку растягивается от 2 до 3-ех недель. Стоит отметить что, большое количество времени на доставку заказных позиций приходиться на срок изготовления товара, в среднем это 2-3 недели, плюс стандартные 3-5 дней на саму доставку. Эти сроки крайне велики и неудобны для Клиента.

Так же покупателю необходимо приходить в торговую точку повторно для оплаты заказа. С точки зрения, времени, потраченного покупателем на приобретение товара можно сделать вывод, что оно неоправданно велико.

Политика продвижения

Далее, рассмотрим пути продвижения товаров ООО "АСД"

Цели продвижения можно подразделить на две большие сферы: стимулирование спроса и улучшение образа предприятия.

На сегодняшний день образ у компании имеется, но из за недостатка средств на рекламу, компании не удалось заявить о себе в массы, а что касается самих дверей и ламината, то можно сказать об их узнаваемости т.к. фабрики-производители, сотрудничающие с ООО "АСД" находятся на рынке строительно-отделочных материалов уже давно, и за это время смогли завоевать доверие и симпатию потребителей.

Целевая аудитория уже отдает предпочтение нашему товару.

Так как на данном этапе ООО "АСД" мало известна, целью является осведомленность и знание потребителя о нас.

Улучшение образа предприятия имеет значение и достичь поставленной цели помогут методы прямого маркетинга, участие в выставках, так же размещение информации о компании в специализированных печатных изданиях.

Межкомнатные двери - это товар, о котором все знают, у каждого в квартире или доме имеются двери. Ламинат – о нем тоже все знают, ООО "АСД" предлагает ламинат влагостойкий, 32 класса, с замковым механизмом, что значительно упрощает установку полов и занимает минимальное количество времени. В случае межкомнатных дверей и ламината оправдана стратегия привлечения потребителя. Дело в том, что производителей и дилеров по продаже межкомнатных дверей и ламината великое множество, поэтому важно привлекать клиента в нашу компанию. На этапе введения товара на рынок основным действием будет прямой маркетинг, выставки, стимулирование сбыта. Сбыт направлен на конечных потребителей, необходимо влиять на спрос посредством выставок, качественной индивидуальной работе с частными лицами в офисе, проведением акций.

Таблица 4 Маркетинговая деятельность ООО "АСД" (наименование организации)

| Показатели | Единицы измерения | Значение показателей | ||

| 2 кв.2009г | 3 кв.2009г. | |||

| Абсолютная величина | Абсолютная величина | Темп роста к Предыдущему периоду,% | ||

| Коммерческие расходы, | тыс.руб. | |||

| Бюджет на маркетинг, в т.ч. | тыс.руб. | |||

| - разработка новых товаров | тыс.руб. | |||

| -реклама, стимулирование сбыта | тыс.руб. | 40 000 | 32 000 | |

| - маркетинговые исследования | тыс.руб. | |||

| - фонд оплаты труда отдела продаж | тыс.руб. | |||

| Среднесписочная численность сотрудников отдела продаж | чел. | |||

| Среднемесячная заработная плата сотрудников | тыс.руб. | 8 700 | 12 100 | |

| Емкость рынка | тыс.руб. | |||

| Общее число конкурентов | ед. | |||

| Доля рынка | % | 0.2 | 0.2 | |

| Количество точек дистрибуции, в которых есть товар организации или количество точек продаж | ед. | |||

| Общее количество точек продаж на географическом рынке | ед. |

Выявленные недостатки в маркетинговой деятельности.

В процессе изучения маркетинговой деятельности Компании становится понятно, что маркетингу не уделяется должного внимания. Это видно, прежде всего, из организационной структуры: менеджеры по продажам не могут в полной мере выполнять все функции по маркетингу.

Менеджер по продажам лицо нашей фирмы, его нацеленность на достижение высокого результата залог успеха фирмы, но как видно из уровня заработной платы в размере 17 000 рублей становится ясно, что мотивации сотрудника на достижение высокого результата представляются весьма смутными.

Еще один существенный недостаток Компании заключается во времени затраченном на покупку потребителем, а точнее много времени занимает процедура замера и доставки, цена на эти услуги выше, чем у конкурентов. Взять хотя бы трудоемкую систему замера, которая требует от 3 до 5 дней, а так же система доставки которая, осуществляется в те же сроки, что замер, на все про все у Клиента уходит в среднем неделя. Это крайне неудобно для Клиента.

У "Краснодеревщика", "Mario Riolli" на каждую линию один цвет, часто бывает, что Клиенту нравится дизайн полотна, но не нравится его цвет, или наоборот, также довольно часто случается, что у Клиента не стандартные размеры проема, в этом случае Клиенту предлагается сделать спецзаказ на фабрику, исполняются заказные позиции в течение месяца или двух в зависимости от сложности заказа, это крайне долго и неудобно для Клиента к тому же это довольно дорогостоящая услуга надбавка за спецзаказ идет в размере 40-50% на полотно.

Недостатком является маленький выбор, ведь у "Краснодеревщика" и у "Mario Riolli" небольшая линия дверных полотен рассчитанных на эконом сегмент.

Обслуживание в "АСД" заканчивается тогда когда Клиент внес деньги в кассу. Даже после покупки Клиенту необходимо сообщать о новых моделях, о проводимых акциях, ввиду того, что Клиент всегда оставляет свои контактные данные, сотрудники должны связываться с Клиентами.

Послепродажное обслуживание Клиентов заключается в гарантиях, которые дают производители, при наступлении гарантийного случая производитель обязан бесплатно заменить аналогичный приобретенный товар, а установщики "АСД" обязуются бесплатно произвести установку.

Можно отметить, что конкурентная политика Компании развита в достаточной мере, а точнее идет реклама, проводятся акции, Компания торгует продукцией крупных и известных производителей, которые пользуются успехом у потребителей. Но, тем не менее, уровень продаж низкий.

Так же существенным недостатком в маркетинговой деятельности компании является отсутствие лица, а именно торговой марки, единого фирменного стиля. Отсутствие торговой марки приводит к неузнаваемости компании потребителями.

В настоящее время, в связи с угрозой спада спроса и постоянно увеличивающимся числом конкурентов необходимо полностью удовлетворять Клиента. В связи с вышеперечисленным, Компании нужны существенные изменения в маркетинговой деятельности.

1.4 Постановка целей дипломного проекта

Выбор и обоснование актуальности темы дипломного проекта

Для написания дипломного проекта выбрана тема "Организация продаж в розничной торговой точке на примере ООО "АСД" на рынке строительно-отделочных материалов. Объектом исследования является ООО "АСД", компания по продаже межкомнатных дверей, ламината и сопутствующих товаров. Подробная характеристика объекта исследования приведена в пункте 1 – Характеристика предприятия.

Рассматривая ситуацию в более широком смысле, следует отметить, что за счет упадка строительства жилых и коммерческих помещений как в г. Санкт-Петербурге так и на левом берегу Невского района в частности, рынок строительно-отделочных материалов так же находится в стадии упадка. В связи с этим позиционирование "АСД" в условиях спада строительства следует направить на эконом-сегмент.

Потребители хотят видеть не только качественный товар, экологически чистый товар, хорошее обслуживание но и удобную с точки зрения затрат времени покупку. При изучении маркетинговой деятельности Компании был отмечен наиболее значимый недостаток – отсутствие эффективной системы продаж, что приводит к невозможности привлечения новых и потери старых Клиентов.

Тема актуальна, так как в соответствии с изложенными выше недостатками в маркетинговой деятельности Компании очевидна потребность в усовершенствовании по следующим направлениям:

1) Разработка уникальной системы продаж что, несомненно, поможет Компании улучшить конкурентные преимущества, привлечь "новых" и удержать "старых" Клиентов.

2) Сохранение конкурентоспособности бизнеса,

3) Удержание малой, но имеющейся доли рынка

4) Выяснение существующей удовлетворенности потребителей розничной точкой.

Таким образом, тема дипломного проекта об организации продаж, в розничной торговой точке, работающей на рынке строительно-отделочных материалов, является, несомненно, интересной и актуальной в настоящее время.

2. Теоретические основы управления продажами

2.1 Особенности процесса принятия потребительского решения в торговой точке, описание состояния побуждения

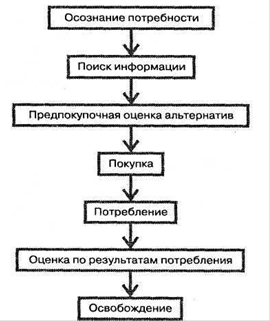

Модель процесса принятия решения потребителями, в упрощенном виде показанная на рис. 3.1, представляет собой карту хода мыслей потребителей, с помощью которой продавцы и менеджеры могут разрабатывать стратегии создания продукта, коммуникации и сбыта. Эта модель схематически объединяет действия, которые происходят в процессе принятия решения, и показывает, как различные внутренние и внешние силы, взаимодействуя между собой, влияют на мысли, оценки и действия потребителей.

Рис. 5. Как потребители принимают решения о покупке товаров и услуг

Никто не покупает товар, не имея соответствующей проблемы, потребности или желания. Модель принятия решения демонстрирует, как люди решают жизненные повседневные проблемы, заставляющие их покупать и использовать все возможные продукты и услуги. Модель в первоначальном ее виде была разработана профессорами Энджелом, Коллатом и Блэкуэллом в университете штата Огайо и, по первым буквам фамилий авторов, называлась моделью ЕКВ (ЭКБ).

Иногда, совсем того не ожидая, мы вдруг осознаем некую потребность.

Рис. 6 Осознание потребности

Как показывает модель, в процессе принятия решения потребители обычно проходят семь главных стадий: осознание потребности, поиск информации, оценка вариантов перед покупкой, покупка, потребление, оценка после потребления и освобождение от продукта. В изучении поведения потребителя акцентируются именно эти семь стадий и характер влияния различных факторов на каждую стадию решения. Умея читать карту принятия решения потребителями, продавцы могут понять, почему люди покупают или не покупают продукты и что делать, чтобы заставить их покупать больше или обращаться к определенному продавцу.

Стадия первая: осознание потребности

Начальная стадия любого процесса принятия решения — осознание потребности или проблемы. Это происходит, когда человек ощущает разницу между тем, что он воспринимает как идеал, в сравнении с реальным положением дел. Продавцы стремятся исполня