Заемный капитал, используемый организацией, характеризует объем ее финансовых обязательств, то есть общую сумму долга банком, другим субъектам хозяйствования, физическим лицам.

Заемный капитал — это денежные средств и материальные ценности других субъектов хозяйствования, физических лиц, временно вовлеченные в кругооборот денежных средств данной организации.

Использование заемных средств для финансирования текущей и инвестиционной деятельности связано, главным образом, со следующими причинами:

- отсутствием, либо недостаточным наличием собственных ресурсов для расширения и модернизации производства;

- наличием временной дополнительной потребности в средствах всвязи с сезонностью производства, перебоями в поступлении денежных средств и другими непредвиденными обстоятельствами.

Использование заемного капитала позволяет для многих организаций не только расширить объемы деятельности, модернизировать производство, но и обеспечить простое воспроизводство.

Заемный капитал характеризуется следующими общими чертами: возвратность ресурсов, платность, строгое регламентирование условий привлечения средств.

К наиболее распространенным формам привлечения заемных средств относят: банковский кредит, коммерческий кредит, лизинг.

К альтернативным формам привлечения заемного капитала можно отнести: факторинг, форфейтинг, облигационный заем, франчайзинг.

При выборе формы привлечения заемного капитала учитываются: цели привлечения; объем потребности в средствах; специфика хозяйственной деятельности и инвестиционного проекта; цена привлекаемого капитала; сложность процедуры привлечения; доходность операции, под которую привлекаются средства; степень кредитоспособности и другие условия.

Банковский кредит — это денежные средства, предоставляемые банками иному лицу на условиях кредитного договора. Кредит может быть выдан посредством единовременного предоставления денежных средств, либо посредством открытия кредитной линии по частям. В настоящее время все более широкое распространение получает овердрафтное кредитование и микрокредитование по упрощенной схеме. Кредит может предоставляться путем перевода денежных средств на расчетный счет кредитополучателя, либо на расчетный счет кредитора (поставщика) кредитополучателя. Краткосрочные кредиты выдаются в основном на формирование оборотных активов и финансирование текущих затрат, а долгосрочные кредиты — на финансирование инвестиционных проектов.

При выборе формы привлечения заемного капитала учитываются: цели привлечения хозяйственной потребности в средствах; специфика хозяйственной деятельности и инвестиционного проекта; цена привлекаемого капитала; сложность процедуры привлечения; доходность операции, под которую привлекаются средства; степени кредитоспособности и другие условия.

Цена банковского кредита (ЦБК) рассчитывается по формуле:

где СП — ставка процентов за банковский кредит;

КН — коэффициент налогообложения прибыли.

Коммерческий кредит — это товарная форма кредита, предоставляемого поставщиками и иными партнерами посредством отсрочки платежа за отгруженные (отпущенные) материальные ценности.

Плата за данный кредит, как правило, включается в цену товара и увеличивает его стоимость.

Вместе с тем коммерческий кредит для поставщика способствует расширению спроса на реализуемую продукцию. Для покупателя товаров он приводит к сокращению потребности в прямых банковских кредитах, позволяет временно сэкономить денежные средства. По сравнению с банковским кредитом коммерческий кредит является более дешевым и более простым с точки зрения оформления процедуры получения.

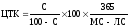

Цена коммерческого кредита (ЦТК) в случае отказа от скидки с цены рассчитывается по формуле:

,

,

где С — скидка, которую можно получить, оплатив товар в срок в течение которого она предоставляется, %;

МС — максимальный срок оплаты;

ЛС — срок, в течение которого предоставляется скидка.

Лизинг — это товарный кредит, предоставляемый в форме передаваемого во временное пользование имущества (зданий, сооружений, оборудования, транспортных средств, программных средств, рабочих инструментов и других объектов). Лизингодателями выступают банки и специализированные лизинговые компании, приобретающие объекты лизинга в собственность с целью передачи их другим субъектам хозяйствование в пользование, а также в отдельных случаях — производители объектов лизинга.

Сложность имущественных и экономических отношений при лизинге зависит от вида лизинга.

Финансовый лизинг базируется на долговременном договоре (на срок не менее одного года). При данном лизинге лизинговые платежи позволяют возместить лизингодателю стоимость объекта лизинга в размере не менее 75 процентов его первоначальной (восстановленной) стоимости.

Оперативный лизинг предполагает короткий период действия договора лизинга и возврат объекта лизингодателю.

К основным достоинствам лизинга можно отнести: возможность приобретения и модернизации основных фондов даже при отсутствии у организации соответствующих ресурсов; механизм представления лизингового кредита, как правило, более гибкий по сравнению с банковским; лизинг позволяет избежать потерь, связанных с моральным износом машин и оборудования; лизинговые платежи относятся на стоимость продукции, что уберегает прибыль от затрат по обновлению основных фондов и снижает налогооблагаемую базу по налогу на прибыль.

Основными недостатками лизинга являются: высокий уровень цены лизинговых услуг; высокий уровень ответственности лизингополучателя в случае нарушения условий договора.

Поэтому в каждом конкретном случае целесообразно учитывать преимущества и недостатки разных форм заемных средств