Одним из показателей, характеризующих финансовую устойчивость предприятия, является его платежеспособность, то есть возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства. Платежеспособность является внешним проявлением финансового состояния предприятия, его устойчивости.

Оценка платежеспособности внешними инвесторами (банками) осуществляется на основе характеристики ликвидности текущих активов, которая определяется временем, необходимым для превращения их в денежные средства.

Для оценки платежеспособности и ликвидности предприятия используются следующие основные методы:

- анализ ликвидности баланса

- расчет и оценка финансовых коэффициентов ликвидности

- анализ денежных потоков

Предприятие считается платежеспособным, если соблюдается следующее условие:

Оборотные активы ≥ Краткосрочные обязательства

На начало периода:

1873198<3351093

На конец периода:

1877750<3646881

Основной принцип оценки платежеспособности не соблюден, отсюда следует, что предприятие неплатежеспособно.

Таблица 2 - Показатели платежеспособности и ликвидности

| Название коэффициента | Характеристика коэффициента | Способ расчёта | Расчёт показателя | Интерпретация показателя |

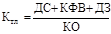

| Коэффициент абсолютной (быстрой) ликвидности (Кал) | Какую часть краткосрочной задолженности предприятие может погасить в ближайшее время (на дату составления баланса) |  ДС – денежные средства; ф.1, с.260

КФВ – краткосрочные финансовые вложения; ф1 с.250

КО – краткосрочные обязательства ф1с.690 ДС – денежные средства; ф.1, с.260

КФВ – краткосрочные финансовые вложения; ф1 с.250

КО – краткосрочные обязательства ф1с.690

| На начало года: (696+162)/ /3351093= = 0,0003 На конец года: (1429+32)/ /3646881= = 0,0004 | Рекомендуемое значение 0,15-0,2. Низкое значение указывает на снижение платежеспособности. |

| За отчетный период произошло незначительное увеличение коэффициента, но его размер не попадает в указанный лимит, что свидетельствует о том, что предприятие не имеет достаточно ликвидных активов для немедленного погашения краткосрочных заемных обязательств при необходимости. | ||||

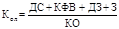

| Коэффициент текущей (уточненной) ликвидности (Ктл) | Прогнозирование платежные возможности предприятия в условиях современного проведения расчетов с дебиторами |  ДЗ –дебиторская задолженность ф.1 с.230+240 ДЗ –дебиторская задолженность ф.1 с.230+240

| На начало года: (696+162+791849)/3351093== 0,24 На конец года: (1429+32+477128)/3646881= 0,131 | Нижнее значение показателя – 1 (по мнению некоторых западных аналитиков). Низкое значение указывает на необходимость систематической работы с дебиторами, чтобы обеспечить ее преобразование в денежные средства |

| Данный коэффициент уменьшается в течение года и остается значительно ниже указанного лимита, что свидетельствует об увеличении краткосрочных обязательств и превышении их касаемо реализуемых оборотных активов. | ||||

| Коэффициент ликвидности при мобилизации средств (Клмс) | Степень зависимости платежеспособности предприятия от мат. запасов с точки зрения мобилизации д/с для погашения краткосрочных обязательств |  З–запасы товарно-материальных ценностей ф1,с.210

З–запасы товарно-материальных ценностей ф1,с.210

| На начало года: 1018355/3351093=0,304 На конец года: 1340686/3646881=0,368 | Рекомендуемое значение показателя 0,5-0,7. Нижняя граница характеризует достаточность мобилизации запасов для покрытия краткосрочных обязательств |

| На начало года данный коэффициент было ниже нормы 0,304. К концу года его значение увеличилось до 0,368, что и говорит о недостаточности мобилизации запасов для покрытия краткосрочных обязательств и о ее незначительном уменьшении за отчетный период. | ||||

| Коэффициент общей ликвидности (Кол) | Достаточность оборотных средств у предприятия для покрытия своих краткосрочных обязательств. Характеризует также запас фин. прочности вследствие превышения ОА над краткосрочными обязательствами |

| На начало года: (696+162+791849+1018355)/3351093=0,54 На конец года: (1429+32+477128+1340686)/3646881=0,50 | Рекомендуемое значение показателя 1-2. Нижняя граница указывает на то, что оборотных средств должно быть достаточно для покрытия краткосрочных обязательств |

| Коэффициент текущей ликвидности к концу периода уменьшился и ниже нормы, что свидетельствует об увеличении разницы между оборотными средствами предприятия и текущими обязательствами. Маленькое значение коэффициента свидетельствует о том, что у предприятия не достаточно оборотных средств для покрытия краткосрочных обязательств. | ||||

| Коэффициент собственной платежеспособности (Ксп) | Характеризует долю ЧОК в краткосрочных обязательствах, то есть способность предприятия возместить за счет чистых оборотных активов его краткосрочные долговые обязательства |  ЧОК – чистый оборотный капитал СК+ДО-СОС

ДО – долгосрочные обязательства

ЧОК – чистый оборотный капитал СК+ДО-СОС

ДО – долгосрочные обязательства

| На начало года: (-707416+8592-(-1477895))/3351093=0,23 На конец года: (-816156+10742-(-1769131)/3646881=0,26 | Показатель индивидуален для каждого предприятия и зависит от специфики его производственно-коммерческой деятельности |

Вывод: Все показатели к концу отчетного периода находятся ниже значений норм, что говорит о неликвидности предприятия и об ее неплатежеспособности.