МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ЭКОНОМИКИ, СТАТИСТИКИ И ИНФОРМАТИКИ

(МЭСИ)

ДИПЛОМНАЯ РАБОТА

На тему___________________________________________________________

________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________

Студент-дипломник ____________________________ _______________

(ФИО) (подпись)

Научный руководитель___________________________ ________________

(ФИО) (подпись)

Рецензент ________________________________ ___________________

(ФИО) (подпись)

Допустить к защите ГАК

Заведующий кафедрой

________________________

«____»_____________2006 г.

Москва 2006г.

Содержание

Введение 3

1. Кредитная политика коммерческого банка в современных условиях 5

1.1. Понятие кредитной политики и кредитного механизма 5

1.2. Порядок выдачи кредитов в Сбербанке РФ 12

1.3. Управление кредитными рисками и оценка заемщика 21

1.4. Методы и формы кредитования 27

2. Общая характеристика Удмуртского отделения 8618 СБ РФ 33

2.1. Организационная структура и оказываемые услуги Удмуртского отделения СБ РФ 33

2.2. Анализ финансового состояния банка 39

2.3. Виды кредитов Удмуртского отделения ОСБ 46

3. Кредитование в Удмуртском отделении ОСБ и пути его совершенствования 55

3.1. Анализ кредитного портфеля банка 55

3.2. Мероприятия по совершенствованию кредитной деятельности Удмуртского отделения Сбербанка России 63

ЗАКЛЮЧЕНИЕ 80

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 83

Приложения 86

Введение

Банки – центральные звенья в системе рыночных отношений. Развитие их деятельности – необходимое условие реального создания рыночной экономики. Современная экономика России характеризуется появлением большого количества коммерческих банков. Коммерческий банк является активным элементом рыночной экономики. Переход России к рыночной экономике, повышение эффективности ее функционирования, создание необходимой инфраструктуры – невозможно обеспечить без использования и дальнейшего развития кредитной политики. Миссия банка заключается в содействии развития бизнеса и реального сектора экономики, предоставляя широкий спектр банковских услуг и проводя гибкую кредитную политику, внедряя современные технологии и обеспечивая высокий профессиональный уровень обслуживания.

Коммерческие банки расширили сферу своей деятельности, увеличили количество услуг, предоставляемых клиентам. Однако это привело также к увеличению количества видов риска, которым стала подвергаться деятельность банков.

Перед каждым банком в отдельности и перед банковской системой в целом актуальными становятся вопросы перспектив развития. Решение этих задач возможно только на основе изучения имеющегося опыта, как отечественных, так и зарубежных банков.

В условиях рыночной экономики возможность привлечения дополнительных ресурсов для банков однозначно обусловлена степенью их финансовой устойчивости. Возрастает заинтересованность в качестве финансового состояния банка со стороны его клиентов и собственников. Финансовая стабильность банка становится вопросом его выживания, поскольку один из вариантов результатов финансовой деятельности банка становится банкротство.

Роль устойчивого финансового состояния банка заключается в том, что клиенты стараются доверять свои средства только тем банкам, которые имеют достаточно устойчивую положительную репутацию на рынке финансовых ресурсов, предоставляют достаточно высокий процент по вкладам клиентов, предоставляют расширенную сеть дополнительных услуг своим клиентам. Все это возможно только в том случае, если банк имеет устойчивое финансовое положение.

Ключевыми элементами эффективного управления банком являются: взвешенная эффективная кредитная политика, качественное управление кредитным портфелем и что наиболее важно – подготовленный для работы в этой системе персонал.

Поэтому целью данной работы являлись исследования всех аспектов управления кредитными операциями коммерческого банка, проанализировать эффективность кредитной политики банка.

Для достижения этой цели в работе решались следующие задачи:

- раскрыть сущность и функции коммерческого банка;

- пути улучшения деятельности коммерческого банка;

- основы организации деятельности коммерческого банка;

- понятия и составные элементы кредитной политики банка;

- организационно-экономические приемы выдачи и погашения кредитов;

- понятие рисков и методы управления ими;

- банковский менеджмент, как основа оптимизации рисков;

- краткий анализ финансового состояния и финансовых результатов ОАО «Сбербанк»

- методы управления кредитными операциями в ОАО «Сбербанк» и их недостатки;

- перспективы развития эффективной кредитной политики ОАО «Сбербанк»

При написании работы были использованы нормативные акты, методическая и нормативная литература по данному вопросу, материалы периодической печати. В качестве исходной информации для анализа использованы данные бухгалтерского учета ОАО «Сбербанк» и его бухгалтерская отчетность.

1. Кредитная политика коммерческого банка

в современных условиях

Понятие кредитной политики и кредитного механизма

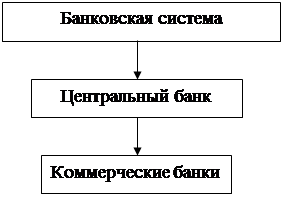

Современная кредитно-банковская система в России имеет двухуровневую структуру. Можно выделить два важнейших уровня современной банковской системы (рис. 1):

- центральный банк (эмиссионный);

- коммерческие банки.

|

Рис.1. Структура банковской системы России

Первый уровень банковской системы представляет Центральный банк России. Коммерческие банки составляют второй уровень банковской системы России и действуют в качестве самостоятельных предприятий – юридических лиц, главной целью которых является получение прибыли в результате хозяйственной деятельности.

Основное назначение банка – посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям.

Наряду с банками перемещение денежных средств на рынке осуществляют и другие финансовые учреждения: инвестиционные фонды, страховые компании, биржи, брокерские, дилерские фирмы и т.д. Но банки как субъекты финансовой системы имеют два существенных признака, отличающих их от всех других субъектов.

Во-первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозитные и сберегательные сертификаты, облигации, векселя), а мобилизованные таким образом средства размещают в долговые обязательства и ценные бумаги, выпущенные другими.

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами. Этим банки отличаются от различных инвестиционных фондов, которые все риски, связанные с изменением стоимости активов и пассивов, распределяют среди своих акционеров.

По российскому законодательству, банк отличается от всех других финансовых посредников тем, что он имеет исключительное право осуществлять в совокупности следующие банковские операции:

- привлечение во вклады денежных средств физических и юридических лиц;

- размещение привлеченных денежных средств юридических и физических лиц от своего имени и за свой счет на условиях возвратности, платности, срочности;

- открытие и ведение банковских счетов физических и юридических лиц.

Коммерческий банк является активным элементом рыночной экономики. Главное назначение банка состоит в том, чтобы аккумулировать денежные средства и предоставлять их в виде кредита. Поэтому коммерческий банк представляет собой деловое предприятие, которое оказывает услуги своим клиентам, т.е. вкладчикам (кредиторам) и заемщикам, извлекая прибыль за счет разницы процентов, получаемых от заемщиков и вкладчиком (кредиторов) за предоставленные денежные средства. Миссия банка заключается в содействии развитию бизнеса и реального сектора экономики, предоставляя широкий спектр банковских услуг и проводя гибкую кредитную политику, внедряя современные технологии и обеспечивая высокий профессиональный уровень обслуживания. Основной функцией коммерческого банка является посредничество между кредиторами и заемщиками, причем банки, в отличие от других финансовых небанковских структур, обеспечивают основную часть всех средств денежного обращения экономики конкретной страны.

Кредитная политика – это стратегия и тактика банка в области кредитных операций. Не существует единой кредитной политики для всех банков. Каждый банк формирует свою собственную кредитную политику, учитывая экономические, политические, географические, организационные и иные факторы, оказывающие влияние на его деятельность. Считается, что риски банка повышаются, если банк не имеет соей кредитной политики.

Кредитная политика в части стратегии вбирает в себя приоритеты, принципы и содержательные цели конкретного банка на кредитном рынке. Кредитная политика создает необходимые общие предпосылки эффективной работы кредитного подразделения банка, объединяет и организует усилия персонала, уменьшает вероятность ошибок.

Кредитная политика банка – это кредитные операции или отношения между кредитором и заемщиком, по предоставлению первым денежных средств на условиях возвратности, т. е. в кредитной сделке участвуют два субъекта кредитор и заемщик. Кредитор является организатором кредитного процесса.

Кредитные операции являются важнейшей доходообразующей статьей в деятельности российских банков. За счет этого источника формируется основная часть чистой прибыли отчисляемо в резервные фонды. Кредиты банков служат основным источником пополнения оборотных средств. Кредитные операции, играя важную роль в развитии банков и предприятий, определяют функционирование экономики в целом. При помощи кредитного механизма эти колебания гибко регулируются и предприятия получают средства, нужные для нормальной работы.

Кредитная политика банка определяется общими установками относительно операций с клиентурой, которые тщательно разрабатываются и фиксируются практическими действиями банковского персонала.

Важным элементом кредитной политики банка является используемый инструментарий для удовлетворения потребностей клиентов в заемных средствах, выдаваемых баком ссуд (кредитов). Чем разнообразнее этот инструментарий, тем полнее могут быть удовлетворены индивидуальные потребности клиентов. В месте с тем на выбор банком кредитного инструментария оказывают влияние не только потребности клиента, но и его особенности (финансовая надежность и другие характеристики), а также, разумеется, возможности и интересы самого банка.

Банковская (в том числе кредитная) политика определяет цели и правила поведения конкретного банка на рынке. В содержание кредитной политики вкладываются: стратегия банка в кредитной сфере, инструктивные материалы по кредитованию, методические разработки по анализу кредитоспособности, состояние кредитного портфеля, организация контроля за исполнением договоров по различным видам ссуд. Проблема формирования собственной кредитной политики встает перед банком особенно остро.

Кредитная политика как бы создает единый кредитный язык, единое информационное поле и в целом составляет основу развития общей кредитной культуры банка.

Главное назначение кредитной политики банка – обеспечение последовательности действий в практике банка, надежности и четкости его деятельности.

Хорошо проработанная кредитная политика, которая четко проводится сверху и понимается на всех уровнях банка, позволяет руководству избегать излишних рисков и верно оценивать возможности развития банковского дела.

Разумная изложенная в специальном документе кредитная политика банка является основополагающей для правильного управления кредитными рисками.

В процессе кредитования современные банки используют ряд организационно – экономических приемов предоставления кредитов. Совокупность этих приемов как частных действий по организации кредитного процесса, его регулирования в соответствии с принципами кредитования, называется механизм кредитования.

Главным является определение способа, вида кредитования, т.е. механизма реализации принципов кредитования, связанных с участниками конкретной кредитуемой сделки или особенностями отдельных элементов кредитования, используемых в данном банке.

Выбор конкретного механизма кредитования зависит от следующих критериев:

1. Статус кредитора, который определяет следующую классификацию кредитов:

- официальные: ссуды, выданные ЦБ РФ;

- неофициальные: кредитование коммерческими банками и др. кредитными учреждениями;

- смешанные: выдача ссуд осуществляется ЦБ РФ через коммерческие банки (например, кредитование агропромышленного комплекса в 1992-1993 г.г.);

- ссуды, выданные международными организациями.

2. Форма выдачи (предоставления) ссуды.

- налично-денежные ссуды (путем перечисления средств со счета на счет или которые выдаются наличными деньгами);

- рефинансирование (переучет векселей, ломбардные ссуды, покупка ресурсов на межбанковском рынке, выпуск коммерческим банком облигаций и других долговых обязательств);

- переоформление (реструктуризация долга);

- вексельные кредиты.

3. Валюта ссуды.

- выдача ссуды в национальной валюте;

- выдача ссуды в валюте страны кредитора;

- выдача ссуды в валюте третьей страны;

- предоставление ссуды в международных денежных единицах.

4. Количество участников кредитуемой операции.

- двухсторонние сделки;

- многосторонние («зеркальные», т.е. предоставление ссуды одним банком через другой; кредитование банковским консорциумом; синдицированные ссуды).

5. Цели и назначение ссуды.

- на увеличение капитала (на увеличение производственных фондов, на прирост запасов, на расширение объемов производства);

- на временное пополнение средств (платежные ссуды на оплату платежных документов, при кратковременных затруднениях – краткосрочные овердрафты);

- ссуды под готовую продукцию (например, товары отгружены, т.е. высвобождение средств);

- потребительские ссуды (кредиты, предоставляемые населению)

- ссуды на восполнение утраченного капитала.

6. Выбор метода и вида, формы ссудного счета.

7. Клиентский признак:

- ссуды мелким предприятиям;

- ссуды населению;

- межбанковское кредитование;

- кредитование государственных органов и государственных программ.

8. Степень обеспеченности ссуды.

- обеспеченные;

- необеспеченные (бланковые).

9. Техника предоставления ссуд.

- цельные ссуды, т. е., как правило, выдаваемые одной суммой;

- кредитные линии.

Использование кредитных линий требует особенно тесной работы с заемщиком, это означает, что заемщик может в любой момент получить ссуду в банке, а банк должен держать ресурс для этого клиента. Практика работы по кредитным линиям требует от банка брать с заемщика специальное комиссионное вознаграждение, т. к. если заемщик не до конца использует лимит средств по кредитной линии – это означает упущенную выгоду и прямые потери банка от не размещенных должным образом привлеченных средств для этого заемщика. Существуют следующие виды кредитных линий:

- сезонная;

- возобновляемая, т. е. клиент воспользовался кредитной линией, затем погасил всю задолженность и только потом имеет право опять пользоваться;

- кредитная линия с уведомлением клиента о верхнем пределе кредитования, превышение этого предела либо недопустимо, либо за превышение берутся повышенные проценты;

- подтверждаемая: это означает, что каждый раз клиент согласовывает условия конкретной суммы в рамках кредитной линии.

10. Сроки пользования кредитом. В нашей банковской практике (хотя в каждом банке может быть разная классификация по срокам) используется следующая классификация:

- до востребования;

- краткосрочные;

- среднесрочные;

- долгосрочные.

11. Направления вложений.

- кредиты на текущие нужды;

- инвестиционные;

12. По экономическому назначению.

- кредиты на формирования запасов;

- кредиты на финансирование производственных затрат;

- расчетные;

- факторинг;

- учет векселей;

- под отгруженные товары;

- бланковые;

- потребительские;

- финансирование проектов;

- кредиты на увеличение фондов.

13. Степень укрепления объекта кредитования.

- степень под единичные объекты;

- кредиты под совокупные потребности;

- кредиты под укрупненные объекты.

14. Вид процентной ставки.

- кредиты с фиксированной процентной ставкой;

- кредиты с плавающей процентной ставкой;

15. Способы погашения.

- кредиты, погашаемые одной суммой в конце срока (самая рискованная ссуда);

- кредиты, погашаемые равными долями в течение срока;

- кредиты, погашаемые выручкой, зачисляемой на специальный ссудный счет.

Механизм кредитного рынка является составной частью кредитного механизма каждого отдельного банка, включая принципы кредитования, кредитное планирование и управления кредитом. С помощью кредитного механизма банком проводится кредитная политика.