В целях обеспечения экономических условий устойчивого функционирования банковской системы РФ, защиты интересов вкладчиков и кредиторов и в соответствии с Федеральным законом РФ «О Центральном банке Российской Федерации», Центральный банк РФ установил обязательные экономические нормативы деятельности банков. Контроль за соблюдением обязательных экономических нормативов возлагается на территориальные учреждения Банка России по месту открытия корреспондентского счета банка. Рассмотрим состояние основных нормативов в ОСБ № 8618 по состоянию на конец 2005 г.

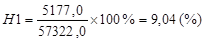

Норматив достаточности собственных средств рассчитывается по формуле:

, (7)

, (7)

где К – капитал;

Ар – сумма активов банка, взвешенных с учетом риска;

Рд – величина созданного резерва на возможные потери по прочим активам.

Минимально допустимое значение норматива устанавливается 7%, фактическое значение 9,04% говорит о достаточности собственного капитала для совершения активных операций.

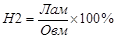

Уровень ликвидности банка рассчитывается в соответствии с инструкцией ЦБ РФ от 16 января 2004 г. N 110-И «Об обязательных нормативах банков» (в ред. Указаний ЦБ РФ от 13.08.2004 N 1489-У, от 18.02.2005 N 1549-У, от 06.07.2005 N 1592-У, от 29.07.2005 N 1599-У). Норматив мгновенной ликвидности является наиболее жестким критерием платежеспособности, которая показывает, какая часть краткосрочных обязательств может быть погашены немедленно (формула 8).

, (8)

, (8)

где Лам – высоколиквидные активы;

Овм – обязательства до востребования.

Минимально допустимое значение норматива установлено в размере 20%. Превышение норматива установленного в 4 раза говорит о высокой платежеспособности отделения.

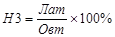

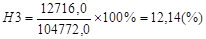

Норматив текущей ликвидности (формула 9):

, (9)

, (9)

где Лат – ликвидные активы;

Овт – обязательства до востребования и на срок до 30 дней.

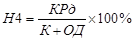

Минимально допустимое значение норматива установлено с 01.02.99 г. в размере 70%. Данный расчет показал, что ресурсы банка размещены не рационально, это же показывает и коэффициент Н4 (формула 10), который характеризует долгосрочную ликвидность.

, (10)

, (10)

где КРд – кредиты, выданные банком с оставшимся сроком повышения свыше года;

ОД – обязательства банка по кредитам и депозитам сроком погашения свыше года.

Максимально допустимое значение норматива устанавливается в размере 12%.

Норматив общей ликвидности (формула 11)

, (11)

, (11)

где А – общая сумма всех активов по балансу;

РО – обязательные резервы.

Минимально допустимое значение норматива установлено 20%, что дает положительную характеристику деятельности банка, с точки зрения его надежности и устойчивости.

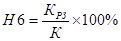

Максимальный размер риска на одного заемщика или группу связанных заемщиков (Н6) устанавливается в процентах от собственных средств (капитала) банка. Максимально допустимое значение норматива Н6 устанавливается в размере 25%. Расчет норматива осуществляется по следующей формуле:

, (12)

, (12)

где Крз - совокупная сумма требований банка к заемщику по кредитам, учтенным векселям, займам, по депозитам в драгоценных металлах и суммы, не взысканные банком по своим гарантиям с учетом степени риска.

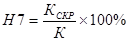

Максимальный размер крупных кредитных рисков (Н7) устанавливается как процентное соотношение совокупной величины крупных кредитных рисков и собственных средств банка. Крупным кредитным риском является превышение величины Крз, а также величин Кра и Кри, величины 5% собственных средств банка. Максимальное допустимое значение норматива Н7 устанавливается в размере 800%. Расчет крупного кредитного риска осуществляется по формуле (13):

, (13)

, (13)

где Кскр - совокупная величина крупных кредитных рисков.

Максимальный размер риска на одного кредитора (вкладчика) (Н8) устанавливается как процентное соотношение величины вкладов, депозитов или полученных банком кредитов, гарантий и поручительств, остатков по счетам одного или связанных между собой кредиторов (вкладчиков) и собственных средств (капитала) банка (формула 14). Максимально допустимое значение норматива Н8 устанавливается в размере 25%.

, (14)

, (14)

где Овкл - совокупная сумма обязательств банка.

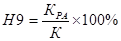

Максимальный размер кредитного риска на одного акционера (участника) (Н9) определяется как отношение значения показателя Кра к собственным средствам (капиталу) банка (формула 15). Максимально допустимое значение норматива Н9 устанавливается в размере 20%.

, (15)

, (15)

где Кра - значение показателя Крз в отношении тех акционеров (участников), вклад которых в уставный капитал банка превышает 5% от его зарегистрированной Банком России величины.

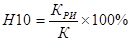

Максимальный размер кредитов, займов, предоставленных своим инсайдерам (Н10), а также гарантий и поручительств, выданных в их пользу:

, (16)

, (16)

где Кри - совокупная сумма требований банка (включая забалансовые), взвешенных с учетом риска, в отношении инсайдера банка и связанных с ним лиц.

Максимально допустимое значение Н10 на одного инсайдера и связанных с ним лиц устанавливается в размере 2%.

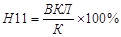

Максимальный размер привлеченных денежных вкладов населения:

, (17)

, (17)

где ВКЛ – совокупная сумма вкладов населения.

Максимально допустимое значение норматива устанавливается в размере 100%, в расчете он выше нормативного в 28,2 раза. Но это не свидетельствует о грубейшем нарушении инструкции, так как методика расчета капитала отделения Сбербанка отличается от методики, применяемой в других коммерческих банках, вследствие особенностей бухгалтерского учета, установленного ЦБ для Сбербанка.

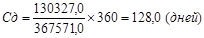

Средний срок хранения вкладного рубля и уровень оседания средств, поступивших во вклады (формула 18).

, (18)

, (18)

где Сд – средний срок хранения (в днях);

Оср – средний остаток вкладов;

В – обороты по выдаче вкладов;

Д – количество дней в анализируемом периоде.

Полученное значение среднего срока хранения вкладного рубля характеризует достаточно высокую стабильность населения во вкладных операциях.

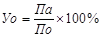

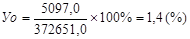

Уровень оседания вкладов (формула 19) характеризует стабильность притока денежных средств, что позволяет прогнозировать объемы поступления ресурсов.

, (19)

, (19)

где Уо – уровень оседания вкладов;

Па – прирост вкладов;

По – обороты по приходу вкладов.

Значение 1,4% не очень высоко, однако в данном случае это связано с исторически сложившейся ролью Сбербанка и высокой долей операций по перечислению средств клиентов.

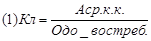

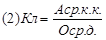

Коэффициенты ликвидности банка в случае изъятия вкладчиками своих средств имеют достаточно высокие значения (формулы 20 и 21)

, (20)

, (20)

, (21)

, (21)

где Кл – коэффициент ликвидности;

Аср.к.к. – средние остатки активов в кассе и на корреспондентских счетах;

Одо востреб – средние остатки по депозитным счетам до востребования;

Оср.д. – средние остатки по всем депозитным счетам.

Коэффициент использования кредитных ресурсов Ки (формула 22) позволяет осуществлять мероприятия по рациональному размещению ресурсов.

, (22)

, (22)

где Р – средний остаток размещенных средств;

П – средний остаток средств, привлеченных во вклады, депозиты, расчетные, текущие счета юридических и физических лиц.

Значение коэффициента 0,91 свидетельствует о рациональном размещении ресурсов.

Коэффициент просроченной задолженности по кредитам, выданным физическим лицам (формула 23):

, (23)

, (23)

где Зп – ссудная просроченная задолженность по физическим лицам;

Зз – ссудная задолженность по соответствующему виду кредита.

по ссудам физическим лицам;

по ссудам физическим лицам;

по ссудам юридическим лицам.

по ссудам юридическим лицам.

Коэффициент просроченной задолженности свидетельствует о неэффективности и нерациональном их размещении.

Коэффициент нормы допустимых потерь (Кнд) по кредитам (формула 24):

, (24)

, (24)

где Зк – остаток задолженности на конец отчетного периода, включая просроченную;

РВСП – резерв на возможные потери по ссудам.

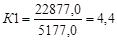

Норма прибыли на капитал К1 (формула 25)

, (25)

, (25)

где П – прибыль;

К – капитал.

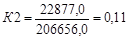

Коэффициент прибыльности активов К2 (формула 26)

, (26)

, (26)

где А – сумма активов.

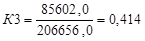

Коэффициент доходности активов К3 (формула 27):

, (27)

, (27)

где Д – общая сумма доходов банка.

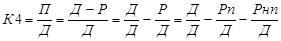

Доходность активов характеризует деятельность банка с точки зрения эффективности размещения доходов, т.е. возможностей создавать доход. Суммарная доходность активов складывается из процентных и непроцентных доходов. Коэффициент прибыли в доходах банка К4 (формула 28)

(28)

(28)

Доля прибыли в доходах (формула 29) отражает способность банка контролировать свои расходы, т.к. раскладывается по следующим составляющим:

, (29)

, (29)

где Р – общая сумма расходов;

Рп – процентные расходы;

Рнп – непроцентные расходы.

Сведем все рассчитанные коэффициенты в таблицу 1, сравнив их с нормативными.

Таблица 1 - Финансовые нормативы оценки деятельности ОСБ

| Наименование показателя | Нормативное значение | Фактическое значение |

| Н1 – норматив достаточности собственных средств | >7% | 9,04% |

| H2 – норматив мгновенной ликвидности | >20% | 81,6% |

| H3 – норматив текущей ликвидности | >70% | 12,14% |

| H4 – норматив долгосрочной ликвидности | <120% | 75,8% |

| H5 – норматив общей ликвидности | >20% | 20,4% |

| Н6 - Норматив максимального размера риска на одного заемщика или группу связанных заемщиков | < 25% | 23.9 |

| Н7 - Норматив максимального размера крупных кредитных рисков | < 800.0 | 612.4 |

| H8 – Норматив максимального размера риска на 1 кредитора | < 25% | 16,7 |

| Н9 - Норматив максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) | < 50.0 | 20.4 |

| Н10 - Норматив совокупной величины риска по инсайдерам банка | < 3.0 | 1.6 |

| H11 – максимальный размер привлеченных денежных вкладов населения | <100% | 2820% |

| Сд – средний срок хранения вкладного рубля | - | 128 дн. |

| Уо – уровень оседания вкладов | - | 1,4% |

| Кл (1) – коэффициент ликвидности в случае изъятия вкладчиками своих средств | - | 0,43 |

| Кл (2) – коэффициент ликвидности в случае изъятия вкладчиками своих средств | - | 0,197 |

| Ки – коэффициент использования кредитных ресурсов | - | 0,91 |

| Кпз – коэффициент просроченной задолженности по кредитам | - | 0,15 |

| Кнд – коэффициент нормы допустимых потерь | - | 0,1 |

| К1 – норма прибыль на капитал | - | 4,4 |

| К2 – коэффициент прибыльности активов | - | 0,11 |

| К3 – коэффициент доходности активов | - | 0,414 |

| К4 – коэффициент прибыли в доходах банка | - | 0,267 |