При подготовке банком решения о кредитовании предприятия, сотрудник кредитного подразделения анализирует финансовую отчетность потенциального заемщика, чтобы оценить как прошлое, так и текущее его финансовое положение, а также понять перспективы развития. Целью такого анализа является получение ключевых, информативных параметров, позволяющих оценить платежеспособность и кредитоспособность потенциального заемщика.

Как ни привычна эта работа для современного банка, в практике до сих пор существует путаница между двумя понятиями: кредитоспособность и платежеспособность. Между тем, они вовсе не идентичны.

Рассмотрим эти два понятия подробнее.

Платежеспособность предприятия

Существует ряд определений платежеспособности. Приведем их.

По определению Ткачук М.И. и Киреева Е.Ф., платежеспособность предприятия – это возможность погашения своих финансовых обязательств в конкретный период времени. По их мнению, платежеспособность – это реальное состояние финансов предприятия, которое можно определить на конкретную дату или за анализируемый период времени [20, с. 207].

Савицкая Г.В. дает следующее определение платежеспособности: платежеспособность – это возможность своевременно погашать свои платежные обязательства наличными ресурсами [18, с. 383].

По мнению Шеремета А.Д., платежеспособность организации является сигнальным показателем, в котором проявляется ее финансовое состояние. Под платежеспособностью он подразумевает способность организации вовремя удовлетворять платежные требования поставщиков в соответствии с хозяйственными договорами, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджеты и во внебюджетные фонды [23, с. 240].

В экономической литературе различают текущую платежеспособность, которая сложилась на текущий момент времени, и перспективную платежеспособность, которая ожидается в краткосрочной, среднесрочной и долгосрочной перспективе.

Текущая (техническая) платежеспособность означает наличие в достаточном объеме денежных средств и их эквивалентов для расчетов по кредиторской задолженности, требующей немедленного погашения. Отсюда основными индикаторами текущей платежеспособности является наличие достаточной суммы денежных средств и отсутствие у предприятия просроченных долговых обязательств [19, с. 569].

Перспективная платежеспособность обеспечивается согласованностью обязательств и платежных средств в течение прогнозного периода, которая в свою очередь зависит от состава, объемов и степени ликвидности текущих активов, а также от объемов, состава и скорости созревания текущих обязательств к погашению [19, с. 569].

Низкий уровень платежеспособности, выражающийся в недостатке денежной наличности и наличии просроченных платежей, может быть случайным (временным) и хроническим (длительным). Поэтому, анализируя состояние платежеспособности предприятия, нужно рассматривать причины финансовых затруднений, частоту их образования и продолжительность просроченных долгов.

Оценка платежеспособности предприятия осуществляется на основе показателей ликвидности [2, с. 208].

С самом узком смысле, ликвидность – это способность превращения имущества и других активов организации в наличные деньги [16, с. 248].

Г.В. Савицкая отмечает, что ликвидность характеризуется временем, необходимым для превращения активов в денежные средства [18, с. 383].

Кредитоспособность предприятия

Под кредитоспособностью хозяйствующего субъекта, по определению Шеремета А.Д. и Ионовой А.Ф., понимается наличие у него предпосылок для получения кредита и возврата его в срок [4, с. 466].

Аналогичное определение дается в учебном пособии Баканова М.И. и Шеремета А.Д. Согласно их определению, кредитоспособность – это такое состояние финансового положения предприятия, которое позволяет получить кредит и своевременно его возвратить [5, с. 504].

По мнению Норд К.В., под кредитоспособностью понимается такое финансовое состояние предприятия-заемщика, которое дает уверенность в эффективном использовании заемных средств, способности и готовности заемщика возвратить кредит в соответствии с условиями кредитного соглашения [3, с. 21–27].

Анализом кредитоспособности занимаются как банки, выдающие кредиты, так и предприятия, стремящиеся их получить.

Шеремет А.Д. и Ионова А.Ф. отмечают, что кредитоспособность заемщика характеризуется:

§ репутацией заемщика, которая определяется своевременностью расчетов по ранее полученным кредитам, качественностью представленных расчетов, ответственностью и компетентностью руководства;

§ текущим финансовым состоянием и способностью производить конкурентоспособную продукцию;

§ возможностью при необходимости мобилизовать денежные средства из различных источников [24, с. 466].

Сравнительная характеристика платежеспособности и кредитоспособности предприятия

Как отмечает Сальников К., платежеспособность выражается через коэффициент платежеспособности, представляющий собой отношение имеющихся в наличии денежных сумм к сумме срочных платежей на определенную дату или за прошлый период. Если коэффициент равен единице, это значит, что хозяйствующий субъект платежеспособен. Предметом анализа является потенциальный заемщик – предприятие или организация, а информационной базой для анализа служит финансовая отчетность компании (баланс ф. №1 и отчет о прибылях и убытках ф. №2) [3, с. 31–32].

Кредитоспособность, по мнению того же Сальникова К., выражается через способность предприятия исполнить полностью и своевременно свои обязательства по кредитному договору-то есть погасить кредит и уплатить проценты за его пользование. Иными словами, речь идет о таком финансово-хозяйственном состоянии предприятия, которое дает уверенность в эффективном использовании заемных средств, способности и готовности заемщика вернуть кредит в соответствии с условиями договора. Здесь предметом анализа является не только заемщик, а конкретная кредитная сделка. Информационная база для анализа кредитоспособности существенно больше, нежели для платежеспособности, когда делается лишь количественный анализ. Оценивая кредитоспособность, нужно провести как количественный, так и качественный анализ-то есть оценить бизнес. Тем более, что бизнес этот может включать несколько компаний, связанных между собой не юридически, а экономически [3, с. 31–32].

Поэтому, оценивая кредитоспособность, принимают во внимание не только финансовый результат, зафиксированный на отчетную дату в финансовых документах, но и всю схему деятельности компании, чтобы узнать ее реальных контрагентов и условия работы с ними. Необходимо понять реальную рентабельность деятельности, которая позволит банку прогнозировать достаточность источников погашения ссуды на период кредитования.

По существу платежеспособность – это оценка прошлого и текущего финансового состояния, а кредитоспособность – оценка выполнения предприятием обязательств по кредитному договору в будущем.

При оценке кредитоспособности необходим также анализ кругооборота фондов предприятия и понимание риска, который может не дать завершить его эффективно. Факторы этого риска связаны с отдельными стадиями кругооборота. Нужно убедиться, что производственные возможности заемщика позволят ему по максимуму освоить сумму кредита. В противном случае неминуемо снижение показателя рентабельности, который отражает эффективность использования имущества организации: выручка предприятия будет снижаться, кредитная нагрузка на него возрастет, а в итоге заемщик окажется неспособным выполнить в срок свои обязательства по кредитному договору.

При расчете кредитоспособности сотрудник банка строит агрегированный баланс предприятия. Скажем, если сумма испрашиваемого кредита менее года, а у компании есть долгосрочные займы или кредиты, превышающие его по сроку погашения, то при построении агрегированного баланса возможно отнесение этих заемных средств на увеличение собственного капитала. Замечу, что анализ платежеспособности такой возможности не дает.

Не учитывает платежеспособность и такого важного условия кредитной сделки, как правоспособность заемщика. Если сделка заключена с правоспособным юридическим лицом, то в случае невыполнения ее условий (по уплате основного долга или процентов по ссуде) банк по закону вправе обратить взыскание на предмет залога: недвижимость, товарно-материальные ценности, ценные бумаги и т.д. Отметим, что правоспособность юридического лица выражается не только в способности обратить взыскание на заложенное имущество заемщика или залогодателя, но и в действительности или не действительности сделки (еще до обращения взыскания). Например: до обращения взыскания на имущество было установлено, что договор подписан неуполномоченным лицом, или для совершения сделки не было ее одобрения акционерами либо участниками. В этом случае она признается ничтожной с момента совершения, еще до обращения взыскания.

Учитывая сказанное выше, можно сделать вывод о том, что кредитоспособность и платежеспособность различаются между собой:

– по предмету анализа;

– по информационной базе;

– по методам и приемам;

– по оценке правоспособности.

Платежеспособность организации является внешним признаком ее финансовой устойчивости и обусловлена степенью обеспеченное оборотных активов долгосрочными источниками. Она определяется возможностью организации своевременно погасить свои платежные обязательства наличными денежными ресурсами. Анализ платежеспособности необходим не только самой организации с целью оценки и прогнозирования ее дальнейшей финансовой деятельности, но и ее внешним партнерам и потенциальным инвесторам.

Оценка платежеспособности осуществляется на основе анализа ликвидности текущих активов организации, т.е. их способности превращаться в денежную наличность. Приэтом в отличие от платежеспособности понятие ликвидности является более широким и означает не только текущее состояние расчетов, но и характеризует соответствующие перспективы.

В процессе анализа необходимо определить достаточность денежных средств на основе анализа финансовых потоков организации: приток денежных средств должен обеспечивать покрытие текущих обязательств организации. Исходной информацией для анализа движения денежных средств являются данные Главной книги или журналов-ордеров по отдельным бухгалтерским счетам.

Для анализа реального движения денежных средств, оценки синхронности их поступления и расходования, увязки полученного финансового результата с состоянием денежных средств в организации необходимо выделить и проанализировать все направления притока денежных средств, а также их оттока.

Общая платежеспособность организации определяется как ее способность покрыть все свои обязательства (краткосрочные и долгосрочные) всеми имеющимися активами.

Коэффициент общей платежеспособности (Кобщ.пл.) рассчитывается по формуле:

Кобщ.пл. = Активы организации / Обязательства организации (за минусом доходов будущих периодов и резервов предстоящих расходов) =

= Активы организации / стр.450 + стр.590 + стр. 690 – стр.640,650 (1.12)

Нормальное ограничение для данного показателя является > или = 2.

В процессе анализа отслеживается динамика этого показателя и проводится сравнение с указанным нормативов.

Помимо общей платежеспособности в процессе анализа рассматривается и долгосрочная платежеспособность. Она рассчитывается с помощью коэффициента долгосрочной платежеспособности организации, представляющего отношение долгосрочного заемного капитала к собственному:

Кд.пл. = Долгосрочные об-ва /

(Капитал и резервы+Доходы будущих перидов + Резервы предстоящих платежей) (1.13)

Этот коэффициент характеризует возможность погашения долгосрочных займов и способность организации функционировать длительное время.

Для более точной оценки платежеспособности предприятия в отечественной практике изучаются величина чистых активов и их динамика. Чистые активы предприятия представляют собой превышение активов над пассивами, принимаемыми в расчет. К активам, участвующим в расчете, относят денежное и неденежное имущество предприятия, за исключением задолженности участников (учредителей) по взносам в уставный капитал.

При исчислении величины чистых активов исключают часть собственных обязательств предприятия (целевые финансирование и поступления), внешние обязательства банкам и иным юридическим и физическим лицам.

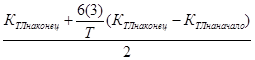

С целью разработки прогноза платежеспособности организации рассчитываются коэффициенты восстановления (утраты) платежеспособности (Квос(утр)) по формуле:

Квос(утр) =  (1.14)

(1.14)

где КТЛ – коэффициент текущей ликвидности соответственно на начало и конец периода;

6(3) – период восстановления (утраты) платежеспособности, месяцы, период восстановления платежеспособности – 6 месяцев, период утраты – 3 месяца;

Т – продолжительность отчетного периода, месяцы.

Коэффициент восстановления платежеспособности, имеющий значение больше 1, свидетельствует о наличии тенденции восстановления платежеспособности организации в течение шести месяцев, значение коэффициента меньше единицы показывает отсутствие такой возможности. Коэффициент утраты платежеспособности, имеющий значение меньше 1, свидетельствует о наличии тенденций утраты платежеспособности данной организации в течение трех месяцев, значение коэффициента больше 1 говорит об отсутствии подобных тенденций. Прогноз изменения платежеспособности кроме расчета и оценки указанных выше коэффициентов включает также анализ коэффициентов ликвидности и оценку их динамики.

Таким образом, рассмотренные теоретические аспекты проведения анализа платежеспособности и ликвидности предприятия позволяет судить о наличии разработанных методик его проведения. Основную роль при проведении анализа играет информационное обеспечение, развитию которого необходимо уделять самое пристальное внимание.