Кассовые операции проводятся в следующем порядке:

1. оформление первичных документов по приходу и расходу;

2. регистрация первичных документов в журнале регистрации;

3. записи в кассовую книгу (под копирку в двух экземплярах), ежедневное подведение остатка по кассовой книге;

4. сдача в бухгалтерию (бухгалтеру) отчета кассира (2-й экземпляр кассовой книги) с приходными и расходными документами под расписку в кассовой книге.

Прием наличных денег в кассу производится по приходным кассовым ордерам, выдача наличных денег — по расходным кассовым ордерам или по другим документам, оформленным надлежащим образом(ведомости, заявления на выдачу денег, счета и т.п.) Сдача наличных денег в банк происходит по объявлениям на взнос наличными.

Приходные ордера подписывает главный бухгалтер или лицо, им уполномоченное, а расходные ордера — руководитель организации и главный бухгалтер или лица ими уполномоченные. В тех случаях, когда на прилагаемых к расходным кассовым ордерам документах, заявлениях имеется разрешительная подпись руководителя на расходных кассовых ордерах, не обязательна.

Приходные кассовые ордера и квитанции к ним, расходные кассовые ордера и заменяющие их документы должны быть заполнены четко и ясно. Подчистки, помарки или исправления, хотя бы и оговоренные, в этих документах не допускаются. Прием и выдача денег по кассовым ордерам производиться только в день их составления.

Оплата труда, выплата пособий по социальному страхованию и стипендий производится кассиром по платежным (расчетно-платежным) ведомостям без составления расходного кассового ордера на каждого получателя.

На титульном (заглавном) листе платежной (расчетно-платежной) ведомости делается разрешительная надпись о выдаче денег за подписями руководителя и главного бухгалтера предприятия или лиц на это уполномоченных.

В аналогичном порядке оформляться и разовые выдачи денег на оплату труда (при уходе в отпуск, болезни и др.), а также выдача депонированных сумм и денег под отчет на расходы, связанные со служебными командировками, нескольким лицам.

Разовые выдачи денег на оплату труда отдельным лицам производятся, как правило, по расходным кассовым ордерам.

Приходные и расходные кассовые ордера или заменяющие их документы до передачи в кассу регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов. Расходные кассовые ордера, оформленные на платежных (расчетно-платежных) ведомостях на оплату труда и других приравненных к ней платежей, регистрируются после их выдачи.

Все поступления и выдачи наличных денег предприятия учитывают в кассовой книге.

1.2 Порядок составления кассовой книги

Предприятие ведет только одну кассовую книгу, которая пронумерована, прошнурована и опечатана сургучной или мастичной печатью.

Записи в кассовой книге ведутся в 2-х экземплярах через копировальную бумагу чернилами или шариковой ручкой. Вторые экземпляры листов должны быть отрывными и служат отчетом кассира. Первые экземпляры листов остаются в кассовой книге. Первые и вторые экземпляры листов нумеруются одинаковыми номерами.

Подчистки и неоговоренные исправления в кассовой книге не допускаются. Сделанные исправления заверяются подписями кассира, а также главного бухгалтера предприятия или лица, его заменяющего.

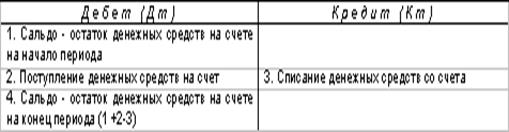

Контроль за правильным ведением кассовой книги возлагается на главного бухгалтера предприятия. Выдача денег из кассы, не подтвержденная распиской получателя в расходном кассовом ордере или другом заменяющем его документе, в оправдание остатка наличных денег в кассе не принимается. Эта сумма считается недостачей и взыскивается с кассира. Наличные деньги, не подтвержденные приходными кассовыми ордерами, считаются излишком кассы и зачисляются в доход предприятия. На предприятии в сроки, установленные руководителем предприятия, но не реже одного раза в месяц, производится внезапная ревизия кассы с полным полистным пересчетом денежной наличности и проверкой других ценностей, находящихся в кассе. Остаток денежной наличности в кассе сверяется с данными учета по кассовой книге. Для производства ревизии кассы приказом руководителя предприятия назначается комиссия, которая составляет акт. При обнаружении ревизией недостачи или излишка ценностей в кассе в акте указывается их сумма и обстоятельства возникновения. Учет кассовых операций ведется на счете "Касса", который в соответствии с Рабочим планом счетов малого предприятия имеет номер 50. Счет 50 "Касса" является активным, то есть увеличивается по дебету Его структура выглядит следующим образом:

Например, операции, записанные во фрагменте кассовой книги, приведенном выше, отражаются на счете "Касса" следующим образом:

При ведении бухгалтерского учета используется метод, именуемый двойной записью: сумма хозяйственной операции записывается дважды — в дебет одного счета и в кредит другого счета (счета-корреспондента).

Отражение хозяйственной операции на счетах бухгалтерского учета называется бухгалтерской проводкой.

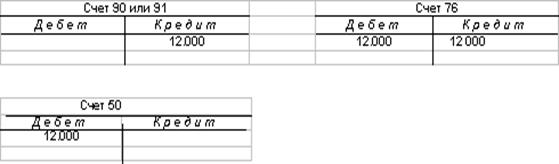

Отражение на счетах операции по начислению и поступлению арендной платы. Допустим, поступил очередной платеж за аренду склада Вашего предприятия от индивидуального предпринимателя в размере 12.000 рублей. Для отражения этой операции данная сумма по начислению записывается в дебет счета 76 "Расчеты с разными дебиторами и кредиторами" и кредит корреспондирующего счета 90 "Продажи" либо 91 "Прочие доходы и расходы ", а поступившие денежные средства отражаются по дебету счета 50 "Касса" и кредиту счета 76.

1.3 Учет денежных средств на расчетном счете

Безналичные расчеты осуществляются по товарным и нетоварным операциям. К товарным операциям относят куплю-продажу сырья, материалов, готовой продукции и т.п. Их учитывают на счетах 60 "Расчеты с поставщиками и подрядчиками", 62 "Расчеты с покупателями и заказчиками", 45 "Товары отгруженные" и др.

К нетоварным операциям относят расчеты с коммунальными учреждениями, научно-исследовательскими организациями, учебными заведениями и т.п. Их учитывают на счете 76 "Расчеты с разными дебиторами и кредиторами".

Для открытия расчетного счета организация представить в учреждение выбранного ею банка следующие документы:

· заявление на открытие счета установленного образца;

· нотариально заверенные копии устава организации, учредительного договора и регистрационного свидетельства;

· справку налогового органа о регистрации организации в качестве налогоплательщика;

· копии документов о регистрации в качестве плательщиков в Пенсионный фонд РФ и в Фонд обязательного медицинского страхования;

· карточку с образцами подписей руководителя, заместителя руководителя и главного бухгалтера с оттиском печати организации по установленной форме, заверенную нотариально.

Расчетные документы должны содержать следующие реквизиты (с учетом особенностей форм и порядка осуществления безналичных расчетов):

а) наименование расчетного документа и код формы по ОКУД ОК 011-93 (с изменениями 20/2003);

б) номер расчетного документа, число, месяц и год его выписки;

в) вид платежа;

г) наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН), код причины постановки на учет (КПП);

д) наименование и местонахождение банка плательщика, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

е) наименование получателя средств, номер его счета, идентификационный номер налогоплательщика (ИНН);

ж) наименование и местонахождение банка получателя, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

з) назначение платежа. Налог, подлежащий уплате, выделяется в расчетном документе отдельной строкой (в противном случае должно быть указание на то, что налог не уплачивается). Особенности указания назначения платежа применительно к отдельным видам расчетных документов регулируются соответствующими главами и пунктами Положения;

и) сумму платежа, обозначенную прописью и цифрами;

к) очередность платежа;

л) вид операции в соответствии с "Перечнем условных обозначений (шифров) документов, проводимых по счетам в банках";

м) подписи (подпись) уполномоченных лиц (лица) и оттиск печати (в установленных случаях).

Расчетные документы принимаются банком к исполнению при наличии подписей, учиненных должностными лицами, имеющими право подписи для совершения расчетно-денежных операций по счетам в банке.

Расчетные документы по операциям, осуществляемым филиалами, представительствами, отделениями от имени юридического лица, подписываются лицами, уполномоченными этим юридическим лицом.

Расчетные документы по операциям, осуществляемым предпринимателем без образования юридического лица, принимаются к исполнению при наличии на них одной подписи, указанной в карточке, с образцом подписи, без оттиска печати.

Пунктом 1.2. Положения 2-П допускается использование при безналичных расчетах:

· платежных поручений;

· чеков;

· аккредитивов;

· инкассовые поручения;

· платежные требования.

Расчетные документы на бумажном носителе оформляются на бланках документов, включенных в Общероссийский классификатор управленческой документации ОК 011-93 (класс "Унифицированная система банковской документации").

1.4 Расчеты платежными требованиями — поручениями

Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. Платежное поручение исполняется банком в срок, предусмотренный законодательством, или в более короткий срок, если это установлено договором банковского счета.

Платежными поручениями могут производиться:

а) перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги;

б) перечисления денежных средств в бюджеты всех уровней;

в) перечисления денежных средств в целях возврата / размещения кредитов (займов) / депозитов и уплаты процентов по ним;

г) перечисления по распоряжениям физических лиц или в пользу физических лиц (в том числе без открытия счета);

д) перечисления денежных средств в других целях, предусмотренных законодательством или договором.

Также, платежные поручения могут использоваться для предварительной оплаты товаров, работ, услуг или для осуществления периодических платежей.

Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика.

При отсутствии или недостаточности денежных средств на счете плательщика, а также если договором банковского счета не определены условия оплаты расчетных документов сверх имеющихся на счете денежных средств, платежные поручения помещаются в картотеку и оплачиваются по мере поступления средств в очередности, установленной законодательством.

1.5 Расчеты аккредитивами

Аккредитив представляет собой условное денежное обязательство, принимаемое банком (далее — банк — эмитент) по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (далее — исполняющий банк) произвести такие платежи.

Банками могут открываться следующие виды аккредитивов:

— покрытые (депонированные) и непокрытые (гарантированные);

— отзывные и безотзывные (могут быть подтвержденными).

При открытии покрытого (депонированного) аккредитива банк — эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. При открытии непокрытого (гарантированного) аккредитива банк — эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива. Порядок списания денежных средств с корреспондентского счета банка — эмитента по гарантированному аккредитиву определяется по соглашению между банками.

Отзывным является аккредитив, который может быть изменен или отменен банком — эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств и без каких-либо обязательств банка — эмитента перед получателем средств после отзыва аккредитива. Безотзывным признается аккредитив, который может быть отменен только с согласия получателя средств. По просьбе банка — эмитента исполняющий банк может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Порядок предоставления подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между банками.

Каждый аккредитив должен содержать указание на его вид.

Аккредитив предназначен для расчетов с одним получателем средств. Порядок расчетов по аккредитиву устанавливается в договоре.

Платеж по аккредитиву производится в безналичном порядке путем перечисления суммы аккредитива на счет получателя средств. Допускаются частичные платежи по аккредитиву.

1.6 Расчеты чеками

Чек — это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является лицо (юридическое или физическое), имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем — лицо (юридическое или физическое), в пользу которого выдан чек, плательщиком — банк, в котором находятся денежные средства чекодателя.

Чек оплачивается плательщиком за счет денежных средств чекодателя.

Для осуществления безналичных расчетов могут применяться чеки, выпускаемые кредитными организациями.

Чек должен содержать все обязательные реквизиты, установленные Гражданским кодексом Российской Федерации, а также может содержать дополнительные реквизиты, определяемые спецификой банковской деятельности и налоговым законодательством. Форма чека определяется кредитной организацией самостоятельно.

1.7 Расчеты платежными требованиями — поручениями

Платежное требование-поручение представляет собой требование поставщика к покупателю оплатить на основании направленных в обслуживающий банк плательщика расчетных и отгрузочных документов стоимость поставленной по договору продукции, выполненных работ, оказанных услуг.

Плательщик обязан представить в банк платежное требование — поручение в течение трех дней со дня поступления его в банк плательщика.

С расчетного счета банк оплачивает обязательства, расходы и поручения организации, проводимые в порядке безналичных расчетов, а также выдает средства на оплату труда и текущие хозяйственные нужды. Операции по зачислению сумм на расчетный счет или списания с него банк производит на основании письменных распоряжений владельцев расчетного счета (денежных чеков, объявлений на взнос денег наличными, платежных поручений) или с их согласия (оплата платежных требований поставщиков и подрядчиков). Исключения составляют платежи, взыскиваемые в бесспорном порядке по решению Государственного арбитража, народного суда, налоговых или финансовых органов.

В бесспорном порядке со счетов организации списывают платежи, не внесенные в срок в государственный бюджет, внебюджетные фонды, фонды социального назначения, за таможенные процедуры, платежи по исполнительным и приравненным к ним документам.

В безакцептном порядке оплачивают счета энергоснабжающих, теплоснабжающих и водопроводно-канализационных организаций.

При недостаточности денежных средств на счете списание денежных средств со счета осуществляется в последовательности, определенной Гражданским кодексом РФ (ст. 855).

Предприятие ежедневно или в другие установленные банком сроки получает от банка выписку из своих счетов с приложением копий документов, на основании которых зачислены или списаны средства.

Выписка из расчетного счета — второй экземпляр лицевого счета предприятия, открытого ему банком. Сохраняя денежные средства предприятий, банк считает себя должником предприятия (его кредиторская задолженность), поэтому остатки средств и поступления на расчетный счет записывает по кредиту расчетного счета, а уменьшение своего долга (списания, выдача наличными) — по дебету. Обрабатывая выписки, бухгалтер должен помнить об одной особенности и записывать зачисленные суммы и остаток по дебету расчетного счета, а списания — по кредиту. Выписка из расчетного счета имеет определенные показатели, часть которых кодируется банком, и эти же коды используются предприятиями.

Выписка банка заменяет собой регистр аналитического учета по расчетному счету и одновременно служит основанием для бухгалтерских записей. Все приложенные к выписке документы гасятся штампом "погашено". Ошибочно зачисленные или списанные с расчетного счета суммы принимаются на счет 76 "Расчеты с разными дебиторами и кредиторами" субсчет 76-2 "Расчеты по претензиям", а банку немедленно сообщается о таких суммах для внесения исправлений. В последующих выписках банк вносит исправления, а в бухгалтерском учете предприятия задолженность списывается.

На полях проверенной выписке против суммы операций и в документах проставляются коды счетов, корреспондирующих со счетом 51 "Расчетные счета", а на документах указывается еще и порядковый номер его записи в выписке. Эти данные необходимы для контроля за движением денежных средств, автоматизации учетных работ, справок, проверок и последующего хранения документов. Проверка и обработка выписок должны производиться в день их поступления.

Полученная из банка выписка проверяется и обрабатывается; подбираются все оправдательные документы, проставляются корреспондирующие счета (коды), а по расходам на содержание и эксплуатацию машин и оборудования, общепроизводственным издержкам обращения, расчетам с бюджетом, кроме того, проставляются и коды статей. Это необходимо потому, что аналитический учет по многим счетам организуется в разрезе статей. Группировка сумм по статьям осуществляется в листках-расшифровках, которые открываются ежемесячно в разрезе счетов, цехов и заполняются по данным документов к соответствующим журналам ордерам.

Учет движения средств на банковских счетах предприятия ведется на активных счетах 51 "Расчетные счета", (движение валютных средств учитывается на счете 52 "Валютные счета" и будет рассмотрено в следующей брошюре).

Помимо счетов 51, 52 Планом счетов предусмотрено использование счета 55 "Специальные счета в банках".

Счет 55 "Специальные счета в банках" активный и предназначен для обобщения информации о наличии и движении денежных средств в российской и иностранных валютах, находящихся на территории страны и за рубежом в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и иных специальных счетах, а также о движении средств целевого финансирования (поступлений) в той их части, которая подлежит обособленному хранению.

К счету 55 "Специальные счета в банках" могут быть открыты субсчета:

55-1 "Аккредитивы",

55-2 "Чековые книжки"

55-3 "Депозитные счета" и др.

На субсчете 55-1 "Аккредитивы" учитывается движение средств, находящихся в аккредитивах.

Порядок осуществления расчетов в форме аккредитивов регулируется Центральным банком Российской Федерации.

Зачисление денежных средств в аккредитивы отражается по дебету счета 55 "Специальные счета в банках" и кредиту счетов 51 "Расчетные счета", 52 "Валютные счета", 66 "Краткосрочные кредиты банков" и других подобных счетов.

Принятые на учет по счету 55 "Специальные счета в банках" средства в аккредитивах списываются по мере использования их (согласно выпискам банка), как правило, в дебет счета 60 "Расчеты с поставщиками и подрядчиками". Неиспользованные средства в аккредитивах после восстановления банком на тот счет, с которого они были перечислены, отражаются по кредиту счета 55 "Специальные счета в банках" в корреспонденции со счетом 51 "Расчетные счета" или 52 "Валютные счета".

Аналитический учет по субсчету 55-1 "Аккредитивы" ведется по каждому выставленному предприятием аккредитиву.

На субсчете 55-2 "Чековые книжки" учитывается движение средств, находящихся в чековых книжках.

Порядок осуществления расчетов по чековым книжкам регулируется правилами банков.

Депонирование средств при выдаче чековых книжек отражается по дебету счета 55 "Специальные счета в банках" и кредиту счетов 51 "Расчетные счета", 52 "Валютные счета", 66 "Краткосрочные кредиты банков" и других подобных счетов. Суммы по полученным в банке чековым книжкам списываются по мере оплаты выданных предприятием чеков, т.е. в суммах погашения банком предъявленных ему чеков (согласно выпискам банка), с кредита счета 55 "Специальные счета в банках" в дебет счетов учета расчетов (76 "Расчеты с разными дебиторами и кредиторами" и др.). Суммы по чекам, выданным, но не оплаченным банком (не предъявленным к оплате), остаются на счете 55 "Специальные счета в банках"; сальдо по субсчету 55-2 "Чековые книжки" должно соответствовать сальдо по выписке банка. Суммы по возвращенным в банк чекам (оставшимся неиспользованными) отражаются по кредиту счета 55 "Специальные счета в банках" в корреспонденции со счетом 51 "Расчетные счета" или 52 "Валютные счета".

Контроль за движением средств в чековых книжках, выданных под отчет работникам предприятия для расчетов с предприятиями — кредиторами, ведется оперативно.

Аналитический учет по субсчету 55-2 "Чековые книжки" ведется по каждой полученной чековой книжке.

На субсчете 55-3 "Депозитные счета" учитывается движение средств, вложенных организацией в банковские и другие вклады. Перечисление денежных средств во вклады отражается по дебету счета 55 "Специальные счета в банках" в корреспонденции со счетом 51 "Расчетные счета" или 52 "Валютные счета". При возврате кредитной организацией сумм вкладов в учете производятся обратные записи.

На отдельных субсчетах, открываемых к счету 55 "Специальные счета в банках", учитывается движение обособленно хранящихся в банке средств целевого финансирования (поступлений). В частности, средства, поступившие на содержание социальных учреждений (детского сада, яслей и др.) от родителей, иных пользователей и из прочих источников; средства на финансирование капитальных вложений, аккумулируемые и расходуемые по просьбе предприятия с отдельного счета; субсидии правительственных органов и т.д.

Филиалы, структурные единицы, входящие в состав предприятия и выделенные на отдельный баланс, которым открыты текущие счета в местных учреждениях банков для осуществления текущих расходов (заработная плата, отдельные хозяйственные расходы, командировочные суммы и т.п.), отражают на отдельном субсчете к счету 55 "Специальные счета в банках" движение указанных средств.

Наличие и движение денежных средств в иностранных валютах учитываются на счете 55 "Специальные счета в банках" обособленно. Построение аналитического учета по этому счету должно обеспечить возможность получения данных о наличии и движении денежных средств в аккредитивах, чековых книжках и т.п. на территории страны и за рубежом.

Счет 57 "Переводы в пути" активный и предназначен для обобщения информации о движении денежных средств (переводов) в валюте Российской Федерации и иностранных валютах в пути, т.е. денежных сумм (преимущественно торговая выручка), внесенных в кассы банков, сберегательные кассы или кассы почтовых отделений для зачисления на расчетный или иной счет предприятия, но еще не зачисленных по назначению.

Основанием для принятия на учет по счету 57 "Переводы в пути" сумм (например, при сдаче выручки) являются квитанции учреждений банка, сберегательной кассы, почтового отделения, копии сопроводительных ведомостей на сдачу выручки инкассаторам банка и т.п.

Движение денежных средств (переводов) в иностранных валютах учитывается на счете 57 "Переводы в пути" обособленно.

В бухгалтерском учете движение денежных средств на счетах учета отражаются по следующей схеме:

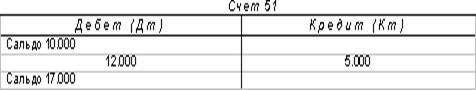

Например, в течение одного банковского дня Ваше предприятие получило 12 тыс. рублей от заказчиков за выполненные работы и в тот же день оплатило поставщику за отгруженные материалы 5 тыс. рублей (остаток на начало дня составлял 10 тыс. рублей). Тогда запись на счете 51 выглядит так:

2. Учет основных средств.

2.1 Основные средства, их классификация, оценка и задачи учета

Основные средства промышленных организаций представляют собой совокупность средств труда, которые многократно участвуют в процессе производства, сохраняя при этом свою натуральную форму и перенося свою стоимость на выпускаемую продукцию (работы, услуги) по частям в течение всего срока эксплуатации. В соответствии с законодательством к основным средствам относятся средства труда сроком полезного использования больше года (или обычного операционного цикла, если он превышает 12 месяцев) и стоимостью свыше 20 000 руб. Таким образом, имущество, относимое к основным средствам, должно отвечать следующим условиям:

• использоваться в производстве продукции при выполнении работ или оказании услуг либо для управленческих нужд организации;

• использоваться в течение длительного времени;

• организацией не предполагается последующая перепродажа дан ного имущества;

• имущество способно приносить организации экономические выгоды (доход) в будущем.

Для упорядочения и облегчения учета, финансирования и планирования не все средства труда относят к основным. Есть такие, которые ввиду их небольшой стоимости или срока полезного использования числятся в составе оборотных средств.

В основе систематизации учета основных средств, повышения его качества и достоверности лежит их классификация: по принадлежности, использованию, функциональному назначению, отраслям и видам деятельности и т.д.

По принадлежности основные средства классифицируют как: собственные; арендованные; полученные в доверительное управление.

По использованию основные средства классифицируют как: действующие, вовлеченные в хозяйственный оборот; недействующие, временно выбывшие из хозяйственного оборота.

По функциональному назначению основные средства классифицируют как: производственные; непроизводственные.

Производственные основные средства непосредственно или косвенно участвуют в процессе производства. В зависимости от видов1 они подразделяются на девять основных групп2:

1. Здания, сооружения.

2. Рабочие и силовые машины и оборудование.

3. Транспортные средства.

4. Инструменты, производственный и хозяйственный инвентарь.

5. Измерительные и регулирующие приборы и устройства.

6. Рабочий, племенной и продуктивный скот.

7. Вычислительная техника.

8. Земельные участки и объекты природопользования.

9. Многолетние насаждения.

Непроизводственные основные средства в процессе производства не участвуют, но обслуживают культурно-бытовые и другие нужды хозяйства. К ним относятся основные средства жилищно-коммунального хозяйства, культуры, здравоохранения и т.д.

По отраслям и видам деятельности основные средства классифицируют на: основные средства сельскохозяйственных, промышленных, торговых, транспортных организаций и т.д.

В условиях становления и дальнейшего развития социально ориентированной рыночной экономики задачами бухгалтерского учета основных средств являются:

в правильное документальное оформление и своевременное отражение в учете поступления, внутреннего перемещения, выбытия и ремонтов основных средств;

• контроль за сохранностью каждого объекта основных средств, рациональным и эффективным его использованием;

• правильное начисление и использование амортизации;

• правильные и своевременные расчеты с бюджетом;

• прочие.

Основные средства могут оцениваться по первоначальной, восстановительной, остаточной и ликвидационной стоимости.

Первоначальная стоимость формируется исходя из затрат по приобретению или строительству основного средства, а также расходов по его доставке и установке.

Восстановительная стоимость формируется исходя из стоимости приобретения, восстановления или создания основного средства в ценах текущего периода. '

Остаточная стоимость представляет собой разницу между первоначальной (восстановительной) стоимостью основного средства л суммой начисленной по нему амортизации.

Ликвидационная стоимость эквивалентна стоимости, которую можно получить по истечении срока полезного использования основного средства при продаже его целиком, или стоимость имущества, полученного в результате его демонтажа и разборки.

В текущем учете основные средства отражаются по первоначальной стоимости (при вводе их в эксплуатацию) или восстановительной стоимости (после их переоценки). В бухгалтерском балансе основные средства отражаются только по остаточной стоимости.

2.2 Документное оформление и учет поступления основных средств

Поступление основных средств в организацию оформляется актом приема-передачи основных средств (форма № ОС-1), который составляется постоянно действующей комиссией. Комиссия назначается распоряжением или приказом руководителя организации. В акте приема-передачи основных средств указывается наименование объекта, его краткая характеристика, первоначальная стоимость, сумма амортизации (если данный объект был в эксплуатации раньше). К акту прилагается техническая документация. Заверенный подписями членов комиссии и угвержденный руководителем организации, он сдается в бухгалтерию.

Если объект основных средств поступил в организацию впервые, то на основании акта приема-передачи основных средств ему присваивается инвентарный номер и открывается инвентарная карточка (форма № ОС-6). Инвентарная карточка является регистром аналитического учета, в котором на основании представленных в бухгалтерию первичных документов отражается информация по движению, ремонтам, реконструкции, дооценки основного средства в течение всего срока эксплуатации в данной организации.

В организациях, где основных средств немного, их учет ведется не на карточках, а в инвентарной книге (форма № ОС-66).

Синтетический учет ведется на активном синтетическом счете 01 (Основные средства". Операции по поступлению основных средств приведены в табл.1.

Таблица 1. Учет операций по поступлению основных средств

| № п/п | Содержание операции | Корреспондирующие счета | Сумма, руб. | ||

| дебет | кредит | частная | общая | ||

| 1 1.1 1.2 1.3 1.4 1.5 1.6 | Приобретены основные средства у другого предприятия (поставщика): | ||||

| Акцептован счет поставщика за оборудование, требующее монтажа: — на сумму счета без НДС — сумму НДС по счету | 07 19 | 60 60 | 30000 6 000 | ||

| Акцептован счет транспортной организацией за доставку: — на сумму счета без НДС — сумму НДС по счету | 08 19 | 60 60 | 1 000 200 | ||

| Приобретенное оборудование передано для монтажа | |||||

| Начислена заработная плата рабочим за установку и монтаж оборудования | |||||

| Отнесены на затраты суммы ЕСН | |||||

| Основное средство введено в эксплуатацию | |||||

| 2 2.1 2.2 | Основные средства получены безвозмездно (от юридических, физических лиц по договору дарения или в качестве субсидии от правительственных фондов): | ||||

| Отражено поступление основных средств по рыночным ценам: — на сумму без НДС — сумму НДС по счету | 08 19 | 98 98 | 16700 3 300 | ||

| Основное средство введено в эксплуатацию | |||||

| Основные средства внесены в качестве вклада в уставный капитал от учредителей: | |||||

| 3.1 | Отражено поступление от учредителей оборудования, не требующего монтажа | ||||

| 3.2 | Основные средства введены в эксплуатацию |

2.3 Учет амортизационных отчислений

Основные средства в процессе использования постепенно теряют свои первоначальные свойства, а значит, и стоимость в результате физического и морального износа.

Физический износ — это потеря материально-вещественных качеств 1 свойств под действием физических и химических факторов. Физически изношенные объекты можно частично восстанавливать, производя их ремонт, модернизацию или реконструкцию, но осуществлять такие затраты рекомендуется только после оценки их экономической целесообразности.

Моральный износ характеризуется ситуацией, когда достижения научно-технического прогресса в области производства средств производства позволяют в современных условиях выпускать принципиально новое, более технологичное и высокопроизводительное оборудование, чем то, которое имеется в распоряжении организации, либо точно такое же оборудование, которое имеется на предприятии, но по более дешевым ценам.

Развитие интеграционных процессов, усиление зависимости экономики и экологии, а также осознание этих тенденций всеми субъектами хозяйствования выдвигают новую экономическую категорию — экологический износ оборудования, одну из разновидностей морального износа. Он возникает, когда применяется техника, не соответствующая экологическим стандартам и нормативам. Экологическое устаревание машин связано с выпуском и применением техники, обеспечивающей более рациональное использование природных ресурсов и уменьшение загрязнения окружающей среды. Частичный экологический износ проявляется тогда, когда новые машины производятся уже с учетом возросших экологических и социальных требований, в то время как в организации еще допускается эксплуатация старых машин. Полный экологический износ техники наступает в том случае, когда оборудование уже нельзя эксплуатировать ввиду его полного несоответствия экологическим стандартам и нормам или его эксплуатация приводит к возникновению таких экологических обязательств, которые несопоставимы с размером полученной прибыли.

Денежная (стоимостная) оценка изношенной в результате эксплуатации части основных средств, включаемая в себестоимость продукции или относящаяся на издержки обращения, называется амортизацией,

Амортизационные отчисления включают механизм постепенного погашения стоимости осн<