СОДЕРЖАНИЕ

ВВЕДЕНИЕ……………………………………………………….………...…..5

1. Денежно-кредитная политика, ее сущность, цели,инструменты……………………………………………....……....7

2. Виды денежно-кредитной политики и механизмы

их реализации……………………………………………...................…14

3. Денежно-кредитная политика республики беларусь: характеристика, результативность, пути и способы совершенствования…………………………………………..............21

ЗАКЛЮЧЕНИЕ…………………………………………………………..…...29

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ……………………..…...31

Введение

Выбор денежно-кредитных целей, а также инструментов и механизма их достижения, эффективно способствующих развитию всей экономики — важнейший вопрос единой государственной денежно-кредитной политики.

Денежно-кредитная политика традиционно выступает в качестве важнейшего компонента экономической политики государства. Эта часть государственной политики играет стабилизирующую роль в макроэкономике и является инструментом антициклического регулирования. В ее основе лежит ускорение движения и сдерживание прироста денежной массы, а так же изменения стоимости кредита.

Денежно-кредитную политику определяют как совокупность мероприятий, регламентирующих функционирование национальной денежно-кредитной системы с целью регулирования хозяйственной конъюнктуры и достижения стратегических целей экономического развития страны.

Денежно-кредитная политика, являясь неотъемлемой частью общегосударственной социально-экономической политики, имеет многофункциональную природу и должна обеспечивать решение задач, вытекающих из общего контекста социально-экономического развития страны и макроэкономической ситуации, а также связанных с особенностями банковского сектора («кровеносной системы экономики»), который должен обеспечивать сохранность и эффективное размещение активов предприятий и домашних хозяйств, нормальный ход платежного процесса.

Таким образом, тема курсовой работы является довольно актуальной на сегодняшний день.

Цель данной работы – охарактеризовать особенности денежно-кредитной политики как одного из основных инструментов макроэкономического регулирования экономики.

Задачами работы являются:

- рассмотреть сущность, цели и инструменты денежно-кредитной политики;

- охарактеризовать основные виды денежно-кредитной политики;

- рассмотреть особенности кредитно-денежной политики в Республике Беларусь.

Теоретической основой написания курсовой работы явились книги отечественных и зарубежных авторов по экономической теории и макроэкономики, а также материалы периодической печати и официальной статистики.

Денежно-кредитная политика, ее сущность, цели,инструменты.

Под денежно-кредитной политикой понимают совокупность мероприятий, предпринимаемых правительством в денежно-кредитной сфере с целью регулирования экономики. Она является частью общей макроэкономической политики [3, с. 604].

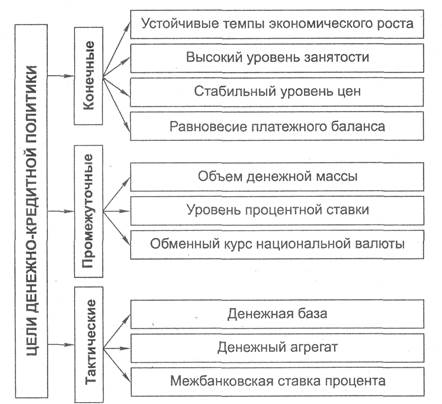

Поскольку денежно-кредитная политика — важнейшее направление макроэкономического регулирования, их конечные целисовпадают. Таковыми являются: устойчивые темпы экономического роста; высокий уровень занятости; стабильный уровень цен; равновесие платежного баланса страны (рис. 1.1).

Рис. 1.1Цели денежно-кредитной политики [7, с. 128, рис. 5.1]

Одновременно достичь всех целей невозможно, так как если одни из них согласуются между собой, то другие находятся в состоянии противоречия. Например, обеспечение высоких, устойчивых темпов экономического роста, несомненно, приведет к повышению уровня занятости. Вместе с тем действия, направленные на стабилизацию уровня цен, могут сопровождаться увеличением безработицы. Поэтому необходимо установить иерархию целей монетарной политики, учитывая, что приоритет, как правило, отдается поддержанию стабильного уровня цен.

Особенность денежно-кредитного регулирования состоит в том, что центральный банк не в состоянии напрямую влиять на объем выпуска, уровень занятости, но может способствовать достижению конечных целей, воздействуя на определенные параметры денежно-кредитной сферы, которые непосредственно связаны с реальным сектором экономики. Именно они являются промежуточными целями денежно-кредитной политики. Центральный банк определяет конкретные значения параметров и контролирует их в процессе реализации монетарной политики.

Основными промежуточными целями, как правило, являются денежная масса (предложение денег) и процентная ставка. В качестве других возможных целей могут выступать: обменный курс национальной валюты, разница между долгосрочными и краткосрочными ставками процента, объем кредита, индексы товарных цен.

Денежно-кредитную политику осуществляет центральный банк страны. Процесс денежно-кредитного регулирования можно разделить на два этапа. На первом этапе центральный банк воздействует на предложение денег, уровень процентных ставок, объем кредитов и т.д., на втором – изменения в данных факторах передаются в сферу производства, способствуя достижению конечных целей.

Эффективность монетарной политики в значительной мере зависит от выбора инструментов (методов) денежно-кредитного регулирования. Существуют различные их классификации, однако прежде всего они делятся на общие, влияющие на рынок кредитного капитала в целом, и селективные, предназначенные для регулирования определенных форм кредита, кредитования отдельных отраслей и т.д. Выделяют также косвенные (экономические) методы регулирования и прямые (административные). Центральный банк в процессе реализации денежно-кредитной политики использует одновременно совокупность инструментов, основными из которых являются изменение учетной ставки; изменение норм обязательных резервов; операции на открытом рынке. Рассмотрим их подробнее [7, с. 136].

Конечные цели реализуются денежно-кредитной политикой как одним из направлений экономической политики в целом, наряду с фискальной, валютной, внешнеторговой, структурной и другими видами политики. Промежуточные цели непосредственно относятся к деятельности Центрального (Национального) банка и осуществляются в рыночной экономике с помощью в основном косвенных инструментов.

Рассмотрим инструменты косвенного регулирования денежной системы.

Обязательные резервы — это часть суммы депозитов, которую коммерческие банки должны хранить в виде беспроцентных вкладов в Центральном банке (формы хранения могут различаться по странам). Нормы обязательных резервов устанавливаются в процентах от объемов депозитов. Они различаются по величине в зависимости от видов вкладов (например, по срочным они ниже, чем по вкладам до востребования). В современных условиях обязательные резервы выполняют не столько функцию страхования вкладов (эту функцию выполняют специализированные финансовые институты, которым банки отчисляют определенный процент от вкладов), сколько служат для осуществления контрольных и регулирующих функций Центрального банка, а также для межбанковских расчетов [3, с. 114].

Банки могут хранить и избыточные резервы - некоторые суммы сверх обязательных резервов, например, для непредвиденных случаев увеличения потребности в ликвидных средствах. Однако это лишает банки суммы дохода, который они могли бы получить, пуская эти деньга в оборот. Поэтому с ростом процентной ставки уровень избыточных резервов обычно снижается.

Чем выше устанавливает Центральный банк норму обязательных резервов, тем меньшая доля средств может быть использована коммерческими банками для активных операций. Увеличение нормы резервов (rr) уменьшает денежный мультипликатор и ведет к сокращению денежной массы. Таким образом, изменяя норму обязательных резервов, Центральный банк оказывает воздействие на динамику денежного предложения.

На практике нормы обязательных резервов пересматриваются довольно редко, поскольку сама процедура носит громоздкий характер, а сила воздействия этого инструмента через мультипликатор значительна.

Другим инструментом денежно-кредитного регулирования является изменение учетной ставки (или ставки рефинансирования), по которой Центральный банк выдает кредиты коммерческим банкам. Если учетная ставка повышается, то объем заимствований у Центрального банка сокращается, а следовательно, уменьшаются и операции коммерческих банков по предоставлению кредитов. К тому же, получая более дорогой кредит, коммерческие банки повышают и свои ставки по кредитам. Волна кредитного сжатия и удорожания денег прокатывается по всей системе. Предложение денег в экономике снижается. Снижение учетной ставки действует в обратном направлении.

Учетная ставка обычно бывает ниже ставки межбанковского рынка. Но получение кредита у Центрального банка может быть сопряжено с определенными административными ограничениями. Часто Центральный банк выступает как последний кредитор для коммерческих банков, испытывающих серьезные затруднения. Однако к "учетному окну" Центрального банка допускаются не все банки: характер финансовых операций заемщика или причины обращения за помощью могут оказаться неприемлемыми, с точки зрения Центрального банка.

Краткосрочные кредиты обычно предоставляются для пополнения резервов коммерческих банков. Среднесрочные и долгосрочные кредиты Центрального банка выдаются для особых нужд (сезонные потребности) или для выхода из тяжелого финансового положения.

В отличие от межбанковского кредита кредиты Центрального банка, попадая на резервные счета коммерческих банков, увеличивают суммарные резервы банковской системы, расширяют денежную базу и образуют основу мультипликативного изменения предложения денег. Следует заметить, однако, что объем кредитов, получаемых коммерческими банками у Центрального банка, составляет обычно, лишь незначительную долю привлекаемых ими средств. Изменение учетной ставки Центральным банком стоит рассматривать скорее как индикатор политики Центрального банка. Во многих развитых странах существует четкая связь между учетным процентом Центрального банка и ставками частных банков. Например, повышение учетной ставки Центральным банком сигнализирует о начале ограничительной денежно-кредитной политики. Вслед за этим растут ставки на рынке межбанковского кредита, а затем и ставки коммерческих банков по кредитам, предоставляемым ими небанковскому сектору. Все эти изменения происходят по цепочке достаточно быстро.

Операции на открытом рынке — третий способ контроля за денежной массой. Он широко используется в странах с развитым рынком ценных бумаг и затруднен в странах, где фондовый рынок находится в стадии формирования. Этот инструмент денежного регулирования предполагает куплю-продажу Центральным банком государственных ценных бумаг (обычно на вторичном рынке, так как деятельность Центрального банка на первичных рынках во многих странах запрещена или ограничена законом). Чаще всего это бывают краткосрочные государственные облигации [2, с. 148].

Когда Центральный банк покупает ценные бумаги у коммерческого банка, он увеличивает сумму на резервном счете этого банка (иногда на специальном счете коммерческого банка в Центральном банке для подобных операций), соответственно в банковскую систему поступают дополнительные "деньги повышенной мощности" и начинается процесс мультипликативного расширения денежной массы. Масштабы расширения будут зависеть от пропорции, в которой прирост денежной массы распределяется на наличность и депозиты: чем больше средств уходит в наличность, тем меньше масштаб денежной экспансии. Если Центральный банк продает ценные бумаги, процесс протекает в обратном направлении.

Таким образом, воздействуя на денежную базу через операции на открытом рынке, Центральный банк регулирует размер денежной массы в экономике. Часто подобные операции осуществляются Центральным банком в форме соглашений об обратном выкупе (РЕПО). В этом случае банк, например, продает ценные бумаги с обязательством выкупить их по определенной (более высокой) цене через некоторый срок. Платой за предоставленные взамен ценных бумаг денежные средства служит разница между ценой продажи и ценой обратного выкупа. Соглашения об обратном выкупе широко распространены в деятельности коммерческих банков и фирм [3, с. 115].

Наряду с косвенными инструментами могут применяться и административные методы регулирования денежной массы: прямое лимитирование кредитов, контроль над отдельными видами кредитов и т.д. Прямое лимитирование кредитов заключается в установлении верхнего предела кредитной эмиссии, ограничении размеров кредитования в тех или иных отраслях и т.д. Принцип лимитирования, как правило, используется одновременно с льготным кредитованием приоритетных секторов экономики.

К селективным методам денежно-кредитного регулирования относят контроль по отдельным видам кредитов (ипотечному, под залог биржевых ценных бумаг, по потребительским кредитам), установление предельных лимитов по учету векселей для отдельных банков и т.д. [3, с. 607-608]

Следует подчеркнуть, что при реализации денежно-кредитной политики центральный банк использует одновременно совокупность инструментов.

Различают два основных типа денежно-кредитной политики, каждый из которых характеризуется определенными целями и набором инструментов регулирования. В условиях инфляции проводится политика "дорогих денег" (политика кредитной рестрикции). Она направлена на ужесточение условий и ограничение объема кредитных операций коммерческих банков, т.е. на сокращение предложения денег. Центральный банк, проводя рестрикционную политику, предпринимает следующие действия: продает государственные ценные бумаги на открытом рынке; увеличивает норму обязательных резервов; повышает учетную ставку. Если эти меры оказываются недостаточно эффективными, он использует административные ограничения: понижает потолок предоставляемых кредитов, лимитирует депозиты, сокращает объем потребительского кредита и т.д. Политика "дорогих денег" является основным методом антиинфляционного регулирования.

В периоды спада производства для стимулирования деловой активности проводится политика "дешевых денег" (экспансионистская денежно-кредитная политика). Она заключается в расширении масштабов кредитования, ослаблении контроля над приростом денежной массы, увеличении предложения денег. Для этого центральный банк покупает государственные ценные бумаги; снижает резервную норму и учетную ставку. Создаются более льготные условия для предоставления кредитов экономическим субъектам.

Центральный банк выбирает тот или иной тип денежно-кредитной политики, исходя из состояния экономики страны. При разработке денежно-кредитной политики необходимо учитывать, что, во-первых, между проведением того или иного мероприятия и появлением эффекта от его реализации проходит определенное время; во-вторых, денежно-кредитное регулирование способно повлиять только на монетарные факторы нестабильности.

Таким образом, денежно-кредитная политика представляет комплекс взаимосвязанных мер, направленных на регулирование денежной массы в обращении, объема кредитных ресурсов, уровня процентной ставки и других экономических показателей денежного обращения и рынка кредитных капиталов с целью регулирования воспроизводственного процесса, обеспечения экономического роста, снижения уровня безработицы и инфляции в рамках национальной экономики.