Суть данного метода, в отличие от предыдущего, состоит в том, что осуществляется корректировка не ставки дисконтирования, а ожидаемых значений потока платежей CFt путем введения специальных понижающих коэффициентов а, для каждого периода реализации проекта. Теоретически, значения коэффициентов а, могут быть определены из следующего соотношения:

где RFCFt - величина чистых поступлений от безрисковой операции в период t ( например, периодический платеж по долгосрочной государственной облигации, ежегодная сумма процентов по банковскому депозиту и др.); CFt - ожидаемая (запланированная) величина чистых поступлений от реализации проекта в период t; t - номер периода. Тогда достоверный эквивалент ожидаемого платежа может быть определен как:

Таким образом осуществляется приведение ожидаемых поступлений к величинам платежей, вероятность получения которых практически не вызывает сомнений и значения которых могут быть определены более или менее достоверно.

Однако в действительности на практике для определения значений коэффициентов чаще всего прибегают к методу экспертных оценок. В этом случае коэффициенты отражают степень уверенности специалистов-экспертов в том, что поступление ожидаемого платежа осуществится, или, другими словами, в достоверности его величины.

После того как определили значения коэффициентов, рассчитывают критерий NPV или IRR для откорректированного потока платежей. При этом денежные потоки дисконтируются по безрисковой ставке rF. Например, критерий NPV может быть определен по следующей формуле:

где CFt - суммарный поток платежей за период t; rF - ставка доходности по безрисковой операции; at - корректирующий множитель; IC 0 - начальные инвестиции; n - срок проекта.

Предпочтение отдается проекту, скорректированный поток платежей которого обеспечивает получение большей величины NPV. Используемые при этом множители аt получили название коэффициентов достоверности или определенности.

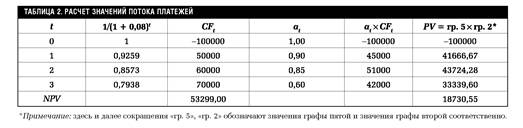

Пример 1. Предприятие рассматривает инвестиционный проект, первоначальные затраты по которому составят 100 тыс. руб. Ожидаемые чистые поступления от реализации проекта равны 50 тыс. руб., 60 тыс. руб. и 40 тыс. руб. Необходимо оценить проект с учетом того, что в результате опроса экспертов были получены такие значения коэффициентов достоверности, как 0,9, 0,85 и 0,6 соответственно. Ставка по безрисковой операции равна 8%.

Расчет скорректированного потока платежей для данного случая приведен в табл.2.

Из полученных результатов следует, что чистая текущая стоимость потока платежей, скорректированного с учетом риска, почти в три раза меньше.

Если известна величина безрискового дохода, коэффициенты достоверности можно определить по формуле (1).

Предположим, что в предыдущем примере в качестве источника такого дохода приняты платежи по купонной облигации с периодом обращения 3 года или ставка по депозиту в банке на такой же срок, генерирующие ежегодный доход в 40 тыс. руб.

Расчет скорректированного потока платежей для этого случая приведен в табл.3.

Из полученных результатов видно, что чистая текущая стоимость потока платежей, скорректированного с учетом риска, меньше почти в 17 раз.

Нетрудно заметить, что в отличие от метода корректировки ставки дисконтирования данный метод не предполагает увеличение риска с постоянным коэффициентом, сохраняя при этом простоту расчетов, доступность. Таким образом, учет риска в этом случае осуществляется более корректно.

Вместе с тем исчисление коэффициентов достоверности, адекватных риску каждого шага реализации проекта, представляет определенные трудности и часто содержит значительную долю субъективизма. Кроме того, этот метод также не позволяет провести анализ вероятностных распределений ключевых параметров.