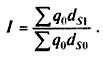

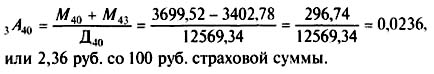

индекс средней убыточности постоянного состава:

индекс структурных сдвигов:

На основе этих индексов рассчитывают абсолютное изменение средней убыточности:

От того, насколько объективно обоснована тарифная ставка, зависят финансовое состояние страховых организаций, уровень развития страхового дела, взаимоотношения со страхователями. Тарифная ставка предназначена для возмещения ущерба причиненного застрахованному имуществу стихийными бедствиями и другими страховыми событиями.

Одной из задач статистики имущественного страхования является определение уровня тарифных ставок.

Тарифная ставка определяет, с колы-о тенет каждый из страхователей должен внести в обший страховой фонд с единицы страховой суммы Поэтому тарифы должны быть рассчитаны так, чтобы сумма собранных взносов оказалась достаточной для выплат, предусмотренных условиями страхования. Таким образом, тарифная ставка - это цена услуги, оказываемой страховщиком населению, т, е, своеобразная цена страховой защиты,

Полная тарифная ставка называется брутто-ставкой. В основе определения размеров страховых тагежен лежит уровень тарифной ставки. Различают нетто-ставку и и брутто-ставку и.

Нетто-ставка (u') выражает рисковую часть тарифа для обеспечения страхового возмещения и предназначена для формирования страхового фонда (совокупности страховых платежей).

Брутто-ставка (u) состоит из нетто-ставки (основной части тарифа, предназначенной для создания фонда на выплату страхового возмещения) и нагрузки к ней,

Нагрузка (f) служит для покрытия накдатных расходов страхования и образования резервных фондов

Сравнение этого показателя позволяет сделать выводы об изменении во времени (или пространстве) уровня устойчивости страхового дела. Чем меньше этот коэффициент, тем устойчивее финансовое состояние.

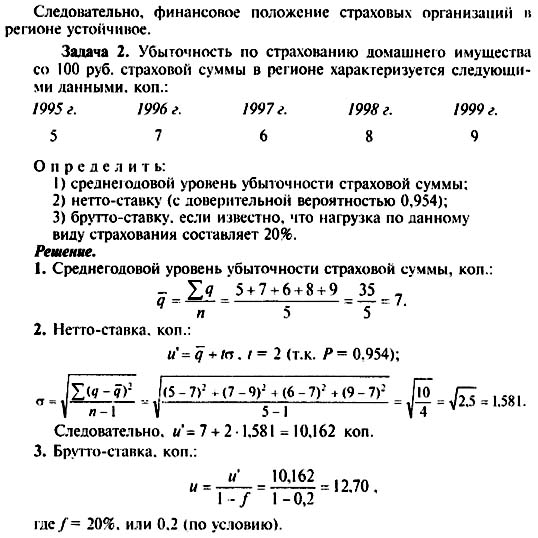

Нетто-ставка вычисляется с определенной степенью вероятности по формуле.

Брутто-ставка состоит из нетто-ставки и надбавки к нетто-ставке и рассчитывается по формуле:

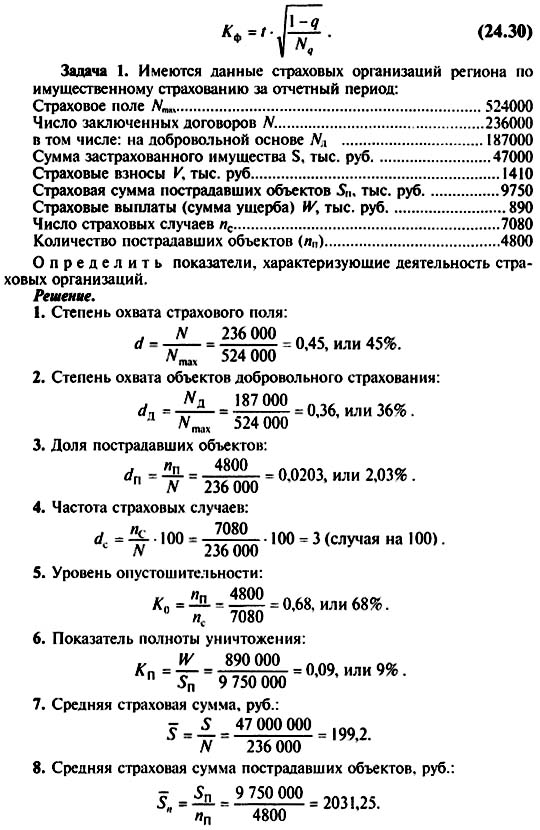

В имущественном страховании производят оценку устойчивости страховою дела с помощью коэффициента финансовой устойчивости.

24.3. Показатели статистики личного страхования

Личное страхование выступает формой социальной зашиты и укрепления материального благосостояния населения. Еги объекты - жизнь, здоровье, трудоспособность граждан.

Договор личного страхования может быть обязательным (в силу закона) или добровольным; долгосрочным (свыше 1 года и до 15 лет), краткосрочным (менее одного года) и страхование жизни на всю жизнь.

Личное страхование состоит из двух пототраслеи: страхование жизни и страхование от несчастных случаев.

Наиболее распространенным считается смешанное страхование жизни с широким объемом страховой ответственности (в связи с дожитием до окончания срока страхования, в связи с

потерей здоровья от несчастного случая, в связи с наступлением смерти застрахованного), страхование детей и школьников от несчастных случаев, ритуальное страхование, страхование пенсий, страхование образования. Эти виды страхования объединяются в группу страхование жизни.

Особое место на российском страховом уровне занимает медицинское страхование граждан, проводимое в обязательной форме и. по сути, являющееся отраслью социального страхования.

Договор личного страхования - гражданско-правовая сделка, по которой страховщик обязуется посредством получения им страховых взносов, в случае наступления страхового случая, возместить в указанный срок нанесенный ущерб или произвести выплату страхового капитала, ренты или других предусмотренных выплат.

Страховые суммы определяются в соответствии с компенсациями страхователя исходя из его материальных возможностей.

Показатели личною страхования отличны от показателей имущественного страхования, поскольку жизнь или смерть не может быть объективно оценена. Застрахованный может лишь попытаться предотвратить те материальные трудности, с которыми сталкивается в случае смерти или инвалидности.

В личном страховании не может быть объективно выраженного интереса, хотя всегда должна существовать какая-то связь между потерями, которые может понести застрахованный, и страховой суммой.

Рассмотрим некоторые показатели личного страхования.

Застрахованный определяется как объект, подвергающийся риску, связанному с его жизнью, физической полноценностью или здоровьем.

Страховые суммы не представляют собой стоимость нанесенных материальных убытков или ущерба, которые не могут быть объективно выражены, а определяются в соответствии с пожеланиями страхователя исходя из его материальных возможностей.

В отличие от имущественного страхования (заключаемого, как правило, на один год) некоторые виды личного страхования, в частности жизни, рассчитаны на всю жизнь.

При страховании страховщик берет на себя обязательство посредством получения им страховых премий, уплачиваемых страхователем, выплатить обусловленную страховую сумму, если в течение срока действия страхования произойдет предусмотренный страховой случай в жизни застрахованного. Страховым случаем считается смерть или продолжающаяся жизнь (дожитие) застрахованного.

Одной из задач статистики личного страхования является обоснование уровня ставок страховых платежей.

Тарифные ставки в страховании жизни состоят из нескольких частей. Возьмем для примера смешанное страхование жизни, в

котором объединяются несколько видов страхования: 1) страхование на дожитие; 2) страхование на случаи смерти: 3) страхование от несчастных случаев. По каждому их них создается страховой фонд, поэтому тарифная ставка в смешанном страховании состоит из трех частей, входящих в нетто-ставку, и четвертой части - нагрузки.

Так как рассмотренные страховые события являются массовыми, имеют вероятностный характер и связываются с возрастом застрахованных, то при установлении тарифных ставок используется теория вероятностей и таблицы смертности и средней продолжительности предстоящей жизни, которые строятся на основе переписей населения и наблюдений страхового учреждения.

Показатели таблиц смертности (см. табл. 24.1) построены как описание процесса дожития и вымирания некоторого поколения с фиксированной начальной численностью.

Подлежащее таблицы x - одногодичные возрастные группы населения. Сказуемое l - число доживающих до каждого данного возраста - показывает, сколько лип из 100 000 одновременно родившихся доживает до 1 года. 2 лет,...20,..., 50 лет и т.д.: d - число умирающих при переходе от возраста x к возрасту (х + I) - показывает, сколько из доживающих до каждого данного возраста умирает, не дожив до следующего возраста.

Для удобства расчетов исчисляются показатели вероятности умереть в течение определенного года жизни. Вероятность умереть в возрасте x лет. не дожив до возраста (х-1) год, равна  частному or деления числа умирающих на число доживающих до данного возраста.

частному or деления числа умирающих на число доживающих до данного возраста.

Пользуясь таблицей смертности, можно определить вероятность дожить до любого интересующего нас возраста. Она обозначается символом px равняется (1- qx) т. е. на протяжении определенною периода каждый человек либо доживет, либо не доживет до его окончании. Поэтому сумма вероятности умереть и дожить равна единице, т. е. достоверна.

Таблица показывает также, сколько лет в среднем предстоит прожить одному из числа родившихся или из числа достигших данного возраста.

Основным в таблице смертности является показатель вероятности умереть.

Особенность договоров личного страхования состоит в том, что страховые расчеты нужно осуществлять по современной стоимости, т, е. приводить ее величину к моменту заключения договора.

Paccмотрим методику обоснования единовременной нетто-ставки (взноса) на дожитие

Размер единовременною взноса страхователя при страховании жизни должен соответствовать современной величине платежа страховшика. определяемого произведением вероятности дожития до определенного возраста на соответствующий дисконтный множитель, т. е.

Дисконтный множитель (вычисляемый по формулам сложных процентов) уменьшает размер страховых взносов,

так как его значение всегда меньше 1. Использование множителя в расчетах связано с тем, что свободные денежные средства, накапливаемые в страховании в форме поступающих взносов, используются государством для долгосрочного кредитования народного хозяйства, по которым банковские учреждения начисляют процентный доход. Таким образом, страховые платежи заранее понижаются с учетом процентной ставки. Чем моложе застрахованный, тем дороже обходится договор на дожитие, так как больше число доживающих до окончания срока. Чем длиннее срок, тем ниже ставки, так как больше дохода от процентов.

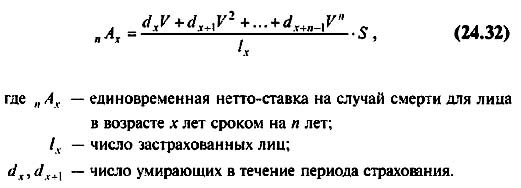

В договоре на случай смерти взаимные платежи увязываются с вероятностью умереть в период действия договора страхования.

Единственная нетто-ставка на случай смерти - временная, т. е. на определенный срок:

Для практических расчетов этих показателей разработаны специальные таблицы коммутационных чисел, в которых содержаться взятые из таблиц смертности данные о числе до-живаюших (умирающих) для каждого возраста, начиная от нуля и кончая предельным (100 лет), дисконтном множителе для каждого возраста, а также расчетные показатели (коммутационные числа).

Таблицы составлены в двух видах: на дожитие и на случай смерти. Для удобства вычисления они могут быть объединены в одну.

Тарифная нетто-ставка по смешанному страхованию складывается из нетто-ставки на дожитие, на случай смерти и на случай утраты трудоспособности. Расчет ее производят путем суммирования названных нетто-ставок.

Размер брутто-ставки в личном страховании определяется так же, как и в имущественном, - путем деления нетто-ставки на разность между 1 и нагрузкой, выраженной в долях единицы.

Общую сумму страховых взносов за тод получают умножением годовой брутто-ставки на страховую сумму.

Контрольные вопросы

- Что такое страхование?

- В чем заключается экономическая сущность страхования?

- Какие понятия и термины выражают наиболее общие условия

- страхования?

- Какие отрасли страхования вы знаете?

- В чем заключается экономическое назначение имущественного страхования?

- Что такое смешанное страхование?

- В чем заключается экономическое содержание страхового рынка?

- Перечислите основные показатели, характеризующие страховой рынок.

- Как рассчитываются тарифы в имущественном страховании?

- Каковы состав и структура тарифной ставки?

- Как в статистике исчисляются нетто-ставки и брутто-ставки иимущественного страхования?

- Что такое личное страхование?

- Какие виды личного страхования вы знаете?

- В чем отличие личного страхования от имущественного?

- Что такое смешанное страхование жизни?

- Охарактеризуйте методику расчета единовременной нетто-ставки на дожитие?

- Охарактеризуйте методику расчета единовременной нетто-ставки на случай смерти.

- Охарактеризуйте методику расчета единовременных нетто-ставок на дожитие и на случай смерти на основе таблицы коммутационных чисел.

- Как исчисляются брутто-ставки в личном страховании?

- Как определяется общая сумма страховых взносов?

Глава 25. Статистика рынка ценных бумаг

25.1. Понятие и виды ценных бумаг. Задачи статистики ценных бумаг

Рынок ценных бумаг или фондовый рынок - часть финансового рынка, на котором осуществляется купля-продажа ценных бумаг. Он складывается из спроса и предложения и уравновешивающих иен.

Ценные бумаги - это денежные или товарные документы, удостоверяющие имущественное право или отношения займа владельца ценной бумаги по отношению к эмитенту. Иными словами, - это признанное свидетельство права на получение ожидаемых в будущем доходов при наступлении каких-либо конкретных условий.

Экономическая роль пенных бумаг состоит в обеспечении непрерывного кругооборота промышленного, коммерческого и банковского капитала, бесперебойности движения бюджетных доходов и расходов. На рынке ценных бумаг происходит процесс превращения сбережений в инвестиции и формируются межотраслевые перетоки капитала, обусловливающие структурные изменения в экономике. Состояние рынка ценных бумаг отражает текущую макроэкономическую конъюнктуру, и в зависимости от него разрабатываются меры денежной и бюджетной политики.

Фондовый рынок бывает первичным и вторичным, а также биржевым и внебиржевым. На первичных фондовых рынках происходят эмиссия ценных бумаг и первичное размещение. Наиболее развит вторичный фондовый рынок, на котором осуществляется последующая купля-продажа ценных бумаг. При этом прибыль получает физическое или юридическое лицо - продавец.

Большинство сделок с ценными бумагами высокой ликвидности и с высоким рейтингом осуществляется на биржевом рынке.

На внебиржевом рынке (рынке "торговли с прилавка", "уличной торговли" и пр.) чаще всего обращаются ценные бумаги малоизвестных эмитентов, не допущенных по каким-либо причинам на биржевые торги.

Субъектами рынка ценных бумаг являются:

- эмитенты - юридические лица, выпускающие

- (эмитирующие) ценные бумаги;

- инвесторы - физические или юридические лица, приобретающие ценные бумаги от своего имени и за свой счет;

- финансовые посредники - получающие капиталы у кредиторов и преобразующие их для удовлетворения потребностей заемщиков (принимая обязательства на свой счет, финансовые посредники идут на риск, имея своей конечной целью получение прибыли).

Существуют ценные бумаги с нефиксированным доходом, фиксированным доходом и смешанные формы.

По срокам действия ценные бумаги подразделяют на краткосрочные и долгосрочные. И те и другие бывают с фиксированной датой платежа и бессрочные, т. е. они могут быть выпущены в любой момент.

В зависимости от эмитента различают государственные (муниципальные) и корпоративные бумаги.

Наиболее распространенными в идл а м и ценных бумаг являются: облигации, акции, векселя, казначейские обязательства государства.

Облигация - единичная долговая ценная бумага, выпускаемая на срок от 1 года и свидетельствующая о том, что ее держатель предоставил заем эмитенту. Владельцу облигации принадлежит право получить заранее установленный доход в виде фиксированной ставки (цены), как правило, равной номиналу, если иное не предусмотрено условиями выпуска.

Акция - ценная бумага, которая удостоверяет право владельца на долю собственности акционерного общества.

Вексель - письменное долговое обязательство строго усгановленной законом формы, дающее ее владельцу (векселедержателю) безусловное право при наступлении срока требовать от должника (или акцептанта) уплаты оговоренной в нем денежной суммы

Различают вексель простой и переводной. Простой вексель выписывается заемщиком (векселедержателем) и содержит обязательство платежа кредитору (векселедержателю). Переводной вексель (тратта) выписывается кредитором (трассантом) и содержит приказ должнику (трассату) об уплате обозначенной суммы третьему лицу (ремитенту) или предъявителю. Введение вексельного обращения в РФ ставит целью уменьшение неплатежей между предприятиями, ускорение расчетов и оборачиваемости оборотных средств. Казначейские обязательства государства - вид размещаемых на добровольной основе среди населения государственных ценных бумаг, дающих право на получение фиксированного дохода в течение всего срока владения этими ценными бумагами.

В процессе первичного размещения казначейских обязательств в РФ с их помощью производятся расчеты между предприятиями, между предприятиями и бюджетом. После использования казначейских обязательств несколько раз они поступают на вторичный рынок и продаются любым юридическим лицам, в том числе коммерческим банкам с определенным дисконтом (скидкой с цены)

Цена - основная количественная характеристика ценной бумаги. Различают цену номинала и рыночные цены: цена номинала определяется эмитентом; рыночные цены образуются в ходе рыночных торгов.

Важным показателем является количество ценных бумаг данного вида в обращении.

Обобщающим показателем рынка ценных бумаг, характеризующим емкость рынка, выступает произведение рыночной цены на количество ценных бумаг в обращении.

Статистика должна определять обобщающие показатели состояния рынка ценных бумаг; ценовые уровни, уровни процентных ставок и доходности, степень риска, объемы проводимых операций и вовлеченных финансовых активов.

25.2. Расчет доходности ценных бумаг

25.2.1. Показатели доходности акций

Большую часть акций, вытскаемых акционерными обществами, составляют обыкновенные (простые) акции.

Акция обыкновенная - акция, дающая право голоса на собрании акционеров, право на получение в течение всего срока существования АО дохода (дивиденда), величина которого устанавливается не реже, чем один раз в год. и право на информацию о деятельности акционерного общества. Все права владельца АО указываются в проспекте эмиссии.

При ликвидации акционерного общества владельцы обыкновенных акций вправе получить средства, вложенные в эти акции, по их номинатьной иене, но только после удовлетворения прав владельцев облигаций и привилегированных акции данного акционерного общества.

Акция привилегированная - акция, дающая право ее владельцу на получение фиксированных дивидендов независимо от прибылей предприятия (например, в пределах 7-10% номинальной цены акции). Как правило, привилегированные акции

не дают право голоса их владельцам, т. е. их владельцы не участвуют путем голосования в управлении делами предприятия.

Акции не имеют установленного срока обращения.

В зависимости от длительности обращения ценных бумаг на рынке устанавливаются цены на акции: номинальная, эмиссионная, рыночная.

На самой акции указывается номинальная стоимость, которая определяется делением размера уставного капитала на количество выпущенных акций:

На основе номинальной стоимости устанавливается эмиссионная цена, по которой осуществляется первичное размещение акций.

На рынке ценных бумаг акции реализуются по рыночной (курсовой) цене, зависящей от соотношения спроса и предложения.

Доходность акции определяется двумя факторами:

1) получением дивиденда под которым понимают часть чистой прибыли акционерного общества, распределяемой пропорционально числу акций, которыми владеет акционер;

2) дополнительным доходом - разностью между курсовой ценой и ценой приобретения акции

Годовая ставка дивиденда:

Сумма годового дохода акции:

Доходность акции при её покупке по курсовой цене, отличной от номинальной, характеризуется рендитом (К) процентом прибыли от цены приобретения акции:

Совокупная доходность исчисляется отношением совокупного дохода (СД = Д + ∆q) к цене приобретения:

25.2.2. Показатели доходности облигаций

Доход по облигации называется процентом, который выплачивается эмитентом 1 - 2 раза в год. По окончании срока облигация выкупается эмитентом по номинальной стоимости. Если облигация продается ниже цены номинала, то доход по ней составляет указанную разницу в ценах и называется дисконтом.

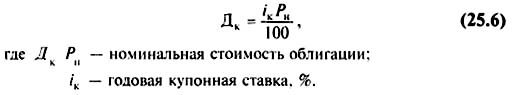

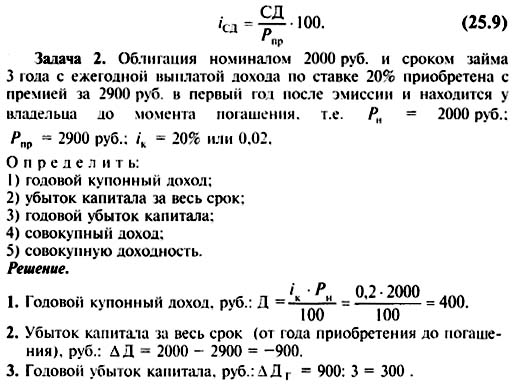

Доходность облигации определяется двумя фактора-м и: купонными выплатами (отсюда выражение "стричь купоны"), которые производятся ежегодно (иногда раз в квартал или полугодие), и приростом (убытком) капитала за весь срок займа, представляющим собой разницу между ценой погашения и приобретения бумаги.

Годовой купонный доход составляет:

Прирост (убыток) капитала за весь срок займа:

Если погашение производится по номиналу, а облигация куплена с дисконтом, инвестор имеет прирост капитала.

При покупке облигации по цене с премией владелец, погашая бумагу, терпит убыток. Облигация с премией имеет доходность ниже указанной на купоне.

Совокупный годовой доход по облигации (СД) представляет собой сумму купонных выплат и годового прироста (убытка капитала):

СД = Дк + ∆Д

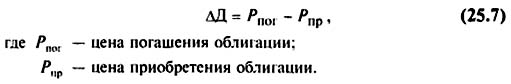

Совокупная годовая доходность облигации (iСД) представляет собой отношение совокупного дохода к цене приобретения облигации:

25.2.3. Расчет доходности векселей

Доходность векселя зависит от двух у с л о в и и, связанных с датой выставления его и оплате и датой погашения.

1.Если владелец векселя держит документ до даты его погашения, причем вексель размешен по номинальной иене с доходом в виде процента, то векселедержатель сверх номинала получает доход, равный:

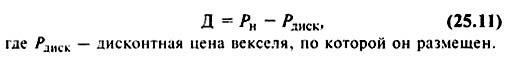

2. Если вексель размешен с дисконтом (векселедержатель желает получить сумму ранее даты погашения векселя), а погашение производится по номиналу, доход владельца составляет:

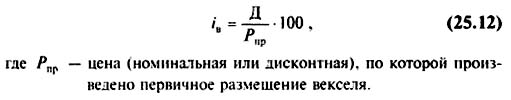

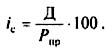

Доходность векселя:

Разновидностью векселей является депозитный сертификат, который представляет собой письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы вклада и процентов по нему.

Абсолютный размер дохода по сертификату определяется по формуле:

Доходность сертификата исчисляется по формуле:

25.3. Показатели активности фондовых бирж

Биржа - оптовый рынок определенного вида товаров, оформленный в организацию профессиональных торговцев, производящую биржевые торги.

Фондовая биржа - постоянно действующий и управляемый рынок, на котором продаются и покупаются ценные бумаги. Обращающиеся на фондовой бирже ценные бумаги должны пройти процедуру листинга, т. е. отбора и допуска ценных бумаг к биржевым торгам.

Основными функциями биржи являются:

- создание постоянно действующего рынка;

- регулярное определение цен и котировок (установления сформировавшихся в ходе биржевых торгов курсов ценных бумаг);

- распространение максимально достоверной информации о ценных бумагах, обращающихся на биржевом рынке;

- поддержание профессионализма торгов и финансовых посредников;

- индикация состояния экономики и финансовых рынков.

В процессе своей деятельности биржи получают прибыль, как для себя, так и для своих клиентов.

Биржевая прибыль выступает в виде: учредительской прибыли - разницы между суммой, полученной от продажи ценных бумаг по биржевому курсу, и стоимостью реального капитала, вложенного в акционерную компанию; курсовой прибыли - разницы между курсом, по которому акции или облигации реализуются в данный момент, и ценой, по которой они приобретены, или же разницы между курсами, зафиксированными при совершении и заключении сделки по купле-продаже ценных бумаг на срок.

Основные операции биржевого рынка осуществляются на биржевом аукционе, который определяет порядок конкурентного установления цен при заключении участниками биржи сделок. Аукцион должен быть открытым (публичным) и гласным.

Состояние, активность биржевого рынка характеризуются системой показателей статистики.

Прежде всего, активность биржи базируется на биржевых индексах цен, характеризующих динамику цен и средний уровень цены на акцию.

Индекс цены на акцию определенного наименования исчисляется по формуле:

Индекс средних курсов по группе кций:

Наиболее известной биржевой средней является индекс Доу-Джонса - средний показатель курсов акции группы крупнейших компаний США, публикуемый фирмой Доу-Джонса. Представляет собой среднюю арифметическую (невзвешанную) ежедневных котировок определенной группы компаний на момент закрытия биржи. Этот индекс выступает наиболее обобщающим показателем, характеризующим уровень деловой активности и рыночной конъюнктуры. Кроме индекса Доу-Джонса аналогично исчисляются локальные индексы примерно по 65 компаниям.

Некоторые компании исчисляют, анализируют и регулярно публикуют индексы по облигациям.

Предпринимаются попытки построения комбинированных индексов по акциям и облигациям.

Контрольные вопросы

- Что собой представляет рынок ценных бумаг?

- Что такое "ценная бумага"?

- В чем состоит экономическая роль ценных бумаг?

- Что собой представляют фондовый первичный и вторичный рынки?

- Назовите субъекты рынка ценных бумаг.

- Назовите наиболее распространенные виды ценных бумаг и дайте характеристику их содержания.

- Какие виды цен на акции устанавливаются на фондовом рынке?

- Какими показателями характеризуется доходность ценных бумаг: а) акций; б) облигаций; в) векселей?

- Что такое "фондовая биржа" и каковы ее основные функции?

- Через какой механизм осуществляются основные операции биржевого рынка?

- Что такое "биржевой индекс цен" и как определяется самый весомый из них?

Глава 26. Статистика финансов предприятий

26.1. Показатели финансовых результатов предприятий

Финансовая деятельность предприятий всех видов, в том числе и малых, характеризуется рядом важных показателей.

Финансовые ресурсы - это денежные средства предприятия (собственные и привлеченные), находящиеся в его распоряжении и предназначенные для выполнения финансовых обязательств и осуществления затрат для производства.

Ключевым показателем финансового состояния предприятия, характеризующим конечные результаты торгово-производственного процесса, является прибыль в форме денежных накоплений, представляющих собой разность между доходами от деятельности предприятия и расходами на ее осуществление. Прибьль -- один из основных источников доходов федерального и местного бюджетов, основная цель предпринимательской деятельности. При стабильных пенах динамика прибыли отражает изменение эффективности производства. От размера полученной прибыли зависит финансовое положение предприятия, возможность формирования фондов развития производства и социальной защиты, материального поощрения работников.

Прибылью характеризуется абсолютный эффект, или конечный результат хозяйственной деятельности предприятий всех видов. При этом используется система показателей прибыли (убытка), существенно рахчичающихся по величине, экономическому содержанию, функциональному назначению. Базой для всех расчетов служит балансовая прибьль - основной финансовый показатель производственно-хозяйственной деятельности предприятия.

Для целей налогообложения определяется расчетный показатель валовая прибьль, а на его основе - прибьиь, облагаемая налогом, т. е. облагаемая прибыль. Остающаяся в распоряжении предприятия после внесения налогов и других платежей в бюджет часть балансовой прибыли называется чистой прибылью предприятия.

Балансовая прибыль (убыток) - конечный результат деятельности предприятия, отражаемая в балансе предприятия и на счетах бухгалтерского учета. Она рассчитывается суммированием прибыли от реализации продукции (товаров, работ, услуг), иных материальных ценностей и доходов (расходов) от внереализационных операций:

Пб = Пр + Ппр ± Пвнер,

Основная, преобладающая часть балансовой прибыли, - это прибыль от реализации готовой продукции, сдачи заказчиком выполненных работ и услуг.

На основе балансовой прибыли определяется валовая прибыль. Валовая прибыль в отличие от балансовой не отражается в балансе предприятия и на счетах бухгалтерского учета. Это расчетный показатель, специально определяемый для целей налогообложения,

Валовая прибыль представляет собой сумму прибыли (убытка) от реализации продукции (работ, услуг), основных фондов, иного имущества предприятия и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям.

В настоящее время в хозяйственной практике используется показатель чистой прибыли предприятия.

Чистая прибыль представляет разность между балансовой прибылью и сумой платежей в бюджет из прибыли.

Прибыль от реализации продукции (работ, услуг) определяется как разница между выручкой от реализации продукции по оптовым ценам предприятия (за вычетом налога на добавленную стоимость и акцизов) и затратами на производство и реализацию, включаемыми в себестоимость продукции:

Пр = ∑ (p - z)q

Прибыль от реализации основных фондов и иного имущества предприятия определяется как разница между продажной ценой и первоначальной или остаточной стоимостью этих фондов и имущества, увеличенной на индекс инфляции. Поскольку индекс инфляции официально не установлен, указанный порядок расчета не применяется, и прибыль от реализации основных фондов определяется как разница между продажной и остаточной стоимостью. При этом первоначальная стоимость имущества не применяется к основным фондам, нематериальным активам, малоценным и быстроизнашивающимся предметам.

В состав доходов (расходов) от внереализационных операций включаются: доходы, получаемые от долевого участия в

деятельности других предприятий, от сдачи имущества в аренду, доходы (дивиденды, проценты) по акциям, облигациям и иным ценным бумагам, принадлежащим предприлтпю. а также другие доходы (расходы) от операций, непосредственно не связанных с производством продукции (работ, уедут) и ее реализацией, включая суммы, полученные к уплате в виде санкции и в возмещение убытков.

Валовая прибыль может совпадать с балансовой, но иногда отличается от нее. Расхождения возникают при реализации основных фондов и иного имущества; реализации продукции по цене не выше ее себестоимости; учете финансовых результатов деятельности подобного сельского хозяйства. При определении валовой прибыли убытки, полученные от производства и реализации сельскохозяйственной продукции подсобного сельского хозяйства предприятия, в расчет не включаются. Это значит, что валовая прибыль увеличивается на сумму убытков сельского хозяйства при определении балансовой прибыли эти убытки были учтены (т е. их вычли, балансовая прибыль стала меньше), но так как при налогообложении эти убытки не учитываются, то их следует прибавить Во всех рассмотренных случаях должны применяться рыночные пены, действовавшие на момент выполнения сделки.

Для получения прибыли, облагаемой налогом (Побл) нужно из валовой прибыли (Пр) вычесть суммы, не облагаемые налогом пли облагаемые по иным ставкам

Федеральный закон от 29 декабря 1995 г. N 222-ФЗ "Об упрошенной системе налогообложения, уюта и отчетности для субъектов малого предпринимательства" определил правовые основы ведения и применения упрощенной системы налогообложения, учета и отчетности для субъектов малого предпринимательства как юридических лиц (организации), так и физических лиц, осуществляющих прредпринимательскую деятельность без образования юридического лица (индивидуальные предприниматели

Формы, системы и размер оплаты труда и работников предприятий, а также другие виды их доходов устанавливаются предприятием самостоятельно. Предприятие обеспечивает гарантированный Законом минимальный размер оплаты труда, условия труда и меры социальной защиты работников независимо от видов собственности и организационно-правовых форм предприятия.

В условиях рыночной экономики кажлое предприятие (фирма) в своей стратегии ориентируется на получение максимальной прибыли.

Как же этого достичь? Общий принцип выбора следующий, фирма должна использовать такой производственный процесс, при котором экономические издержки произведена будут наименьшими.

В рыночной экономике кагеюрия издержек является основополагающей для определения прибыли фирмы.

Издержки производства различают явные (денежные) и неявные (имплицитные)

Явные издержки - это издержки, принимающие форму денежных платежей поставщикам факторов производства и промежуточных изделий, В число явных издержек входит зарплата, комиссионные выплаты торговым организациям, выплаты банкам и другим поставщикам финансовых услуг, гонорары за получение консультаций, оплата транспортных средств и многое другое.

Неявные (имплицитные) издержки - издержки, для подсчета которых надо оценить выгоду, утоленную из-за неприменения капитала наилучшим альтернативным путем. Умение вести дело, рисковать также оценивается с точки зрения упущенных возможностей: если один предприниматель пошел на риск и добился дополнительной выгоды, увеличив при этом прибыль, а другой этого не сделал, то последний упустил возможность получения дополнительной выгоды, увеличив таким образом свои издержки.

Не следует путать "чисто экономическую прибыль" с другим значением термина "прибыль".

В мире бизнеса термин "прибыль" часто используется для обозначения разности совокупных доходов и явных издержек. Экономисты называют такую прибыль бухгалтерской прибылью" поскольку она принимает в расчет только явные (денежные) платежи, фигурирующие в бухгалтерской отчетности фирмы.

|

| Поделиться: |

Поиск по сайту

Все права принадлежать их авторам. Данный сайт не претендует на авторства, а предоставляет бесплатное использование.

Дата создания страницы: 2016-02-13 Нарушение авторских прав и Нарушение персональных данных