В настоящее время ростовский рынок подарков и сувениров ещё далёк от насыщенности. Существует несколько магазинов, которые являются основными в этом направлении: это два магазина компании «Красный Куб», заметно уступающие по масштабам магазину «Мульти», большой магазин «Зебра», подарочный отдел гипермаркета «Рамстор», а также мелкие магазинчики по городу, которые продают аналогичную продукцию.

Олигополия является преобладающей формой современной рыночной структуры и представляет собой экономическую характеристику рынка, на котором существуют несколько фирм, контролирующих его значительную долю.

На олигополистическом рынке между собой конкурируют несколько крупных организаций, и вступление на этот рынок новых фирм относительно затруднено. Ограничения входа обусловлены необходимостью значительных капитальных вложений для создания нового предприятия (раскрутки неизвестных марок), в связи с крупномасштабным производством и известностью существующих олигополистических фирм.

В противном случае, при попытках войти на рынок с минимальными затратами, не закладывая в бюджет расходы на маркетинг, рекламу, контроль качества и прочие элементы обслуживания, новое предприятие, как правило, может рассчитывать только на разовые сделки, т.е. является «временщиком».

Определяя долю рынка ООО «Мульти», необходимо отталкиваться от особенности данного рынка: например, посудой и недорогими сувенирами торгуют магазины «Мульти», «Зебра», «Красный Куб», подарочный отдел гипермаркета «Рамстор», а также остальные малые ЧП, отделы в неспециализированных магазинах.

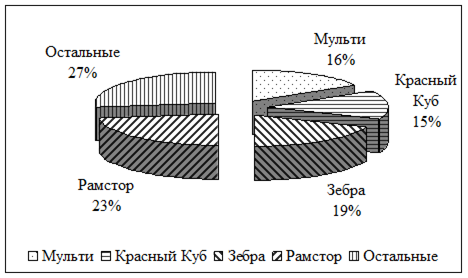

В то же время товары интерьера и VIP предоставляют своим клиентам из этого списка только «Мульти» и в какой–то мере «Красный Куб», где подобный товар есть, но в незначительных, очень маленьких количествах. Ниже представлены доли рынка, приходящаяся на ООО «Мульти» и его конкурентов (таблица 4).

Таблица 2.4 – Доля рынка ООО «Мульти» и конкурентов

| Наименование | Доля рынка, в процентах |

| «Мульти» | 16,00 |

| «Зебра» | 19,00 |

| «Красный Куб» | 15,00 |

| Подарочный отдел «Рамстор» | 23,00 |

| Остальные (ЧП и неспециализированные магазины) | 27,00 |

Используя данные из таблицы 4, представим графическое представление распределения долей рынка ООО «Мульти» и конкурентов (рисунок 5).

Рисунок 2.5 – Распределение долей рынка ООО «Мульти» и его конкурентов

В то же время, если определить долю каждого из конкурентов «Мульти» именно на рынке товаров VIP–класса (дорогие подарки, сувениры, предметы интерьера), то получится, что «Мульти» занимает очень хорошую позицию – это 30%, по сравнению с нулевыми показателями «Зебры» и «Рамстора», где таких товаров просто нет в продаже. Магазины же «Красный Куб» такой товар хоть и продают, но при этом их ассортимент и доля рынка гораздо ниже (рисунок 6).

Рисунок 2.6 – Распределение долей рынка товаров VIP–группы

Рисунок 2.6 – Распределение долей рынка товаров VIP–группы

«Красный Куб» является также, как и ООО «Мульти», молодым игроком на ростовском рынке подарков и сувениров. Компания «Красный Куб» также, как и «Мульти», работает в розничном сегменте и является специализированным магазином по продаже сувениров и подарков. По экспертным оценкам, их доля рынка равняется 15%, т.е. практически идентичная «Мульти».

Привлекают клиентов за счёт удачного расположения своих магазинов и рекламной компании, которая проводится в Ростове–на–Дону («растяжки» на улицах города, реклама в СМИ). Качество товара аналогичное качеству товара «Мульти», но ассортимент заметно беднее.

Большое преимущество «Красного Куба» заключается в том, что они располагают сразу двумя магазинами в Ростове–на–Дону против одного у «Мульти», причём один из магазинов «Красный Куб» находится в самом центре – на ул.Большая Садовая.

С другой стороны, суммарная площадь этих двух магазинов – около 65% от площади одного магазина «Мульти», соответственно у них существенно меньшие возможности в том, чтобы предложить покупателям и клиентам широкий выбор и ассортимент, чем может похвастаться магазин «Мульти», где есть практически всё.

У магазина «Мульти» цены на большинство ассортиментных групп несколько ниже (в среднем на 15–20%, но бывает и 30 и 40%), что является одним из основных конкурентных преимуществ с нашей стороны. К тому же магазины «Красный Куб» в Ростове–на–Дону, как и «Мульти», открылись совсем недавно, а потому не имеют пока должной репутации и узнаваемости.

Магазины «Зебра» и «Рамстор» привлекают клиентуру за счёт очень сильной рекламной компании, т.к. эти названия всем знакомы и узнаваемы. Конечно, нельзя не сказать и о «проходимости»: там всегда очень много людей, а следовательно и потенциальных покупателей, а как известно, главный фактор розничной торговли – это удачное местоположение.

Но в то же время, в этих магазинах отсутствуют группы VIP товаров и товаров интерьера и дизайна, потому в этом сегменте они зарабатывают в основном на посуде и недорогих сувенирах и не могут являться конкурентами «Мульти» по товарам группы VIP и др. Также их слабым местом является то, что они не являются специализированным магазином для подарков, в то время как «Мульти» позиционирует себя именно как специализированный магазин подарков с праздничной атмосферой.

Если говорить только о товарах группы VIP, интерьера и дизайна, то здесь компания «Красный Куб», а также другие основные конкуренты «Мульти» – «Зебра» и «Рамстор» практически никакой конкуренции не создают – ассортимент у них крайне небогатый, если вообще имеется, что делает «Мульти» лидером этого сегмента. Ниже представлена матрица БКГ, примененная для ООО «Мульти» (рисунок 7).

Рисунок 2.7– Матрица БКГ

Как видно из построенной матрицы БКГ, магазин «Мульти» удерживает позицию «Вопросительный знак» («Трудные дети»), т.е. низкая доля на рынке в развивающейся отрасли, для поддержания или увеличения доли на рынке нужны значительные средства, на которое предприятие может пойти, если видит, что сможет в перспективе успешно конкурировать на этом рынке.

Попробуем составить матрицу для трёх продуктов магазина

ООО «Мульти», имеющих наилучшую динамику продаж в магазине

(таблица 5).

Таблица 2.5 – Динамика продаж товаров в ООО «Мульти»

| Стратегическая бизнес–единица | Объем продаж, | Доля рынка | Темпы роста рынка, в процентах |

| Товары VIP группы | 15% | ||

| Посуда | 20% | ||

| Сувениры | 15% |

Используя данные из таблицы 5, была построена матрица БКГ для основных товаров ООО «Мульти» (рисунок 8).

Рисунок 2.8 – Матрица БКГ по основным товарам ООО «Мульти»

Как видно из матрицы БКГ, товары VIP группы наиболее перспективные виды деятельности, занимающие лидирующее положение в быстроразвивающейся отрасли. Они приносят значительные прибыли, но одновременно требуют значительной доли финансовых ресурсов для продолжающегося роста. Для них наилучшей стратегией является рост и увеличение доли рынка. Товары VIP группы являются наиболее привлекательной для финансовых вложений.

Посуда и сувениры же, не имеют хороших конкурентных позиций, но находятся на перспективных быстроразвивающихся рынках, и требуют больших инвестиций. Для них возможна стратегия роста и увеличения доли рынка.

Оценивая ценовую политику «Мульти» и его конкурентов, необходимо заметить, что в магазине «Мульти» цена на товар несколько ниже, чем у основного конкурента – магазина «Красный Куб». В среднем, на 10–20%.

При этом самые низкие цены на такие же и аналогичные в магазине «Зебра», но этот магазин проигрывает по широте своего ассортимента, а также в том плане, что его специализация очень «размыта» и он не является как таковым магазином подарков, как позиционируют себя «Красный Куб» и «Мульти». Ниже представлено стоимость одноименных товаров ООО «Мульти» и его конкурентов (таблица 6).

Таблица 2.6 – Сравнительный анализ цен товаров ООО «Мульти» и его конкурентов

В рублях

| Наименование товара | "Мульти" | "Красный Куб" | "Зебра" | "Рамстор" |

| Часы настенные "Seavoyager" (Нидерланды) | ||||

| Сувенирная фигурка животного (Китай) | ||||

| Декоративный светильник "Thun" (Чехия) | ||||

| Пепельница фирмы "Slavia" (Чехия) | ||||

| Фарфоровая ваза "Morita" (Япония) | ||||

| Копилка "Herenveen" (Нидерланды) |

Используя данные из таблицы 6, было представлено графическое представление данных (рисунок 9).

Рисунок 2.9 – Сравнительный анализ стоимости товаров

Из рисунка 9, видно, что основным конкурентом на рынке является компания «Красный клуб». Приведем сравнения стоимости товаров нашего магазина и магазина «Красный клуб» (таблица 7).

Таблица 2.7 – Сравнение цен между «Мульти» его главными конкурентом

В рублях

| Наименование товара | "Мульти" | "Красный Куб" |

| Часы настенные "Seavoyager" (Нидерланды) | ||

| Сувенирная фигурка животного (Китай) | ||

| Декоративный светильник "Thun" (Чехия) | ||

| Пепельница фирмы "Slavia" (Чехия) | ||

| Фарфоровая ваза "Morita" (Япония) | ||

| Копилка "Herenveen" (Нидерланды) |

На диаграмме, представленной ниже, превосходно видны различия в ценовой политике магазина «Мульти» и компании «Красный Куб»: каждый из приведённых товаров в «Красном Кубе» дороже, чем в магазине «Мульти» (рисунок 10).

В среднем, как уже отмечалось выше, различия составляют 10–20% и это является довольно ощутимой разницей для клиентов: чем переплачивать за аналогичную вещь 150–300 рублей, лучше приехать в «Мульти».

Рисунок 2.10 – Сравнительный анализ цен товаров «Мульти» и «Красном Кубе»

Как видно из нижеприведённой динамики продаж, в целом она не меняется и держится на стабильно уровне ниже среднего. Особняком стоит январь, когда зафиксирована самая низкая выручка, но это вполне объяснимо: всё что люди хотели купить, они купили до Нового Года, а на январь денег остаётся уже не так много: низкие выручки в январе наблюдаются у всех магазинов розничной и оптовой торговли: это традиционно «мёртвый» месяц.

У магазина есть план продаж, который составляется головным офисом в Москве и он пока выполняется в среднем лишь на 80%.