Основные подходы к оценке экономической эффективности. Система показателей экономической эффективности и методы расчета показателей экономической эффективности.

Эффективность проекта характеризуется системой показателей, отражающих соотношение затрат и результатов применительно к интересам его участников. Различают следующие показатели эффективности инвестиционного бизнес-проекта:

ü Показатели коммерческой (финансовой) эффективности;

ü Показатели бюджетной эффективности, отражающие финансовые последствия для федерального, регионального и местного бюджетов;

ü Показатели экономической эффективности, учитывающие затраты и результаты, связанные с реализацией проекта, выходящие за рамки прямых финансовых участников.

Оценка экономической эффективности является завершающим этапом формирования бизнес-плана. При ее составлении должен учитываться весь план осуществления проекта, зависящий от результатов маркетингового исследования, расчетов производственных и иных издержек, приобретения активов.

Основными показателями эффективности, расчет которых требуется в инвестиционном проекте, являются:

· Чистая приведенная стоимость проекта;

· Внутренняя норма рентабельности;

· Дисконтированный срок окупаемости.

Чистая приведенная стоимость проекта (NetPresentValue,NPV) рассчитывается по следующей формуле:

(8)

(8)

где i – номер года проекта,

T – число лет в проекте,

NCFi – чистый денежный поток i-го года проекта,

d – ставка дисконтирования,

Ставка дисконтирования, используемая при расчете показателей эффективности, это коэффициент, отражающий стоимость денег, используемых в проекте.

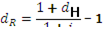

Как правило, для проекта сначала определяется номинальная ставка дисконтирования, а при необходимости на ее основе вычисляется реальная ставка. Формула для расчета реальной ставки dR выглядит так:

(9)

(9)

где dН – номинальная ставка дисконтирования,

i –инфляция.

При расчете показателей эффективности с точки зрения заемного капитала в качестве ставки дисконтирования должна использоваться величина:

dбанка = Rкр * (1-t) (10)

где Rкр – предполагаемая ставка процента по кредиту,

t –ставка налога на прибыль.

В качестве безрисковой ставки дисконтирования рекомендуется использовать ставку, определенную по бескупонной доходности облигаций федерального займа (ОФЗ) со сроком до погашения, равным сроку, на который прогнозируются денежные потоки проекта. Кривая бескупонной доходности публикуется, например, на сайте Центрального банка РФ. Например, при оценке проекта, в котором оценка эффективности производится по прогнозу денежных потоков на 5 лет, требуется взять в качестве безрискового дохода доходность для ОФЗ со сроком до погашения 5 лет.

Итоговая ставка дисконтирования определяется по формуле:

d = dБР + Rриска (11)

где dБР – безрисковая ставка дисконтирования,

Rриска – премия за риск.

Если по окончании прогнозного срока представляется возможной продажа неденежных активов проекта, то в формулу NPVкомпании и NPVсобств. (но не в формулу NPVбанка) может быть добавлен учет остаточной стоимости проекта. В этом случае формула NPV принимает вид:

(12)

(12)

где ЧА – сумма чистых активов в последнем периоде прогнозном балансе проекта,

Если в результате расчета NPV получено нулевое или положительное значение, то делается вывод, что проект имеет хорошую коммерческую эффективность. В противном случае проект не эффективен. Поскольку для одного проекта может рассчитываться несколько значений NPV для разных участников, возможна ситуация, когда проект, эффективный для одного участника, не эффективен для другого участника.

Внутренняя норма рентабельности (InternalRateofReturn, IRR)–это максимальная стоимость капитала проекта, при которой сохраняется его экономическая эффективность.

IRR определяется как ставка дисконтирования, при которой NPVпроекта становится равным нулю. Проект считается эффективным, если IRRпроекта выше, чем установленная для этого проекта ставка дисконтирования.

В традиционном случае, когда чистый денежный поток отрицательный на инвестиционной фазе и положительный на операционной фазе, требуется рассчитать IRR.

Срок окупаемости (Payback Period, PBP) – срок, который требуется проекту, чтобы окупить начальные вложения и покрыть стоимость вовлеченного в проект капитала.

Срок окупаемости может рассчитываться как без учета дисконтирования (то есть без учета стоимости капитала), так и с учетом дисконтирования. Стандартным является дисконтированный срок окупаемости, именно он должен определяться для инвестиционного проекта.

В случае, если у проекта есть несколько сроков окупаемости (например, при нескольких очередях строительства) рекомендуется использовать наибольший срок, но также справочно указывать наличие других точек окупаемости.

В итоговом разделе бизнес-плана рассчитываются отдельные показатели эффективности проекта, среди которых выделяются рентабельность и платежеспособность.

— Рентабельность затрат (продукции) = Наценка

Rз = прибыль от продаж/себестоимость (13)

Уровень прибыли на рубль затраченных средств

- Рентабельность продаж = Маржа

Rп = прибыль/выручка (14)

Сколько прибыли получено с рубля продаж

— Рентабельность производства

Rпр = прибыль/ОФ+ОбА (15)

где ОФ – стоимость основных производственных фондов, ОбА – величина оборотных активов.

Сколько прибыли получено с имущества

— Рентабельность СК

Rск = прибыль/СК (16)

где СК – величина собственного капитала

Сколько прибыли получено с рубля вложенных средств

Особое внимание в данном подразделе уделяется операционному анализу, основу которого составляют параметры выручки (дохода), переменных и постоянных затрат, маржи и маржинального дохода.

Маржинальный доход (ВМ) = Выручка - Переменные затраты

= Прибыль + Постоянные затраты (17)

Порог рентабельности (ПР) – объем продаж, когда товар покрывает все затраты (и постоянные и переменные, отнесенные на данный товар)

ПР = Постоянные/Доля ВМ в выручки – минимальное значение выручки (7)

Порог безубыточности (ПБ) достигается, когда товар покрывает свои переменные и прямые постоянные затраты (рис.20).

ПБ = Прямые постоянные затраты/ВМ на ед. (18)

ПБ = Прямые постоянные затраты/Доля Вм в выручке. (19)

Запас финансовой прочности – это сумма, на которую предприятие может позволить себе снизить выручку, снижая объем производства или цену продукта, не выходя из зоны прибылей

Рис.20. График критического объема производства

Определение типа финансовой устойчивости организации также позволяет судить об эффективности проекта. Ключевым элементом в этой модели является обеспеченность собственными оборотными средствами (СОС)

СОС =СК + LRзаймы - ВНА = ОБА – SRзаймы (20)

где СК – собственный капитал,

LRзаймы – долгосрочные займы

ВНА – внеоборотные активы

ОБА – оборотные активы

SRзаймы – краткосрочные займы.

Ниже представлены показатели, характеризующие эффективность использования оборотных средств и их нормативные значения:

— Коэффициент обеспеченности запасов и затрат

Кзиз = СОС/Запасы ≥ 0,6-0,8 (21)

— Коэффициент финансовой независимости при формировании оборотных активов

Кфа =СОС/ОБА≥0,1 (22)

— Коэффициент маневренности

Км = СОС/СК =0,5 (23)

Тип финансовой устойчивости определяется комплексным критерием S {А, Б, В}, элементы которого представлены в формулах 24-26.

А) Излишек/недостаток СОС:

Фс = СОС – Запасы и затраты (ЗиЗ) (24)

Б) Излишек/недостаток собственных и долгосрочных источников формирования запасов и затрат:

Фт = (СОС + ДП) – ЗиЗ (25)

В) Излишек/недостаток общей величины основных источников для формирования запасов и затрат:

Фо = (СОС + ДП + Кп) – ЗиЗ (26)

В ситуации, когда параметр А,Б или В дольше нуля ему приписывают статус – 1, если меньше нуля – 0. Таким образом выделяют следующие типы финансовой устойчивости:

1. Абсолютная S {1,1,1}

2. Нормальная S {0,1,1}

3. Неустойчивое S {0,0,1}

4. Кризисное S {0,0,0}.

Цель анализа чувствительности — определить степень влияния отдельных варьируемых факторов на финансовые результаты проекта. Чем шире диапазон параметров, при которых финансовые результаты проекта остаются в пределах приемлемых значений, тем лучше он защищен от колебаний различных факторов, оказывающих воздействие на результаты реализации проекта.

Анализ чувствительности полезен при оценке риска проекта. Он проводится на этапе планирования, когда необходимо принять решение с точки зрения их влияния на осуществимость проекта и оценку его эффективности.

К числу исследуемых факторов, подлежащих варьированию, относятся:

• инфляция;

• объем продаж;

• цена продукта (услуги);

• издержки производства и сбыта (или их отдельные составляющие);

• накладные расходы;

• объем инвестиций (или их отдельных составляющих);

• проценты за кредит;

• задержка платежей;

• длительность расчетного периода (момента прекращения реализации проекта).

В качестве показателей, характеризующих финансовый результат проекта, могут использоваться показатели эффективности проекта.

Процедура проведения анализа чувствительности сводится к следующему.

1. Рассчитывают базисный вариант проекта, при котором все исследуемые факторы принимают свои первоначальные значения.

2. Выбирают один из исследуемых факторов. При этом рекомендуется начинать с наиболее значимого фактора, задавая его граничные значения, соответствующие пессимистическому и оптимистическому сценариям.

3. Варьируют значение исследуемого фактора в определенном интервале при фиксированных значениях остальных факторов.

4. Оценивают влияние изменений исследуемого фактора на показатели эффективности проекта.

5. Рассчитывают показатель чувствительности как отношение процентного изменения критерия — выбранного показателя эффективности проекта (относительно базисного варианта) к изменению значения фактора на один процент.

Подобным образом определяют показатели чувствительности по каждому из анализируемых факторов. Ограничения при проведении анализа чувствительности связаны с тем, что невозможно рассматривать одновременное изменение нескольких исследуемых факторов.

Вопрос 9:

1. Что показывает анализ безубыточности и на основе каких методов может быть рассчитана точка безубыточности?

2. Что характеризует показатель запаса прочности? Какие методы могут быть использованы для оценки экономической эффективности проектов и в чем принципиальное различие между ними?

3. Где и в каких ситуациях используется метод расчета простого срока окупаемости проекта?

4. Какова сущность метода, основанного на расчете бухгалтерской нормы доходности проекта? В чем состоят его достоинства и недостатки?

5. Каково влияние выбранной ставки дисконтирования на содержание денежного потока проекта?

6. В чем суть метода, основанного на расчете чистой приведенной стоимости? Укажите его достоинства и недостатки.

7. Какова сущность и роль показателя внутренней нормы доходности для принятия решения относительно приемлемости проекта для компании?

8. Что показывает индекс прибыльности и каково его влияние на условие реализации проекта?

9. Какие факторы необходимо анализировать при проведении анализа чувствительности проекта и оценки их влияния на эффективность проекта? Какие показатели используют в анализе чувствительности для характеристики финансового результата проекта?

10. Какова процедура проведения анализа чувствительности? При каких условиях проект считается устойчивым к возможным изменениям исследуемых факторов?

Тестирование 3

- Главным фактором прибыли предприятия является изменение:

a) Уровня цен;

b) Себестоимости продукции;

c) Объемов производства;

D) Верно все

- Балансовая прибыль:

a) Превышает валовую на доход от реализации имущества;

b) Меньше, чем общая на доход от внереализационных операций;

c) Равна сумме доходов от реализации продукции, имущества и внереализационных операций.

- Чистый кэш-флоу в прогнозе бюджета наличности предприятия равен разности:

a) Между источниками и использованием наличности;

b) Между конечным и начальным балансом наличности;

c) Между денежными поступлениями и выплатами.

- Главным показателем финансового плана предприятия считается коэффициент:

a) Ликвидности;

b) Оборачиваемости капитала;

c) Платежеспособности;

d) Верно все

- Любое предприятие при составлении финансового плана должно стремиться к бюджету:

a) С дефицитом;

b) С профицитом;

c) Сбалансированному.

6. Рентабельность продукции определяется как процентное отношение прибыли от реализации продукции:

a) к выручке от реализации;

b) себестоимости реализованной продукции;

c) стоимости основных фондов;

d) к нормативу оборотных средств.

7. Оценка инвестиционных проектов проводится на следующих принципах:

1. моделирование потоков продукции, ресурсов и денежных средств.

2. определение эффекта посредством сопоставления предстоящих интегральных результатов и затрат с ориентацией на достижение требуемой нормы дохода на капитал.

3. приведение разновременных осуществленных расходов и полученных доходов к условиям их сопоставимости по экономической ценности в будущем периоде.

4. учет результатов реализации проекта для предприятия – реципиента.

a) 1,4 b) 1,3 c) 1,2 d) 2,3,4

8. Эффективность проекта определяется:

a) соотношением затрат и результатов.

b) показателями финансовой (коммерческой) эффективности.

c) комплексом показателей эффективности проекта в целом и участия в проекте.

d) уровнем доходности для непосредственных участников проекта.

9. Коммерческая эффективность:

a) финансовое обоснование проекта, в основу которого положены чистые денежные поступления.

b) поток реальных денег (Cash Flow).

c) совокупность трех видов деятельности: операционной, инвестиционной и финансовой с положительным сальдо на каждом шаге расчета.

10. Показатель расчета внутренней нормы прибыли (IRR) отражает:

1. внутренний коэффициент окупаемости инвестиций.

2. метод, позволяющий найти граничное значение коэффициента дисконтирования, при котором NPV = 0.

3. метод, при котором IRR сравнивают с уровнем эффективности вложений, выбранного в качестве стандартного.