По степени сложности автор выделяет простые, сложные и сверхсложные проекты.

Критериями сложности проекта могут быть такие показатели, как трудоемкость, многообразие внутренних взаимосвязей и т.п. В пищевой промышленности (как и в любой другой отрасли экономики) могут реализовываться проекты любой степени сложности.

Как отмечалось выше, особое значение для предприятий пищевой промышленности имеют инвестиционные проекты.

В самом общем смысле в отечественной литературе инвестиционным проектом называется план вложения капитала в целях получения прибыли (такой точки зрения придерживается, например, Б.А. Колтынюк [41]). При этом автор согласен с мнением, что важным отличительным признаком, выделяющим инвестиционные проекты среди прочих их видов, является необходимость относительно крупных вложений в проект [83].

Высокий уровень затрат, характерный для инвестиционных проектов, определяет важность их всестороннего анализа. В этой связи автор считает необходимым выделить следующие основные критерии классификации собственно инвестиционных проектов (в дополнение к общим критериям классификации проектов, рассмотренным выше):

1. Инвестиционные цели;

2. Направление проектирования;

3. Сфера применения;

4. Отрасль, в которой реализуется инвестиционный проект;

5. Потребители;

6. Расположенность к риску;

7. Тип развития предприятия;

8. Объект инвестирования.

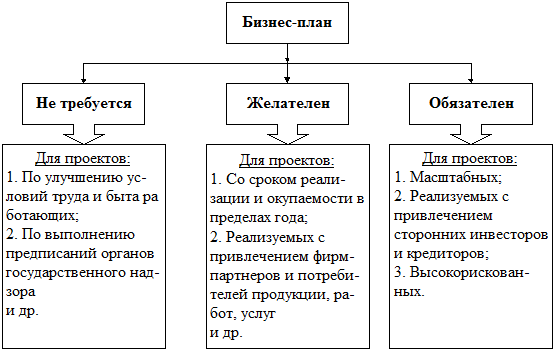

С учетом того, что понятие «проект», помимо прочего, охватывает совокупность определенной документации, отдельно следует выделить классификацию инвестиционных проектов по критерию необходимости составления бизнес-плана (см. схему 1.3.1.).

Схема 1.3.1.

Классификация инвестиционных проектов с точки зрения необходимости составления бизнес-плана

Необходимо отметить, что приведенная классификация инвестиционных проектов с точки зрения необходимости составления бизнес-плана достаточно условна. Так, к примеру, некоторые проекты по улучшению условий труда и быта работающих могут сопровождаться составлением бизнес-плана, в то время как ряд проектов, относимых к высокорискованным, зачастую реализуется без его составления (при сверхмалых масштабах проекта). Тем не менее, в большинстве случаев указанная классификация соблюдается.

В обобщенном виде предложенная выше классификация проектов по всем рассмотренным критериям проиллюстрирована схемой 1.3.2. Развернутая классификация инвестиционных проектов представлена на схеме 1.3.3.

Предложенная классификация, на наш взгляд, в достаточной мере систематизирует основные виды проектов и может служить методической основой при проведении соответствующих аналитических исследований, составлении бизнес-планов инвестиционных проектов, разработке инвестиционных стратегий и в иных организационно-управленческих и финансово-экономических процессах.

Несмотря на многообразие возможных видов проектов, особенности инвестиционных потребностей пищевой промышленности, отмеченные в параграфе 1.2, обусловливают различную степень актуальности разных видов проектов в современных условиях. Кроме того, проекты дифференцируются по степени подверженности рискам. В этой связи возникла необходимость определения тех видов проектов, которые, с одной стороны, в наибольшей степени соответствуют особенностям современного этапа развития предприятий пищевой промышленности и, с другой стороны, в наибольшей степени подвержены влиянию различных рисков, т.е. требуют применения специальных процедур управления. В этой связи автором было проведено системное исследование с использованием предложенной выше

Схема 1.3.2.

Классификация проектов

Схема 1.3.3.

Классификация инвестиционных проектов

классификации проектов в качестве методической основы [105], результаты которого представлены в Приложении 6.

Сравнительный анализ данных, приведенных в Приложении 6, позволил автору сделать следующие выводы, представленные в таблице 1.3.1.

Таблица 1.3.1

Степень рискованности проектов, имеющих наибольшую актуальность для предприятий пищевой промышленности

| Критерий классификации | Вид проектов | Степень рискованности |

| Проекты в целом | ||

| Масштабность | Средние | Средняя |

| Крупные | Повышенная | |

| Локальные | Обычно высокая | |

| Длительность | Среднесрочные | Высокая |

| Долгосрочные | Очень высокая | |

| Состав и структура проекта и его предметной области | Монопроект | Высокая |

| Сфера деятельности | 1. Экономические проекты; 2. Организационные проекты; 3. Технические проекты; | В значительной степени зависит от проекта |

| Направленность | Проекты технологического и материально-технического обновления производства, замены основных средств, модернизации оборудования в целях повышения качества производимой продукции и роста эффективности производства; | Очень высокая |

| Проекты освоения производства новых видов продукции, товаров, услуг для проникновения на рынок, создания новых сегментов рынка, получения доходов, прибыли, удовлетворения изменившихся потребностей. | Очень высокая | |

| Характер предметной области | Инновационные проекты | Высокая |

| Инвестиционные проекты | Очень высокая | |

| Инвестиционные проекты | ||

| Направление проектирования | Инжиниринговый проект | Обычно высокая. |

| Сфера применения | 1. Финансовое оздоровление деятельности; 2. Развитие новых направлений предпринимательской деятельности (в перспективе) | 1. Высокая; 2. Очень высокая; |

| Инвестиционные цели | Экономические цели | Зависит от проекта. Обычно высокая |

| Потребители результатов | 1. Для отечественных предприятий-инвесторов; 2. Для иностранных инвесторов | Зависит от проекта |

| Тип развития предприятия | Проекты, направленные на интенсификацию производственного процесса. | Обычно высокая |

| Влияние на производство продукции | Направленные на инвестиции в основное производство | Обычно высокая |

| Необходимость составления бизнес-плана | Бизнес-план обязателен | Высокая |

Данные таблицы 1.3.1. наглядно демонстрируют, что отличительной чертой практически всех наиболее актуальных для предприятий пищевой промышленности проектов (особенно инвестиционных) является присущая им высокая степень риска. Более того, наблюдаемые тенденции развития отрасли, характеризующиеся усилением инновационной активности, определяют смещение инвестиционных приоритетов в область проектов повышенной рискованности.

Указанные обстоятельства обусловливают первостепенное значение применения механизмов защиты от рисков при реализации инвестиционных проектов. С учетом того, что эффективный риск-менеджмент базируется на понимании сущности рисков и применении на этой основе аналитических процедур, обеспечивающих высокую степень достоверности прогнозов, автор считает необходимым проведение комплексного исследования данных вопросов.

ГЛАВА 2. МЕТОДОЛОГИЧЕСКИЕ ПОДХОДЫК АНАЛИЗУ И ОЦЕНКЕ РИСКОВ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В ПИЩЕВОЙ ПРОМЫШЛЕННОСТИ

2.1 Идентификация рисков проекта в системе риск-менеджмента

Как было показано в параграфе 1.3., важнейшей характеристикой инвестиционного проекта является риск. Данная экономическая категория рассматривалась различными зарубежными и отечественными исследователями, в частности А. Смитом [98], А. Маршаллом [61], Й. Шумпетером [119], Дж. Нейманом и О. Моргенштерном [24], Б. Райзбергом [82], С. Грядовым, [20, 21] И.А. Стрельцом [49], В. Абчуком [1, 2], М.Г. Лапустой и Л.Г. Шаршуковой [51], В.М. Гранатуровым [18] и др.

Автор понимает риск как вероятность неблагоприятного исхода, т.е. возникновения убытков или недополучения доходов по сравнению с прогнозируемым сценарием вследствие присущей проекту неопределенности. При этом автор согласен с широко распространенным в литературе мнением, что инвестиционная привлекательность и эффективность любого проекта тем выше, чем меньшему количеству рисков он подвержен и чем лучше он защищен от имеющихся рисков. Это предопределяет необходимость рассмотрения вопросов, связанных с управлением проектными рисками (риск-менеджментом).

Применение тех или иных механизмов управления рисками в значительной степени зависит от конкретного набора рисков, которым подвержен реализуемый инвестиционный проект, а также от степени их влияния на результаты проекта. Риски могут быть как общими для всех проектов, так и специфическими, зависящими от конкретных характеристик и особенностей каждого инвестиционного проекта. Как следствие, первостепенное значение имеет идентификация проектных рисков. Ниже будет рассмотрена система управления рисками инвестиционных проектов, реализуемых в отраслях пищевой промышленности, показано место процедуры идентификации в этой системе и дана классификация рисков, являющихся объектом управления.

Управление рисками инвестиционных проектов понимается автором как совокупность процессов, связанных с идентификацией, анализом рисков и принятием решений, которые включают максимизацию положительных и минимизацию отрицательных последствий наступления рисковых событий.

Проведенное автором монографическое исследование показало, что одним из наиболее точных является подход, изложенный в исследовании A Guide to the Project Management Body of Knowledge [127] авторитетного американского Института управления проектами (Project Management Institute), согласно которому выделяются шесть процедур, составляющих систему управления рисками:

1. Планирование управления рисками;

2. Идентификация рисков;

3. Качественная оценка рисков;

4. Количественная оценка;

5. Планирование реагирования на риски;

6. Мониторинг и контроль рисков.

Все эти процедуры взаимодействуют друг с другом, а также с другими процедурами. Каждая процедура выполняется, по крайней мере, один раз в каждом проекте. Несмотря на то, что процедуры, представленные здесь, рассматриваются как дискретные элементы с четко определенными характеристиками, на практике они могут частично совпадать и взаимодействовать.

В зависимости от отрасли, в которой реализуется инвестиционный проект, относительная значимость упомянутых процедур может варьироваться. Так, например электроэнергетика и транспортировка нефти являются объектами жесткого государственного тарифного регулирования, что обусловливает значительно более высокую определенность их деятельности по сравнению с другими отраслями. Напротив, специфика пищевой промышленности, как отмечалось в параграфе 1.3, заключается в высокой рискованности соответствующих инвестиционных проектов, что позволяет сделать предположение о высокой значимости идентификации проектных рисков. В интересах проверки этой гипотезы проанализируем указанные выше процедуры.

1. Планирование управления рисками.

Под планированием управления рисками в литературе понимается процесс принятия решений по применению и планированию управления рисками для конкретного проекта [127]. Автор согласен с мнением, что этот процесс должен включать в себя решения по организации, кадровому обеспечению процедур управления рисками проекта, выбор предпочтительной методологии, источников данных для идентификации риска, временной интервал для анализа ситуации. На стадии планирования необходимо обеспечить адекватность управления рисками как уровню и типу риска, так и значимости проекта для организации.

В целом автор рассматривает планирование как предварительный этап риск-менеджмента, имеющий важное, но не определяющее значение с точки зрения обеспечения необходимого уровня защиты. Данное обстоятельство объясняется тем, что ни один план объективно не может предусмотреть все возможные варианты изменения существенных факторов. Таким образом, приоритет имеют механизмы оперативного реагирования, а план может лишь с определенными допусками регламентировать правила и порядок их применения.

2. Идентификация рисков.

В рамках процедуры идентификации рисков определяются риски, способные существенно повлиять на проект, и документируются характеристики этих рисков [127].

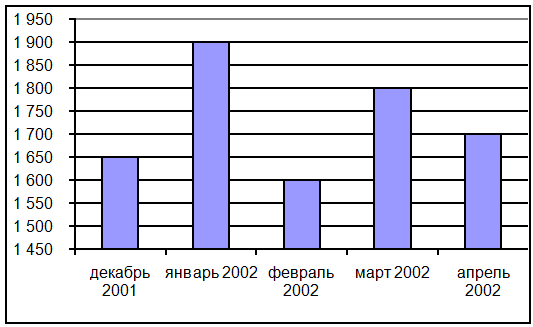

Выполненное автором статистическое исследование показало, что одной из важнейших особенностей современного этапа развития российской пищевой промышленности является постоянно повышающимся динамизмом хозяйственных процессов. Данный вывод подтверждается заметно возросшей в последнее время волатильностью цен на сельскохозяйственную продукцию, проиллюстрированной графиками 2.1.1 и 2.1.2. (в качестве исходных данных использованы цены реальных сделок).

График 2.1.1. Динамика цен на пшеницу (по месяцам, руб. за тонну)

График 2.2.2 Динамика цен на рожь (по месяцам, руб. за тонну)

Отмеченное обстоятельство, с одной стороны, служит причиной перманентного изменения состава и характеристик проектных рисков и, с другой стороны, значительно увеличивает подверженность практически любого проекта влиянию рисков, постоянно изменяющих свои характеристики.

В этой связи автор считает, что при реализации инвестиционных проектов в пищевой промышленности идентификация рисков является одной из важнейших процедур управления. При этом необходимым условием эффективности идентификации рисков, выражающейся в адекватности определения рисков, оказывающих влияние на проект (т.е. конкретизации объекта управления), является ее регулярное проведение в ходе реализации проекта.

3. Качественная оценка рисков.

Автор согласен с определением качественной оценки рисков как процесса осуществления качественного анализа идентифицированных рисков и выделения тех из них, которые требуют быстрого реагирования [127].

Качественный анализ предполагает оценку условий возникновения рисков и определение их воздействия на проект стандартными или нестандартными методами и средствами. По нашему мнению, выбор инструментария анализа определяется спецификой рисков, влияющих на реализуемый проект. Как показал проведенный автором сравнительный анализ различных общеизвестных методов анализа, применение универсальных методик в большинстве случаев не позволяет обеспечить приемлемую степень достоверности результатов.

Задачей качественной оценки является определение степени важности каждого риска для последующего выбора на этой основе способа реагирования. Ошибки и неточности в результатах приводят к значительному снижению эффективности управляющих воздействий и оказывают негативное влияние на результаты проекта. С учетом отмеченной выше высокой динамичности рисков инвестиционных проектов в пищевой промышленности, автор пришел к выводу, что адекватная система качественного анализа должна основываться на постоянной переоценке рисков в ходе реализации проекта и, следовательно, основываться на результатах их непрерывной идентификации.

4. Количественная оценка рисков.

В литературе под количественной оценкой рисков понимается определение вероятности возникновения рисков и влияния последствий рисков на проект [127].

По нашему мнению, количественный анализ, хотя он в ряде случаев и является самостоятельным этапом процесса управления рисками, должен использоваться в тесной взаимосвязи с качественным анализом. При этом для сложных проектов более эффективным будет применение методик, сочетающих элементы этих двух направлений оценки рисков без их выделения в отдельные стадии.

В рамках такого подхода автор считает необходимым проведение количественной оценки рисков инвестиционных проектов, реализуемых в пищевой промышленности, с максимальным учетом состава, специфики и взаимного влияния анализируемых рисков. Кроме того, как и при проведении качественного анализа, принципиально важным является постоянное осуществление переоценки рисков в ходе реализации проекта.

5. Планирование реагирования на риски.

В литературе под планированием реагирования на риски понимается разработка методов и технологий снижения отрицательного воздействия рисков на проект, включающая в себя распределение идентифицированных рисков по категориям с учетом используемой методологии анализа [127].

По мнению автора, данная трактовка требует уточнения. Мы полагаем, что планирование не ограничивается исключительно разработкой методов и технологий защитных мероприятий и включает также установление последовательности предпринимаемых действий, определение механизмов обратных связей и алгоритма реагирования на экстраординарные события.

Планирование является одной из важнейших функций риск-менеджмента. Отсутствие четкой формализации процедур и механизмов защиты приводит к снижению общего качества управления и негативным последствиям для финансовых результатов проекта.

Вместе с тем, автор считает, что при реализации инвестиционных проектов в пищевой промышленности, характеризующихся, как отмечалось выше, повышенной изменчивостью характеристик внешних воздействий, эффективным может быть только динамическое планирование. Таким образом, стратегия планирования реагирования должна в максимальной степени учитывать типы рисков, влияющих на проект, т.е. основываться на результатах процедуры идентификации рисков.

6. Мониторинг и контроль.

Автор согласен с подходом, согласно которому в рамках процедуры мониторинга и контроля осуществляется отслеживание стабильности состава идентифицированных рисков, определение остаточных рисков, обеспечение выполнения плана защиты от рисков и оценка его эффективности [127].

Отмеченная выше специфика инвестиционных проектов, реализуемых предприятиями пищевой промышленности, обусловливает необходимость постоянного сбора информации, являющейся базой для принятия эффективных решений в целях предотвращения возникновения рисков и защиты от негативных последствий воздействия неустранимых рисков.

Результатом проведения процедуры контроля является аккумулирование информации, необходимой для реализации альтернативных стратегий, принятие корректив, а также внесение изменений в проект для достижения поставленных целей. При этом такая информация подлежит постоянной оценке качественными и количественными методами.

Сделанные выше выводы относительно различных процедур системы управления рисками инвестиционного проекта показывают, что процедура идентификации рисков (в том числе реализуемая в рамках процедуры мониторинга и контроля) имеет ключевое значение, генерируя необходимую информацию для их дальнейшего анализа и реализации эффективных защитных мероприятий. Результатом идентификационных процедур является формирование максимально полного перечня рисков, оказывающих влияние на результаты проекта. При этом идентификации рисков в значительной степени способствует четкое позиционирование проекта с точки зрения видов инвестиций, рассмотренных в параграфе 1.2., а также с применением предложенной в параграфе 1.3. классификации проектов.

Различные виды проектных рисков обладают разными характеристиками. Как следствие, возникает необходимость выделения тех рисков, которые являются наиболее сложными с точки зрения управления, в целях разработки эффективных механизмов защиты.

Методической базой при решении данной задачи является классификация рисков. По результатам сравнительного анализа подходов, предложенных различными исследователями (М.А. Лимитовским [53], К. Рэдхэдом и С. Хьюсом [86], экспертами Международной Финансовой Корпорации [132], Т.Х. Гизатуллиным [14], М.Н. Багиевой [3], А.С. Трошиным [109], Б.В. Лукьяновым [56], Е.В. Максимчуком [57], А.А. Спиваком [100] и др.), автор пришел к выводу, что наиболее важными критериями классификации рисков являются:

1. Стадия проявления;

2. Источники возникновения.

Автор считает необходимым более подробно охарактеризовать те риски, которые, как показало выполненное исследование, являются наиболее существенными для инвестиционных проектов, реализуемых в отраслях пищевой промышленности.

Автор согласен с подходом М.А. Лимитовского, согласно которому по стадиям проявления риск классифицируется на предоперационный и операционный [53].

Анализ в разрезе стадий осуществления проекта позволяет выяснить риск, присущий конкретному проекту и своевременно устранить или минимизировать его путем обеспечения тех или иных гарантий.

Изучение предоперационного риска предполагает определение распределения обязанностей и прав между учредителями и между директорами, оценку наличия у компании всех необходимых прав (на оборудование, здания и др.), проверку защищенности авторских прав, оценку укомплектованности предприятия квалифицированной рабочей силой. Кроме того, на этой стадии проект в наибольшей степени подвержен рискам задержек строительства, превышения запланированной сметы расходов и риску полноты и своевременности выполнения обязательств инвесторами проекта [132].

Систематизировав различные экспертные оценки, автор сделал вывод, что указанные предоперационные риски преимущественно являются типовыми для всех проектов, реализуемых в любых отраслях экономики, и не имеют ярко выраженной специфики применительно к пищевой промышленности. В целом на предоперационной стадии уровень рисков достаточно высок.

При исследовании операционного риска одни исследователи (например, М.А. Лимитовский [53], Д. Ендовицкий [26] и др.) считают необходимым оценивать:

·Вероятность падения объема производства до уровня точки безубыточности;

·Стабильность налогообложения, обменного курса валюты (в случае осуществления валютных операций);

·Законодательные ограничения, связанные с ввозом-вывозом товаров, капитала и прибыли (таможенные барьеры, налоги, формирование спецфондов);

·Возможность отклонения от проектных условий при использовании инвестированных средств (закупка альтернативного сырья, оборудования и т.п.);

·Стабильность и ритмичность снабжения производства необходимыми ресурсами;

·Уровень гарантий по кредитам (оценка производится с целью установления надежности организации, осуществляющей инвестиционный проект).

С другой стороны, по оценке специалистов Международной Финансовой Корпорации (International Finance Corporation), на стадии реализации проекта существенными являются риски технологического характера, доступности финансовых ресурсов, качества менеджмента и рабочей силы, рыночные и экономические (финансовые) риски [132].

Отсутствие в литературе единства взглядов на указанную проблему обусловило необходимость построения классификации рисков по источникам возникновения.

В зависимости от источников возникновения риски инвестиционных проектов, реализуемых в отраслях пищевой промышленности, можно разделить на следующие основные виды:

1. Технологический риск;

2. Рыночный и операционный риск;

3. Финансовый риск;

4. Риск политической и регулятивной нестабильности;

5. Законодательный и правовой риск;

6. Экологический риск;

7. Риск воздействия обстоятельств непреодолимой силы.

При реализации инвестиционных проектов предприятиями пищевой промышленности существенное влияние оказывает технологический риск. Нарушение технологии производства продуктов питания может повлечь крайне серьезные последствия вплоть до нанесения вреда здоровью потребителей. Кроме того, многие виды продуктов (например, молочная продукция, хлебобулочные изделия) относятся к категории скоропортящихся, что предъявляет дополнительные требования к качеству упаковки и т.п.

Технологический риск может проявляться в разных аспектах, таких как квалификация рабочей силы, качество сырья и запасов, безопасность производства, ритмичность и т.п. При этом воздействие этого риска возможно как на стадии проработки проекта (вследствие совершения ошибок при планировании, выборе технологии производства, определении сырьевой базы и т.п.), так и на стадии его реализации.

Рыночный и операционный риск связан с рыночными условиями, в которых реализуется проект, и охватывает платежную дисциплину покупателей и заказчиков, изменение спроса на продукцию, а также риск неблагоприятного изменения цен сырья.

Окупаемость и иные показатели эффективности проекта напрямую зависят от его денежных потоков. Эти потоки, в свою очередь, определяются выручкой от реализации продукции и затратами на приобретение сырья для ее производства, т.е. динамикой соответствующих цен.

Проведенные автором статистические исследования ценовой конъюнктуры на рынках основных сельскохозяйственных культур и продукции пищевой промышленности показали, что цены демонстрируют крайне высокие колебания. Причиной этих колебаний выступают различные факторы, в частности, ярко выраженная сезонность сельскохозяйственного производства, возможные неурожаи (вследствие засухи и т.п.) либо сверхвысокий урожай. Так, по оценке Минсельхоза, урожай зерна в 2002 году превысит 80 млн. тонн, что привело к падению цены продовольственной пшеницы на 14,9% только за 1 месяц (с середины июля по середину августа 2002 года) [90].

Приведенный выше график 2.1.1. наглядно демонстрирует, что диапазон колебаний цен на пшеницу в 2001 – 2002 гг. составлял от 1600 до 3000 рублей за тонну. С другой стороны, как видно из характеристик инвестиционного проекта расширения производства путем приобретения мельницы, приведенного в Приложении 7, за тот же период цены на муку также менялись в значительном диапазоне (4500 – 2500 рублей за тонну); при этом данные колебания не совпадали по времени. Анализ денежных потоков рассмотренного проекта показывает, что эти факторы (т.е. составные части рыночного риска) имели определяющее влияние на показатели эффективности инвестиций.

На основании полученных результатов анализа цен автор сделал вывод о том, что рыночный риск оказывает крайне высокое воздействие на инвестиционные проекты, осуществляемые предприятиями пищевой промышленности. При этом действие данного риска проявляется на стадии реализации проекта.

Основными источниками финансового риска являются недоступность необходимых финансовых ресурсов, инфляция, динамика процентных ставок и валютного курса.

Как было отмечено в параграфе 1.1., предприятия пищевой промышленности испытывают значительный недостаток собственных средств для финансирования инвестиций, что определяет возрастание потребности осуществлении заимствований.

Инвестиционные проекты, реализуемые предприятиями отрасли, имеют срок окупаемости, равный нескольким годам. До последнего времени российские коммерческие банки практически не предоставляли кредиты на срок более 1 года. В частности, в Центрально-Черноземном районе возможность выдавать 5-летние кредиты имеет только Сбербанк России [99].

Вместе с тем, объем банковского кредитования АПК и предприятий пищевой промышленности неуклонно возрастает. Так, по состоянию на июнь 2002 года около 50% ресурсов Центрально-Черноземного банка Сбербанка России сосредоточено в агропромышленном комплексе [99]. Коммерческие банки также расширяют объемы операций с пищевыми предприятиями. Особенность среднесрочного и долгосрочного кредитования ими инвестиционных проектов состоит в том, что средства предоставляются преимущественно в иностранной валюте (чаще всего в долларах США или в евро) на условиях плавающей процентной ставки. Так, один из московских банков выделил среднесрочный кредит региональной компании, занимающейся производством подсолнечного масла, в долларах США по ставке, на несколько процентных пунктов превышающей ставку LIBOR. На аналогичных условиях предоставляются займы международными финансовыми организациями (Международным банком реконструкции и развития, Европейским банком реконструкции и развития и др.).

Следует отметить, что инвестиции, осуществляемые за счет собственных средств, также могут быть подвержены действию валютного риска. Так, в 2002 году компания «Вимм-Билль-Дан» вложила средства в приобретение расположенного в Санкт-Петербурге молочного завода «Роско» проектной мощностью 500 тонн в сутки за 11,7 млн. долларов США [46].

Указанные выше особенности финансирования инвестиционных проектов, реализуемых российскими предприятиями пищевой промышленности, позволили автору сделать вывод о высокой подверженности этих проектов финансовому риску.

Остальные виды риска, а именно законодательный и правовой риск, экологический риск и риск воздействия обстоятельств непреодолимой силы характерны для всех отраслей экономики, хотя и имеют определенную специфику применительно к пищевым предприятиям. Так, негативное воздействие на ресурсную базу предприятий пищевой промышленности оказывает сохраняющаяся неопределенность в отношении законодательного регулирования оборота земель сельскохозяйственного назначения (другие отрасли экономики испытывают воздействие этого риска в значительно меньшей степени). Среди форс-мажорных обстоятельств наибольшее воздействие на деятельность пищевых предприятий оказывают засухи, ливни и наводнения, влияющие на урожай сельскохозяйственных культур. Напротив, воздействие таких обстоятельств, как оползни, лавины и т.п. минимально.