| Показатели | Вариант I (срок оплаты 3 дня при условии 2%-ной скидки) | Вариант II (срок оплаты 45 дней), просроченные платежи – ср.срок оборачиваемости ДЗ на предприятии на конец периода | Отклонения (+,-) |

| 1. Индекс цен (Iц) | 1,02 | + 0,02 | |

| 2. Коэффициент падения покупательной способности денег (Кi) | 1: 1,02 = 0,9804 | - 0,0196 | |

| 3. Потери от инфляции с каждой тысячи рублей договорной цены, руб. | - | 1000 – (1000*0,9804) = 19,6 | + 19,6 |

| 4. Потери от уплаты процентов за пользование кредитами при ставке 17% годовых | (1000 * 3 * 17) / (365 * 100) = 1,40 | (1000 * 45 * 17) / (365 * 100) = 20,96 | + 19,56 |

| 5. Потери от предоставления 2%-ной скидки с каждой тысячи рублей договорной цены, руб. | 1000*0,03 = 30 | - | - 30 |

| 6. Результат политики предоставления скидки с цены при сокращении срока оплаты (стр.3 + стр.4 + стр.5) | 31,40 | 19,6 + 20,96 = 40,56 | + 9,16 |

Таким образом, предоставление 2%-ной скидки с договорной цены при условии уменьшения срока оплаты позволяет предприятию сократить потери от инфляции, а также расходы, связанные с привлечением финансовых ресурсов, в размере 9,16 руб. с каждой тысячи рублей, что при объеме продаж в кредит 318 тыс.руб. составило бы (318 * 9,16) 29,1 тыс.руб. на конец отчетного периода.

Итак, результатом предложенных мероприятий по альтернативному способу расчета с покупателями и заказчиками стала реальная экономия (высвобождение) денежных средств в размере 29,1 тыс.руб. при сохранении прежнего объема продаж и предоставлении 2%-ной скидки.

Использование системы скидок за ускорение расчетов дает возможность организации сократить расходы по контролю и взысканию дебиторской задолженности и, кроме того, получить информацию о платежеспособности и финансовой устойчивости покупателя. Вероятно, что отказ от выгодной сделки свидетельствует о наличии у него финансовых затруднений.

Другим способом воздействия на ускорение расчетов с покупателями является введение в расчет штрафных санкций за задержку платежа. Несмотря на то, что внешне механизм санкций равноценен скидкам, в большинстве случаев он менее выгоден продавцу и покупателю. Это связано с системой налогообложения организаций. Так, штрафы, полученные от контрагентов, входят в состав прочих доходов организации и, следовательно, увеличивают налогооблагаемую базу по налогу на прибыль. Кроме того, согласно требованиям Налогового кодекса РФ (часть вторая) сумма полученных штрафов в полном объеме является базой по расчету налога на добавленную стоимость.

А оценка мероприятия где? Что произойдет с балансом?

Предложения по оптимизации управления денежными средствами предприятия ООО «Крон-Нефто»

Как показал проведенный анализ, одним из слабых мест в управлении активами предприятия является неэффективное управление денежными средствами в ООО «Крон-Нефто».

Рассмотрим предложения по повышению эффективности управления денежными средствами на исследуемом предприятии, а для этого проведем анализ движения денежных средств на исследуемом предприятии.

Таблица 3.5

Динамика денежных потоков ООО «Крон-Нефто», тыс.руб.

| показатель | Отчетный год | |||||||||||

| ПДП | ||||||||||||

| ОДП | ||||||||||||

| ЧДП | -81 | -83 | -41 | -57 | -22 |

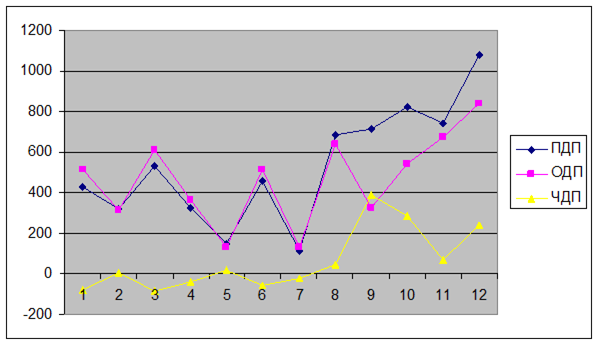

Динамику денежных потоков ООО «Крон-Нефто» можно представить графически (рис. 3.3.).

Рис. 3.3. Динамика денежных потоков ООО «Крон-Нефто»

Согласно рис. 3.3 положительный денежный поток предприятия не имеет четко выраженной тенденции. Наибольшие поступления денежных средств наблюдались с августа по декабрь. График отрицательного денежного потока также не имеет четко выраженной тенденции. В январе, марте и июне наблюдалось превышение оттока денежных средств над притоком, в декабре отрицательный денежный поток имел свое максимальное значение за весь год.

В процессе исследования синхронности формирования различных видов денежных потоков рассчитывается динамика коэффициента ликвидности денежного потока предприятия в разрезе отдельных интервалов рассматриваемого периода. Зачем?

Расчет этого показателя осуществляется по следующей формуле:

КЛдп = ПДП/ОДП,(3.1)

где КЛдп- коэффициент ликвидности денежного потока предприятия в рассматриваемом периоде;

ПДП – сумма валового положительного денежного потока(поступления денежных средств);

ОДП – сумма валового отрицательного денежного потока(расходования денежных средств).

Таблица 3.6