Доходность является важнейшим, но не единственным критерием выбора облигаций. Другим показателем привлекательности для инвестора того или иного вида облигации является продолжительность срока до ее погашения. При увеличении последнего растет степень финансового риска для ее владельца. Безусловно, риск приобретения облигаций с купонными доходами значительно ниже риска, связанного с облигациями, выплата процентов, по которым производится в конце срока. В связи с этим существует ряд показателей, которые характеризуют в той или иной степени особенности распределения доходов в период времени от момента покупки облигации до момента погашения.

Одним из таких показателей является средний срок облигации. При ежегодных купонных выплатах средний срок выплат определяется как:

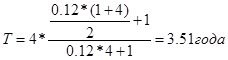

Т = h * (g (1+h):2 + 1): gh + 1 (2.30)

где h - сроки платежей по купонам в годах;

g - купонный процент.

Пример 2.5.Облигация номиналом 10000 руб. выпущена со сроком погашения через 4 года. Ежегодно по купонам выплачивается 12 % от номинала. Определить средний срок облигации

Наряда с показателей среднего срока облигации существует близкий ему по экономическому смыслу показатель, характеризующий среднюю продолжительность платежей. Иногда его называют показателем изменчивости; обозначим его символом.

Данный показатель является средней величиной.

В случае, когда проценты по облигациям выплачиваются ежегодно, расчет средней продолжительности платежей производится по формуле;

D = S tj *Sj Vt: S Sj V (2.31)

Пример 2.6. Облигация выпущена сроком на 4 года, номиналом 1000 руб. Ежегодно выплачиваются по купонам 12 % годовых, рыночная процентная ставка - 12,5 %. Рыночная цена облигации 985 руб.

Определить показатель продолжительности платежей.

Рассчитаем все элементы, входящие в (2.31)

| t | Vt | Sj | SjVt | t SjVt |

| 0.8889 | 106.668 | 106.668 | ||

| 0.7901 | 94.815 | 189.630 | ||

| 0.7023 | 84.280 | 252.840 | ||

| 0.6243 | 120+1000 | 692.973 | 3345.980 |

D = 3345,980: 985,0 = 3,4 года.

Приведенные формулы для расчета величин Т и Д показывают, что величина Т не зависит от рыночной процентной ставки (ссудного процента), в то же время величина Д зависит от ее изменения: с ростом ссудного процента его влияние на отдаленные по времени платежи падает, что, в свою очередь, снижает величину Д.

Поэтому основным назначением показателя Д является определение эластичности цены по процентной ставке, т.е. измерение степени колеблемости цены облигации при незначительных изменениях величины процентной ставки на денежном рынке.

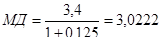

Решение этой задачи осуществляется с помощью модифицированной величины Д, которая в отечественных экономических публикациях получила название модифицированной изменчивости (МД).

МД = Д/ (1+i:p) (2.32)

Где Д - средняя продолжительность платежей;

i - рыночная процентная ставка;

Р - число выплат процентов в году.

Изменение цены облигации в результате изменения процентной ставки определяется по формуле:

▲P = - 0.01*МД * ▲ i * P (2.33)

где ▲P - изменение цены облигации;

▲ i - изменение рыночной процентной ставки.

Пример 2.7. По данным примера 2.4 рассчитаем показатель модифицированной изменчивости

Определим, как изменится цена облигации, если рыночная процентная ставка возрастет с 12,5 % до 12,8 %.

▲Р= -0001*3,0222*0,3*985=-8,9306.

Откуда ожидаемое значение цены составит:

985,0 - 8,9306 = 976,0694.

Реакция цены облигации на значительные изменения рыночной процентной ставки измеряется с помощью показателя, получившего название выпуклость (Сx).

Расчет производится по формуле

Сх= 1/(1+ i:p) * (M2 +Д2 + Д: Р) (2.34)

Где М2 - дисперсия показателей времени платежа;

значения остальных символов те же, что и в (2.11-2.12).

М2 = 1/Р S t2 Sj Vt – Д2 (2.35)

где Р - цена облигации.

Сдвиг в цене облигации в результате значительного изменения рыночных процентных ставок определяется как

▲P = - РМД * ▲ i: 100 +((0.5P * Cx▲ i): 10000) (2.36)

Пример 2.8. Рассмотрим возможность изменения цены облигации, если рыночная процентная ставка возросла с 12,5 % до 15,0 %, остальные условия аналогичны примерам 2.4 и 2.5.

| t | t2 | Vt | Sj | t2 SjVt |

| 0.8889 | 106.668 | |||

| 0.7901 | 189.630 | |||

| 0.7023 | 252.840 | |||

| 0.6243 | 120+1000 | 11187.360 | ||

| Итого | 12431,808 |

М2 = 1,0611

Рассчитаем Сх:

Так как ▲i = 15- 12,5 = 2,5 %, то по (2.15) находим

▲Р= - 985,0 * 3,0222 * (15 - 12,5 / 100) + (0,5 * 985,0 * 14,2410 * 2,52) / 1000= - 70,038

т.е. рост процентной ставки на 2,5 % вызывает снижение цены облигации до уровня 985,0 + (-70,038) = 914,962 руб.

2.6. Анализ доходности портфеля облигаций.

Набор ценных бумаг, находящихся в распоряжении инвестора, называется портфелем ценны бумаг.

Рассмотрим некоторые методы оценки портфеля облигаций. Простейший анализ портфеля облигаций заключается в оценке его полной доходности и среднего показателя изменчивости. Более сложный анализ связан с выбором структуры портфеля, т.е. должен содержать рекомендации относительно того, какую долю капитала целесообразно вложить в тот или иной вид из циркулирующих на рынке ценных бумаг.

Годовая ставка сложных процентов, получаемых от облигаций, составляющих портфельные инвестиции, может служить показателем доходности портфеля. Одним из методов определения величины этой ставки является решение уравнения, в котором общая стоимость облигаций по цене приобретения ( ) приравнивается к сумме современных величин всех платежей (

) приравнивается к сумме современных величин всех платежей ( ). Отсюда, уравнение имеет вид:

). Отсюда, уравнение имеет вид:

где - количество облигаций -того вида;

- цена приобретения облигаций/'-того вида;

- платежи в момент 7^;

- дисконтный множитель по ставке i.

Средняя ставка помещения (как показатель средней доходности) может быть приближенно определена из ставок помещения каждого вида облигаций, и качестве весов можно использовать стоимость облигаций по ценам приобретения.

I = S ijQjPj : S QjPj (2.37)

Существует и другой метод взвешивании. В качестве весов используется произведение показателей изменчивости на стоимость приобретения облигаций, т.е.

I = S ij Dj QjPj: S DjQjPj (2.38)

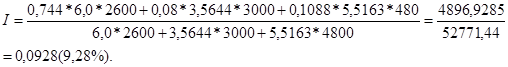

Пример 2.9. В таблице приведены данные портфеля облигаций с соответствующими параметрами.

Рассчитать доходность этого портфеля облигаций.

Предварительно рассчитанные ставки помещения и показатели изменчивости облигаций данного портфеля равны:

Ia = 7,44 Da = 6,0

Iб = 8,0 Dб= 3,5644

Iв = 10.88 Dб = 5,5163

Тогда средняя ставка помещения портфеля по (2.15) составит:

а по 2.16

Для портфеля облигаций, как и для отдельного вида облигаций, целесообразно рассчитать показатель изменчивости, который может охарактеризовать влияние изменения рыночной процентной ставки на цену облигации, составляющих портфель.

Изменчивость портфеля облигаций определяется как средняя величина: -

D= S ij Dj QjPj: S DjQjPj (3.39)

Пример 2.10. Используя данные примера (2.9), определить показатель изменчивости портфеля облигаций

D = 5.0742 года

Рассмотрев методы определения доходности облигаций путем расчета ставки помещения, определяемой исходя из рыночной цены облигации, перейдем к решению обратной задачи - расчету цены облигации.

Облигации с периодической выплатой процентов без указания срока погашения.

Данный вид облигации является разновидностью вечной ренты, а оценку облигации в этом случае можно свести к определению современной стоимости этой ренты:

где R = QN - периодически выплачиваемый доход;

Q - процентная ставка, по которой выплачивается доход;

i - ставка помещения.

Расчетный курс такой облигации равен:

Рк = gN/iN * 100= g/i * 100 (2.40)

При выплате дохода несколько раз в году (Р раз):

Рк = gN/ P ((1+i)1/p-1) * 100 (2.41)

Рк = g/ P ((1+i)1/p-1) * 100 (2.42)

Пример 2.11. Облигация без срока погашения приносит 10 % ежегодного дохода. Определить курс этой облигации, приняв ставку I помещения 12 %. Но (2.19) находим:

Рк = 83.33

Если процентный доход выплачивается по полугодиям (Р = 2), то

Рк = 85.76

Облигации, проценты по которым выплачиваются в момент погашения.

При погашении данного вида облигаций инвестору будет выплачена сумма в размере N (1+g)n Современная величина этой суммы, при дисконтировании по ставке помещения i, составит:

P = N ((1+g):(1+i))n (2.43)

Расчетный курс облигации равен

P = N ((1+g):(1+i))n (2.43)

Pn = ((1+g):(1+i))n (2.43)

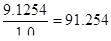

Пример 2.12. По облигации номиналом 10000 руб. со сроком погашения 5 лет проценты в размере 8 % годовых выплачиваются в момент погашения. Ставка помещения равна 10 %. Определить расчетную цену и расчетный курс облигации

Но (2.22) определим расчетную цену:

Р =  = 9,1254 тыс.руб.

= 9,1254 тыс.руб.

Расчетный курс облигации;

Рк=

Облигации с нулевым купоном. Доход от облигаций данного вида образуется в результате разницы между ценой продажи и сунной, выплачиваемой владельцу облигации в момент погашения. Если погашение производится по номиналу, то

Р=N* Vh, а Рк = Vh * 100. (2.45)

В случае, если цена погашения отличается от номинала, то

Р = G Vh, а Рк=  (2.46)

(2.46)

где С - цена погашения.

Пример2.15. Коммерческий банк выпустил облигации номиналом 10000 руб. со сроком погашения через 4 года без выплаты купонных процентов. Погашение будет производиться по номиналу. Определить расчетную цену и курс облигации, если ставка помещения принята 8 % годовых.

Р = 10 • (I + 0,08)-4 = 7,3503 тыс. руб.

Р^ = I.08-4 • 100 = 73,5.

Изменим условия: облигации погашаются по цене 11000 руб., тогда по (2.24 а):

Р = 11 • 1,08-4 = 8,0853 тыс. руб.

Рк = 11 /10* 0,73503 = 80.8553

Облигации с периодической выплатой процентов и погашением в один срок. Данный вид облигации является наиболее распространенным. Первоначально рассмотрим облигации, по которым ежегодно выплачиваются проценты, а погашение производится по номиналу. В подобном случае цена и курс облигации рассчитываются следующим образом:

P = NV + R * ah/i (2.47)

Pk = (Vt + R: N * ah/i)* 100 (2.47а)

где R - ежегодный процентный доход;

N - номинал облигации;

n- срок от момента выпуска до погашения;

V- дисконтный множитель, рассчитанный по ставке, учитываемой при оценке;

an.i - коэффициент приведения ренты.

При выплате процентного дохода Р раз в году

P = (NVt + R: N * ah/ip) (2.48)

Pk = (Vt + R: N * ah/ip)* 100 (2.48а)

Пример 2.14 Облигации со сроком погашения через 10 лет и ежегодным доходом 9 % погашаются по номиналу 5000 руб. Произвести оценку и определить курс облигации, если ставка процентов, принятая при оценке, равна 10,5 %.

Расчетные параметры:

N= 5.0; R = 5*0.09 = 0.45 V10 = (1 + 0.105)-10=0.3684

A10;10,5 =6,0148

Р=5,0*0,3684+0,45*6,0148=4,5487

или по (2.26а)

Рк = (0,3684 + 0,45/5,0 • 6,0148) • 100 = 90.97.

Если бы процентный доход выплачивался дважды в год, то

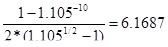

а10;10,5=

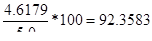

Р = 5,0 • 0,3684 + 0.45 • 6.1687 = 4,6179 тыс.руб.

Рк =

или

Рк = (0,3684 + 0,45/5,0 * 6,1687) * 100 = 92.358 = 92,56.

Расчетная цена и курс облигаций при выплате процентов Р раз в году к цена погашения, превышающей номинал облигации, вычисляются по формулам:

P = (CVt + R* ah/ip) (2.49)

Pc = (Vt + R: N * ah/ip)* 100 (2.49а)

Пример 2.15 Облигация номиналом 5000 руб. со сроком погашения через 5 лет и годовым доходом 10 %, выплачиваемым дважды в год, будет выпускаться по цене 5,5 тыс. руб. Определить расчетную цену облигации, приняв ставку помещения в 12 %.

Расчетные параметры:

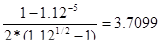

N=5.0 n=5 g=10% P=2 i=12% C=5.5 R=5*0,1=0,5

(a5;12)2=  V5=

V5=  0,5674

0,5674

Глава 3.