Формируя инвестиционный портфель (портфель акций), инвесторы пытаются при минимальном риске получить максимальную прибыль. Достижение этой цели возможно только при принятии компромиссного решения, уравновешивающего эти факторы.

Создание оптимальной структуры инвестиционного портфеля зависит от звания ситуации на фондовом рынке и возможности ее прогнозирования.

(rm1, rm2, … rmk) и (ri1, ri2, … rik)

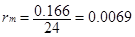

Используя эти данные, можно рассчитать средние арифметические величины показателей эффективности акций, т.е. ` rm и ` ri, а также среднестатистические отклонения этих показателей.

(2.7.)

(2.7.)

(2.8.)

(2.8.)

Дадим интерпретацию этим показателям. На протяжении рассматриваемого периода в К лет (месяцев, кварталов) доходность по рынку акций в целом и по отдельным акциям в каждом году (месяце) была близка к показателям ` rm и ` ri,, т.е. к средним значениям доходности. Однако в силу воздействия различных причин (факторов) показатели доходности отклонялись в ту или другую сторону от средних значений. Можно предположить, что эти причины будут действовать и в будущем.

Величину фактического отклонения (вариацию) показателей эффективности мы измерили с помощь» статистического показателя вариации - среднего квадратического отклонения (2.7; 2.8).

В случаях, когда вариация эффективности равна нулю (` rm = rm и ` ri = ri,), показатель эффективности не отклоняется от своего среднего значения, т.е. нет неопределенности, а значит и риска. Чем больно вариация,тем больше и величина среднего квадратического отклонения, т.е. выше неопределенность и риск. Поэтому можно считать величину G- мерой риска.

Предположим, инвестору предложены два вида ценных бумаг с параметрами ` Ri >`RY, а Gi<Gy, т.е. доходность i бумаг больше, чем y, а риск меньше. Естественно, грамотный инвестор, несомненно, выберет бумаги с показателем эффективности Ri.

Если эти параметры будут соотноситься, как Ri =`RY, а Gi>Gy инвестор выберет бумаги с показателем эффективности RY,

Инвестиции в ценные бумаги всегда сопровождаются необходимостью решения дилеммы: вкладывать деньги в акцию с большим доходом и большим риском или довольствоваться меньшим доходом, но и меньшим риском. Выбор варианта зависит от характера инвестора, суммы инвестиций и ее доли в общем капитале инвестора. Например, 5 % капитала можно вложить в акции с высокой степенью риска, но сулящие большие доходы. В то же время неразумно было бы вкладывать в эти акции, 25 и более процентов капитала.

Для наших дальнейших рассуждений необходимо ввести очень важное понятие – принцип рыночного равновесия.

Данный принцип основан на том, что рынок ценных бумаг является хорошо сбалансированной системой. Это означает, что при нормальном состоянии рынка продавцы ценных бумаги их покупатели постоянно и активно взаимодействуют и, как следствие, разрыв между ценами спроса и предложения очень незначителен, операторы фондового рынка быстро приходят к признаниюих равновесных значений. Обеспечивается подобное положение тем, что все обращаемые на рынке ценные бумаги имеются в любое время в продаже и, кроме того, администрацией фондовых бирж предусмотрен ряд административных мер, направленных на уменьшение разрыва в ценах спроса и предложения.

На основе принципа рыночного равновесия можно сделать вывод: доходности ` rm соответствует минимально возможная степень риска Gm, или максимально возможная прибыль, отвечающая риску Gm, достигается при структуре портфеля, идентичной структуре рыночного оборота.

В силу этого главной задачей инвестора становится максимальное воспроизведение в своем портфеле структуры рынка с периодической ее корректировкой.

Важнейшим элементом фондового рынка являются гарантированные ценные бумаги с фиксированным доходом, например, государственные облигации. Отсутствие риска по этим бумагам влечет за собой и минимальный уровень доходности. В силу этого гарантированные бумаги являются главным регулятором прибылей и рисков.

Предположим, что значение доходности по гарантированным суммам является величина Z. В этом случав любой инвестиционный портфель, имеющий бумаги с той или иной степенью риска, даст более высокую прибыль, чем аналогичные по объему инвестиции в гарантированные бумаги. Следовательно, можно заключить, что замена любых ценных бумаг на более прибыльные повышает риск портфеля.

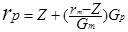

Из сказанного вытекает соотношение, известное под названием линия капитала, связывающего показатели эффективности и степень риска портфеля, т.е.

rp и Gp (rp  rm; Gp

rm; Gp  Gm)

Gm)

где rp - доходность (эффективность) портфеля акций;

Z - гарантированный процент, выплачиваемый по государственным ценным бумагам;

rm - средняя рыночная доходность акций за периодК;

Gm - среднеквадратическое отклонение рыночных ценных бумаг;

Gp - среднеквадратическое отклонение акций портфеля ценных бумаг.

При rр = rm и Gp= Gm выражение (2.9) принимает вид:

(2.10)

(2.10)

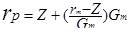

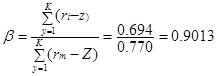

Для дальнейшего анализа структуры портфеля используем едва ли не самый главный показатель рынка ценных бумаг - бета-коэффициент (b), рассчитываемый по формуле

(2.11)

(2.11)

Значения символов, входящих в данное выражение, приведены в (5.1) - (5.10).

Коэффициент бета оценивает изменения в доходности отдельных акций в сопоставлении с динамикой рыночного дохода. Ценные бумаги, имеющие бета выше единицы, характеризуются как агрессивные и являются более рискованными, чем рынок в целом. Ценные бумаги с бета меньше единицы характеризуются как защищенные и остаются менее рискованными, чем рынок в целом. Кроме того, коэффициент бета может быть положительным или отрицательным. Если коэффициент бета — величина положительная, то эффективность ценных бумаг, для которых рассчитан b, будет аналогична динамике рыночной эффективности. При отрицательном бета-коэффициенте эффективность данной ценной бумаги будет снижаться при возрастании эффективности рынка.

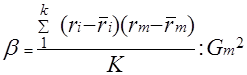

Например, доход на конкретные акции вырос на 10 %, и уровень дохода на рынке банка повысился на 10 %, или же наоборот, снижение рыночного дохода сопровождалось таким падением дохода на данные акции, означающим, что доходность данных акций и рынка изменяется одинаково. Бета для данных акций равна I. Если же доход на акции вырос на 12 %, в то время как на рынке он увеличился на 10 %, то изменение в доходе на акции в 1,2 раза превысит изменение рыночного дохода; соответственно бета для данных акций составит 1,2. Если доходность акций увеличилась на 8 % при росте рыночного дохода на 10 %, то изменение дохода на акции составит лишь 0,8 от изменения рыночного дохода; отсюда, бета для акции будет равна 0,8. Бета-коэффициент также используется для определения ожидаемой ставки дохода. Модель оценки акций предполагает, что ожидаемая ставка дохода на конкретную ценную бумагу равна безрисковому доходу (Z) плюс коэффициент-бета (показатель риска), помноженный на базовую премию за риск (`rm- Z). В качестве показателя `rm обычно берется величина, рассчитанная по какому-либо широко известному рыночному индексу (в России используется индекс АК & M акций промышленных фирм). Данная модель описывается следующей формулой:

(2.12)

(2.12)

где ` ri - ожидаемый (средний) доход на конкретную ценную бумагу;

Z- ставка дохода на безрисковую ценную бумагу;

bi - бета-коэффициент;

` rm - средняя рыночная ставка дохода;

( ` rm-Z)- рыночная премия за риок.

формула (2.12) получена после ряда преобразований формул (2.9)

и (2.10).

Линейная связь, описанная формулой (2.12), показана на рис. 2.1 и называется линия рынка ценных бумаг.

Линейная связь, описанная формулой (2.12), показана на рис. 2.1 и называется линия рынка ценных бумаг.

ri

ri

|

rm

rm

| |||

| |||

Z

1.0 bi

Рис. 2.1. Линия рынка ценных бумаг

Для того чтобы доход на ценную бумагу соответствовал риску, цена на обыкновенные акции должна снижаться, за счет этого будет расти ставка дохода до тех пор, пока она не станет достаточной для компенсации риска, принимаемого инвестором. На равновесном рынка на все обыкновенные акции устанавливаются цены на таком уровне, при котором ставка доходов на каждую акцию уравновешивает инвестору риск, связанный с владением данной бумагой. В этом случае, в соответствии с уровнями риска и ставки дохода, все акции размещаются на прямой рынка ценных бумаг.

Ранее мы концептуально определили риск как степень определенности или неопределенности, связанной с получением ожидаемых в будущей доходов. Теория рынка каптала выделяет два вида риска: систематический риск и несистематический риск. Систематический риск характеризует неопределенность получения будущих доходов, обусловленную вариацией среднесрочного дохода.

Несистематический риск обусловлен особенностями соответствующей отрасли, конкретной фирмы, типом инвестиционного участия.

Таким образом, совокупный риск определяется данными систематическими и несистематическими факторами.

Исходя из этого положения, риск отдельной акции можно выразить формулой:  (2.13)

(2.13)

|

где Gi - характеристика риска i-того вида акций;

характеризует влияние общего состояния рынка на конкретные ценные бумаги;

GEi2 - характеризует вариацию несистематического риска, т.е. риска, не связанного с положением на рынке.

В выражении (2.11) используются средние величины ri, и rm Из теории статистики известно, что при расчете средних величин происходит элиминирование случайных факторов, воздействующих на осредняемый признак. Следовательно, в формуле (2.11) устранено влияние несистематического риска. Поэтому для более точного вычисления доходности i- той акции и портфеля в целом целесообразно использовать выражение, подученное в результате преобразования (2.12). Ниже приводится это выражение

(2.14)

(2.14)

где Ei - величина несистематического риска.

Доходность же портфеля определяется аналогично

(2.15)

(2.15)

Подстрочный символ р обозначает показатели, относящиеся к портфели ценных бумаг.

При этом  и

и  определяются как

определяются как

где xip - удельное содержание в портфеле i-x ценных бумаг.

Вместе с выражением (2.14) и (2.15) выполняются следующие равенства:

(2.16)

(2.16)

(2.17)

(2.17)

Анализ выражений (2.16) к (2.I7) позволяет сделать вывод, что диверсификация портфеля снижает уровень риска. Действительно, если в портфеле находятся акции одного вида на сумму 20 млн.руб., то замена их на два вида по 10,0 млн.руб., но с теми же значениями b-коэффициента, сохраняет прибыль rp, но понижает риск Gp.

Формулы (2.14) и (2.15) являются главными расчетными. Инвестор или исследователь, используя публикуемую статистику по ri и rm за прошедший период К, всегда может определить bi и bp по формулам:

(2.18)

(2.18)

(2.19)

(2.19)

где  - доходность i- той акции в y -том периоде;

- доходность i- той акции в y -том периоде;

- доходность рыночная в y- том периоде;

- доходность рыночная в y- том периоде;

- доходность портфеля в y -том периоде;

- доходность портфеля в y -том периоде;

Z - доходность безрисковых бумаг.

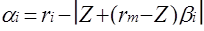

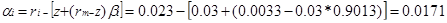

При рассмотрении вопроса об оптимизации структуры портфеля необходимо остановиться еже на одном показателе -  (альфа).

(альфа).

Известно, что курс акции подвержен частым колебаниям, которые не всегда адекватны реальным изменениям в делах компании-эмитента. Поэтому многие операторы фондового рынка пытаются вовремя воспользоваться такими непродолжительными ситуациями для извлечения прибыли. Наряду c этим на рынке всегда есть бумаги с устойчиво завышенными или заниженными ценами, причем эти отклонения от "истинной" цены носит долговременный характер. Мерой этого отклонения служит показатель  . который рассчитывается как

. который рассчитывается как

2.20

2.20

При ai < 0 действовавшая цена считается завышенной, а при  > 0-заниженной.

> 0-заниженной.

На основе a-анализа инвесторы уточняют состав портфеля, выбирая при прочих равных условиях те акции, которые имеют положительные a.

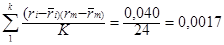

Пример 3.1. На основе опубликованных данных о доходности акций компании "Прометей" и рыночного индекса доходности акций за период с 01.01.95. по 01.01.97 (24 месяца) выбраны следующие данные (графы 1-3 из таблицы 2.1).

Определим b-коэффициент акций компании "Прометей", если доход по безрисковым бумагам составляет 5,0 % (Z = 0,03).

Таблица 2.1.

| № акции | Доход на акцию компании «Прометей»,ri | Рыноч.показатель дохо-ти акций, rm | ri -` ri | rm - `rm | (ri - ri)* (rm - rm) | (rm - rm)2 | ri - Z | rm - Z |

| 0,033 | 0,06 | 0,0188 | 0,0531 | 0,0010 | 0,0028 | 0.0030 | 0.030 | |

| 0,034 | 0,046 | 0,0198 | 0,0391 | 0,0008 | 0,0015 | 0.0040 | 0.016 | |

| 0,030 | 0,048 | 0,0158 | 0,0411 | 0,0006 | 0,0017 | 0.000 | 0.018 | |

| … | ||||||||

| … | ||||||||

| … | ||||||||

| 0,08 | 0,028 | 0,0658 | 0,0211 | 0,00014 | 0.0004 | 0.050 | -0.0020 | |

| 0,023 | 0,033 | 0,0088 | 0,0261 | 0,0002 | 0.0007 | -0.0070 | 0.0030 | |

| Сумма | 0,34 | 0,166 | 0,040 | 0.04450 | 0.694 | 0.770 |

1.

;

;

2.

3.

4.

5. по (2.11)

6. по (2.18)

Рассчитанные значения коэффициента - ß свидетельствуют, что акции компании "Прометей" являются менее рискованными, чем рынок в целом. Кроме того, учитывая, что полученные коэффициенты положительны, динамика эффективности акций "Прометей" будет соответствовать динамике рыночной эффективности ценных бумаг.

Пример 2.2. На основе данных предыдущего примера определить показатель α - (альфа) акций компании "Прометей" по состоянию на 01.01.97. no (2.20)

Так α > 0, то цена акций несколько занижена.