Акции не относятся к ценным бумагам с фиксированным доходом Исключение составляют привилегированные акции, которые приносят фиксированный доход независимо от прибыли, полученной акционерным обществом, а при его ликвидации сродства, вложенные в привилегированные акции, возмещают по номиналу в первоочередном порядке.

В результате отсутствия гарантированного дохода эффективности операции с обыкновенными акциями может быть прогнозируемалишь условно. Поэтому риск инвестора, вложившего свой капитал в "обыкновенные" акции, выше, чем риск вложения в облигации или привилегерованные акции. При этом под риском будем понимать неопределенность в получении будущих доходов, т.е. возможность возникновения убытков или получения доходов, размеры которых ниже прогнозируемой. Величина получаемых дивидендов, а также разница в цене покупки и продажи являются двумя составляющими, которые определяют доход по акциям.

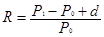

Эффективность инвестиций в акции выразим относительной величиной, которую можно записать в следующем виде:

где Р0 - цена покупки акции;

Р1 - цена продажи;

d - дивиденды, полученные за время владения акцией.

На цену акции влияет множество факторов, среди которых наиболее существенным является предполагаемый размер дивидендных выплат.К прочим факторам относятся: доверие к корпорации, эмитировавшей акции, прогнозирование ее дальнейшего развития, уровень рыночное ссудного процента и т.д.

При определении цены акции исходят из двух предположений:

I) с некоторой степенью вероятности можно предсказать ожидаемый размер дивидендов по акциям в текущем году (d1), а такхе в ряд последующих лет (d2, d3… dt).

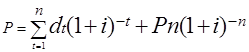

2) акция будет бессрочно находиться на руках у ее владельца или его потомков, т.е. не будет продана. В этом случае расчетную цену акции Р можно определить как сумму приведенных стоимостей ежегодно приносимых акцией дивидендов при заданной ожидаемой доходности от их капитализации (реинвестирования) по ставке i.

Теоретически цена акции (Р) будет равна современной величине вечной ренты.

где dt - дивиденд, выплачиваемый в t году.

i- ставка процентов, учитываемая при оценивании.

Как правило, эта ставка весьма близка к средней ссудной ставке на рынке капиталов.

Если предположить, что дивиденды постоянны, т.е dt = dt+1…= d= const, то

Можно доказать равенство двух величин:

, откуда следует, что

, откуда следует, что

Таким образом, теоретическая цена акции прямо пропорциональна дивиденду но ней и обратно пропорциональна ставке процента, учитываемого при оценивании.

Если все же предположить, что через п лет акция будет продана, то цена акции будет равна сумме приведенных величин потока дивидендов и цены реализации, т.е.

где Pn - цена реализации акции.

Оценка акций по приведенным формулам носит весьма условный характер, так как величины, входящие в них - дивиденды и уровень одного процента (i) является труднопредсказуемыми.

Вместе с тем уровень реальных цен складывается под влиянием прогнозных оценок, которые исходят из имеющейся информации о продуктивности каждой корпорации, ее дивидендной политики, а также расчеты эффективности альтернативных вложений.