Здесь будут приведены только не входящие в предыдущие этапы продукты моих наблюдений - т.е. в данную категорию можно отнести много чего из вышеозвученного, но я решил не повторяться, материал и так объемный.

Они приведены в порядке (исходя из моих представлений) важности и повторяемости (в реальной инвестиционной деятельности). От более "серьезных" к менее "серьезным", одним словом.

Так же я постарался представить первыми (особенно самое первое – про модель «2,2%») те из них, которые направлены на ограничение Ваших действий, т.е. я вновь руководствовался принципом "Сначала научись не ошибаться".

Надеюсь, в части ограничения рисков, Вы со мной солидарны.

7.1 Модель «≤ 2,2%»

Эта "закономерность" носит строго ограничительный характер, более того, может быть частично рассмотрена (проверена на валидность) с помощью математических инструментов. Следовательно, на ней я заострю внимание очень подробно, с возможными математическими выкладками, примерами (реальных ПАММ-счетов) и постараюсь привести основные ошибки, от которых знание данной информации может нас уберечь.

Внимание!

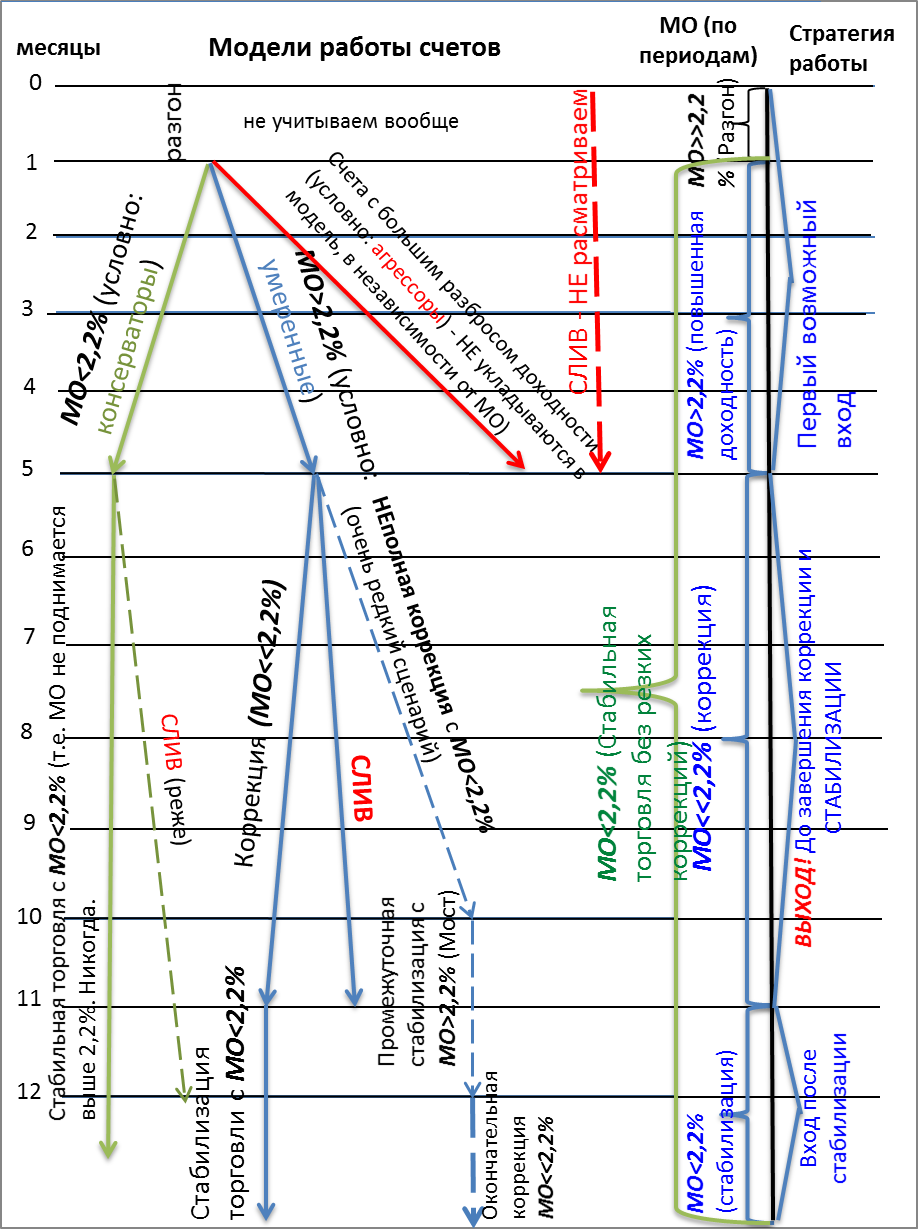

Данное наблюдение, относится только к счетам умеренного типа, имеющим более-менее ровную доходность (а не качели). Более конкретно - к счетам, имеющим доходность за первые 3-5 месяцев (исключая первоначальный разгон!) выше 2,2% (инвестору, при 50% распределении - т.е. общую по счету - 4,4%) в неделю.

Т.е. агрессоры типа: Valex, Scalper, Potroshitell, 500242, Hozyin, Perseus и т.д. - не подходят.

Далее (в Приложении 2) я приведу множество (в пределах разумного, конечно) примеров счетов (как существующих поныне, так и слитых уже) - условно (так как границы все-же размыты немного) подходящих под данную закономерность.

В Приложении 2 я очень подробно разобрал все это на конкретных примерах, но сейчас, чтобы было более понятно, о чем пойдет речь, и что смотреть на рисунках, кратко резюмирую:

Счета, показывающие за первые 3-5 месяцев работы (исключая первоначальный разгон) недельную среднеарифметическую доходность выше 2,2% (инвестору), неизбежно в следующие 2-4 месяца (т.е. примерно 6-10 месяцы работы счета) корректируют ее до среднеарифметической недельной доходности не выше 2,2%. И после этого среднеарифметическая доходность никогда не превышает 2,2%.

Т.е., такие счета, почти всегда в интервале 6-10 месяцев работы "выдают" длинную серию просадок или несколько просадок, но очень большого размера (ну или вообще сливаются).

Может показаться ерундой на первый взгляд, конечно: "ну подумаешь, будет доходность чуть ниже". В действительности (можете посчитать сами), чтобы за 2-3 месяца сбить трехмесячную (предыдущую) среднюю доходность даже на 1% нужно совсем не "немного". В большинстве случаев, нужно показывать доходность намного ниже 2,2%, либо вообще отрицательную - причем длительное время.

В редких случаях (я обнаружил это только у BPM и Klyaksa) - доходность

"корректируется" в два этапа, между которыми есть небольшой (1-2 месяца) "мостик" стабильной торговли. В таких случаях (когда "коррекция" уже была, но доходность все-же ниже 2,2% не упала (т.е. коррекция была недостаточной) - нельзя принимать это временную стабилизация за окончательную. Т.е. нужно понимать, что в ближайшее время, скорее всего, придет "вторая волна" коррекции - причем, возможно, похлеще первой.

Но, примерно к концу 12 месяца стабилизируются ниже 2,2% почти все.

Я решил представить схему работы таких счетов наглядно (в виде рисунка) - думаю, многим так лучше будет понятно, чем в текстовой форме.

Зеленый цвет (стрелочки и шрифт) – относится к консервативным счетам

Синий/голубой – к умеренным

Красный – к агрессивным

Итак, я конкретизирую выводы, чтобы никто не запутался и непонапридумывал чего лишнего:

1) Счета, показывающие большие разбросы доходности (условно: агрессоры) - не согласуются с моделью (не могут быть проанализированы).

2) Счета, показывающие в первые 3-5 месяцев доходность ниже 2,2% в неделю (условно: консерваторы) после 5 месяца: либо сливаются, либо стабилизируются и показывают среднеарифметическую доходность (за весь срок) строго ниже 2,2% (т.е. доходность никогда не поднимается выше 2,2%).

3) Счета, показывающие в первые 3-5 месяцев доходность выше 2,2% в неделю (условно: умеренные) после 5 месяца неизбежно корректируют среднеарифметическую доходность до уровня ниже 2,2%. Коррекция завершается либо стабилизацией торговли (с МО<2,2%), либо сливом.

4) Входить в умеренные счета целесообразно:

1. В первые 3-5 месяцев работы (если есть основания полагать что не сольет). Далее лучше выйти - подождать коррекции.

2. После завершения коррекции (МО<2,2%) и (ВАЖНО!) стабилизации торговли.

Т.е. нельзя входить когда коррекция прошла, НО торговля еще не стабилизировалась - в таких случаях большой риск нарваться на слив счета (т.е. коррекция завершается только тогда, когда торговля стабилизировалась после падения МО, а не когда МО упало ниже 2,2%).

5) Чем больше колебания доходности у счета, и, чем сильнее МО за первые

3-5 месяцев отклонилось от 2,2% (вверх) - тем больше вероятность "резкой" коррекции. И наоборот, в противном случае - выше вероятность "плавной" коррекции.