Понятие Бид-Аск Спрэда

Преуспевающие дэйтрейдеры в состоянии зарабатывать тысячи долларов в день, извлекая совсем малую прибыль из торговли акциями таким способом, которым владеет всего лишь горстка избранных. В большинстве случаев акции совсем не обязательно двигаться для того, чтобы дэйтрейдер смог сделать прибыль. Так что же такое видят дэйтрейдеры, чего не видят остальные? В чем их секрет? Секрет в том, что они используют бид-аск спрэд. Вот почему понимание механизма бид-аск спрэда является первоочередной задачей дэйтрейдера.

Совсем немногие понимают, как работает этот механизм. Непосвященные тратят уйму времени на кипу графиков и диаграмм и проводят массу исследований в напрасной попытке разглядеть что-нибудь эдакое, что другие еще не увидели. - Тщетные усилия, а ответ совсем прост - это бид-аск спрэд. Магический кристалл дэйтрейдера, позволяющий предсказать, как будет вести себя акция в последующие пять минут

Магический Кристалл Дэйтрейдера 107

Бид-аск спрэд - это основной, все еще недооцененный компонент торговли на рынке акций. Для дэйтрейдера осмысление бид-аск спрэда - ключ к достижению прибыли. Основная предпосылка этой книги состоит в том, что в короткие временные периоды рынки могут быть использованы для извлечения быстрой прибыли. Потому что рынки в этот момент являются неэффективными. А неэффективны они из-за наличия механизма бид-аск спрэда.

Торговые модели и циклы повторяются. В своей торговой деятельности вы снова и снова будете сталкиваться с одинаковыми, повторяющимися ситуациями. Понимание природы бид-аск спрэда и собственный опыт позволят вам предсказывать ценовые движения, основываясь на похожих ситуациях в прошлом. Возможно, со временем вам для этого будет достаточно нескольких секунд. Во всяком случае, от скорости реакции будет напрямую зависеть успех торговли.

Лучше всего рассматривать бид-аск спрэд как параметры, в пределах которых происходит покупка и продажа акций. Фондовый рынок - не что иное, как одновременная реализация прямо противоположных намерений. Для каждого покупателя есть свой продавец. Торговое пространство фондового рынка — это место, где встречаются продавцы и покупатели, чтобы договориться о цене. Как упоминалось в предыдущей главе, каждая акция меняет своих владельцев вследствие договора, заключенного между продавцом и покупателем в отношении цены и количества, осознает это частный инвестор или нет. Этот договор является результатом переговоров. Привлекательность торговли из дома в том, что процесс переговоров становится безымянным, безликим и анонимным. Благодаря сегодняшним технологиям, вам совсем не обязательно лично общаться с другими продавцами и покупателями для того, чтобы договориться о лучшей и более

108 Дэйтрейд онлайн

справедливой цене. Все данные, необходимые вам для эффективной связи и переговоров, заключены в параметрах бид-аск спрэда. Вот почему Нью-йоркская Фондовая Биржа является самым действенным и значительным рынком во всем мире.

Как дэйтрейдер вы играете решающую роль в этом процессе переговоров. Посредством применения определенных торговых приемов, вы сможете выйти на рынок, когда другие покупатели и продавцы не могут договориться о цене и количестве акций. Используя хорошо продуманные лимитные ордера, вы сможете вытеснять других покупателей и продавцов акций, предлагая купить и продать по цене лучшей, чем та, которая в данный момент предлагается на рынке. Именно это и создает рынки, а также дает вам возможность зарабатывать прибыль.

Торговые приемы, используемые в процессе переговоров, трудно освоить без первоначального понимания механизма бид-аск спрэда. Эта глава полностью посвящена понятию бид-аск спрэда и ответу на самый главный из всех вопросов о торговле: что заставляет акцию расти в цене или падать?

На этот простой вопрос все еще не могут ответить правильно 99% инвесторов. Большинство ответило бы, что покупатели движут рынок вверх, а продавцы вниз. Некоторые даже уточнили бы, что акция движется вниз, потому что продавцов больше, чем покупателей, и движется вверх, когда в рынок входит больше покупателей, чем продавцов. Отчасти это правильно, но все же истинная причина намного сложней, ее основа — это бид-аск спрэд.

Суть торговли в том, что у каждой торгуемой акции есть как покупатель, так и продавец. Так что не совсем верно утверждение, что акция движется вверх, потому что покупателей больше, чем продавцов. Для того, чтобы акция торговалась, необходимо равное количество продан-

Магический Кристалл Дэйтрейдера 109

ных и купленных акций. Верно однако, что спрос и предложение влияют на движение акций.

Для того, чтобы акция пошла наверх, нужно купить все акции, имеющиеся на продажу по данной цене, и затем купить еще, но уже на следующем, более высоком, ценовом уровне, где они будут продаваться в следующий раз.

Дело в том, что на том или ином ценовом уровне существует лишь ограниченное количество акций на продажу. Ваша покупка акций и покупка акций другими послужит возрастанию цен на них, если вы готовы купить акций больше, чем есть на продажу по данной цене. Вы и другие покупатели неминуемо купят все, что есть на продажу из акций на этом первом ценовом уровне, а затем остаток по вашему ордеру на покупку будет исполнен на следующих, более высоких ценовых уровнях, либо на уровнях, где эта акция есть на продажу. Другими словами, если, в связи с хорошими новостями, на акцию есть спрос, то покупатели просто сметут ее последовательно на каждом ценовом уровне, в результате чего акция будет торговаться все выше и выше.

Давайте рассмотрим пример. Предположим, вы хотите купить 10,000 акций IBM по рынку. Акция выглядит таким образом:

5,000 акций на продажу по 101 2,000 акций

на продажу по 101 1/8 3,000 акций на продажу по 101 1/4

Что произойдет, если вы захотите купить 10,000 акций по рынку?

Проблема в том, что на продажу по текущей цене имеется всего 5,000 акций. Поэтому, вы купите 5,000 штук по 101 (текущая запрашиваемая цена), а затем купите остав-

ПО Дэйтрейд онлайн

шиеся 5,000 штук на следующем, более высоком, ценовом уровне или уровнях, где эта акция будет к тому моменту продаваться. Таким образом, вы будете поддерживать рост акции до тех пор, пока не купите все акции по ордеру, что в данном случае составляет 10,000 штук.

Для того, чтобы исполнить ваш ордер на 10,000 акций, продавцы продадут вам:

5,000 акций по 101, затем

2,000 акций по 101 1/8, и, наконец,

3,000 акций по 101 1/4

Только лишь одна эта ваша покупка заставит акцию подняться вверх на 1/4, от 101 к 101 1/4, так как вы закупите все до одной бумаги, которые имеются сейчас в наличии на каждом ценовом уровне. Предположив, что акция открылась на 101, при проверке котировки, после исполнения ордера, можно будет прочесть:

IBM Последняя сделка (Last Trade) 707 1/4 + 1/4

Как видите, IBM пошла вверх на 1/4, и вовсе не из-за того, что покупателей было больше, чем продавцов. А потому, что покупатели брали акции у продавцов на более высоких уровнях, поскольку в этот момент и на этих уровнях была самая что ни на есть низкая цена, по которой можно было эту бумагу купить.

На это можно посмотреть еще и по-другому. Если вы готовы купить акцию, то всегда сможете найти продавца акции по какой-нибудь цене. Вопрос только в том, по какой цене продавец готов продать вам ее. Если вчера продавцы были готовы продать IBM по $95, то сегодня, благодаря хорошим новостям о компании, они готовы продать ее только по 101, и акция неизбежно пойдет вверх.

Магический Кристалл Дэйтрейдера 111

Как вы понимаете, она пошла вверх не из-за того, что покупателей было больше продавцов. Она выросла потому, что потенциальные покупатели были вынуждены платить дороже, чтобы набрать требуемое количество бумаг. Более высокий ценовой уровень — единственная точка, где покупатели и продавцы смогли договориться. Та акция, которая продавалась по более низкой цене, уже куплена, и теперь покупатели вынуждены "переплачивать" продавцам, чтобы соблазнить их продать акции. Весь процесс переговоров представляет собой действие механизма бид-аск спрэда. Пока это объяснение выглядит немного путаным, но в процессе изучения составляющих бид-аск спрэда вам все станет понятно.

ПРИМЕР 1: КОТИРОВКА

Первый случай демонстрирует классический рыночный сценарий на Нью-йоркской Фондовой Бирже. Мы не будем пока принимать каких-либо торговых решений. Мы только постараемся понять, о чем говорит нам котировка. Это наиболее важный шаг к пониманию механизма ценового движения.

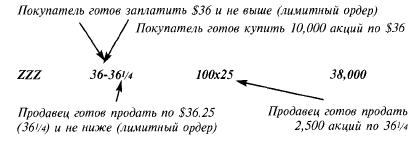

Скажем, вы заинтересованы в торговле акцией компании Zeta Inc., зарегистрированной на Нью-йоркской Фондовой Бирже под символом ZZZ. Вы вывели на свой экран ее котировки в реальном режиме времени, и основная информация такова:

112 Дэйтрейд онлайн

Что это говорит о ZZZ?

Вся ключевая информация о ZZZ содержится в этой простой котировке. Это как бы светокопия намерений покупателей и продавцов акции в этот момент торгового дня. А расклад таков:

вид

Вид — 36, или $36 за акцию. Это самая высокая цена, по которой акцию в настоящее время готовы купить. Это абсолютная высочайшая цена, которую потенциальный покупатель готов заплатить за бумагу в данный момент. В этот момент самый лучший бид всех потенциальных покупателей ZZZ на планете составляет $36. Однако, этот покупатель, поставив лимит на цену, тем самым заявляет, что он не готов заплатить больше, чем $36 за акцию. Это лимитный ордер, и нет никаких гарантий, что покупатель купит акцию по $36. Но, чтобы акция могла торговаться, покупателю будет нужен продавец по рынку, который согласится с этой ценой.

АСК

Аск — 36 1/4, или $36.25 за акцию. Это самая низкая цена, по которой акцию в настоящее время готовы продать. Это абсолютно наименьшая цена, по которой потенциальный продавец готов отдать акцию в данный момент

Магический Кристалл Дэйтрейдера 113

времени. В этот момент, самое лучшее предложение, поступившее от всех потенциальных продавцов ZZZ в мире равно 36 1/4. Другими словами, продавец готов продать акцию по лимитной цене 36 1/4 и не готов уступать ее ни на цент дешевле, чем по $36 1/4. Это тоже лимитный ордер, и тоже нет никаких гарантий, что продавец продаст акцию по $36 1/4. Чтобы акция могла торговаться, продавцу сначала будет нужен покупатель, согласный купить акцию по этой цене.

Важно отметить, что единственный способ, позволяющий вам запросить или предложить цену за акцию, - это использование лимитного ордера, в котором вы указываете лимитную цену, по которой вы готовы купить или продать акцию.

Как вы видите, бид и аск являются двумя первостепенными компонентами рынка. Если кто-нибудь когда-нибудь спросит вас: "Каков рынок этой акции?", вы ответите, что самый высокий бид — 36, и самый низкий аск — 36 1/4. Рынок всегда будет отражать самую высокую цену, по которой покупатель готов купить акцию (бид) и самую низкую цену, по которой продавец готов продать акцию (аск). Именно так и диктуется цена, по которой акция торгуется.

Таким образом, у нас есть покупатель, который думает, что эти акции не стоят больше $36, и продавец, полагающий, что акция стоит никак не меньше $36 1/4. Другими словами, продавец хочет за акцию на 1/4, или же - на 25 центов больше, чем покупатель готов заплатить. Вы рассматриваете развитие процесса переговоров. Продавец и покупатель не могут просто так договориться о цене, и именно поэтому их ордера на покупку и продажу просто-напросто простаивают в торговом зале биржи и остаются неисполненными. И покупатель, и продавец тянут время. Продавец хочет получить больше денег, а покупатель желает заплатить меньше. Каждый отказывается от предложения другого. Если бы появились покупатели, го-

114 Дэйтрейд онлайн

товые заплатить больше, чем $36 за акцию или продавцы, готовые отдать акцию меньше, чем за $36.25, то параметры бида-аска рынка немедленно обновились бы, отражая произошедшие изменения.

Хотя мы знаем из котировки, что таких покупателей и продавцов нет, (если бы они были, то рынок не был бы 36 к 361/4), тем не менее, важно отметить, что на ZZZ, как и на другие акции, могут быть сотни ордеров на покупку по цене ниже, чем $36, и сотни ордеров на продажу по цене выше, чем $36.25. Но мы не увидим эти лимитные ордера в котировке, пока они не станут самым высоким бидом и самым низким аском соответственно, потому что они заметно отличаются от текущего уровня цен на рынке.

Здесь нет никакой разницы с рынком недвижимости или автомобильным рынком. Если "Porche 911s" сегодня меняет своих владельцев за $50,000, то всегда найдутся люди, которые с радостью купили бы эту машину за $20,000 и люди, которые хотели бы продать ее за $100,000, даже если их запросы сильно отличаются от текущих цен на рынке. То же самое и с акциями. Если даже ZZZ торгуется около $36 за акцию, неминуемо найдутся многочисленные покупатели ниже рынка и многочисленные продавцы выше него. Среди них может быть даже покупатель 10 миллионов акций ZZZ по $20, но он никогда не купит акцию по такой низкой цене, потому что акция торгуется по $36. По существу, из-за того, что покупатель так далек от рынка, его ордер на покупку незначителен для торговли акцией. Реальный покупатель не будет ждать, пока акция упадет до $20, чтобы ее купить.

Размер стороны бид

Размер стороны по бид — это количество акций, которое покупатель готов купить. В нашем примере размер

Магический Кристалл Дэйтрейдера 115

бида равен 100. Это означает готовность купить 10,000 акций ZZZ по 36. Важно заметить, что всего 10,000 акций готовы купить по 36 в этот момент. Это может быть и один покупатель и 20 отдельных покупателей, готовых пробрести разное количество акций, которые в сумме дают 10,000 акций. Точно здесь сказать невозможно.

Размер стороны аск

Размер стороны по аск — это количество акций, которые продавец готов продать. В нашем примере размер аска составляет 25. Это число означает готовность продать 2,500 акций по 36 1/4. При этом может быть один потенциальный продавец или несколько продавцов, чьи акции в итоге составляют 2,500 штук.

Разница в количестве акций, фигурирующих в размере по бид и размере по аск, показывает, что очень редко возникает равенство между количеством акций, готовых к продаже, и количеством акций, готовых к покупке, в одно и то же время. Спрос и предложение на акции находятся в постоянно меняющемся соотношении. В данном случае готовы купить 10,000 акций (по 36), но готовы продать только 2,500 акций (по 36 1/4). Благодаря меняющимся рыночным условиям, практически всегда существует большая разница между количеством акций на продажу и количеством акций на покупку. Такой рынок известен как однобокий рынок (lopsided market). Этот рынок чрезвычайно важен, так как является одним из первых индикаторов краткосрочного дисбаланса между спросом и предложением, который может ускорить либо подъем, либо спад акции.

Обратите внимание, что большинство систем котировок указывает на размер бида и размер аска в сокращенном формате, опуская два последних нуля. Таким образом, 100 значит 10,000, 10 значит 1,000 и так далее.

116 Дэйтрейд онлайн

Объем

Объем является последним компонентом котировки. Объем — это количество акций, проторгованных за день с момента открытия рынка. Объем очень важен при выборке акций по их активности. Ни одна акция не поменяет владельца, оставшись при этом неотраженной в объеме. В данном случае 38,000 акций поменяли своих владельцев до настоящего момента текущего торгового дня.

Так и создается рынок. Наибольший бид (36) и наименьший аск (36 1/4) - устанавливают параметры. Говоря языком торговли, рынок ZZZ — бид 36, аск 36 1/4, 10,000 к 2,500. Рынок от 36 до 36 1/4 известен как бид-аск спрэд.

Как видите, бид-аск спрэд отражает, стремления покупателей и продавцов, использующих лимитные ордера. Этот процесс гарантирует, что самые лучшие цены будут всегда поставлены на рынке, а именно - покупатель по самой высокой цене и продавец по самой низкой. Наблюдая за котировками акций, а также за тем, как меняются параметры, в реальном режиме времени, мы получаем информацию о процессе переговоров "из первых рук". В предыдущем примере покупатель и продавец не пришли к согласию. Оба являлись устанавливающими цены, так как оба хотели торговать только по собственным условиям и только по своим ценам. Покупатель купил бы только по 36, а продавец продал бы только по 36 1/4. Оба упрямы и лучше рискнут и подождут, чем согласятся на цену другого. И, как мы говорили в предыдущей главе, ключевое слово здесь готов. Ни у покупателя по 36, ни у продавца на 36 1/4 нет гарантий, что их ордера будут исполнены. Но оба готовы рискнуть в надежде, что кто-то примет противоположную сторону торга.

Магический Кристалл Дэйтрейдера 117

ПРИМЕР 2: РЫНОЧНЫЙ ОРДЕР НА ПРОДАЖУ -ДОСТИЖЕНИЕ ВИДА

Из первого примера мы узнали, как котируется акция. Теперь посмотрим, что произойдет, когда акция начнет торговаться. Бид-аск спрэд дает гарантию, что покупатели всегда покупают акции у продавцов, которые в данный момент времени предлагают их на продажу по самой низкой цене. С другой стороны, акции всегда продаются покупателю, готовому заплатить за них самую высокую цену. Это обеспечивает обеим сторонам сделки получение самого справедливого исполнения, по самым, что ни на есть, наилучшим ценам.

Возвращаясь к первому примеру, устанавливаем, что рынок ZZZ был таким:

Теперь предположим, что инвестор хочет продать 100 акций. Что произойдет?

У инвестора есть две возможности: либо договариваться по цене, либо продавать по рынку. Что произойдет дальше зависит от решения продавца. Предположим, что инвестор хочет немедленного исполнения сделки. В таком случае у него нет иного выбора, кроме как продать акции за ту цену, по которой покупатель готов их купить.

118 Дэйтрейд онлайн

Поэтому, чтобы безотлагательно исполнить сделку, инвестор решает продать акции по рынку. Этот, так называемый рыночный ордер исполнится немедленно. Эти бумаги сторгуются по самой высокой цене, которую покупатель готов заплатить продавцу за акцию. Неважно, где торгуется акция: всегда есть цена, по которой рыночный ордер будет исполнен. Для исполнения рыночного ордера обычно требуется всего несколько секунд.

Рыночный ордер является основным методом входа в рынок инвестирующей публики при покупке и продаже акций. Преимущество рыночного ордера в том, что при любых рыночных условиях и обстоятельствах гарантируется немедленное его исполнение. С другой стороны, инвесторы не знают, по какой цене исполнят ордер, потому что маркетмейкер должен еще найти кого-нибудь, кто готов принять другую сторону торга. Это серьезный недостаток исполнения рыночных ордеров как в быстротекущем, так и в вялотекущем рынке.

Итак, в нашем примере, где будет исполнен ордер, если он введен в рынок? Это зависит от того, по какой цене покупатель готов купить акцию. Основываясь на бид-аск спрэде, мы знаем, что есть покупатель, готовый купить 10,000 акций по 36. Таким образом, пока параметры остаются прежними до ввода ордера, акция будет торговаться по 36, то есть - по цене бид.

Инвестор вводит ордер через Интернет:

Сейчас ордер отправлен в торговый зал биржи для исполнения. Когда специалист или маркетмейкер получит ордер, он немедленно спарит ордер на продажу с покупателем и ордер будет исполнен. Если вам доступна котировка в реальном режиме времени, вы сможете наблюдать за тем, как акция сторгуется. Вот как это выглядит:

Магический Кристалл Дэйтрейдера 119

Помните, у нас был покупатель, готовый приобрести 10,000 акций по 36 и не выше. Продавец, поместив рыночный ордер на продажу, тем самым согласился продать акцию кому угодно, но желающему купить ее по самой лучшей цене. При такой сделке не будет каких-либо переговоров, потому что она происходит по рынку. В этом случае, самый высокий бид был 36. Поэтому 100 акций были сторгованы по 36. Важно заметить, что как только это произошло, так сразу рынок ZZZ изменился. Два компонента мгновенной котировки изменились: объем и размер бида.

Объем

Во-первых, изменился объем, отразив сделку на 100 акций. До того, как был введен ордер, 38,000 акций сменили своих владельцев. Теперь, после того, как исполнена сделка на 100 акций, уже зарегистрировано 38,100 ак-

120 Дэйтрейд онлайн

ций с того момента, как прозвучал звонок к открытию биржи.

Размер стороны бид

Во-вторых, что более важно, - изменился размер стороны бид. До того, как продавец ввел ордер, покупатель был готов приобрести 10,000 акций по 36. Как уже говорилось ранее, невозможно установить, был ли это один покупатель или же несколько покупателей, готовых купить различное количество акций по 36, что в общей сумме составляло 10,000 акций. Как бы то ни было, 100 акций были только что куплены, и теперь по ордеру на покупку осталось стоять 9,900 акций. Поэтому размер стороны бид 100 изменился на 99. С точки зрения рынка, бид был достигнут 100 акциями.

ПРИМЕР 3: РЫНОЧНЫЙ ОРДЕР НА ПОКУПКУ -ПОДЪЕМ ПРЕДЛОЖЕНИЯ

Давайте разберемся, что мы узнали. До настоящего времени мы знали, что рыночные параметры определяются самой высокой ценой, которую покупатель готов заплатить за акцию (бид) и самой низкой ценой, по которой продавец готов продать акцию (аск). Самый высокий бид и наименьший аск известны, как бид-аск спрэд.

Магический Кристалл Дэйтрейдера 121

Из показаний мгновенной котировки мы заем, что существует покупатель на 9,900 акций по 36 (бид) и продавец на 2,500 акций по 36 1/4 (аск, или - предложение) и, что 38,100 акций к этому моменту было уже наторговано в течение дня.

А теперь предположим, что существует покупатель, заинтересованный в приобретении 1,000 акций ZZZ. Покупатель является долгосрочным инвестором и надеется, что акция дешевая, а значит находится в состоянии готовности к скачку наверх. По этой причине покупатель не заинтересован торговаться за лишние 1/8 или 1/16, пытаясь купить акцию дешевле той цены, по которой она есть на продажу — 36 1/4 (предложение).

Инвесторам и торговцам, которые продают или покупают акции, традиционно присущ характерный вид жадности: они хотят иметь данную акцию зачисленной свой счет немедленно и не желают подвергать себя риску остаться без нее в случае ее роста наверх. А это может произойти, если покупатель будет пытаться договориться о лучшей цене посредством лимитного ордера. Поэтому покупатель готов принять цену, которую рынок предлагает в обмен на немедленное исполнение ордера. И покупатель вводит ордер на покупку:

Buy1,000 ZZZ Market (Покупка) (по рынку)

Когда ордер дойдет до специалиста торгового зала, 1,000 акций немедленно будут сторгованы по 36 1/4. Самая низкая цена, по которой продавец готов продать акцию стала ценой, по которой покупатель готов купить ее по рыночному ордеру. И вот как теперь изменился рынок:

Обратите внимание, какие компоненты изменились: объем и размер стороны аск.

Объем

Объем изменился от 38,100 на 39,100, так как сторговалось 1,000 акций.

Размер стороны аск

Размер стороны аск изменился с 25 на 15. У нас был потенциальный продавец, готовый продать 2,500 акций по 36 1/4. Сейчас этот продавец продал 1,000 акций этому инвестору и осталось 1,500 акций по ордеру продавца. Вот почему размер стороны аск изменился с 25 на 15. Говоря языком торговли, предложение было поднято 1,500 акциями.

ПРИМЕР 4: ЛИМИТНЫЙ ОРДЕР

НА ПОКУПКУ - ПРЕДЛОЖЕНИЕ ЦЕНЫ

НА АКЦИЮ

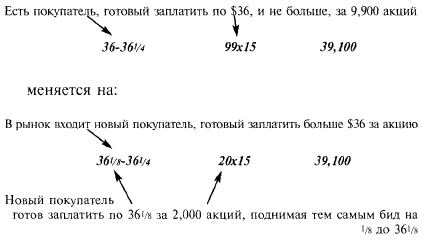

В последний раз котировка на ZZZ выглядела таким образом: 36-36 1/4 99x15 39,100

Магический Кристалл Дэйтрейдера 123

Последняя сделка по акции была на 1,000 штук по 36 1/4. Теперь предположим, что объявился другой потенциальный покупатель на 2,000 акций. На этот раз покупателем является торговец, обративший внимание на акцию после продажи ее в количестве 1,000 штук по 36 1/4. Типично, что пока большинство хороших краткосрочных торговцев не убедятся в том, что акция поднимается вверх, они будут пытаться приобрести ее дешевле той цены, по которой она имеется на продажу. Вот тогда то и начинается процесс переговоров.

Каким образом? - Очень просто: посредством введения лимитного ордера. При этом торговец устанавливает лимитную цену, которую он готов заплатить за акцию. То есть, торговец готов купить акцию по цене, которую он устанавливает, и не желает платить больше. Проблема и риск при использовании лимитного ордера состоят в том, что нет никакой гарантии его исполнения. Как мы узнали из последнего примера, использование рыночного ордера обеспечивает немедленное его исполнение. Только нет никакой уверенности в цене, по которой ордер будет исполнен. И прямо противоположный случай с лимитным ордером. Цена — определенная, но нет уверенности в приобретении акции. Если мы пытаемся сэкономить 1/16 при его использовании вместо применения рыночного ордера, то акция может пойти вверх еще до того, как наш ордер будет исполнен. Тогда, если мы все-таки хотим купить эту акцию, то будем вынуждены заплатить более высокую цену. Таким образом, использование лимитного ордера означает, что при попытке приобрести акцию дешевле той цены, по которой акция имеется на продажу, мы рискуем упустить рынок.

Давайте рассмотрим подробнее работу лимитного ордера. В этом примере у нас есть торговец, который хочет купить 2,000 акций ZZZ. Он в курсе, что акция имеется на продажу по 36 1/4 и только что было сторговано 1,000

124 Дэйтрейд онлайн

акции по этой цене, но чувствует, что если еще потерпит, то у него будет хороший шанс купить акцию подешевле.

Если этот человек истинный краткосрочный торговец, то он будет стремиться купить акцию, а затем ее немедленно перепродать ради достижения быстрой прибыли на 1/8 или 1/16. Учитывая все это, трейдер решает, что 36 1/8 -абсолютная, наивысочайшая цена, которую он заплатит за акцию в этот момент. Как и любой другой инвестор или торговец, этот человек с удовольствием бы купил акцию даже дешевле, чем по 3 1/8, но он знает, что шансы исполнения ордера по более низкой цене незначительны, судя по тому, как она только что была сторгована.

И вот возникает ситуация: торговец не хочет платить больше, чем 361/8. Пока еще акция на продажу не по 36 1/8, а по 36 1/4. И, усложняя задачу, допустим, что даже по 36 1/4 нет достаточного количества бумаг на продажу. Есть только 1,500 акций на продажу, а торговец хочет купить 2,000 акций. Учитывая спрос и предложение на акцию, если торговцу повезет приобрести 2,000 штук по 36 1/8, то они ему достанутся просто по дешевке.

Через Интернет торговец вводит ордер:

Buy 2,000 ZZZ 36 1/8 LIMIT Day (Покупка) (по лимиту, дневной ордер)

Важно отметить, что существует два различных типа лимитного ордера: дневной ордер и ордер, действительный до отмены (GTC). Дневные ордера автоматически отменяются в конце дня в случае их неисполнения, а ордера GTC останутся учтенными, пока торговец или инвестор их не отменит сам. Чтобы защитить инвестора, большинство брокерских фирм обычно отменяют ордера GTC, если они не были исполнены в течение 30 дней. Это защищает инвестора от него же самого на случай, если он забудет про выставленный ордер. В противном случае он, сам того не ведая, может совершить покупку ме-

Магический Кристалл Дэйтрейдера 125

сяцы и годы спустя после того, как поставил свой ордер и забыл о нем.

Этот ордер говорит о том, что покупатель готов купить 2,000 акций ZZZ по $36.125 или меньше до конца дня (если покупатель сам не отменит ордер в течение дня). Как тогда изменится мгновенная котировка?

Помните, что бид-аск спрэд установлен высочайшей ценой (бид), которую покупатель готов заплатить за акцию и нижайшей ценой (аск), по которой продавец готов продать акцию. Текущая котировка (см. пример 4) говорит о том, что у нас есть покупатель, готовый заплатить только по 36 (и не выше) за 9,900 акций. Как только введен новый ордер, у нас появился покупатель, готовый заплатить дороже, чем $36 за акцию. Когда ордер будет получен специалистом, у нас будет 2,000 акций, готовых к покупке по $36.125 или 36 1/8, или на 12 1/2 центов выше предыдущего высочайшего бид по $36. Поэтому рынок меняется от бид по 36 на бид по 36 1/8, отражая этот новый, более высокий бид.

Крайне важно понять, что же здесь произошло. В первую очередь, обратите внимание, что объем не изменил-

126 Дэйтрейд онлайн

ся, но изменился бид и размер стороны бид.

БИД

Даже при наличии покупателя, готового купить акции по 36 1/8, на продажу по такой цене ничего нет. Установив бид (36 1/8), потенциальный покупатель надеется, что найдутся продавцы, которые будут согласны продать акции по такой цене. В известном смысле, установив лучший бид, торговец оповещает финансовый мир о том, что он готов купить 2,000 акций ZZZ по 36 1/8. Это крайне важно потому, что хоть ни одной акции и не сторговалось, но сам бид-аск спрэд изменился.

Размер стороны бид

Так как теперь мы имеем новый, самый высокий бид (36 1/8), то у нас имеется и другое количество акций, которые готовы купить. Сейчас есть 2,000 бумаг, за которые готовы отдать по 36 1/8 за акцию, почему и изменился размер стороны бид на 20. Но почему акция не торгуется?

Как мы уже ранее упоминали, основная опасность, связанная с использованием лимитного ордера, состоит в том, что, пытаясь получить лучшую цену за свою акцию, вы подвергаетесь риску неисполнения своего ордера. В нашем примере акция была предложена на продажу по 36 1/4, а не по 36 1/8. И она все еще есть по этой цене на продажу. Поэтому в случае, если бумага начнет расти, покупатель может упустить акцию и никогда не приобрести ее по 36 1/8. Есть и такая вероятность, что акция может никогда больше не торговаться ниже 36 1/4.

Это прекрасный пример процесса переговоров в действии. Этот новый покупатель по 36 1/8 знает, что на продажу есть акции по 36 1/4, но отказывается соглашаться

Магический Кристалл Дэйтрейдера 127

с такими условиями. Покупатель уже заявил, что не собирается покупать акцию дороже, чем по 36 1/8. Удастся купить по этой цене - отлично. Не удастся - не беда. Он прекрасно обойдется и без этой акции. Это ситуация беспроигрышная.

Самое замечательное в этом примере, что, хотя акция и не сторговалась, бид-аск спрэд несколько проясняет для нас будущее. Внимательно наблюдая за котировкой в режиме реального времени, мы увидели бы то, что другие, возможно, и не заметили бы: еле уловимое изменение в параметрах бид-аск спрэда. Это — сильный индикатор возможного будущего движения акции. Когда вы станете дэйтрейдером, и некоторые ваши выгодные сделки будут исполняться по лимитному ордеру, вы очень скоро поймете, что первые признаки будущего направления акции надо искать не там, где акция сторговалась, а в изменении самого бид-аск спрэда. Будучи бдительным дэйтрейдером, вы сразу же увидите, что спрос на ZZZ уже подрос, хотя акция и не сторговалась. Появился покупатель (по 36 1/8), считающий, что акция стоит дороже, чем 36. Это первый признак потенциально возможного движения акции вверх. Итак, один из самых ранних индикаторов будущего движения акции можно обнаружить не там, где сторговалась акция, а в изменении - увеличении или уменьшении - параметров бид-аск спрэда.

В данном случае, несмотря на то, что акция не сторговалась, факт возрастания стороны бид на 1/8 - явный признак того, что теперь покупательский спрос на рынке стал выше. И вполне возможно, что серьезный покупатель вышел на рынок. Этот признак может остаться единственным, который проявит акция, прежде чем двинуться вверх. И, как мы знаем, у нас есть всего лишь несколько секунд, чтобы успеть среагировать.

128 Дэйтрейд онлайн

ПРИМЕР 5: ЛИМИТНЫЙ ОРДЕР НА ПРОДАЖУ -ПРЕДЛОЖЕНИЕ АКЦИИ

Рынок на ZZZ при последней нашей проверке был:

36 1/8-36 1/4 20x15 39,100

Как мы знаем из примера 4, существует покупатель по 361/8, сидящий на стороне бид и ожидающий, чтобы кто-нибудь продал акцию по этой цене. Так как покупатель ввел лимитный ордер на покупку 2,000 акций по 36 1/8, а этот ценовой уровень ниже уровня, по которому имеется акция на продажу, то нет гарантии, что хоть одна акция сторгуется по лимитированной цене.

Посмотрим, что произойдет, когда продавец 1,300 акций выйдет на рынок. Если продавцу необходимо немедленное исполнение, то он может быть уверен, что покупатель есть - по 36 1/8 за акцию. Это пока самая лучшая цена, по которой есть покупатель. Но этот продавец, так же как и торговец, который предлагает 36 1/8 за акцию, надеется, что дождется лучшей цены, нежели та, что предлагает в настоящее время рынок. Продавец не готов достигать бид, продавая 1,300 акций по рынку по 36 1/8. И в надежде на большую сумму, сознавая, что проходит мимо гарантированного исполнения на 36 1/8, пытается добиться более высокой цены, рискуя при этом, что акция может начать торговаться ниже прежде, чем он сможет ее продать. Как вы уже знаете, использование лимитного ордера сопряжено с риском упустить рынок, попытаясь договориться о цене, которая лучше той, что предлагает рынок. Но если вы уверены в себе, ловите удачу -на продаже своей акции по лимиту вы получите больше, нежели при попытке продать ее по рынку.

Из котировки мы знаем, что наименьшая цена, по которой есть акция на продажу, это — 36 1/4. Так как наш

Магический Кристалл Дейтрейдера 129

продавец отказался продать ее по рынку за 36 1/8, то у него остается три возможности:

1. Ввести ордер на продажу выше текущего рынка, то есть

выше 36 1/4; это может быть 36 5/16, 36 3/8 или даже

выше.

2. Присоединиться к предложению на 36 1/4 другого продавца.

3. Сместить продавца по 36 1/4, предложив акцию на продажу

по 36 3/16..

Заметим, что ни один из этих вариантов не гарантирует исполнения. Единственная цена, по которой может произойти мгновенное исполнение, - это 36 1/8, то есть цена, которую готов заплатить покупатель, желающий приобрести 2,000 акций. Нельзя сказать точно, будет ли акция торговаться ниже. Представьте, каково будет продавцу, если, пока он пытается урвать лишние 1/16 или 1/8 выше уровня бид, акция упадет на два пункта. И вместо того, чтобы выгадать несколько долларов, он потеряет несколько тысяч. В этом и заключается риск использования лимитного ордера вместо использования рыночного ордера.

Одно из самых важных решений, которые принимает торговец, это - установление цены, по которой будет вводиться лимитный ордер на продажу. Для облегчения задачи предположим, что торговец признает 36 3/16 хорошей ценой, по которой можно продать акцию. Таким образом, вводится ордер: