Вопросы:

1. Сущность. Функции финансов.

2. Финансовая система, её функции и звенья.

3. Государственные и муниципальные финансы, их роль и особенности.

4. Управление финансами. Финансовый контроль, формы и методы проведения.

5. Финансовая политика и финансовый механизм.

6. Финансовые потоки на макроуровне.

Вопрос 1

Финансы – это определённые экономические отношения, возникающие в момент движения денег. Это денежные отношения, связанные с формированием фонда денежных средств. Государство – централизованные фонды денежных средств. Хозяйство – децентрализованные фонды денежных средств.

Первый признак финансовых отношений – денежный характер. При этом существует некая обособленность движения денежных средств от движения товара.

Второй признак – перемещение средств от одних экономических субъектов к другим. Финансовые отношения носят распределительный характер.

Распределение – это процесс формирования и использования денежных доходов.

Финансовые отношения, участвуя в распределении стоимости, являются внешним проявлением экономических отношений между отдельными субъектами и называются финансами.

Функции финансов:

1 распределительная;

2. контрольная.

Первичное распределение в сфере материального производства, а вторичное – в непроизводственную сферу.

Финансы – это совокупность денежных отношений, возникающих в процессе формирования, распределения и использования централизованных и децентрализованных фондов денежных средств в целях расширения воспроизводства и выполнения функций и задач государства.

Контрольная функция позволяет получить информацию о возможных неблагоприятных событиях через различные финансовые показатели. Это индексы фондовых бирж, динамика рентабельности хозяйств – децентрализовано, централизованно; бюджет, а именно уровень бюджетных доходов, налоговые доходы, нецелевые доходы, безвозмездные поступления, показатели величины госдолга, уровень бюджетного дефицита.

Вопрос 2

Финансово-кредитная система (ФКС) – это совокупность централизованных, децентрализованных фондов, а также кредитных ресурсов. ФКС включает 2 подсистемы: 1) Финансовая система (ФС); 2) Кредитная система (КС).

Финансовая система включает в себя государственные и муниципальные финансы (централизованные финансы) и финансовые хозяйствующие субъекты и население (децентрализованные финансы). В свою очередь ГМФ включают бюджетную систему (государственный бюджет и внебюджетные фонды) и государственный кредит. Финансовые хозяйствующие субъекты и население включают: юридические лица (коммерческие и некоммерческие) и индивидуальные предприниматели - физические лица.

Кредитная система включает: банк (ЦБ и кредитные организации) и парабанк (специальные кредитные финансовые институты – СКФИ и почтовая сберегательная система – п/сб система).

Основные принципы формирования ФКС:

1) Наличие собственной финансовой базы;

2) Единство и взаимодействие всех элементов финансово-кредитной системы;

3) Функциональное назначение каждой подсистемы и ее звеньев.

Государственный бюджет – это ведущее звено любой финансовой системы и централизованный фонд денежных средств.

По экономической сущности госбюджет – это совокупность объективно существующих денежных отношений.

По организационной форме госбюджет – это финансовый документ, утверждаемый в форме закона.

Функции госбюджета:

1) Перераспределительная;

2) Регулирующая;

3) Стимулирующая;

4) Контрольная.

По уровню управления государственный бюджет представляется как совокупность Федерального бюджета и бюджетов субъектов Федерации.

Внебюджетные фонды. Имеют постоянный источник, не зависят от средств госбюджета, используются по целевому назначению.

Государственный кредит – это денежные отношения по поводу получения займов, предоставления кредитов и гарантий между субъектами кредитных отношений.

Кредит – это денежная форма авансирования воспроизводства на основе эмиссии новых и перераспределения старых денежных средств на условиях возвратности, срочности, платности и других признаков кредита.

Функции кредита:

1) Денежное авансирование воспроизводственного процесса;

2) Аккумуляция денежных средств;

3) Замещение реальных денег кредитными операциями;

4) Создание кредитных орудий обращения.

Банковская система – 2-х уровневая.

Главный эмитент – Центральный эмиссионный банк, выпускающий в обращение новые деньги.

Рабочие банки – подчиненные эмитенты, которые используют в качестве кредита эмиссионные ресурсы ЦБ для обслуживания хозяйственных структур рыночной экономики и населения. (Эмиссионные ресурсы – деньги ЦБ).

Финансы предприятий – система денежных распределительных отношений, связанных с кругооборотом денежных средств, образованием и использованием денежных доходов, накоплений и фондов денежных средств.

Вопрос 3

Государственные муниципальные финансы (ГМФ) – это денежные отношения, возникающие в процессе распределения в связи с формированием денежных средств у органов государственной власти и органов местного самоуправления и их использованием на удовлетворение социальных потребностей граждан, расширение экономики, финансирование национальной обороны и правоохранительной деятельности, управления и других расходов государства и муниципальных образований.

На организацию ГМФ влияет ряд факторов:

1) Форма государственного устройства;

2) Особенности административно-территориального устройства страны:

- Функционирование одних субъектов Федерации в составе других субъектов;

- Формирование муниципальных образований различного территориального уровня;

3) Особый статус отдельных территориальных образований.

Финансовые ресурсы органов государственной власти и органов местного самоуправления – это доходы, поступления, денежные накопления, находящиеся в государственной или муниципальной собственности и предназначенные для решения данными органами вопросов, отнесенных к их квалификации.

Денежные накопления органов государственной власти и местного самоуправления образуются за счет доходов и поступлений текущего финансового года, неиспользованных в ходе исполнения соответствующего бюджета или внебюджетных фондов, и предназначенных для финансирования расходов в последующие годы.

Проявляются в форме остатков средств на счетах бюджетов или внебюджетных фондов на начало финансового года, учитываемых после завершения операции по принятым денежным обязательствам прошедшего года.

Остатки средств изъятию не подлежат и могут использоваться органами власти на покрытие внутригодовых кассовых разрывов в течение последующего года, могут направляться на финансирование дефицита бюджета и внебюджетных фондов и могут размещаться в долговые обязательства.

Вопрос 4

Управление финансами – это процесс целенаправленного воздействия на финансовые отношения и соответствующие им виды финансовых ресурсов с помощью специальных приёмов и методов для реализации функций, целей и задач деятельности субъектов власти и хозяйствования.

Управление финансами делится на объекты (виды финансовых отношений) и субъекты (органы управления финансами или, по – другому, финансовый аппарат, т.е. совокупность организационных структур, которые непосредственно осуществляют управление).

Объекты, в свою очередь, подразделяются на ГМФ и хозяйствующий субъект, а органы управления – на стратегические и оперативные.

Функциональные элементы процесса управления финансами:

1) финансовое планирование и прогнозирование;

2) оперативное управление;

3) финансовый контроль.

Объектом планирования выступает финансовая деятельность органов Госвласти и управления и хозяйствующих субъектов и формирование и использование финансовых ресурсов.

Финансовое планирование – совокупность мероприятий по планомерному формированию денежных доходов, накоплений, поступлений и их использованию в соответствии с целями и задачами, поставленными в прогнозах социально-экономического развития, бизнес-планов и других документов, определяющих финансовую политику.

Цель финансового планирования – обеспечение финансовыми ресурсами (по объёму, по объектам, во времени, по направлениям использования) воспроизводственных процессов.

Результат финансового планирования – составление и принятие финансовых планов, разработка и утверждение финансовых разделов целевых программ, бизнес-планов и проектов.

Финансовый план – это документ, представляющий собой систему взаимосвязанных финансовых показателей, которые отражают планируемый объём поступления и использования финансовых ресурсов на предстоящий период.

Задачи финансового планирования:

4) определение объёма финансовых ресурсов по каждому источнику поступлений и общего объёма;

5) определение направлений использования и объёма финансовых ресурсов, установление приоритетов расходования средств;

6) обеспечение сбалансированности материальных и финансовых ресурсов их эффективного и экономного использования;

7) создание условий для укрепления финансовой устойчивости;

8) определение экономически обоснованного размера финансовых резервов.

Финансовое прогнозирование – это исследование конкретных перспектив развития финансов субъектов власти и хозяйствования в будущем научно обоснованное предположение об объёмах финансовых ресурсов и направлениях их использования.

Задачи финансового прогнозирования:

1) увязка и на макро-, и на микроуровне материальных и стоимостных пропорций на перспективу;

2) определение источника формирования объёма финансовых ресурсов на прогнозируемый период;

3) обоснование направлений использования финансовых ресурсов на плановый период на основе анализа динамики финансовых показателей с учётом действия на них внутренних и внешних факторов;

4) определение и оценка финансовых последствий принимаемых решений.

Цель финансового прогнозирования – оценка предполагаемого объёма финансовых ресурсов и определения вариантов финансового обеспечения деятельности субъектов.

Финансовое прогнозирование осуществляется двумя способами:

1) прогнозирование ведётся от настоящего в будущее на основе установленных причинно-следственных связей;

2) определение будущей цели и ориентиров движения от будущего к настоящему.

Для расчёта финансовых показателей используют следующие методы:

1) математическое моделирование:

- учитывает множество взаимосвязанных факторов, влияющих на показатели финансового прогноза;

- выбор из нескольких вариантов проекта наиболее соответствующего принятой концепции производственного и социально-экономического развития и финансовой политики;

2) эконометрическое прогнозирование:

- расчёт показателей осуществляется на основе статистических оценочных коэффициентов при одном или нескольких экономических переменных – прогнозных факторов;

- рассмотрение одновременного изменения нескольких переменных, влияющих на показатели финансового прогноза;

3) метод экспертных оценок – это обобщение и математическая обработка оценок специалистов – экспертов по данному вопросу;

4) трендовый метод – зависимость некоторых групп расходов и доходов только от фактора времени; выделяется тренд постоянных темпов роста исходит из постоянных изменений и линейный временный тренд исходит из постоянных абсолютных изменений;

5) стохастический метод – это вероятностный характер прогноза и связи между используемыми данными и прогнозными финансовыми показателями;

6) разработка сценариев.

Результат прогнозирования – финансовый прогноз – это система научно обоснованных предположений о возможных направлениях будущего развития и состояния финансовой системы, сфер и субъектов финансовых отношений.

Финансовые прогнозы в сфере ГМФ:

1) перспективный финансовый план;

2) баланс финансовых ресурсов.

Перспективный финансовый план – это документ, формируемый на основе среднесрочного прогноза социально-экономического развития соответствующей территории и содержащий данные о прогнозных возможностях бюджета по мобилизации доходов по привлечению государственных и муниципальных займов и финансирование основных расходов бюджета.

Баланс финансовых ресурсов – это свод всех доходов и расходов консолидированного бюджета, государственных внебюджетных фондов, прибыли и амортизационных отчислений субъектов хозяйствования на соответствующей территории, охватывает находящиеся в распоряжении органов власти и организаций основные источники средств, направляемые на развитие производства и осуществления социальных программ (средства населения сюда не входят).

Назначение баланса ресурсов – обеспечение финансовыми ресурсами мероприятий предусмотренных прогнозов социально-экономического развития и формирование финансовых резервов.

Оперативное управление – процесс разработки комплексных мер, направленных на достижение максимального эффекта при минимуме затрат на основе анализа текущей финансовой ситуации и соответственно перераспределения финансовых ресурсов.

В ходе оперативного управления финансами обеспечивается:

1) стабильное развитие экономики;

2) маневрирование бюджетными средствами с целью выполнения бюджетных показателей;

3) стабильное функционирование хозяйствующих субъектов и так далее.

Финансовый контроль – это целенаправленная деятельность государственных институтов, действующих на основании системы законодательно-нормативных актов, гарантирующих выполнение субъектами финансово-хозяйственной деятельности, установленных форм и методов ведения операций и их оформления.

Цель финансового контроля – реализация научно обоснованной государственной политики и функционирование эффективного механизма финансового контроля.

Объект финансового контроля – товарно-денежные отношения, возникающие при планировании, распределении и использовании финансовых ресурсов во всех сферах и звеньях народного хозяйства.

Финансовый контроль проверяет соблюдение требований экономических законов, оптимальность пропорций распределения и перераспределения ВВП и части НД, составление и исполнение бюджета, налоговые отношения и так далее.

Финансовый контроль классифицируется:

1.по видам:

- государственный (муниципальный финансовый контроль);

- негосударственный (внутрихозяйственный, аудиторский).

2. по времени проведения (по бюджетному кодексу РФ – формы проведения):

- предварительный;

- текущий;

- последующий.

3. по субъектам:

- президентский;

- контроль представительных и исполнительных органов власти и местного самоуправления;

- контроль финансово-кредитных органов;

- ведомственный;

- внутрихозяйственный;

- аудиторский (независимый).

4. по способу проведения:

- обязательный (внешний);

- инициативный (внутренний).

5. методы (приёмы, средства осуществления) финансового контроля:

- наблюдение (общее ознакомление с состоянием финансовой деятельности объекта контроля);

- проверка (исследование отдельных вопросов финансовой деятельности на основе балансовых, отчётных и расходных документов; осмотр объектов с целью выявления нарушений финансовой дисциплины и устранения их последствий);

- обследование (приёмы анкетирования и опроса);

- анализ (использует данные текущей или годовой отчётности, различные аналитические приёмы);

- ревизия (детальное исследование финансовой и хозяйственной деятельности субъекта с целью выявления нарушения; характер ревизии обязательный и регулярный, проводится на месте).

Классификация ревизии

1.по содержанию:

– документальные;

– фактические.

2.по способу назначения:

- плановые (не реже двух раз в год);

- внеплановые (по случаю).

3. по степени охвата данных:

- сплошные (вся деятельность за весь период времени);

- выборочные.

4. по объёму реализуемой деятельности:

- комплексные;

- тематические.

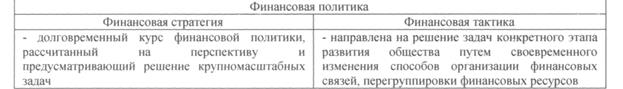

Вопрос 5

В любом обществе государство использует финансы для осуществления своих функций и задач, достижения определенных целей. Важную роль в реализации поставленных целей играет финансовая политика.

Финансовая политика - совокупность государственных мероприятий, направленных на достижение определенной степени эффективности в мобилизации, распределении и использовании финансовых ресурсов с целью обеспечения государством его функций, создания условий для экономической стабильности и прогресса общества.

Включает в себя:

1. Главные направления развития народного хозяйства;

2. Определение общего объема финансовых ресурсов, их источники, направления использования;

3. Механизм регулирования и стимулирования социально-экономических процессов финансовыми методами.

Основные принципы финансовой политики:

1. Обеспечение рациональной структуры системы финансов;

2. Обеспечение рационального построения финансового механизма;

3. Сбалансированность доходов и расходов во всех сферах и звеньях финансовой системы;

4. Создание финансовых резервов, представляющих собой превышение доходов над расходами бюджета;

5. Сосредоточение основных финансовых ресурсов в руках государства;

6. Сбалансированность финансовой и денежно-кредитной политики.

Для реализации финансовой политики, успешного ее проведения используется финансовый механизм.