Под текущей дебиторской задолженностью понимается задолженность юридических и физических лиц определенных сумм денежных средств и их эквивалентов предприятию, которое возникает в ходе нормального операционного цикла или предусмотрена к погашению в период одного года.

Эффективное управление текущей дебиторской задолженностью связано в первую очередь с оптимизацией размера и обеспечением инкассации задолженности покупателей за товары, работы и услуги.

Формирование алгоритмов управления текущей дебиторской задолженностью осуществляются по следующим этапам:

1. Анализ текущей дебиторской задолженности предприятия в предшествующем периоде с цельюоценки уровня и состава текущей дебиторской задолженности предприятия, а также эффективности инвестированных в нее финансовых ресурсов. Анализ дебиторской задолженности по расчетам с покупателями проводится в разрезе товарного (коммерческого) и потребительского кредита.

На первой стадии анализа с целью отражения реального состояния текущей дебиторской задолженности с позиций возможной инкассации в общей ее сумме выделяется чистая стоимость, которая представляет собой задолженность за товары, работы и услуги, уменьшенную на сумму резерва сомнительных долгов.

На второй стадиианализа оценивается уровень дебиторской задолженности покупателей продукции и его динамика в предшествующем периоде. Оценку этого уровня рекомендуется осуществлять на основе следующих показателей: коэффициента отвлечения оборотных активов в текущую дебиторскую задолженность за товары, работы и услуги, коэффициента возможной инкассации текущей дебиторскойзадолженности за товары, работы и услуги.

На третьей стадии анализаопределяется средний период инкассации текущей дебиторской задолженности за товары работы и услуги.

На четвертой стадии анализа оценивается состав дебиторской задолженности предприятия по отдельным ее возрастным группам, т. е. по предусмотренным срокам ее инкассации.

На пятой стадии анализа определяют сумму эффекта, полученного от инвестирования средств в дебиторскую задолженность. В этих целях сумму дополнительной прибыли, полученной от увеличения объема реализации продукции за счет предоставления кредита сопоставляют с суммой дополнительных затрат по оформлению кредита и инкассации долга, а также прямых финансовых потерь от невозврата долга покупателями (сумма резерва сомнительных доходов, подлежащая списанию в связи с неплатежеспособностью покупателей и истечением сроков исковой давности). Расчет этого эффекта осуществляется по формуле 9:

Эдз = Пдз – ТЗдз –- ФПдз, (9)

где Эдз – сумма эффекта полученного от инвестирования средств в дебиторскую задолженность по расчетам с покупателями;

Пдз – дополнительная прибыль предприятия, полученная от увеличения объема реализации продукции за счет предоставления кредита;

ТЗдз – текущие затраты предприятия, связанные с организацией кредитования покупателей и инкассацией долга;

ФПдз – сумма прямых финансовых потерь от невозврата долга покупателями.

2. Выбор типа кредитной политики предприятия по отношению к покупателям продукции. В современной коммерческой и финансовой практике реализация продукции в кредит (с отсрочкой платежа за нее) получила широкое распространение как в нашей стране, так и в странах с развитой рыночной экономикой, формирование принципов кредитной политики отражает условия этой практики и направлено на повышение эффективности операционной и финансовой деятельности предприятия. В процессе формирования принципов кредитной политики по отношению к покупателям продукции решаются два основных вопроса: в каких формах осуществлять реализацию продукции в кредит; какой тип кредитной политики следует избрать предприятию по каждой из форм реализации продукции в кредит.

Формы реализации продукции в кредит имеют две разновидности: товарный (коммерческий) кредит и потребительский кредит. Товарный(коммерческий) кредитпредставляет собой форму оптовой реализации продукции ее продавцом на условиях отсрочки платежа. Обычно товарный кредит предоставляется покупателю продукции на срок от одного до шести месяцев. Потребительский кредит (втоварной форме) представляет собой форму розничной реализации товаров покупателям (физическим и юридическим лицам) с отсрочкой платежа. Он предоставляется обычно на срок от шести месяцев до двух лет.

Тип кредитной политики характеризует принципиальные подходы к ее осуществлению с позиции соотношения уровней доходности и риска кредитной деятельности предприятия. Различают три принципиальных типа кредитной политики предприятия по отношению к покупателям продукции:

– Консервативный (или жесткий) тип кредитной политики предприятиянаправлен на минимизацию кредитного риска. Такая минимизация рассматривается как приоритетная цель в осуществлении кредитной деятельности. Осуществляя этот тип кредитной политики, предприятие не стремится к получению высокой дополнительной прибыли за счет расширения объема реализации продукции. Механизмом реализации политики такого типа является существенное сокращение круга покупателей продукции в кредит за счет групп повышенного риска, минимизация сроков предоставления кредита и его размера; ужесточение условий предоставления кредита и повышение его стоимости; использование жестких процедур инкассации дебиторской задолженности.

– Умеренный тип кредитной политики предприятияхарактеризует типичные условия ее осуществления в соответствии с коммерческой и финансовой практикой и ориентируется на уровень кредитного риска при продаже продукции с отсрочкой платежа.

– Агрессивный (или мягкий) тип кредитной политики предприятияприоритетной целью кредитной деятельности ставит максимизацию дополнительной прибыли за счет расширения объема реализации продукции в кредит, не считаясь с высоким уровнем кредитного риска который сопровождает эти операции. Механизмом реализации политики такого типа является распространение кредита на более рискованные группы покупателей продукции; увеличение периода предоставления кредита и его размера; снижение стоимости кредита до минимально допустимых размеров; предоставление покупателям возможности пролонгирования кредита..

3. Определение возможной суммы оборотного капитала, направляемого в дебиторскую задолженность по товарному (коммерческому) и потребительскому кредиту. При расчете этой суммы необходимо учитывать планируемые объемы реализации продукции в кредит; средний период предоставления отсрочки платежа по отдельным формам кредита; средний период просрочки платежей исходя из сложившейся хозяйственной практики (он определяется по результатам анализа текущей дебиторской задолженности в предшествующем периоде); коэффициент соотношения себестоимости и цены реализуемой в кредит продукции.

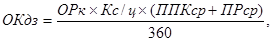

Расчет необходимой суммы оборотного капитала, направляемого в дебиторскую задолженность, осуществляется по формуле 10:

(10)

(10)

где Окдз –необходимая сумма оборотного капитала, направляемого в дебиторскую задолженность;

ОРк – планируемый объем реализации продукции в кредит;

Кс/ц – коэффициент соотношения себестоимости и цены продукции, выраженный десятичной дробью;

ППКср – средний период предоставления кредита покупателям в днях;

ПРср – средний период просрочки платежей по предоставленному кредиту, в днях.

4. Формирование системы кредитных условий. В состав этих условий входят следующие элементы;

– срок предоставления кредита (кредитный период);

– размер предоставляемого кредита (кредитный лимит);

– стоимость предоставления кредита (система ценовых скидок при осуществлении немедленных расчетов за приобретенную продукцию);

– система штрафных санкций за просрочку исполнения обязательств покупателями.

5. Формирование стандартов оценки покупателей и дифференциация условий предоставления кредита. В основе установления таких покупателей оценки покупателей лежит их кредитоспособность.

Формирование системы стандартов оценки покупателей включает следующие элементы:

– определение системы характеристик, оценивающих кредитоспособность отдельных групп покупателей;

– формирование и экспертизу информационной базы проверки кредитоспособности покупателей;

– выбор методов оценки отдельных характеристик кредитоспособности покупателей;

– группировку покупателей продукции по уровню кредитоспособности;

– дифференциацию кредитных условий в соответствии с кредитоспособностью покупателей.

6. Формирование процедуры инкассации текущей дебиторской задолженности. В составе этой процедуры должны быть предусмотрены: сроки и формы предварительного и последующего напоминаний покупателям о дате платежей; возможности и условия пролонгирования долга по предоставленному кредиту; условия возбуждения дела о банкротстве несостоятельных дебиторов.

7. Обеспечение использования на предприятии современных форм финансирования текущей дебиторской задолженности. Основными формами рефинансирования дебиторской задолженности, используемыми в настоящее время, являются:

– факторинг;

– учет векселей, выданных покупателями продукции;

– форфейтинг.

8. Построение эффективных систем контроля за движением и своевременной инкассацией текущей дебиторской задолженности. Такой контроль организуется в рамках построения общей системы финансового контроля на предприятии как самостоятельный его блок. Одним из видов таких систем является «Система АВС» применительно к портфелю дебиторской задолженности предприятия. В категорию «А» включаются при этом наиболее крупные и сомнительные виды текущей дебиторской задолженности; в категорию «В» — кредиты средних размеров; в категорию «С» – остальные виды дебиторской задолженности, не оказывающие серьезного влияния на результаты финансовой деятельности предприятия.

Критерием оптимальности разработанной и осуществляемой кредитной политики любого типа и по любым формам предоставляемого кредита, а соответственно и среднего размера текущей дебиторской задолженности по расчетам с покупателями за реализуемую продукцию, выступает следующее условие (формула 11):

Дзо ® ОПдр ³ ОЗдз + ПКдз, (11)

где Дзо – оптимальный размер текущей дебиторской задолженности предприятия при нормальном его финансовом состоянии;

ОПдр – дополнительная операционная прибыль, получаемая предприятием от увеличения продажи продукции в кредит;

ОЗдз – дополнительные операционные затраты предприятиям обслуживанию текущей дебиторской задолженности,

ПКдз – размер потерь капитала, инвестированного в текущую дебиторскую задолженность, из-за недобросовестное (неплатежеспособности) покупателей.