Основной целью финансового менеджмента в процессе управления денежными активами является обеспечение постоянной платежеспособности предприятия. Приоритетность этой цели определяется тем,что ни большой размер оборотных активов и собственного капитала, ни высокий уровень рентабельности хозяйственной деятельно не могут застраховать предприятие от возбуждения против него иска о банкротстве, если в предусмотренные сроки из-за нехватки денежных активов оно не может рассчитаться по своим неотложным финансовым обязательствам. Поэтому в практике финансового менеджмента управление денежными активами часто отождествляется с управлением платежеспособностью (или управлением ликвидностью)[8].

С учетом роли денежных активов в обеспечении платежеспособности предприятия организуется процесс управления ими. При осуществлении этого управления следует учесть, что требования обеспечения постоянной платежеспособности предприятия определяют необходимость создания высокого размера денежных активов, т.е. преследуют цели максимизации их среднего остатка в рамках финансовых возможностей предприятия. С другой стороны, следует учесть, что денежные активы предприятия в национальной валюте при их хранении в значительной степени подвержены потере реальной стоимости от инфляции; кроме того, денежные активы в национальной и иностранной валюте при их хранении теряют свою стоимость во времени, что определяет необходимость минимизации их среднего остатка. Эти противоречивые требования должны быть учтены при осуществлении управления денежными активами, которое в связи с этим приобретает оптимизационный характер.

Этапы управления денежными активами:

1. Анализ денежных активов предприятия в предшествующем периоде. Основной целью этого анализа является оценка суммы и уровня среднего остатка денежных активов с позиций обеспечен платежеспособности предприятия, а также определение эффективности их использования.

На первой стадии анализаоценивается степень участия денежных активов в совокупных оборотных активах предприятия и его динамика в предшествующем периоде. Оценка осуществляется на основе определения коэффициента участия денежных активов в совокупных оборотных активах предприятия, который рассчитывает формуле 12:

(12)

(12)

где КУда – коэффициент участия денежных активов в совокупных оборотных активах предприятия;

ДАср – средний остаток совокупных денежных активов предприятия в рассматриваемом периоде;

ОАср – средняя сумма оборотных активов предприятия в рассматриваемом периоде.

На второй стадии анализаопределяется средний период оборота и количество оборотов денежных активов в рассматриваемом периоде. Такой анализ проводится для соотнесения средней суммы денежных активов с объемом денежных платежей (отрицательным денежным потоком предприятия).

Средний период оборота денежных активов рассчитывается по следующей формуле 13:

(13)

(13)

где Пода – средний период оборота денежных активов, в днях;

РДАо — однодневный объем расходования денежных средств в рассматриваемом периоде.

На третьей стадии анализаопределяется уровень абсолютной платежеспособности предприятия по отдельным месяцам предшествующего периода. В этих целях рассчитывается коэффициент абсолютной платежеспособности.

На четвертой стадии анализаопределяется уровень отвлечения свободного остатка денежных активов в краткосрочные финансовые инвестиции (эквиваленты денежных средств) и коэффициент рентабельности краткосрочных финансовых инвестиций.

Уровень отвлечения свободного остатка денежных активов в краткосрочные финансовые инвестиции определяется по формуле 14:

(14)

(14)

где Уокфи – уровень отвлечения свободного остатка денежных активов в краткосрочные финансовые инвестиции, в %;

КФИср – средний остаток денежных эквивалентов в форме краткосрочных финансовых инвестиций в рассматриваемом периоде;

Коэффициент рентабельности краткосрочных финансовых инвестиций – эквивалентов денежных средств рассчитывается по формуле 15:

(15)

(15)

где РКкфи – коэффициент рентабельности краткосрочных финансовых инвестиций;

П – сумма прибыли, полученная предприятием от краткосрочного инвестирования свободных денежных активов в рассматриваемом периоде;

2. Оптимизация среднего остатка денежных активов предприятия. Наиболее широко используемой в этих целях является Модель Баумоля. Исходными положениями Модели Баумоля является постоянство потока расходования денежных средств, хранение всех резервов денежных активов в форме краткосрочных финансовых инвестиций и изменение остатка денежных активов от их максимума до минимума, равного нулю.

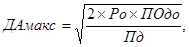

Математический алгоритм расчета максимального и среднего оптимальных размеров остатка денежных средств в соответствии с формулами 16, 17:

(16)

(16)

(17)

(17)

где ДАмакс – оптимальный размер максимального остатка денежных активов предприятия;

ДАср – оптимальный размер среднего остатка денежных активов предприятия;

Ро – расходы по обслуживанию одной операции пополнения денежных средств;

Пд – уровень потери альтернативных доходов при хранении денежных средств (средняя ставка процента по краткосрочным финансовым инвестициям), выраженный десятичной дробью;

ПОдо – планируемый объем отрицательного денежного потока по операционной деятельности (суммы расходования денежных средств).

Модель Миллера-Орра представляет собой еще более сложный алгоритм определения оптимального размера остатков денежных активов. Исходные положения этой модели предусматривают наличие определенного размера страхового запаса и определенную неравномерность в поступлении и расходовании денежных средств, а соответственно и остатка денежных активов. Минимальный предел формирования остатка денежных активов принимается на уровне страхового остатка, а максимальный – на уровне трехкратного размера страхового запаса.

Математический алгоритм расчета диапазона колебаний остатка денежных активов между минимальным и максимальным его значениями имеет следующий вид (формула 18):

(18)

(18)

где ДКОм/м – диапазон колебаний суммы остатка денежных активов между минимальным и максимальным его значениями;

Ро — расходы по обслуживанию одной операции пополнении денежных средств;

sдо – среднеквадратическое (стандартное) отклонение ежедневного объема отрицательного денежного потока;

Пд – среднедневной уровень потерь альтернативных доходов при хранении денежных средств (среднедневная ставка процента по краткосрочным инвестиционным операциям), выраженный десятичной дробью.

Соответственно максимальный и средний остатки денежных активов определяются по формулам 19, 20:

ДАмакс = ДАмин + ДКОм/м; (19)

ДАср = ДАмин + (ДКОм/м: 3), (20)

где ДАмакс – оптимальный размер максимального остатка денежных активов предприятия;

ДАср – оптимальный размер среднего остатка денежных активов предприятия;

ДАмин – минимальный (страховой) остаток денежных активов предприятия.

3. Дифференциация среднего остатка денежных активов в разрезе национальной и иностранной валюты.

4. Обеспечение рентабельного остатка временно свободного остатка денежных средств.

5. Построение эффективных систем контроля за денежными активами предприятия.