| Показатели | ||||||

| А | В | С | А | В | С | |

| Цена, ден. ед./ед. товара | ||||||

| Затраты, ден.ед./ед.товара | ||||||

| Потребность в единице товара | ||||||

| Мощность | ||||||

| Производство | ||||||

| Производство 2 | 14,5 | |||||

| Производство 3 |

1) На первом рынке производим то количество товара, которое будет достаточным для удовлетворения потребностей. Затраты на удовлетворение потребностей:

ден. единиц.

ден. единиц.

2) Для производства 2:

Товара В мы производим на 5 единиц больше, чем необходимо. Поэтому будем продавать его на рынок 2 и на вырученные деньги будем закупать товар С, который на рынке 2 стоит дешевле, чем на рынке 1.

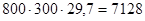

Экспортная выручка:  ден. единиц.

ден. единиц.

Количество товара С, которое мы можем закупить:  ед. товара.

ед. товара.

Потребность в товаре С равна 20, на рынке 2 мы закупаем 5,5 единиц, следовательно, сами должны производить 14,5.

Затраты на удовлетворение потребностей:

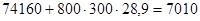

ден. единиц.

ден. единиц.

3) Для производства 2:

Будем продавать на рынке 2 5 единиц товаров А и В.

Экспортная выручка:  ден. единиц.

ден. единиц.

Следовательно, на 1200 ден. единиц мы можем закупить:  ед. товара С.

ед. товара С.

Тем самым, сами должны производить: 20 – 12 = 8 ед. товара С.

Затраты на удовлетворение потребностей:

ден. единиц.

ден. единиц.

Эффективность от данной деятельности:

ден. единиц.

ден. единиц.

Рассчитаем рентабельность продукции:

Рассчитаем массу прибыли  :

:

Рассчитаем массу прибыли для Производства 3:

Рассчитаем рентабельность для Производства 3:

Выводы:

Товар А: масса прибыли не меняется, рентабельность падает, поэтому по этому товару принимать участие в ВЭД не целесообразно.

Товар В: масса прибыли растет, рентабельность незначительно упала, поэтому по этому товару можно участвовать в ВЭД.

Товар С: масса прибыли падает, рентабельность сохраняется – эта ситуация может привести к банкротству (не выгодна государству).

Данный метод расчета не учитывает таможенные пошлины, транспортные расходы, влияние инфляции, разброс цен. Можно сделать вывод, что стране – аутсайдеру при грамотном подходе выгодна ВЭД.

Семинар №2 - Валютные риски.

Определить прямой кросс-курс USD по отношению к японской Йене:

1 USD = 1,1?

100 Йен = 0,9?

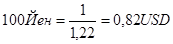

Определим обратный курс:

или

или

Форвардная цена – это цена актива, которая зафиксирована в форвардном соглашении. К моменту совершения контракта реальная цена может отклониться от форвардной, т.е. возникает цена форварда, которая равна цене форвардного контракта.

| Товар | Себестоимость, руб./т. | Транспортировка, руб./т. | Таможенный тариф,?/т. | Морская страховка, $/т. | Фрахт, $/т. | Цена |

| А | 150?/т. | |||||

| В | 280 $/т. |

Ценовые условия:

| Форвард | Фактически | |||

| ? | 36,6 | 36,6 | 36,5 | 36,7 |

| $ | 28,4 | 28,4 | 28,5 | 28,3 |

| Дата | 5 декабря | 12 декабря | 5 декабря | 12 декабря |

Товар покупаем 5 декабря, продаем 12 декабря.

Затраты по товару А:  рублей.

рублей.

Затраты по товару В:  рублей.

рублей.

Рассчитаем рентабельность продукции:

Товар А:  .

.

Товар В:  .

.

Все затраты – на 5 декабря, цена – на 12 декабря.

Фактически:

Товар А:  рублей.

рублей.

Товар В:  рублей.

рублей.

. (49,6%)

. (49,6%)

. (68,2%)

. (68,2%)

Если валюта растет, то выгодно совершать сделку в той же валюте. Если валюта падает, то необходимо зафиксировать курс USD.

Семинар №3 - Опцион.

Опцион – бумага, дающая право на покупку (call) или на продажу (put) определенного количества материальных ценностей в определенный срок по определенной цене у лица, выписавшего опцион.

Премия опциона – плата за выписку опциона. Чем дольше срок опциона, тем больше премия.

Различают два вида опциона – европейский и американский. Европейский опцион может быть реализован только в один определенный день. Американский опцион может быть реализован в любой день до указанного срока. Отношение европейского опциона к американскому – 1/3.

Опцион с выигрышем – опцион привлекательный в данный момент. Если цена на рынке 100 у.е, опцион типа call – 90 у.е. Тогда опцион типа putt не выгоден.

Опцион с внутренней стоимостью – опцион, имеющий выигрыш к моменту выпуска. Цена на рынке 100 у.е. Опцион – 95 у.е. Премия опциона – 8 у.е. Тогда внутренняя стоимость опциона будет равна 100-95=5 у.е. Временная стоимость опциона тогда 8-5=3 у.е.

| Товар – Тип сделки | Цена контракта, USD/т. | Объем контракта, т. |

| Товар «А» - покупка | ||

| Товар «Б» - продажа |

На рынке существуют следующие опционы:

| Тип опциона | Курс опциона, руб. | Количество, USD | Премия опциона, руб. |

| Call | 28,9 | ||

| Put | 28,7 |

Ожидаемый курс USD:  рублей.

рублей.

Ставка за 3 месяца – 3%.

Контракт осуществляется в течение трех месяцев. Определить затраты на приобретение пр курсе 28,8.

1. Выручка от продажи товара:

тыс. рублей.

тыс. рублей.

тыс. рублей.

тыс. рублей.

Максимальные потери, которые мы можем понести:  тыс. рублей.

тыс. рублей.

Максимальное количество опционов call, которое мы должны купить, чтобы застраховать наши риски:

опциона.

опциона.

Премия опциона:  рублей.

рублей.

Через 3 месяца затраты возрастут на:  рублей.

рублей.

Затраты с использованием опциона:  тыс. рублей.

тыс. рублей.

На сколько будут снижены риски, если будет выписан опцион:  тыс. рублей.

тыс. рублей.

2. Выручка от продажи товара:

тыс. рублей.

тыс. рублей.

тыс. рублей.

тыс. рублей.

Убыток:  тыс. рублей.

тыс. рублей.

Количество опционов put, которое необходимо купить на продажу:

опционов.

опционов.

Премия опционов:  рублей.

рублей.

Через 3 месяца:  тыс. рублей.

тыс. рублей.

Выручка в случае приобретения опциона:  тыс. рублей.

тыс. рублей.

Выигрыш:  тыс. рублей.

тыс. рублей.

Семинар №4 – Incoterms 2000.

Экспортер из России продает товар за рубеж. Есть три базисных условий поставки:

1) FOB Санкт-Петербург – 200 ден. ед./т.

2) CIF Антверпен – 260 ден. ед./т.

3) DES Антверпен – 260 ден. ед./т.

Дополнительные условия:

· Доставка до порта – 0 ден. ед./т. (входит в 1,2 и 3)

· Погрузка – 2,5 ден. ед./т. (входит в 1,2 и 3)

· Страхование – 7,5 ден. ед./т. (входит в 2 и 3)

· Фрахт – 50 ден. ед./т. (входит в 2 и 3)

· Ввозная таможенная пошлина – 5 ден. ед./т. (входит в 2)

Необходимо определить, какие условия наиболее выгодны экспортеру.

Следовательно, для экспортера выгоден DES.

Если будут даны только FOB и CIF, а таможенные пошлины будут равны 2,5 ден. ед./т, то в этом случае экспортеру будет более выгоден FOB, т.к. нет дополнительных рисков.

Incoterms включает в себя 4 группы – E, F, C, D.

| CAF | cost and freight - "стоимость и фрахт" | Все расходы по транспортировке, исключая затраты на страхование груза, налоги и таможенную пошлину, ложатся на продавца и включаются в цену товара. |

| CIF | cost, insurance and freight - "стоимость, страхование, фрахт" | Все расходы по транспортировке до пункта назначения, включая страхование груза, налоги и таможенную пошлину, ложатся на продавца и включаются в стоимость товара. |

| СIР | Провозная плата и страхование оплачены до согласованного пункта назначения. Этот термин налагает на продавца обязательство обеспечить страхование груза и таможенную очистку экспортного товара. Термин С1Р может быть использован для любого вида перевозок, включая смешанную. Покупатель должен иметь в виду, что продавец обязан обеспечить страхование только на условиях минимального покрытия. | |

| CFR | cost and freight - "стоимость и фрахт" | Продавец оплачивает все расходы и фрахт, необходимые для доставки товара в указанный порт назначения, но риск гибели или повреждения и риск дополнительных расходов, возникших после того, как товар был погружен на борт судна, переходят с продавца на покупателя в момент перехода товара через поручни судна в порту отгрузки. Этот термин может использоваться только при морской и внутренней водной перевозках и налагает на продавца обязательства по таможенной очистке экспортируемого товара. |

| СРТ | Провоз товара оплачен до согласованного пункта назначения. Риск гибели или повреждения, которым может подвергнуться товар, а также риск дополнительных расходов, понесенных в результате событий, происшедших после того, как товар был передан перевозчику, переходят с продавца на покупателя. Термин налагает на продавца обязанность произвести таможенную очистку экспортного товара. Этот термин может быть использован для любого вида перевозок, включая смешанную. | |

| DAF | поставка до границы | Поставка до границы означает, что продавец выполнил свои обязательства по поставке, когда очищенный от экспортных таможенных пошлин товар был поставлен в согласованные пункты и место на границе, но до поступления на таможню соседней страны |

| DDP | поставка с оплатой пошлины | Продавец обеспечивает доставку товара в согласованное место в стране ввоза и несет все риски и расходы, включая оплату пошлин, налогов и других сборов (максимальные обязательства для продавца). |

| DDU | поставка без оплаты пошлины | Продавец обеспечивает доставку товара в согласованное место в стране ввоза и несет все риски и расходы (за исключением оплаты пошлин, налогов и других официальных сборов, взимаемых при импорте), а также расходы и риски по осуществлению таможенных формальностей. |

| DEQ | поставка с пристани с оплатой пошлины | Продавец предоставляет товар без проведения таможенной очистки на пристани в согласованном порту назначения; до этого момента продавец несет все риски и расходы, включая оплату пошлин, налогов и т.п. |

| DES | поставка с судна | Товар предоставляется в распоряжение покупателя в согласованном порту назначения без проведения таможенной очистки на борту судна. |

| EXW | франко-завод | Продавец передает товар покупателю на своем предприятии и не отвечает за погрузку, оплату пошлин и т.д. (минимальные обязательства для продавца). |

| FAS | fast as can - "насколько возможно быстро" | Это условие налагает на поставщика обязательство срочной доставки товара на погрузку. |

| FOB | free on board - "свободен на борту" | Все расходы по доставке и погрузке товара на борт судна (самолета) оплачиваются продавцом и включаются в стоимость товара; расходы по транспортировке, включая страхование груза, налоги и таможенную пошлину, оплачиваются покупателем и в стоимость товара не входят. |

| FOR | free on rail - "франко - вагон" | Свободен после загрузки товара в вагон - в стоимость товара включается его транспортировка до погрузки в вагон. Расходы по доставке товара до пункта назначения оплачивает покупатель. |

| FOT | free on track - " франко - грузовик " | В стоимость товара включается его погрузка в грузовик. Транспортные и прочие расходы оплачивает покупатель. |

Аналогичная задача:

FAS – 200 ден. ед./т.

CIF – 200 ден. ед./т.

DEQ – 260 ден. ед./т.

Дополнительные условия:

· Доставка до порта – 5 ден. ед./т.

· Погрузка – 2,5 ден. ед./т.

· Страхование – 7,5 ден. ед./т.

· Фрахт – 50 ден. ед./т.

· Разгрузка – 5 ден. ед./т.

В данном случае выгоден FAS, а если выбирать между CIF и DEQ, то выгоднее CIF, т.к. основные затраты остаются за продавцом и разбираться со страховкой тоже будет продавец.

| ExW | FCA | FAS | FOB | CFR | CIF | CPT | CIP | DAF | DES | DEQ | DDU | DDP | |

| Доставка до транспортной компании | |||||||||||||

| Погрузка | - | ||||||||||||

| Экспортное оформление | |||||||||||||

| Транспортные затраты | - | - | - | - | - | - | - | ||||||

| Фрахт | - | - | - | - | - | - | - | - | |||||

| Страхование | - | - | - | - | - | - | - | - | - | - | |||

| Разгрузка | - | - | - | - | - | - | - | ||||||

| Импортное таможенное оформление | - | - | -- | - | - | - | - | - | - | - | - |

Рынок ценных бумаг

Типовые задачи по курсу «Операции с ценными бумагами».

Задача 1.

Определить текущую доходность облигации с номинальной стоимостью 2000 руб, текущей ценой 1800 руб сроком до погашения 1 год и ставкой купонного дохода 15%.

Решение:

Дтек=(2000*0,1/1800)*100=16,6%

Задача 2.

При проведении «голландского» аукциона на торги было выставлено 8 лотов. Чему будет равна цена отсечения и какие из поступивших заявок будут удовлетворены:

| № заявки | Цена | Количество лотов |

Решение:

Цена отсечения составит 105 руб.

Будет удовлетворены заявки №5, №2, №3.

Задача 3.

Определить суммарную маржу держателя фьючерса на покупку актива в период с 01 по 10 декабря, если котировка фьючерской цене менялась следующем образом:

| Дата | 1.12 | 2.12 | 3.12 | 4.12 | 5.12 | 8.12 | 9.12 | 10.12 |

| Котировка |

Решение:

Суммарная маржа определяется как разница курсов на конечную и начальную даты и составит:

98-100=-2.

Семинар 2

Доходность у долгосрочной бумаги выше при прочих равных условиях, а надежность ниже.

Задача:

АО:

Балансовая прибыль – 100 млн. руб.

Сумма налогов, уплачиваемых до выплаты налога на прибыль, - 10 млн. руб.

Ставка налога на прибыль – 24%.

Обязательство по облигационному займу – 200 млн. руб.

Ставка купонного дохода – 15% с выплатой в этом году.

Срок погашения – 2 года (в этом году не гасится).

Акции привилегированные – 10 млн. штук с номиналом 10 руб.

Ставка дивидендов по привилегированным акциям – 10%.

Акции обыкновенные – 30 млн. штук с номиналом 10 руб.

Определить размер дивидендов на одну обыкновенную акцию, если собрание акционеров решило направить на развитие производства 15 млн. руб.

Решение:

На сумму Ставка рефинансирования * 1,1 может быть уменьшена налогооблагаемая база

- База по налогу на прибыль: 100 – 10 – 200*0,13*1,1 = 61,4 млн. руб.

- Сумма платежей по налогу на прибыль: 61,4*0,24 = 14,7 млн. руб.

- Чистая прибыль: 61,4 – 14,7 = 46,7 млн. руб.

- Выплата купонного дохода из чистой прибыли: 200*0,007=1,4 млн. руб.

- Дивиденды на привилегированные акции: 10 млн. шт. * 10 руб.*0,1 = 10 млн. руб.

- Прибыль к распределению: 46,7 – 1,4 – 10 = 35,3 млн. руб.

- Сумма выплат дивидендов по обыкновенным акциям: 35,3 – 15 = 20,3 млн. руб.

- На одну акцию дивиденды: 20,3 / 30 = 0,7 руб.

- В процентах от номинала: 0,7 * 100% / 10 = 7%.

Семинар 3

| Показатели | А | Б |

| 1. Касса | 12 | 36 |

| 2. Р/с | 103 | 216 |

| 3. Депозитные вклады | 30 | - |

| 4. Производственные запасы | 310 | 420 |

| 5. Незавершенное пр-во | 14 | 50 |

| 6. ГП на складе | 261 | 538 |

| 7. Гос. Облигации | 576 | 20 |

| 8. Акции других эмитентов | 2630 | 7980 |

| 9. Дебиторская задолженность | 73 | 618 |

| 10. Обязательства по векселям (выданным) | 50 | 120 |

| 11. Кредиторская задолженность | 650 | 1300 |

| 12. Обязательства по краткосрочным облигациям | 1400 | 4000 |

| 13. Обязательства по среднесрочным и долгосрочным облигациям | 2000 | 3000 |

| 14. Обязательства по краткосрочному кредиту | - | 100 |

| 15. УК (собственный) | 2500 | 3000 |

| 16. Собственные оборотные средства | 700 | 900 |

| 17. Общие активы | 8300 | 13300 |

Коэффициент абсолютной ликвидности:

А -

Б -

Это важно для кредиторов, дающих краткосрочные кредиты, и поставщикам.

Коэффициент текущей ликвидности – то же самое, но без учета товарно-материальных ценностей.

Коэффициент автономии =

А -

Б -

Показывает, насколько фирма обеспечена собственными средствами.

Информация нужна потенциальным акционерам, долгосрочным кредиторам.

Коэффициент прочности =

А -

Б -

Этот коэффициент роста капитала (во сколько раз увеличился УК)

У фирмы А лучше при условии, что УК принят на одну и ту же дату, что и у фирмы Б.

Номинал акции * К прочности = ориентировочная рыночная стоимость акции

Коэффициент дает возможность оценить ценность акции. Эта информация волнует спекулянтов.

Семинар 4

Какую сумму надо положить в банк по 8% годовых, чтобы через 3 года приобрести автомобиль за 6 тыс. долларов?

Решение:

Простые проценты:

S = P * (1 + i*n)

P = 6000 / (1 + 0,08 * 3) = 4839 – настоящая сумма

Сложные проценты:

S = P * (1 + i)n

P = 6000 / (1 + 0,08)3 = 4763

Вексель имеет параметры:

Номинал 1 млн. руб.

Время до погашения 90 дней (3 месяца)

Может быть предъявлен к оплате еще в течении 60 дней

Годовой процент 10% от номинала

Приобретен за 0,9 млн. руб.

Предъявлен к оплате через 30 дней после даты погашения.

Определить доходность от операции.

Решение:

Сумма на день погашения = 1 – 0,9 = 0,1 млн. руб.

Доход за 30 дней = 1 * 0,1 * 30 / 360 = 8333 руб.

Общий доход = 100 000 + 8 333 = 108 333 руб.

На руки получит 1 млн. 8 тыс. 333 руб.

Номинал векселя 500 тыс. руб.

Банк выдает кредиты под 6% годовых.

До срока погашения векселя осталось 60 дней.

Какую сумму выплатил банк за вексель?

500 000 = Х * (1 + 0,06*2/12)

Х = 495 050 руб.

Семинар 5

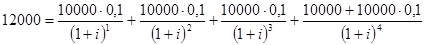

Номинал облигации - 10 000 руб.

Ставка купонного дохода - 10% (выплата в конце года)

Срок погашения – 4 года

Текущая стоимость – 12 000 руб.

Определить полную доходность.

Решение:

Ищем i методом подстановки.

Получается, что i = 4,43%

Семинар 6

«Голландский» аукцион

Выставлено на продажу 25 лотов по 10 тыс. акций в каждом лоте.

| № заявки | Дата | Цена 1 акции, руб. | Кол-во лотов |

| 21.10 | |||

| 21.10 | |||

| 23.10 | |||

| 24.10 | |||

| 25.10 | |||

| 25.10 | |||

| 25.10 | |||

| 28.10 | |||

| 28.10 | |||

| 28.10 |

Получаем:

| № заявки | Дата | Цена 1 акции, руб. | Кол-во лотов |

| 23.10 | |||

| 25.10 | |||

| 28.10 | |||

| 28.10 | |||

| 21.10 | |||

| 25.10 |

Цена отсечения – 100 руб.

Выручка продавца, если цена исполнения равна цене заявки:

104*2+103*1+101*6+101*4+101*2+100*10 = 2523 * 10 тыс. акций = 25 230 000 руб.

Котировка акций: 25 230 000 / (25*10 000) = 100,92 руб./акция

Выручка продавца, когда цена исполнения равна цене отсечения:

100*25*10 000 = 25 000 000 руб.

Котировка акции: 25 000 000 / (25*10 000) = 100 руб./акция

Онкольный аукцион

| Покупка, млн. дол. | Курс, руб./дол. | Продажа, млн. дол. |

| 28,70 | - | |

| 28,71 | ||

| 28,72 | ||

| 28,73 | ||

| 28,74 | ||

| 28,75 |

Цена, при которой максимален объем торгов, - 28,73

Предложив заявку на продажу долларов по цене 28,72, нужно предлагать еще 21 заявку, чтобы снизить цену: 20+21>40.

Семинар 7

Фьючерсы

| Дата | 6 – Исп. | |||||

| Курс | ||||||

| А - Покупатель | ||||||

| МС | 10=8+2 | 6 +2*=8 | ||||

| ТМ | - | +2=85-83 | -4=81-85 | +3 | +1 | +1 |

| НМ | - | +2 | -2=2-4 | +1 | +2 | +3 |

| Б - Продавец | ||||||

| МС | 6+2*=8 | |||||

| ТМ | - | -2 | +4 | -3 | -1 | -1 |

| НМ | - | -2 | +2 | -1 | -2 | -3 |

Минимум МС = 8

Какие действия будет предпринимать участник А, если он может точно предсказать изменение курса?

| Дата | 6 – Исп. | |||||

| Курс | ||||||

| А - Покупатель | ||||||

| МС | ||||||

| ТМ | - | +2 | +4 | +3 | +1 | +1 |

| НМ | - | +2 | +6 | +9 | +10 | +11 |

2-й день:

Утром заключает контракт на покупку по 83. По итогам торгов выигрыш +2.

Он знает, что 3-его курс упадет до 81, поэтому заключает 2 фьючерса на продажу: один с целью погасить фьючерс на покупку, а другой – чтобы получить прибыль.

3-й день:

Утром имеет один фьючерс на продажу, выигрыш +4.

Т.к. 4-го числа курс вырастет, то заключает 2 фьючерса на покупку: один, чтобы закрыть фьючерс на продажу, а другой – чтобы остаться в торгах.

4-й день:

Утром имеет один фьючерс на покупку, выигрыш +3.

Держит фьючерс на покупку.

5-й день:

Утром имеет один фьючерс на покупку, выигрыш +1.

Держит фьючерс на покупку.

6-й день:

Утром имеет один фьючерс на покупку, выигрыш +1.

Фьючерс исполняется.

Доходность операции с фьючерсом:  , если считать, что 6 дней – один месяц.

, если считать, что 6 дней – один месяц.

Накладные расходы не учитываются.

Если все предсказывать правильно, то потенциально операции с фьючерсами очень прибыльные.

Считаем, что продавец курс предсказывает абсолютно неправильно:

| Дата | 6 – Исп. | |||||

| Курс | ||||||

| Б - Покупатель | ||||||

| МС | ||||||

| ТМ | - | -2 | -4 | -3 | -1 | -1 |

| НМ | - | -2 | -6 | -9 | -10 | -11 |

Пусть МС на начало равно 20.

2-й день:

Утром имеет контракт на продажу: -2

Заключает два фьючерса на покупку: один – закрыть продажу, второй – максимум убытков.

3-й день:

Утром имеет контракт по покупку: -4

Заключает два на продажу: один закрывает покупку, второй – чтобы убытки были.

4-й день:

Утром имеет контракт на продажу: -3

Держит фьючерс.

5-й день:

Утром имеет контракт на продажу: -1

Держит фьючерс.

6-й день:

Утром имеет контракт на продажу: -1

Исполнение фьючерса.

Убыток – 60%, т.к. из 20 потеряно 11.

Семинар 8

Задача 1

В момент продажи опциона put (когда продавец опциона его выписал, а покупатель-держатель получил опцион): Sо = 100; i = 7; P = 101

Определить временн у ю стоимость опциона.

Это опцион с выигрышем +1.

Sвнутр. = 101 – 100 = 1

Временная стоимость = 7 – 1 = 6

Задача 2

Опцион call: Sо = 100; i = 4; P = 98.

Внутренняя стоимость = 100 – 98 = 2

Временная стоимость = 4 – 2 = 2

Задача 3

Опцион put: P = 105; i = 3

Определить выигрыш (проигрыш) держателя при условии, что на момент окончания действия опциона:

| S | +/- |

| -1 = 105 – 103 - 3 | |

| +2 = 105 – 100 – 3 | |

| -3 = 105 – 105 – 3 | |

| -3 (т.к. не исполняется) | |

| 0 = 105 – 102 - 3 |

Задача 4

Опцион call: P = 100. Какую премию вы потребуете, выступая в роли продавца, если:

| Sо в момент продажи | S ожидаемая | imin |

| 3 = 103 – 100 | ||

| 3 = 103 – 100 | ||

| 3 = 103 – 100 | ||

| 0 = 100 – 100 | ||

| 3 = 103 – 100 (европейский опцион) | ||

| 4 = 104 – 100 (американский опцион) |